Отражение в учетной политике

Каждая организация должна иметь учетную политику в целях налогообложения, в которой отражаются те положения по налоговому учету, которыми будет следовать организация в тех случаях, когда законодательство предоставляет налогоплательщику возможность самому сделать выбор методов, способов учета и т.п.

Напомним, что учетная политика не представляется в налоговую инспекцию при представлении бухгалтерской или налоговой отчетности. Однако, если ИФНС потребует представить учетную политику в ходе проверки, то это надо будет сделать в установленный срок, а именно:

1. 5 рабочих дней со дня получения требования о представлении документов (п. 5 ст. 93.1 НК РФ) в случаях:

- при проведении камеральной или выездной проверки другого налогоплательщика;

- вне рамок проверки для получения документов, касающихся конкретной сделки.

2. 10 рабочих дней со дня получения требования о представлении документов (п. 3 ст. 93 НК РФ):

при проведении камеральной или выездной проверки организации.

Фискальный подход

У финансистов совершенно другое представление о порядке расчета отчислений на дорогостоящий ремонт. Они считают, что сумма дополнительных отчислений в резерв должна определяться исходя из общей суммы ремонта по этим объектам и количества лет, между которыми происходят указанные виды ремонта (см., например, Письма от 29.03.2007 N 03-03-06/1/184, от 13.11.2006 N 03-03-04/1/753). Под общей суммой ремонта подразумевается сметная стоимость ремонта всех ОС, по которым будут осуществляться особо сложные и дорогие виды капитального ремонта. А период между ремонтами должен исчисляться в полных годах. Приведем пример из Письма Минфина России от 15.03.2006 N 03-03-04/1/236. Организация, задавшая вопрос, указала, что она осуществляет в течение более чем одного налогового периода начиная с 01.01.2003 накопление средств для проведения особо сложных и дорогих видов ремонта ОС. При этом ежемесячные отчисления в резерв по каждому объекту ОС рассчитываются отдельно. Отчисления производятся до даты окончания ремонта, например до февраля 2005 г. (периодичность ремонта — каждые 26 месяцев (два года и два месяца)). Финансисты решили, что такой подход является неверным: во-первых, сумма отчислений определяется исходя из общей сметной стоимости подлежащих ремонту объектов, во-вторых, в налоговом периоде, когда осуществляется ремонт (2005 г.), отчисления в резерв на его финансирование не производятся.

¦ Накопление резерва (организация) ¦ +------------------------------------------------------------+ ¦ Накопление резерва (Минфин) ¦ ¦ +-------------------T-------------------+ ¦ ¦ ¦ ¦ ¦ 01.01.2003 01.01.2004 01.01.2005 31.01.2005

Кстати, в Письме финансисты не заострили внимания на том, что в предыдущих периодах такого же или аналогичного ремонта не должно было быть.

Если следовать логике Минфина, перед организацией стоит задача определить периодичность проведения ремонта. В одном из Писем чиновники финансового ведомства указали, что сроки и периодичность проведения капитальных ремонтов основных средств (особо сложных и дорогостоящих видов ремонта) определяются исходя из технической документации на основные средства и контролируются инженерными службами организации (Письмо от 19.07.2006 N 03-03-04/1/588). А если у организации нет возможности установить периодичность капитального ремонта или он разовый? Получается, возможности сформировать резерв на его проведение у нее нет, что представляется достаточно несправедливым. Кроме того, при таком подходе организация, вполне вероятно, не сможет накопить всю необходимую сумму на проведение ремонта. Это связано с тем, что право аккумулировать средства на проведение дорогостоящего ремонта возникает в том случае, если в предыдущие три года указанные или аналогичные ремонты не проводились.

Допустим, периодичность проведения дорогостоящего ремонта составляет пять лет и организация фактически проводит данный ремонт по графику. Создавать резерв по такому ремонту организация вправе только через три года после его проведения. До следующего ремонта остаются два года, в течение которых и будут накапливаться средства. При этом, если следовать рекомендациям Минфина, в резерве накопится сумма, соответствующая 2/5 сметной стоимости ремонта.

¦ Резерв запрещен ¦ Накапливать можно ¦ +----------T---------T---------+---------T---------+ ¦ 1-й год ¦ 2-й год ¦ 3-й год ¦ 4-й год ¦ 5-й год ¦ +----------+---------+---------+---------+---------+ ¦ 5 лет ¦ ¦ ¦ Ремонт по плану и Ремонт по плану фактически проведенный

Всю сумму можно накопить только в ситуации, если один из ремонтов не проводился.

¦ ¦ Накапливать можно ¦ +--------------------------+-----------------------+ ¦ 5 лет ¦ 5 лет ¦ +--------------------------+-----------------------+ ¦ ¦ ¦ Ремонт по плану и Запланированный Ремонт по плану фактически проведенный ремонт не проводился

Создание резерва на ремонт согласно правилам МСФО

На замену ПБУ 6/01 «Учёт основных средств» приходит стандарт МСФО №16 «Основные средства», который гласит, что в случае, когда составные части ОС подлежат частой замене, то первоначальная стоимость запчастей подлежит прекращению признания в соответствии с положением о списании первоначальной стоимости (п.1). Та же ситуация относится к частым крупным (капитальным) техническим осмотрам ОС.

Любая оставшаяся в первоначальной стоимости сумма затрат на проведение предыдущего технического осмотра (в отличие от запчастей) подлежит прекращению признания

При этом не важно, отражались или нет затраты, связанные с предыдущим техническим осмотром, в первоначальной стоимости данного объекта. Стандарт указывает, что стоимость предыдущего техосмотра при ее отсутствии необходимо определить расчетным путем

В качестве суммы затрат на технический осмотр, включенной в состав балансовой стоимости объекта на момент приобретения и строительства, может служить сумма предварительной оценки затрат на предстоящий аналогичный осмотр.

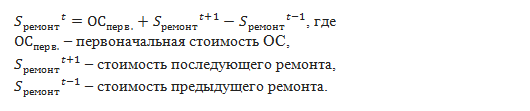

Формула расчёта первоначальной стоимости ОС после дорогостоящего ремонта приведена ниже:

Бухгалтерский учет

Согласно п. 72 Положения N 34н в целях равномерного включения предстоящих расходов в издержки производства или обращения отчетного периода организация может создавать резервы на ремонт основных средств. Остатки резервов, переходящие на следующий год, отражаются в бухгалтерском балансе на конец отчетного года по отдельной статье.

Положение по бухгалтерскому учету и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина России от 29.07.1998 N 34н.

При образовании резерва расходов на ремонт ОС в затраты на производство (расходы на продажу) включается сумма отчислений, исчисленная исходя из годовой сметной стоимости ремонта. Для подтверждения правильности ежемесячных отчислений используются: дефектные ведомости (обосновывающие необходимость проведения ремонтных работ); данные о первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объектов основных средств; сметы на проведение ремонтов; нормативы и данные о сроках проведения ремонтов; итоговый расчет отчислений в резерв расходов на ремонт основных средств (п. 69 Методических указаний ).

Методические указания по бухгалтерскому учету основных средств, утв. Приказом Минфина России от 13.10.2003 N 91н.

Напомним, что по правилам налогового учета размер резерва на ремонт ОС равен наименьшей из двух сумм — сметной стоимости ремонта или среднему показателю затрат на ремонт ОС за три года.

Таким образом, если вторая сумма окажется меньше, то размер резерва, созданного по правилам бухгалтерского учета, будет больше. Понятно, что в этом случае появится отложенный налоговый актив, который по правилам бухгалтерского учета отражается по дебету счета 09 в корреспонденции со счетом 68 (п. п. 11, 14, 17 ПБУ 18/02 ).

Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утв. Приказом Минфина России от 19.11.2002 N 114н.

Пример 4. Дополним условия примера 1. Отчетными периодами у ОАО «Холодок» являются квартал, полугодие и девять месяцев, а ремонтные работы завершены в декабре 2007 г.

В бухгалтерском учете будут составлены следующие проводки.

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Январь - декабрь 2007 г. |

|||

Произведены отчисления в резерв предстоящих расходов на ремонт ОС |

20, 25, 26 |

96 |

2 500 000 |

Отражен отложенный налоговый актив (2 500 000 - 2 400 000) руб. x 24% |

09 |

68 |

24 000 |

Декабрь 2007 г. |

|||

За счет резерва списана часть фактических затрат на ремонт ОС |

96 |

10, 23, 60 |

2 500 000 |

Списана часть затрат на ремонт ОС, не зачтенная за счет резерва |

20, 25, 26 |

10, 23, 60 |

100 000 |

Погашен отложенный налоговый актив |

09 |

68 |

24 000 |

Если по итогам года фактические расходы на ремонт ОС окажутся ниже зарезервированной на эти цели суммы, излишек сторнируется по дебету счета учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета резервов предстоящих расходов.

В случае если окончание ремонтных работ по объектам ОС с длительным сроком их производства и существенным объемом указанных работ происходит в следующем за отчетным году, остаток резерва на ремонт ОС, образованного в отчетном году, допускается не сторнировать. По окончании указанных ремонтных работ излишне начисленная сумма резерва отражается по дебету счета учета резервов предстоящих доходов и расходов в корреспонденции с кредитом счета прибылей и убытков в качестве прочих доходов.

Но мы условились пока в налоговом учете не создавать резервов, переходящих из одного налогового периода в другой. Посмотрим, что произойдет в бухгалтерском учете, если мы создадим долгосрочный резерв только в нем.

Пример 5. Организация создает резерв в бухгалтерском учете на капитальный ремонт производственной линии с января 2004 по апрель 2007 г. (40 месяцев). Расчетная стоимость ремонта — 4 000 000 руб. Ремонт произведен силами вспомогательного производства во II квартале 2007 г., затраты на него составили 4 200 000 руб.

В бухгалтерском учете будут составлены такие проводки.

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Ежегодно с 2004 по 2006 г. |

|||

Произведены отчисления в резерв предстоящих расходов на ремонт ОС |

20 |

96 |

1 200 000 |

Отражен отложенный налоговый актив (1 200 000 руб. x 24%) |

09 |

68 |

288 000 |

I квартал 2007 г. |

|||

Произведены отчисления в резерв предстоящих расходов на ремонт ОС |

20 |

96 |

300 000 |

Отражен отложенный налоговый актив (300 000 руб. x 24%) |

09 |

68 |

72 000 |

II квартал 2007 г. |

|||

Произведены отчисления в резерв предстоящих расходов на ремонт ОС |

20 |

96 |

100 000 |

Списана за счет образованного резерва часть затрат на ремонт |

96 |

23 |

4 000 000 |

Списана оставшаяся часть затрат на ремонт |

20 |

23 |

200 000 |

Погашен отложенный налоговый актив (288 000 руб. x 3 + 72 000 руб.) |

68 |

09 |

936 000 |

М.В.Моисеев

Редактор журнала

«Промышленность:

бухгалтерский учет и налогообложение»

Резерв на ремонт основных средств в бухгалтерском учете в 2018

Гарантийный ремонт: учет и налогообложение у продавца или производителя, № 11

- Как учитывать выдачу форменной одежды сотрудникам, № 10

- Платим гражданам за нарушение их потребительских прав, № 10

- НДС с неподтвержденного экспорта в «прибыльные» расходы не спишешь, № 10

- Спецодежде — спецучет, № 9

- Учет расходов на рекламу: освежите свои знания, № 9

- Пожарная инспекция выдала «ремонтное» предписание: как учесть расходы на выполненные работы?, № 8

- Длящиеся услуги: когда исполнителю признать доход, а заказчику — расход, № 7

- Сложности бонусного ремонта проданного оборудования, № 7

- Как учитывать передачу подарочного сертификата работнику, № 7

- Налоги шведского стола, № 6

- Как учесть вознаграждение, выплаченное «чужим» работникам, № 5

- После «взлома» системы «Клиент-Банк», № 5

- 2012 г.