Как оперативно провести разблокировку

В своем Письме № 03-02-08/51856 от 24.07.18 г. Минфин подробно разъяснило, что нужно сделать, чтобы быстрее разблокировать счет. Если банковские операции были приостановлены по причине непогашения долга по налоговым обязательствам, рекомендуется как можно оперативнее уплатить нужную сумму. Затем взять копии платежных документов, то есть платежное поручение и банковскую выписку, и отнести в ИФНС. Подать формы нужно в то подразделение налоговой инспекции, которое наложило арест на счет.

Обратите внимание! Если организация проводит операции через Клиент-Банк, можно предоставить электронные копии документов. Но лучше дополнительно заверить формы у операциониста

Это же требование действует при подаче бумажных бланков платежных поручений и выписки.

После того, как в налоговой инспекции получат подтверждение уплаты налога, будет вынесено решение об отмене ареста (п. 8 стат. 76 НК). Еще один день от даты утверждения дается ИФНС на отправку решения в банк (п. 4 стат. 76). Чтобы ускорить процедуру и обернуться в один день, компания может сама поехать в налоговую, взять решение и отвезти документ в свой банк. Такие действия позволят оперативно снять арест со счета и вернуть организацию в русло нормальной жизнедеятельности.

Бухгалтерский совет дает: Вера Бердашкевич, директор департамента бухгалтерского аутсорсинга «Главбух Ассистент»

Блокировка за нарушение правил электронного документооборота

С 2015 года организации и предприниматели, которые должны сдавать отчетность в электронном виде, обязаны обеспечить прием и подтверждение приема электронных документов, направленных налоговыми инспекциями. К таким документам относятся требования о представлении документов (пояснений), а также уведомления о вызове в инспекцию. Подтверждение приема документов сводится к отправке в инспекцию электронных квитанций о получении таких требований и уведомлений. Отправить квитанцию о приеме документов нужно в течение шести рабочих дней с даты получения. Об этом сказано в пункте 5.1 статьи 23 Налогового кодекса РФ.

Если в шестидневный срок организация (предприниматель) не подтвердила прием документов, то в течение следующих 10 рабочих дней инспекция вправе заблокировать расчетный счет налогоплательщика (подп. 2 п. 3 ст. 76 НК РФ).

Что делать, если блокировка законная

Отсутствие доступа к деньгам негативно влияет на работу всего предприятия. Поэтому возникает необходимость снятия блокировки в кратчайшие сроки. Если средства были заблокированы по одной из причин, указанных выше, направления заявления будет недостаточно. В таком случае потребуется сначала устранить обнаруженные нарушения.

Весь процесс разблокировки состоит из трех основных этапов:

- Выяснение причины ограничений.

- Устранение нарушений.

- Информирование сотрудников ФНС.

Первый этап: выяснение причины случившегося

Первоначальная задача компании – узнать, почему налоговая заблокировала расчетный счет. Как разблокировать его? В такой ситуации, алгоритм действий зависит от конкретной причины. В принципе, сотрудники налоговой службы обязаны уведомить нарушителя, однако оповещение приходит с большим опозданием. Чтобы сократить время ожидания, нужно действовать следующим образом:

- Обратиться к сотруднику банка.

- Попросить предоставить реквизиты документа, по которому был блокирован счет.

- Отправиться в налоговую службу.

- Узнать у одного из ее работников причину блокировки, предоставив ранее полученные реквизиты.

Эти действия позволят оперативно получить информацию, что, в свою очередь, даст возможность быстрее решить проблему. Сотрудники налоговой службы обязаны объяснить, почему доступ к счету был ограничен.

Второй этап: устранение нарушений

Дальнейшие действия напрямую зависят от того, что именно сообщили представителю компании в отделении налоговой службы. Поскольку причин для ограничения доступа существует несколько, то и проблема снятия блокировки может быть решена разными путями:

- Отсутствие перечислений по налогам. Если компания допустила просрочку по налоговым перечислениям, необходимо погасить задолженность. Если были начислены штрафы или пени, нужно оплатить и их. Доступ к счету не будет восстановлен до полного погашения долга. Примечательно, что блокировка не касается перечисления средств в государственный бюджет. То есть, лицо моет погасить задолженность по налогам даже без снятия ограничений.

- Отсутствие декларации. Наиболее простое и очевидное решение проблемы – предоставление сотрудникам налоговой этого документа и бумаг, связанных с ним. После того как декларация будет получена и проверена, запустится процедура разблокировки. Однако необходимо иметь в виду, что единственное основание для блокировки – отсутствие декларации. Если не были предоставлены другие документы, сотрудники ФНС не имеют права ограничивать доступ к счету.

- Отсутствие уведомления о получении документов от ФНС. Действовать необходимо так же, как и в предыдущем случае. То есть, сотрудникам ФНС необходимо направить специальную квитанцию, после чего выполнить предписания, содержащиеся в ранее полученных документах.

Третий этап: информирование сотрудников ФНС об устранении нарушений

Данный этап не является обязательным. Сотрудники ФНС сами узнают о том, что нарушение устранено, и возобновят доступ к счету. Проблема заключается в сроках снятия ограничений. Так, к примеру, в случае с погашением задолженности по налогам, информация о поступлении средств может появиться в течение 3 дней. Это довольно большой срок для компаний, действующих на рынке. Чтобы ускорить процедуру, необходимо уведомить ФНС об устранении.

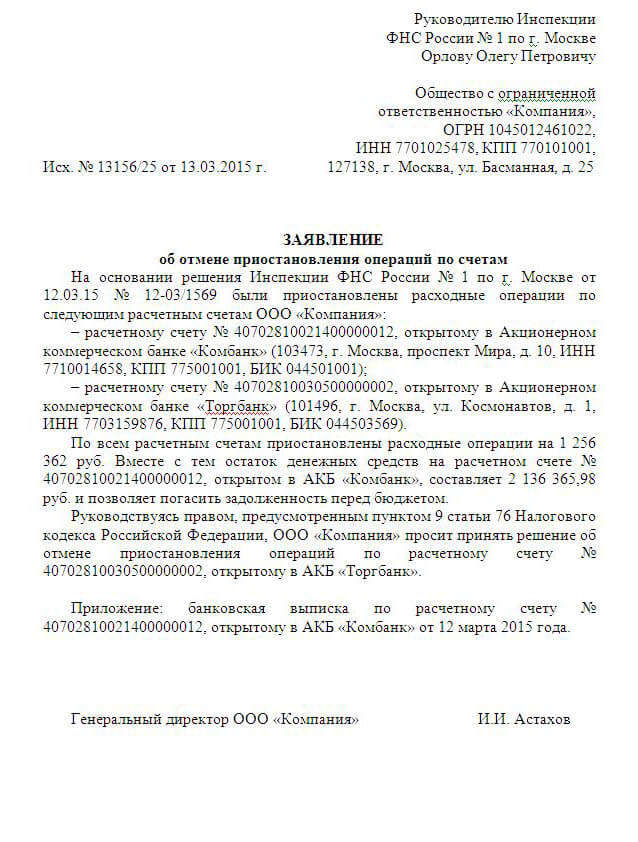

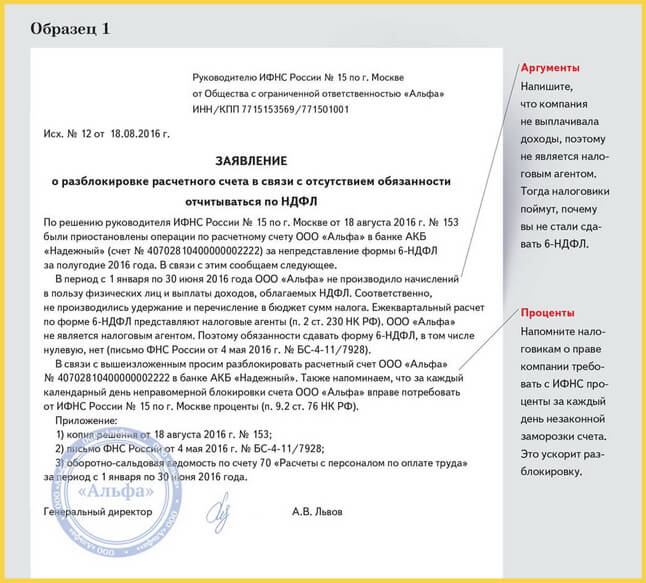

Для этого можно направить специальное письмо. Ниже приведен образец письма о разблокировке счета налоговой службой по причине предоставления квитанции о получении документов:

Ускорить процесс можно, воспользовавшись электронными письмами. В таком случае заявление придет в течение нескольких минут. После ознакомления с ним сотрудников ФСН, блокировка будет снята.

Срок разблокировки счета

Банк прекращает расходные операции по счетам налогоплательщика на основании полученного из налоговой инспекции решения о приостановлении операций.

Налогоплательщику передается копия решения о приостановлении нарочным (под расписку) или иным способом в срок не позднее дня, следующего за днем принятия решения. На практике нередко случается так, что налогоплательщик узнает о том, что расходные операции по его счетам приостановлены от обслуживающего его банка, не получив от налоговой инспекции вовремя копию решения.

Сразу отметим, что банкам запрещено открывать налогоплательщику новый счет (п.12 ст.76 НК РФ).

В зависимости от причин блокировки, действия налогоплательщика могут быть следующими:

В том случае, если налогоплательщик согласился с решением налоговой инспекции, оплатив имеющуюся сумму недоимки (либо не стал спорить с налоговой инспекцией о копеечных долгах), то решение инспекции будет отменено не позднее одного дня, следующего за днем получения ею документов о взыскании платежей (п.8 ст.76 НК РФ, Письмо Минфина РФ от 11.04.2016 г. №03-02-08/20569).

В том случае, если налогоплательщик представил декларацию (блокировка по причине непредставления декларации), то решение о разблокировке счета принимается в срок не позднее одного дня после представления такой декларации (пп.1 п.3.1 ст.76 НК РФ).

В том случае, если налогоплательщику заблокировали счет по причине непредставления сведений для налогового контроля (не передана налоговому органу квитанция о приеме требования), то решение о разблокировке счета принимается не позднее одного дня, следующего за наиболее ранней из следующих дат:

день передачи налогоплательщиком квитанции о приеме документов, направленных налоговым органом (налогоплательщик должен направить электронную квитанцию о приеме документов);

Например, если 17.05.2016 г. направлена квитанция о приеме документов, то 18.08.2016 г. налоговая инспекция должна принять решение о разблокировке счета.

день представления документов (пояснений), истребованных налоговым органом, — при направлении требования о представлении документов (пояснений);

Например, если 16.05.2016 г. налогоплательщик представил пояснения, то 17.05.2016 г. налоговая инспекция должна принять решение о разблокировке счета.

день явки представителя организации в налоговый орган — при направлении уведомления о вызове в налоговый орган (пп.2 п.3.1 ст.76 НК РФ, Письма Минфина РФ от 15.01.2016 г. №03-02-08/797, ФНС РФ от 27.01.2015 г. №ЕД-4-15/1071).

Само решение об отмене приостановления операций направляется в банк в электронной форме не позднее дня, следующего за днем принятия такого решения, а его копия вручается налогоплательщику.

В случае несвоевременной разблокировки счета налогоплательщика проценты начисляются за каждый календарный день нарушения срока (п.9.2 ст.76 НК РФ).

И в последнем случае (если налогоплательщик не согласен с решением налоговой инспекции), решение о приостановлении можно оспорить в арбитражном суде. До рассмотрения дела налогоплательщик должен обратиться в суд с ходатайством для снятия запрета на расходование средств компании.

Статья актуальна на 18.05.2016

Ситуация

Итак. Обязательства по уплате налога на прибыль за 2018 год в размере 377 тысяч рублей у компании возникли 28 марта 2019 года. Эта сумма умышленно не была уплачена, поскольку деньги решено было использовать для пополнения оборотных средств в течение апреля и уже после этого оплатить налог (государство — самый выгодный кредитор)

Предполагалось, что УФНС в соответствие с регламентом направит требование на уплату налога с указанием крайних сроков для добровольного погашения. Но этого не произошло (по невыясненным обстоятельствам). Вместо этого 30 апреля УФНС частично заблокировала все расчетные счета компании (на 377 тыс. рублей каждый) и безакцептно списала с одного из них сумму задолженности.

Блокировка счета

Под блокировкой расчетного счета подразумевается приостановление операций по нему. В случае проведения данной процедуры лицо не сможет использовать счет, однако средства, хранящие на нем, не трогаются. Блокировка может касаться всей суммы либо только отельной ее части (второй вариант, к примеру, применяется в случаях, когда причиной является неуплата налоговых отчислений).

Счет может быть заблокирован по инициативе:

- Суда, с привлечением судебных приставов. Одна из наиболее частых причин – задолженность перед кредиторами.

- Финмониторинга. Организация занимается анализом денежных операций, производимых по счету. Если будут обнаружены какие-либо сомнительные действия, запустится процесс блокировки.

- Банка. В случае наличия подозрений об отмывании денег.

Хотя заблокировать счет может сразу несколько организаций, чаще всего инициатором подобного выступает налоговая служба. У ее сотрудников достаточно полномочий для таких действий. Поскольку кредитная организация (банк) не имеет права перечить запросам налоговой службы, после их поступления проводится блокировка.

Причины и сроки блокировки счёта

Если вы обнаружили, что расчётный счёт не доступен для проведения платежей и снятия наличных, необходимо, в первую очередь, узнать причины для этого. Наиболее вероятными среди них являются представленные в таблице.

| Инициатор блокировки | Причины блокировки |

| Финмониторинг | Сомнительные операции по счёту (на основании 115-ФЗ) |

| ФНС |

|

| Судебные органы | Уклонение от уплаты алиментов, долги перед кредиторами и прочее. |

Сроки блокировки напрямую зависят от скорости ответных действий владельца счёта. Как узнать, что послужило поводом для замораживания средств? Если вы заметили, что операции по счёту приостановлены, не медлите и отправляйтесь в банк. Вам расскажут о причинах блокировки, а также разъяснят, как вы можете посодействовать решению банка на восстановление операций по счёту.

Чем быстрее вы их предоставите, тем скорее получите доступ к средствам на счету. Обычно блокировка в этом случае длится около 1,5 месяца. Иногда банки могут повторно запросить документы, что увеличивает срок блокировки. Так как наиболее часто встречаемой причиной приостановки операций выступают всё же налоговые основания, давайте далее разберём связанные с ними возможные способы разблокировки.

Причины блокировки

Если счет был заблокирован ФНС, первое, что необходимо сделать для его разблокировки – выяснить причину ограничения доступа к деньгам. Во-первых, это даст возможность понять, все ли средства подпадают под блокировку, или часть из них можно использовать. Во-вторых, от причины инициирования процедуры зависит то, как именно необходимо действовать для решения проблемы.

Неуплата налога

Классическая причина блокировки. Все юридические лица являются плательщиками налогов. Средства необходимо перечислять в определенные сроки. Если по их истечении деньги не были уплачены, налоговая инициирует блокировку расчетного счета. Главная цель этого действия – заставить лицо погасить задолженность перед государственным бюджетом.

Заблокировать можно только ту часть средств, которая необходима для погашения задолженности. То есть, если долг составляет 30 000 рублей, доступ будет ограничен только к этой сумме. Но если у компании есть, к примеру, 2 расчетных счета, то на каждом из них будет заблокировано 30 тысяч рублей. При этом компания сможет свободно пользоваться остатком средств.

Несвоевременная подача декларации

Если лицо не подало декларацию, сотрудники налоговой могут инициировать блокировку через 10 дней. Причиной для этого может быть только отсутствие декларации, но не других бумаг. То есть, если лицо не представило бухгалтерские отчеты, использовать это как основание для блокировки нельзя.

Причины, по которым декларация не была подана, не важны. Блокируется вся сумма, а не только та ее часть, которую необходимо уплатить в соответствии с составом документа.

Отсутствует квитанция о приеме документации от налоговой службы

Сотрудники ФНС имеют право направлять гражданам документы, касающиеся необходимости посещения лицом отделения ФНС, приведения объяснений или предоставления каких-либо бумаг. По общим правилам, компания должна уведомить налоговую о том, что ею были получены подобные уведомления.

Если же специальная квитанция не была отослана в ФНС, ее сотрудники инициируют блокировку счета. Это происходит по истечении 10 дней с того момента, как будет просрочен срок ответа.

Не предоставлен расчет по НДФЛ

Относительно новая причина блокировок. Каждое юридическое лицо обязано направлять в ФНС расчеты по своим сотрудникам. В том случае, если они не предоставлены, ФНС получает право направить запрос в банк. В таком случае счета будут заблокированы, воспользоваться средствам, которые на них хранятся, лицо не сможет.

Блокировка также может быть осуществлена по причине отсутствия действий, направленных на исправление ошибок, обнаруженных выездной инспекцией ФНС.

Нарушение срока разблокировки

Если блокировка была противозаконной, или отведенный законодательством срок на ее снятие нарушен, гражданин может пожаловаться на действия ФНС и получить материальную компенсацию. Для этого необходимо направить жалобу руководителю местного отделения или его заместителю.

Если на уровне местного отделения решить проблему не удалось, следует обращаться в главное управление ФНС по региону. Если и это действие не помогло, можно подготовить судебный иск. В ходе судебного разбирательства следует потребовать компенсацию. Ее размер соответствует ставке рефинансирования за каждый день, когда компания не имела доступа к собственному счету.

Таким образом, некоторые государственные ведомства обладают право блокировки расчетных счетов юридических лиц. Однако для проведения этой процедуры должны быть веские основания. Она регулируется действующими законодательными нормами. Чтобы возобновить доступ к счету, необходимо выяснить причину блокировки и устранить нарушения. После этого ограничения должны быть аннулированы, а доступ к счету возобновлен.

Чтобы ускорить процесс, рекомендуется составить заявление, после чего отправить его в территориальное отделение ФНС. В некоторых случаях блокировка является незаконной. Если имеет место подобное, компания может добиться возмещения материального ущерба. Для этого необходимо инициировать судебное разбирательство.

https://youtube.com/watch?v=XZNozAENsHo

Разблокировка расчетного счета при наличии долгов по налогам, пени и штрафов

Программа, которую использует налоговая инспекция, не распознает величину суммы долга. Платежи приостановят из‑за недоимки и в 10 млн руб., и в 1 руб. И чем дольше «висит» долг, тем выше вероятность проблем с разблокировкой расчетного счета даже из‑за копеечной суммы.

Перед блокировкой счета налоговики пришлют требование с указанием суммы на юридический адрес компании. Инспекция также вправе заблокировать все счета налогоплательщика. Например, валютный и рублевый. При этом всю сумму недоимки заблокируют на каждом счете.

Выплатить долг по налогу, пени или штраф. Для подтверждения оплаты предоставьте в ИФНС выписку из банка. После ее получения налоговая инспекция примет решение о разблокировке счета в течение одного рабочего дня. Также можно обратиться в инспекцию с заявлением о частичной отмене блокировки. Один из счетов разблокируют, если предоставить выписки из банка, подтверждающие наличие остатка средств на других счетах.

Срок разблокировки расчетного счета

Налоговая инспекция примет решение в течение двух рабочих дней (ст. 76 НК РФ).

Новое основание для блокировки счета для тех, кто отчитывается онлайн

Незаконная блокировка

Хотя сотрудники ФНС должны действовать в рамках закона, это происходит не всегда. Иногда налоговики превышают свои полномочия, производя блокировку по несуществующим причинам или на основании факторов, недостаточных для осуществления блокировочных действий в отношении нарушителя.

В таком случае необходимо опротестовать решение службы ФНС. Делается это путем подачи письменного заявления. Оно составляется на бумажном носителе и состоит из шапки, описания сложившейся ситуации, указания причин, по которым блокировка является незаконной, и требования о восстановлении доступа.

Образец заявления на разблокировку счета в налоговую службу выглядит следующим образом:

Если основания для блокировки действительно являются надуманными или процедура была проведена по ошибке, после получения заявления сотрудники ФНС разблокируют счет.

Сроки

Ранее процесс разблокировки занимал довольно много времени. Все документы передавались курьерами, что требовало значительных временных затрат. Сейчас процедура осуществляется гораздо быстрее. Документация направляется в электронном режиме, поэтому возобновление доступа к счету осуществляется в течение суток после момента получения подтверждения об устранении нарушений (к примеру, с момента зачисления платежа по налогу).

Однако законодатель определяет отсчет срока с того момента, когда будут получены подтверждения. В случае с платежами, на их зачисление уходит до 3 рабочих дней. Соответственно, если не направить заявление, срок разблокировки расчетного счета налоговой может растянуться до 4 дней. Также следует учесть, что блокировка снимается только после полного устранения нарушений.

Разблокировка расчетного счета при подозрении в отмывании денег

Банк может заподозрить вас в отмывании денег или финансировании терроризма. Тогда операции заблокируют на срок до пяти дней. Если за это время не предоставить информацию по подозрительным сделкам, то блокировку продлят до 30 дней.

Поверьте, это случается не так редко, как хотелось бы. Например, сомнительной могут счесть операцию с компанией, у которой, по мнению банка, есть признаки фирмы-однодневки: транзитный характер операций, отсутствие налоговых и зарплатных платежей. Банк может среагировать на любую операцию, независимо от ее суммы (ст. 7 Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 № 115‑ФЗ).

Особо пристальное внимание банков вызовут ситуации, указанные в «Методических рекомендациях о подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма», утвержденных Банком России 21.07.2017 № 18-МР

В платеже могут отказать из-за того, что компания выплачивает незначительные (до 1% от оборота) налоговые платежи. Хотя к сомнительным операциям это никак не относится, но компания попадет под критерий «транзитной». Никого не будет волновать, что вы платите ЕВНД или что у вас патент, то есть фиксированные налоговые платежи.

К опасным признакам относятся:

- фонд оплаты труда ниже МРОТ;

- по счету платят НДФЛ, но не уплачивают страховые взносы;

- остаток на счете отсутствует либо незначителен по сравнению с объемами операций, обычно проводимыми клиентом по счету;

- нет связи между основаниями зачисления большего объема денег на счет и основаниями для их списания;

- происходит резкое увеличение оборотов по счету. Превышение заявленного при открытии (ведении) счета максимального оборота средств;

- нет платежей в рамках ведения хозяйственной деятельности (например, арендные платежи, платежи в счет уплаты коммунальных услуг, закупки канцелярских товаров и др.).

Хорошо, если все обойдется отказом в платеже. Банк вполне может заблокировать все ваши расчетные счета, внести вас в черный список и без судебного решения закрыть бизнес. Достаточно ему посчитать, что назначение платежа не соответствует характеру бизнеса.

Например, вы занимаетесь ресторанным бизнесом, и тут на расчетный счет поступает платеж с формулировкой «за стройматериалы». Никто не станет выяснять, что вы закрыли летнее кафе и действительно распродаете стройматериалы.

Также отмечается тенденция «выдавливания» банками клиентов, чьи операции представляются подозрительными. Таким клиентам постоянно отказывают в проведении расходных операций по мотиву подозрительности. Под разными предлогами отключают доступ к системе «Клиент-Банк», заставляя оформлять бумажные платежки с повышенной комиссией. В лучшем случае банк сам предложит вывести средства в другой банк. Однако бывает и так, что с закрытием счета «старый» банк взыщет огромную комиссию. Например, до 30% от всех переводимых средств (постановление АС Поволжского округа от 03.03.2015 №Ф06-19582/2013).

Как разблокировать расчетный счет

Представьте в банк пояснения о характере операции и бумаги, подтверждающие ее законность (договоры, первичные документы).

Впрочем, даже это не гарантирует удачной разблокировки расчетного счета. Служба безопасности банка будет вчитываться буквально в каждую букву. Расчетный счет, вероятнее всего, разблокируют, но могут мягко попросить перевести расчеты в другой банк.

Правила безопасного поведения для успешной разблокировки расчетного счета:

- Сотрудничайте с банком по возникающим вопросам. Без ваших пояснений выводы банка могут быть сделаны не в вашу пользу.

- Осуществляйте операции, соответствующие деятельности вашей компании. Если направление деятельности изменилось, внесите изменения в учредительные документы и проинформируйте об этом банк.

- При проведении платежа подробно указывайте его назначение и попросите об этом своих контрагентов.

- «Знай своего контрагента» — работа с недобросовестными партнерами негативно скажется и на вашей репутации.

- Ограничьте работу с наличными денежными средствами. Оформите бизнес-карту для проведения безналичной оплаты товаров/услуг. Осуществляйте уплату налогов, страховых взносов, вносите плату за аренду и иные хозяйственные платежи по счету, где ведете основную деятельность.

- Держите в порядке документы, подтверждающие операции.

Три способа, как решить проблему

Если ваш счет заблокирован банком, у вас есть три способа как решить эту ситуацию.

Первый способ: просто закрыть один счет и вывести средства на другой счет в другой банк. Этот вариант, скорее всего, полностью устроит банк, так как он видит в вас нежелательного клиента, нарушающего закон № 115-ФЗ, чужие проблемы — никому в банке не нужны, особенно в сложные времена лишения лицензий.

Помимо неприятностей от самого факта блокировки вашего счета, банки (но не все) ещё добавляют негатива. Они начали пользоваться уязвимым положением клиента (это не законно, таких полномочий Росфинмониторинг банку не давал, но и прямого запрета на такого сорта трюки нет). Самая типичная ситуация: банк заблокировал счет (выполняя указания Росфинмониторинга) и любезно сообщает налогоплательщику, что может перевести его деньги на другой счет в другой банк за определенную мзду (таким образом, вводят заградительный тариф) — просят за эту услугу от 7 до 15 процентов от той суммы, которая присутствует на счете у клиента банка. На такие незаконные действия банка вы можете подать жалобу руководству финансовой организации и попытаться расстаться без отступных комиссионных. Кроме того, суды признают, что введение банком таких заградительных тарифов незаконно, так как по сути это не комиссия, а штраф и попытка нажиться на 115-фз вместо того, что следить за его соблюдением.

О необычном способе решить проблему, вчера рассказывал «Клерк». Компании заблокировали интернет-банк. В итоге стало невозможно получить назад свои деньги в сумме 1 млн. рублей. Перечислить их на другой счет нельзя, так как в открытии счета другие банки отказывают. Но обслуживающий банк предлагает выход: номинально подарить ему деньги и зачислить деньги компании в доход кредитной организации. Второй способ: вернуть деньги с заблокированного счета вы сможете с помощью исполнительного листа. Это, правда, займет время, которое потребуется на судебное разбирательство, но если дружественный вам кредитор подаст в суд, выиграет судебный процесс и получит исполнительный лист, а затем предъявит его в банк, то банк обязан будет его исполнить.

Третий способ. Он прямо предусмотрен действующим законом № 115-ФЗ:1) Собрать и представить документы, которые попросит банк. Эти документы должны быть такими, чтобы снять с вас подозрения, доказать вашу благонадежность и платежные операции не должны быть никоим образом отнесены к подозрительным в соответствии с п.2 ст. 7 Закона № 115-ФЗ.

2) Если банк ваши документы принял, но, не желая разбираться в ситуации (наши клиенты предоставили документы в банк в 2 часа ночи, но уже в 10 утра банк снова отказал им в разблокировки счета), счет не разблокировал — обращайтесь в Арбитражный суд, требуйте признать незаконными действия банка и обязать его совершить нужные вам операции. В соответствии со ст. 65 АПК РФ, именно банк обязан доказать, что у него имелись основания для приостановления или отказа в проведении тех или иных операций по поручению клиента.Судебная практика такова: если ваши операции явно криминал, то вам откажут (но и то не всегда — смотрите примеры ниже).

Если ваши операции легальны, вы представили в банк подтверждающие документы, а банк все равно ведет себя странно и свою позицию не меняет, то суд встанет на вашу сторону. Тогда с банка можно будет взыскать все убытки, проценты за пользование чужими денежными средствами и судебные расходы (ст. 15, 395 и 856 ГК РФ).

Подробно о том, как вести защиту своей позиции в суде, автор расскажет в следующем материале. Следите за разделом «Статьи директору».

Разблокировка счета

Если организация согласится с решением о приостановлении операций по счетам, то будет произведено принудительное взыскание. Не позднее одного операционного дня, следующего за днем получения таможенным органом документов, подтверждающих данный факт, выносится решение об отмене приостановления операций по счетам. Это следует из пункта 4 статьи 155 Закона от 27 ноября 2010 г. № 311-ФЗ.

Кроме того, отменить свое решение о блокировке счета таможенный орган может, если на заблокированном счете находится сумма средств, превышающая сумму, указанную в решении. В этом случае организация вправе обратиться в таможенный орган с заявлением об отмене приостановления операций по своим счетам в банке. В этом заявлении нужно указать реквизиты счетов, на которых достаточно средств для взыскания задолженности.

Таможенный орган в течение дня, следующего за днем получения такого заявления, должен направить в указанный организацией банк запрос об остатках денежных средств на ее счетах. Если таможенный орган получит из этого банка информацию о том, что средств на соответствующем счете достаточно для исполнения решения о взыскании, в течение двух рабочих дней будет принято решение об отмене приостановления операций по счетам.

Об этом сказано в пунктах 16 и 17 статьи 155 Закона от 27 ноября 2010 г. № 311-ФЗ.

Решение об отмене приостановления операций по счетам может быть оформлено на бумажном носителе или в электронном виде и должно быть передано представителю банка не позднее следующего рабочего дня после дня его принятия. Такой порядок следует из пункта 6 статьи 155 Закона от 27 ноября 2010 г. № 311-ФЗ и пункта 2 Порядка, утвержденного приказом ФТС России от 28 декабря 2010 г. № 2635.

Форма решения об отмене приостановления операций по счетам на бумажном носителе приведена в приложении 2 к приказу ФТС России от 28 декабря 2010 г. № 2635.

Форму решения об отмене приостановления операций по счетам для направления в электронном виде должен установить Банк России (п. 7 ст. 155 Закона от 27 ноября 2010 г. № 311-ФЗ). В настоящее время она не утверждена.

Одновременно с передачей решения об отмене блокировки счета в банк таможенный орган уведомляет организацию о принятии решения. Копия решения об отмене приостановления операций по счетам передается организации (под расписку или иным способом, свидетельствующим о дате его получения) (п. 11 ст. 155 Закона от 27 ноября 2010 г. № 311-ФЗ).

Какие сроки разблокировки расчетного счета налоговой службой

После передачи заявления возникает вопрос: в течение какого времени разблокируют расчетный счет? Это зависит от того, полностью ли была ликвидирована проблема, из-за которой налоговая была вынуждена прибегнуть к подобным мерам.

Если причина ареста была устранена заявителем, то заблокированный ИП может быть разморожен уже через несколько часов после удовлетворения требований ФНС. Чаще всего время, которое требуется представителям налоговой службы на рассмотрение заявления, не превышает одного дня.

Важно помнить, что банком срок разблокировки не устанавливается. Они снимут ограничения с расчетного счета после получения распоряжения из налоговой

В некоторых случаях нельзя сказать, как быстро расчетный счет будет разблокирован, потому что банку требуется получить письменное уведомление из ФНС, на доставку которого может уйти до пяти дней включительно.

Если же заявитель не согласен с решением налоговой об аресте и направил соответствующую жалобу, то на ее рассмотрение может уйти до пятнадцати рабочих дней. После рассмотрения жалобы достаточно часто начинается судебная тяжба. Достаточно сложно сказать, сколько дней она может занять и как быстро удастся решить данный вопрос.

В некоторых случаях налоговая инспекция может заблокировать расчетный счет организации или ИП. Чтобы продолжать вести деятельность, им необходимо как можно быстрее выяснить причину блокировки и устранить ее. Как это правильно сделать?