Налоговый учет

Для налогового учета принципиально важно учитывать все нюансы закона. К примеру, компенсация выплачивается исключительно на путевку в санаторно-курортные или оздоровительные центры

Эта категория включает в себя эти учреждения:

- Санатории.

- Профилактории.

- Спортивный лагерь.

Рекомендуется уточнить, относится ли выбранное учреждение к санаторно-оздоровительному. Для этого нужно проверить лицензию и учредительную документацию курорта. В документе должно быть четко прописано, что субъект относится к санаторному или оздоровительному. Если учреждение относится, к примеру, не к оздоровительному, а к оздоровительно-развлекательному, с работника нужно удерживать НДФЛ.

НДФЛ

Налогооблагаемой базой, на основании пункта 1 статьи 210 НК РФ, являются все доходы плательщика. Сюда относятся и доходы, полученные в натуральной форме. Базой будет считаться и компенсация на путевку (пункт 2 статьи 211 НК РФ)

Неважно, полная она или частичная

Но иногда предоставляется освобождение от налогообложения на основании пункта 9 статьи 217 НК РФ. В частности, налоги не нужно уплачивать тогда, когда приобретается туристический билет именно в санаторно-курортный или оздоровительный центр.

Нужно или нет уплачивать налог с компенсаций? Ответ на этот вопрос определяется рядом условий. Рассмотрим их подробнее.

Источник компенсации

При предоставлении налоговых льгот учитывается источник финансирования отдыха. Если компенсация выплачивается с чистой прибыли или с бюджетных средств, НДФЛ удерживать не требуется. Освобождены от НДФЛ суммы, уплачиваемые фирмами со специальными режимами. Однако актуально это только для тех случаев, когда компенсация уплачена за счет денег от работы, облагаемой в рамках спецрежима налогообложения.

Если туристический билет приобретается за счет взносов участника в профсоюзы, налог не удерживается (пункт 31 статьи 217 НК РФ, письмо Минфина №03-04-06/6-312 от 17.12.2010). Если же компенсация выплачивалась из других средств, из нее удерживается НДФЛ по общим правилам.

НДФЛ

Что касается НДФЛ, то, на мой взгляд, не облагать расходы работодателя, произведенные в пользу работника, по оплате путевок в рамках, предусмотренных в нет оснований.

Доходы, полученные сотрудником организации (физическим лицом – налоговым резидентом) от источника в РФ, в том числе в натуральной форме, признаются объектом налогообложения и учитываются при определении налоговой базы по НДФЛ (, ). К доходам, полученным в натуральной форме, относится, в частности, оплата организацией туристической путевки за физическое лицо в его интересах ().

Налогообложение производится по ставке 13% (). В качестве налогового агента организация обязана исчислить, удержать у работника и уплатить в бюджет соответствующую сумму НДФЛ (.

Таким образом, в НК РФ для налогоплательщиков как на общей системе налогообложения, так как на УСН был добавлен новый вид расхода, который может быть учтен налогоплательщиком для исчисления налога на прибыль и единого налога при УСН. Но и база при осуществлении такого вида расхода для внебюджетных фондов и НДФЛ расширилась.

Право на ежегодный оплачиваемый отпуск

Все сотрудники, работающие по трудовому договору, независимо от срока трудового договора и формы оплаты труда, занимаемой должности и выполняемой работы имеют право на ежегодный оплачиваемый отпуск. Не имеет значения и организационно-правовая форма работодателя. А вот к отношениям по гражданско-правовым договорам отпуска не применяются.

Очередной отпуск установленной продолжительности сотрудник может получить один раз в рабочем году. Не нужно путать с календарным годом – для каждого работника рабочий год свой. Его отсчет начинается со дня поступления человека на работу в организацию или к индивидуальному предпринимателю. Поэтому рабочий год для отпуска может не совпадать с календарным.

Пример 1

Программист Бережной В.В. принят на работу в ООО «Волна» 1 апреля 2008 г.

Для исчисления отпуска его первый рабочий год продлится с 1 апреля 2008 г. по 31 марта 2009 г. Второй рабочий год сотрудника начнется 1 апреля 2009 г. и закончится 31 марта 2010 г. и т.д.

В первый год своей работы сотрудник может использовать основной отпуск по истечении шести месяцев непрерывного труда на фирме (ч. 2 ст. 122 ТК РФ).

Пример 2

Воспользуемся данными примера 1. Программист Бережной В.В. вправе впервые использовать основной отпуск в октябре 2008 г. (если он непрерывно отработает с апреля по сентябрь 2008 г. включительно).

Работодатель вправе (по собственному усмотрению и по заявлению человека) дать отпуск работнику авансом, то есть до истечения шестимесячного срока. Но в отдельных случаях (они перечислены в статье 122 ТК РФ) компания это сделать обязана.

Кроме того, по желанию мужа ему могут предоставить отпуск авансом, если его жена находится в отпуске по беременности и родам (ст. 123 ТК РФ).

До истечения шести месяцев непрерывной работы предоставляется основной отпуск и совместителю. При условии, что одновременно он берет отпуск по основному месту работы (ч. 1 ст. 286 ТК РФ).

Основной отпуск за второй и последующие годы работы штатному сотруднику предоставляют в любое время рабочего года в соответствии с очередностью отпусков (ч. 4 ст. 122 ТК РФ). Эту очередность организация устанавливает ежегодно – составляет график отпусков.

Для чего нужен этот закон

Предполагается, что закон будет выгоден и трудящимся, и государству. Рассмотрим цели его введения:

- Увеличение социальной защищенности трудящихся.

- Развитие туризма внутри России.

- Поощрение сотрудников, увеличение их лояльности.

- Отчисление в бюджет страны НДФЛ.

- Отчисление страховых взносов.

Минусы нововведения очевидны. Закон ударяет, в первую очередь, по предпринимателю. Крупная компания с большим оборотом может позволить себе финансировать отдых своих сотрудников. Но есть и субъекты малого бизнеса, которые не могут свободно изъять 50 000 рублей из оборота. Дополнительная финансовая нагрузка на работодателя может просто привести к тому, что работников не будут оформлять на должность официально. Нет трудового договора – нет обязанностей. Бизнес с небольшими оборотами может потерпеть большие убытки.

Какие именно расходы должен компенсировать работодатель

Компенсируются только те расходы, которые возникли из услуг, оказываемых в рамках туристического соглашения. К примеру, это могут быть эти услуги:

- Поездка до места назначения и обратно. Это могут быть траты на самолет, поезд, пароход.

- Проживание в отеле, гостинице, хостеле, съемной квартире.

- Санитарно-курортные услуги.

- Экскурсии.

Учитываются только целевые расходы, связанные именно с конкретным путешествием. В законе есть неочевидные нюансы. В частности, компенсация выплачивается или на путевку на лечение, или на поездку к пункту отдыха, или на экскурсии. То есть сотрудник должен выбрать что-то одно. Остальные расходы он оплачивает самостоятельно.

Какие нужны документы

Чтобы уйти в отпуск, человек пишет заявление. Этот документ составляют в произвольной форме.

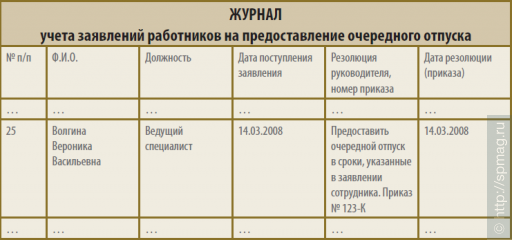

Для удобства можно фиксировать отпускные заявления в специальном журнале. Унифицированной формы этого документа нет. Поэтому кадровая служба может разработать его самостоятельно. Пример заполнения журнала учета заявлений работников на предоставление очередного отпуска:

Заметим: в принципе, заявление на отпуск – документ необязательный. И, если человек уходит в отпуск строго по графику, то писать его не нужно. Даже наоборот: это не сотрудник сообщает работодателю о своем намерении уйти в отпуск, а администрация напоминает работнику о начале его отпуска в соответствии с графиком отпусков. При этом сотруднику письменно сообщают о дате его ухода в отпуск не позднее, чем за две недели до начала отдыха (ч. 3 ст. 123 ТК РФ). Однако на практике, как правило, применяется другой порядок – собравшись в отпуск, человек пишет заявление.

Получив заявление сотрудника, кадровик готовит приказ о предоставлении отпуска, а руководитель фирмы подписывает его.

Этот документ составляют по утвержденной форме. Если в отпуск уходит один человек, то используют унифицированную форму № Т-6 «Приказ (распоряжение) о предоставлении отпуска работнику». Если в отпуск одновременно уходят несколько человек, то совместный приказ оформляют по форме № Т-6а «Приказ (распоряжение) о предоставлении отпуска работникам». Эти формы тоже утверждены Постановлением №1.

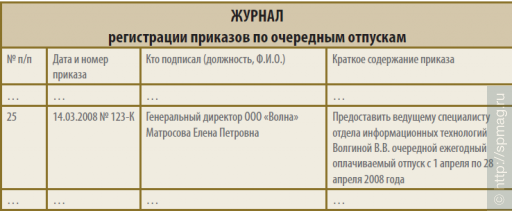

Приказы об отпусках можно регистрировать в специальном журнале. Унифицированной формы этого документа нет. Поэтому кадровая служба может разработать его самостоятельно. Например, так:

И последнее. На основании приказа на отпуск кадровик должен сделать отметки в личной карточке сотрудника (унифицированная форма № Т-2, утвержденная Постановлением № 1). Для этого в карточке предусмотрен специальный раздел VIII «Отпуск». Здесь указывают вид отпуска (ежегодный основной оплачиваемый отпуск); период работы, за который предоставлен отпуск (рабочий год); количество календарных дней отпуска, даты его начала и окончания; основание для предоставления отпуска (например, заявление сотрудника).

Помимо перечисленных документов специалист кадровой службы должен заполнить еще и унифицированную форму № Т-60 «Записка-расчет о предоставлении отпуска работнику» (утверждена Постановлением № 1). Ее использует бухгалтерия при расчете отпускных.

Счета, проводки

Операции, осуществляемые в рамках сотрудничества между турагентом и туроператором, в учете первых оформляются посредством таких типовых корреспонденций:

- Д50 (или 51) – К62 — запись, отражающая поступление средств в кассу или на банковский счет турагента за проданный турпродукт;

- Д62 – К90 — в сумме полученного дохода при его начислении в учете;

- Д60 – К51 – произведена оплата стоимости турпродукта оператору, который является его владельцем и будет фактически оказывать предусмотренные путевкой услуги;

- Д 26 – К60 — турагентом оприходована цена услуги туроператора по формированию туристического продукта;

- Д90 – К26 — себестоимость услуг туроператора отнесена на расходы.

На этапе продажи турагентом путевок физическим лицам необходимо для отражения состояния расчетов со всеми участниками сделки применять счет 76. Для обеспечения раздельного учета операций с покупателями и поставщиками турпродуктов открывают два дополнительных субсчета: 76/Туроператоры и 76/Покупатели. Корреспонденции будут такими:

- Д50 (или 51) – К76/Покупатели – запись показывает факт получения денег от клиента за турпродукт;

- Д76/Покупатели – К76/Туроператоры – деньги, которые надо заплатить туроператору за его путевку за счет вырученных средств, начислены и приняты к учету;

- Д62 – К90 – показано доходное поступление в результате реализации турпродукта клиенту;

- Д76/Туроператоры – К51 – произведена оплата владельцу турпродукта.

КСТАТИ, при оплате путевок одной из сторон в иностранной валюте у турагента в учете будут появляться курсовые разницы. Их надо относить на внереализационные доходы или расходы.

Корректировка по возникшим курсовым разницам производится записью Д76/Туроператоры – К91 или обратной проводкой.

Туроператор ведет учет путевок на забалансовом счете 006. Приходование бланков осуществляется по дебету без двойной записи с этим счетом, реализация турпродукта будет сопровождаться списанием бланков строгой отчетности с кредита 006. В момент продажи путевки делается запись между дебетом 62 и кредитом 76. При поступлении оплаты задолженность по 62 счету закрывается. Выплата вознаграждения турагенту за его услуги по реализации путевок показывается через корреспонденцию Д76 – К90 с последующим перечислением денег (Д76 – К51).

Налог на прибыль

При расчете налога на прибыль стоимость путевок, выданных сотрудникам, не учитывается (п. 29 ст. 270 НК РФ).

Ситуация: нужно ли при расчете налога на прибыль включить в доходы средства, выделенные из бюджета на компенсацию части стоимости путевок, приобретенных организацией для детей сотрудников?

Региональные власти могут устанавливать компенсации стоимости путевок, приобретенных организацией для детей сотрудников.

При расчете налога на прибыль всю сумму полученной компенсации отразите в доходах. Такая позиция объясняется следующим.

Доходы, которые не увеличивают налогооблагаемую прибыль, указаны в перечне, приведенном в статье 251 Налогового кодекса РФ. В этот перечень входит имущество (в т. ч. деньги), полученное организациями:

- в рамках целевого финансирования (подп. 14 п. 1 ст. 251 НК РФ);

- в виде целевых поступлений, полученных некоммерческими организациями на свое содержание и ведение уставной деятельности (п. 2 ст. 251 НК РФ).

Перечень средств целевого финансирования, приведенный в подпункте 14 пункта 1 статьи 251 Налогового кодекса РФ, закрыт. Бюджетные средства, полученные коммерческими организациями на компенсацию каких-либо расходов, в нем не предусмотрены. Поэтому руководствоваться этой нормой законодательства нельзя. Руководствоваться положениями пункта 2 статьи 251 Налогового кодекса РФ коммерческие организации также не могут.

Таким образом, выделенную из бюджета компенсацию стоимости путевок, приобретенных организацией, включите в состав налогооблагаемых доходов.

Аналогичные разъяснения содержатся в письмах Минфина России от 13 октября 2011 г. № 03-03-06/4/116 и от 1 ноября 2010 г. № 03-03-06/1/680.

НДС

Ситуация: нужно ли организации начислить НДС при оплате и передаче путевок своим сотрудникам?

Ответ: нет, не нужно.

В данном случае работодатель не оказывает и не получает услуги. Передача сотруднику путевки, то есть документа, который подтверждает право воспользоваться такими услугами, реализацией не признается (ст. 39 НК РФ). А значит, у организации не возникает объекта налогообложения по НДС при оплате и передаче своему сотруднику путевки.

Аналогичная позиция изложена в письмах Минфина России от 3 июня 2014 г. № 03-07-11/26545, от 16 марта 2006 г. № 03-05-01-04/68 и постановлении Президиума ВАС РФ от 3 мая 2006 г. № 15664/05.

Если в бухучете затраты на приобретение путевки включены в состав прочих расходов, отразите постоянное налоговое обязательство (п. 7 ПБУ 18/02).

Пример отражения в бухучете и при налогообложении операций, связанных с приобретением и выдачей путевки. Организация на общем режиме приобрела путевку самостоятельно

18 мая 2015 года ООО «Альфа» приобрело путевку в санаторий для менеджера организации А.С. Кондратьева. Стоимость путевки составляет 23 400 руб., продолжительность отдыха – 21 день.

По решению учредителей стоимость путевки «Альфа» оплачивает за счет собственных средств.

22 июня 2015 года бухгалтер «Альфы» выдал путевку сотруднику организации.

В учете сделаны такие записи.

18 мая (получение путевки от продавца):

Дебет 50-3 Кредит 76

– 23 400 руб. – приобретена путевка для сотрудника организации;

Дебет 76 Кредит 51

– 23 400 руб. – оплачена стоимость путевки продавцу.

22 июня (выдача путевки сотруднику):

Дебет 73 Кредит 50-3

– 23 400 руб. – отражена стоимость путевки, выданной сотруднику;

Дебет 91-2 Кредит 73

– 23 400 руб. – списана стоимость путевки за счет собственных средств организации.

В июне бухгалтер начислил на стоимость путевки взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний. Страховые взносы бухгалтер начислил по суммарному тарифу 30 процентов. Тариф для взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента. При этом в учете были сделаны проводки:

Дебет 91-2 Кредит 69 субсчет «Расчеты с ПФР»

– 5148 руб. (23 400 руб. × 22%) – начислены пенсионные взносы;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»

– 678,60 руб. (23 400 руб. × 2,9%) – начислены страховые взносы в ФСС России;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФФОМС»

– 1193,40 руб. (23 400 руб. × 5,1%) – начислены страховые взносы в ФФОМС;

Дебет 91-2 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний»

– 46,80 руб. (23 400 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний.

«Альфа» платит налог на прибыль ежемесячно, применяет метод начисления. Сумма, израсходованная организацией на приобретение путевки, не уменьшает ее налогооблагаемую прибыль. Поэтому 30 июня 2015 года бухгалтер «Альфы» отразил в учете постоянное налоговое обязательство:

Дебет 99 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 4680 руб. (23 400 руб. × 20%) – отражена сумма постоянного налогового обязательства со стоимости путевки, не уменьшающей налогооблагаемую прибыль.

В расходах при расчете налога на прибыль бухгалтер «Альфы» отразил страховые взносы в сумме 7066,80 руб. (5148 руб. + 678,60 руб. + 1193,40 руб. + 46,80 руб.).