Особенности оформления документов

Форма декларации утверждена приказом Минфина РФ от 07.07.2010 № 69н. Она заполняется за месяц, в котором ввезенные ТМЦ были отражены в учете. При этом если факт импорта отсутствовал, то декларацию по ставке 0% составлять нет необходимости — это следует из пункта 1 порядка заполнения декларации, утвержденного приказом Минфина РФ от 07.07.2010 № 69н.

Направляется данная декларация в инспекцию не позднее 20 числа месяца, следующего за тем, в котором активы были отражены в учете. Если в компании за прошлый год числится 100 и менее работников, декларацию можно сдать в бумажном варианте. Следует помнить, что обязательная электронная форма предусмотрена только для обычных (квартальных) деклараций по НДС. Об этом говорят и сами налоговики (письмо УФНС РФ по г. Москве от 11 марта 2014 года № 16–15/021948).

Отключить

В случае ввоза безакцизных товаров данные отражаются только на титульном листе и в разделе 1, а сумма импортного налога, которая будет уплачена в бюджет, указывается в строке 030 раздела 1.

Формула для расчета ввозного добавленного налога

Расчет проводится на момент оприходования ценностей в бухучете российского покупателя. В день, когда товары поставлены на учет, а бухгалтер выполнил соответствующие двойные приходные записи, необходимо провести расчет НДС по формуле приведенной ниже.

НДС = (договорная цена + акциз) * Ставка

Цена берется из договора, заключенного между участниками импортной операции. Именно эта сумма подлежит передаче покупателем продавцу за полученные товары. Если она указана в иностранной валюте, то проводится ее пересчет на национальную валюту РФ на момент расчета. Для пересчета берется официальный курс Банка России.

Акциз добавляется к стоимости ввозимых ценностей, если данные ценности относятся к подакцизным в соответствии с российским налоговым законодательством. В противном случае на налоговую ставку нужно умножать только цену по договору.

Ставка определяется НК РФ, 164 статья позволяет использование одной из двух ставок:

- 10% — для товаров из п. 2 указанной статьи (ТМЦ первой необходимость и широкого потребления населением);

- 18% — по прочим товарам из п.3.

|

Пример заполнения декларации по косвенным налогам при импорте из Белоруссии

Декларация может быть подана на бумаге или через ТКС. Первый случай возможен только при выполнении условия о средней численности работниках, не превышающей ста.

Бланк включает в себя титульную страницу, два раздела и приложение:

- Титульная страница – обязательна для всех;

- Раздел 1 – обязателен для всех лиц, подающих декларацию, показываются налоговые суммы к перечислению;

- Раздел 2 – оформляется только в отношении импортных операций подакцизных товаров, показываются акцизные суммы, подлежащие перечислению;

- Приложение – оформляется только по подакцизным приобретениям, проводится расчет акцизной суммы.

Порядок заполнения первого раздела:

| Наименование строки | Вносимая информация |

| 010 | ОКТМО организации покупателя. |

| 020 | КБК для уплаты косвенного налога, в данном случае 18210401000011000110. |

| 030 | Сумма показателей полей 031-035. Строки 032-035 заполняются, если соответствующие ценности ввозились. |

| 031 | НДС с ввезенных ценностей (не включается налог, показанный в строках ниже 032-035). |

| 032 | НДС по продуктам переработки. |

| 033 | НДС по товарам, полученным от выполненных работ. |

| 034 | НДС по товарам, ввезенным по соглашениям займа. |

| 035 | НДС по предметам лизинга. |

| 040 | Стоимость необлагаемых товаров. |

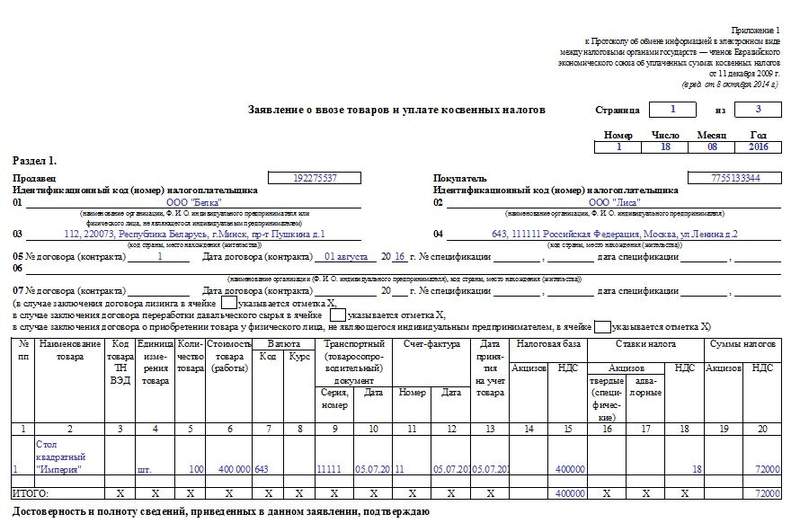

Пример заполнения заявления о ввозе товаров из Белоруссии

Заявление подается либо в электронном формате по ТКС, либо в бумажном. Если выбирается бумажный вариант подачи, то формируется 4 его экземпляра, при этом прикладывается также электронный носитель с экземпляром заявления в электронном виде.

Если между покупателем и продавцом заключено несколько договорных соглашений, в рамках которых ввозятся ценности, то по каждому такому соглашению импортеру нужно подготовить отдельное заявление.

Если товар получен по нескольким накладным, спецификациям от одного продавца, то все их можно включить в один бланк заявления.

В заявлении три раздела и приложение:

- Первый – оформляется всеми импортерами;

- Второй – не заполняется импортерами, предназначен для оформления налоговиками;

- Третий – заполняется импортером в отдельных случаях (в сделке участвует посредник; продавец не является резидентом Белоруссии; реализация не облагалась НДС в Белоруссии);

- Приложение – заполняется, если в сделке было задействовано более трех лиц (отражаются реквизиты других участников).

Заполнение первого раздела

В верхней части первого раздела указывают:

- Реквизиты покупателя и поставщика (идентификационный код и наименование);

- Адрес продавца и код страны (для Белоруссии 112);

- Адрес и код страны покупателя (для РФ 643);

- Реквизиты договора и спецификации к нему (если есть);

- Сведения о посреднике (если таковой был).

Таблица показывает сведения о ввозимых ценностях. Не нужно построчно вносить каждое наименование товара. ТМЦ группируются — по каждой отдельной строке приводятся данные по ценностям, облагаемым разными ставками, с разными единицами измерения и ввезенным по разным сопроводительным документам.

Порядок заполнения таблицы первого раздела

| Номер графы | Вносимая информация |

| 1 | № записи по порядку |

| 2 | Название ввозимого товара, берется из сопроводительной документации. Можно указать обобщающее название идентичным товарам, например, «мебель» вместо указания каждого отдельного предмета мебели. |

| 3 | 10-тизначный код из ТН ВЭД, заполняется только по ценностям, облагаемым по ставке 10%, а также по подакцизным ценностям. |

| 4 | Единица измерения (из сопроводительных документов). |

| 5 | Количество из документов поставщика. |

| 6 | Документальная стоимость. |

| 7 | Код валюты (для белорусского рубля цифровой код 974, для российского — 643). |

| 8 | Курс Банка России на день оприходования товаров в учете покупателя. Заполняется только по тем ценовым показателям, которые выражены в иностранной валюте. |

| 9 и 10 | Реквизиты транспортных документов |

| 11 и 12 | Реквизиты счета-фактуры от продавца. Если с/ф нет, то указывают реквизиты любого другого сопроводительного документа, в котором прописана стоимость (можно указать те же реквизиты, что и в графах 9 и 10). |

| 13 | День оприходования товаров покупателем. |

| 14 | База для расчета акциза, заполняется только по товарам, подлежащим обложению акцизом. |

| 15 | Стоимость позиции в российских рублях. Если в гр.6 стоимость также указана в российских рублях, то она переносится в гр.15. Если в гр.6 сумма выражена в иностранной валюте, то проводится пересчет на дату, указанную в гр.13, с учетом курса, прописанного в гр.8. |

| 16 или 17 | Ставка акциза. |

| 18 | Соответствующая налоговая ставка НДС. Если налогом не облагается операция, то пишется «льгота». |

| 19 | Величина акциза, полученная как результат умножения показателей полей 14 и 16 (17). |

| 20 | Величина налога к уплате, полученная как результат умножения значений из полей 15 и 18. Поле не заполняется, если операция не облагается добавленным налогом. |

Пример заполнения заявления

Пример заполнения заявления о ввозе товаров из Белоруссии