Календарь бухгалтера для ИП

Если ИП для контроля своей деятельности пользуется интернет-бухгалтерией, то для него не будет новостью существование электронного автоматического календаря, предлагаемого онлайн-сервисами. Календарь бухгалтера содержит федеральный перечень налогов и отчётов. Он служит напоминанием обо всех необходимых выплатах и взносах в течение года. Однако даже работа с онлайн-бухгалтерами не освобождает от необходимости ведения собственного календаря.

Составленный собственноручно график платежей и сдачи отчётности поможет избежать ряда проблем (он будет под рукой даже в случае каких-либо сбоев в программах)

Календарь бухгалтера состоит из 4 частей:

- Календарь бухгалтера по установленным календарным датам.

- Календарь событий (срок представления отчётности или перечисления платежа рассчитывается в зависимости от наступления определённого события).

- Тематический календарь.

- Правила переноса сроков платежей.

Календарь будет отличаться в зависимости от налогового режима. Однако в нём должны отражаться даты сдачи отчётности и уплаты взносов.

Таблица: даты сдачи отчётности в разных системах налогообложения

| Наименование системы налогообложенияи вида отчётности | Когда сдаётся |

| Декларация на упрощённой системе | Направляется в налоговые органы по завершении календарного года. Срок сдачи для ИП — до 30 апреля года, следующего за отчётным. Для УСН «доходы» и УСН «доходы минус расходы» предусмотрена одна и та же форма декларации, но в каждом из этих случаев заполняется свой раздел. Если деятельность не велась, то необходимо представить нулевую декларацию (с нулевыми показателями в отчёте). За несдачу подобного отчёта предусмотрен штраф в размере 1 тыс. руб. При закрытии ИП декларация подаётся за неполный год (т. е. до момента закрытия ИП). |

| Декларации на общей системе | На ОСНО предполагаются следующие виды отчётности:

|

| Декларация на «вменёнке» | Подаётся каждый квартал. Срок сдачи — не позднее 20 числа месяца, следующего за окончанием квартала. На «вменёнке» не важны фактические доходы и расходы. Налог к уплате есть всегда, когда есть физические показатели деятельности. Нулевой отчётности в данной системе не бывает. Если деятельность убыточна и ИП решил её приостановить, тогда необходимо сняться с учёта как плательщик ЕНВД. |

| Декларация на патенте | На данной системе декларация не предусмотрена. На ПСН предприниматели обязаны вести только книгу учёта доходов и расходов. |

| Декларации при совмещении режимов налогообложения | В данном случае следует сдавать каждый из отчётов. |

Помимо сдачи отчётности, ИП должны уплачивать страховые взносы в налоговую инспекцию.

В обязанности каждого предпринимателя вменена уплата страховых взносов

Взносы делятся на два вида:

- за сотрудников (если есть хоть один трудоустроенный);

- «за себя».

За работников взносы уплачиваются ежемесячно не позднее 15 числа следующего месяца.

Если последний день срока уплаты совпал с выходным или праздничным днём, срок передвигается на ближайший к нему следующий рабочий день

Взносы «за себя» бывают следующими:

- взносы на ОПС (пенсионное страхование);

- взносы на ОМС (медицинское страхование).

Для ИП, которые получили за год более 300 тыс. р. дохода, помимо фиксированного взноса, нужно уплатить 1% взноса дополнительного (он начисляется на доход, превышающий отмеченную сумму). Срок уплаты такого взноса — до 1 апреля следующего года.

Что говорит закон

Круг лиц, которые могут не вести бухгалтерию, приведен в Законе

- индивидуальные бизнесмены;

- частнопрактикующие специалисты.

Есть одно основное условие: свои доходы и расходы (физич. показатели) они фиксируют и мониторят по правилам Налогового кодекса РФ. Таким образом, должен ли ИП вести бухучет, даже не зависит от используемого налогового режима.

| Вид системы налогообложения | Нужно ли вести бухучет |

| ОСН | нет, но некоторые ведут |

| ЕСХН | нет |

| ЕНВД | нет |

| УСН | нет |

| ПСН | нет |

Взамен бухучета большинство предпринимателей должны вести регистр учета своих доходов и расходов. Исключение составляет вменёнка: при ней ключевое значение для размера налога имеют физические показатели, с которыми работает фирма (ИП).

Какими бы ни были успехи в бизнесе, ИП должны отчислять фиксированные суммы взносов на обязательное пенсионное и медицинское страхование.

Шаг 1

Если вы только зарегистрировали ИП, вам необходимо выбрать систему налогообложения. Сделать это можно, посчитав различные варианты будущей налоговой базы.

Например, при выборе УСН 6% вам придется платить обязательные взносы в ПФР и ФСС, а также 6% от доходов, а в случае если они превышают сумму 300 000 рублей в год, то дополнительно еще 1% от суммы превышения.

При выборе УСН 15% вы сможете вычесть из доходов свои расходы и платить помимо взносов налог 15% с чистой прибыли. Для многих сфер бизнеса, например, для магазинов, это часто бывает выгоднее.

Учтите, что сменить систему налогообложения можно только один раз в год, а если вообще не сделать выбор, то вы автоматически окажетесь на Общей системе, вести бухучет на которой намного сложнее.

Сомневаетесь, что правильно понимаете все тонкости и учли все нюансы? Будем рады помочь, проконсультировать.

Дополнительная отчётность по видам деятельности ИП (таблица по видам и срокам)

| Регулярность сдачи | Крайний срок сдачи | Вид отчётности | Куда сдавать |

| Ежемесячно | до 25-го числа следующего месяца | Декларация по акцизному налогу | ФНС |

| до последнего числа следующего месяца | Декларация по налогу на добычу полезных ископаемых (НДПИ) | ФНС | |

| Ежеквартально | до последнего числа 1-го месяца следующего квартала | Предоставление расчёта регулярных платежей за пользование недрами | ФНС |

| до 20-го числа 1-го месяца следующего квартала | Декларация по водному налогу | ФНС | |

| Ежегодно | до 1 февраля следующего года | Декларация по транспортному налогу | ФНС |

| до 1 февраля следующего года | Декларация по земельному налогу | ФНС | |

| Отдельно | до 18 числа текущего месяца | Извещение об уплате авансового платежа | ФНС |

| до 10 дней с момента получения разрешения | Предоставление сведений о полученных разрешениях на добычу объектов животного мира | ФНС | |

| до 10 дней с момента получения разрешения | Предоставление сведений о полученных разрешениях и суммах сбора подлежащих к уплате за пользование объектами водных биологических ресурсов | ФНС |

Сроки хранения бухгалтерских документов для ИП

Индивидуальные предприниматели должны хранить всю документацию, касающуюся их деятельности, в течение определённого времени. Органы налоговой службы вправе проверить эти документы даже через три года после того, как ИП прекратил свою деятельность.

Законодательством определены обязательные сроки хранения разного рода документов, относящихся к предпринимательской деятельности

Подлежат сохранению следующие документы:

- Налоговая отчётность (хранится не менее 4 лет):

- данные налогового учёта;

- документация по доходам и расходам;

- документы, подтверждающие уже осуществлённые налоговые выплаты.

- Бухгалтерская отчётность, первичные бухгалтерские документы (хранятся не менее 5 лет).

- Все первичные документы учёта и регистрации ИП, книга учёта доходов и расходов (КУДиР) (хранятся в течение 4 лет).

- Документы, подтверждающие выплаты страховых взносов в ПФР, ФСС и ФОМС (хранятся в течение 6 лет).

- Личные дела и карточки работников, трудовые договоры и т. д. (хранятся 75 лет).

Место хранения документов ИП определяет самостоятельно.

Видео: сроки хранения отчётной документации

Граждане ещё на стадии планирования своего бизнеса должны задуматься о том, какая система налогообложения для них предпочтительнее. Существуют основной и специальные режимы налогообложения, и каждый из них предполагает собственную налоговую нагрузку и отчётность. Некоторые из систем налогообложения предпочтительнее из-за относительно невысокого налогового обременения, но каждый бизнесмен при выборе системы должен исходить из характера своей деятельности. И также ИП самостоятельно должен определить, нужен ли ему бухучёт. Согласно законодательству, предпринимателям необязательно его осуществлять. Но практика показывает, учёт хозяйственных операций способствует своевременному реагированию на возникающие проблемы.

Ведение бухгалтерии

У ИП есть несколько возможностей:

- Заключить договор со специализированной фирмой на сопровождение отчетности. Этот способ считается наиболее затратным в финансовом плане. Однако при этом такой выход из ситуации полностью устраняет необходимость вникать в отчетность со стороны владельца предприятия. Опытные специалисты компетентных компаний сопровождают отчетность от начала и до конца, представляют интересы бизнеса в различных инстанциях.

- Наем приходящего бухгалтера. Этот вариант не такой затратный, как предыдущий. Однако в этом случае существует определенный риск. Выбор опытного специалиста будет лежать исключительно на предпринимателе. Сегодня найти человека, который может работать на дому и прекрасно справляться с поставленными задачами, достаточно сложно. Не так просто определить с первого взгляда объем знаний и компетентность специалиста. В таких делах целесообразно воспользоваться рекомендациями знакомых или партнеров по бизнесу.

-

Бухгалтерия самостоятельно. Так поступают многие предприниматели, предприятие которых используют спецрежимы налогообложения. Бухгалтерия ИП на УСН и прочих системах имеет достаточно простую схему. С ней вполне может справиться и непрофессионал в этом деле. Тем более что существуют разнообразные автоматизированные сервисы, в которых подробно описывается бухгалтерия для ИП

(например, специально для предпринимателей без бухгалтера)

Последний вариант обладает рядом несомненных преимуществ для предпринимателей.

Документация

Есть ещё один нюанс, о котором нельзя не упомянуть, рассказывая о том, как вести ИП для начинающих (образец деклараций, кстати, предоставлен выше). Как показывает практика, представители налоговой инспекции любят навещать предприятие с проверками

Потому очень важно бережно относиться ко всем документам. Например, если предприниматель владеет магазином, то ему нужно хранить:

- Кассовые бумаги.

- Договоры с поставщиками услуг и товаров, арендодателями, оптовыми покупателями.

- Кадровые документы (если есть сотрудники).

- Первичные бумаги.

- Договор с банком и выписки со счёта.

Все документы нужно систематизировать по категориям и по периодам. Если в срочном порядке понадобится найти нужную бумагу, то такая предусмотрительность сыграет на руку. А ещё нужно научиться пользоваться пресловутыми онлайн-сервисами. Они надёжнее записок на бумаге и позволяют сэкономить на бухгалтере.

Рассказывая о том, как вести ИП для начинающих, стоит напоследок уделить немного внимания и нюансам, связанным с пресловутой общей системой налогообложения. Новичкам в сфере предпринимательства полезно узнать, какие подводные камни она в себе таит, и почему стоит выбирать именно УСН.

Во-первых, при ОСНО нужно вести Книгу расходов и доходов. А это – целый багаж лишних хлопот. В данную Книгу надо вносить подробную информацию обо всех операциях, которые связаны с финансами. Почему? Потому что именно на основе Книги в дальнейшем составляется декларация, отправляемая в конце отчётного периода в инспекцию.

Во-вторых, отдавать государству придётся не 6 %, а 13 %. И каждые три месяца понадобится платить 18-процентный НДС. Не избежать и внесения платежей в казну государства, если у предприятия человека есть участок или транспортное средство.

В-третьих, каждые три месяца придётся ещё отправлять ведомость в социальный и пенсионный Фонды.

Даже этого небольшого перечня специфических особенностей ОСНО хватает для того, чтобы понять, почему подавляющее большинство индивидуальных предпринимателей находится на УСН. Даже ООО стараются перейти на «упрощёнку». Действительно, если можно законно упростить себе жизнь при наличии такой возможности – почему бы ею не воспользоваться?

Бухгалтерский учет при ЕНВД у ИП пример

ИП Иванова И.И., являясь субъектом малого предпринимательства (п.1. ст. 4 ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»), применяет систему налогообложения в виде ЕНВД для отельных видов деятельности. Это говорит о том, что предприятие освобождено от обязанности уплаты:

– НДФЛ, в отношении

доходов от деятельности, облагаемой ЕНВД;

– налога на имущество

физических лиц, в отношении имущества, используемого в деятельности, облагаемой

ЕНВД;

– отчислений на

социальные нужды в отношении доходов, полученных от деятельности, облагаемой ЕНВД,

и выплат, производимых физическим лицам в связи с ведением деятельности,

облагаемой ЕНВД;

– НДС, в отношении

операций, осуществляемых в рамках деятельности, облагаемой ЕНВД (за исключением

«ввозного» НДС, уплачиваемого на таможне).

Остальные же налоги ИП

платит в установленном законом порядке.

В связи с тем, что ИП

Иванова И.И. имеет в своем штате работников, она выполняет обязанности

налогового агента и ведет учет доходов, полученных от нее работниками –

физическими лицами в налоговом периоде. Сведения о доходах физических лиц и суммах начисленных

налогов предоставляются в налоговый орган ежегодно не позднее 1 апреля года,

следующего за истекшим налоговым периодом.

ИП Иванова И.И. состоит

на учете в территориальном органе ПФР, о чем свидетельствует Извещение о

регистрации в территориальном органе Пенсионного фонда Российской Федерации

страхователя – физического лица, производящего выплаты физическим лицам

удостоверяющее регистрацию физического лица – работодателя в качестве

страхователя и содержащее необходимую информацию о регистрационном номере

страхователя, о порядке и сроках представления информации в территориальные

органы ПФР.

Результатом этого

становится то, что теперь ИП состоит на учете в органах ПФР и у него возникает

обязанность уплачивать страховые взносы на обязательное пенсионное страхование

за себя и за работников в общем порядке.

Базой для исчисления

страховых взносов являются выплаты работникам. В настоящее время используется

следующие ставки для взносов (ст. 425 НК РФ):

1) на обязательное

пенсионное страхование:

— в пределах

установленной предельной величины базы для исчисления страховых взносов по

данному виду страхования — 22 процента;

— свыше установленной

предельной величины базы для исчисления страховых взносов по данному виду

страхования — 10 процентов;

2) на обязательное

социальное страхование на случай временной нетрудоспособности и в связи с

материнством в пределах установленной предельной величины базы для исчисления

страховых взносов по данному виду страхования — 2,9 процента.

3) на обязательное

медицинское страхование — 5,1 процента.

Индивидуальный

предприниматель уплачивает за себя страховые взносы на обязательное пенсионное

страхование в фиксированном размере, указанном в п.1.3 курсовой работы.

Кроме того, согласно

Федеральному закону «Об обязательном социальном страховании от несчастных

случаев на производстве и профессиональных заболеваний» ИП Иванова И.И.

уплачивает страховые взносы на обязательное социальное страхование от

несчастных случаев на производстве и профессиональных заболеваний, которые

отражаются ежегодно в Расчетной ведомости по средствам фонда социального

страхования РФ п. Этот взнос уплачивается каждый месяц, как процент от суммы

начисленной заработной платы за календарный месяц и составляет 0,2% от ФОТ. Так

же ИП Иванова И.И. уплачивает взносы по обязательному социальному страхованию

на случай временной нетрудоспособности и в связи с материнством в размере 2,9 %

ФОТ.

Со всеми работниками ИП Иванова И.И. заключила трудовые договоры. Вместе с зарплатой сотрудник получает расчетный лист, что подтверждает своей подписью, при этом формируется расчетно-платежная ведомость. Заработная плата выдается работникам из кассы, на пластиковые карты не переводится. Согласно Трудовому Кодексу ИП обязан выплачивать заработную плату своим наемным работникам два раза в месяц, с интервалом не более 15 дней. Полный расчет за месяц должен быть произведен не позднее 15-го числа следующего месяца.

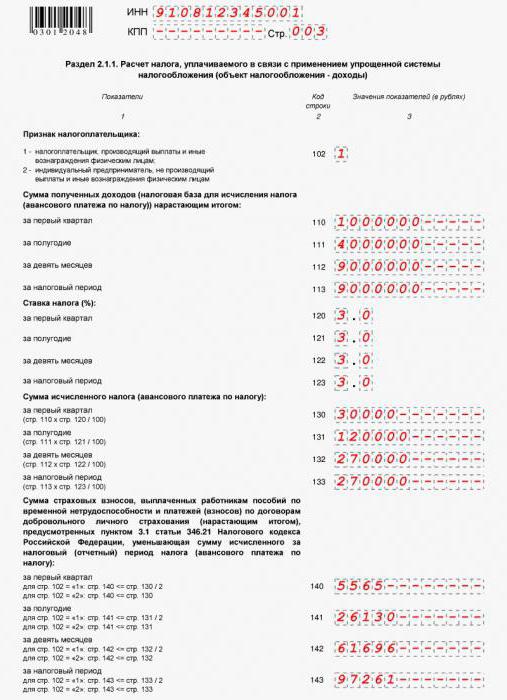

Заполнение декларации

Это, пожалуй, является самым ответственным моментом. С ним нужно разобраться каждому человеку, желающему понять, как начать вести ИП-бухгалтерию. И вот какие нюансы надо усвоить:

- Стоимостные показатели указываются в рублях, а копейки округляются. Если их больше 50, то до 1 руб. Меньше? Тогда копейки и вовсе отбрасываются.

- На одну ячейку – только одна цифра, буква или знак.

- Клетки, которые у предпринимателя проходят как пустые, заполняются прочерками. Пустот быть не должно.

К заполнению декларации нужно отнестись так же ответственно, как и к написанию заявления на регистрацию ИП. В данном случае тоже всё просто, если быть внимательным.

На первой половине титульного листа указываются сведения о предприятии. О некоторых нюансах, кажущихся новичкам непонятными, можно рассказать подробнее.

Есть пункт под названием «Номер корректировки». Человеку, подающему декларацию за год, там надо поставить ноль. В поле «налоговый период» в таком случае ставится цифра «34». Если год незаконченный (при ликвидации ИП или при смене спец.режима) указывается «50». А в пункте «по месту нахождения учёта» индивидуальному предпринимателю надо ставить цифру «120». Вот и всё, что нужно запомнить.

Подходы: как вести бухучет ИП

Принимая решение о регистрации в качестве ИП, бизнесмен отвечает за свои дальнейшие действия, если решил вести бухучет. Кроме того, его неправильная грозит крупными штрафами за допущенные нарушения. Возникает риск отвечать имуществом. Чтобы этого не произошло, надо соблюдать все правила.

Бизнесмены вправе вести упрощенную бухгалтерию согласно положению ч. 4 ст. 6 Закона бухгалтерской проводки для ИП представлен ниже.

| Хозяйственная операция коммерсанта | Корреспонденция | Пояснение |

|---|---|---|

| Закупка материалов | Дт 10 – Кт 51 | Обычно при отражении данной операции фигурирует также счет 60 (расчеты с контрагентами), но ИП может его игнорировать. |

Вторая особенность упрощенного бухучета ИП – сокращение количества синтетических счетов. Например, можно использовать только счет 20 «Основное производство». Разбивка на счета 23, 25 и 26 не нужна.

Более того: частный предприниматель вправе отказаться от использования двойной записи.

Принимая решение о применении упрощенной бухгалтерии, нужно руководствоваться:

- Законом

- приказом Минфина 1998 года № 64н;

- информацией Минфина № ПЗ-3/2015.

Также см. «Двойная запись в бухучете: значение и примеры».

Учет онлайн кассы у ИП пример

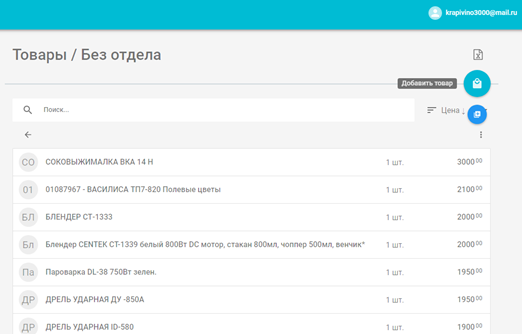

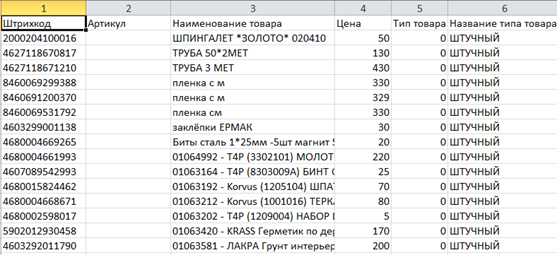

У ИП Иванова И.И. работникам магазинов и бухгалтеру были выданы учетный данные от личного кабинета, компании поставщика Дримкас, через который осуществляется добавление товаров в кассу со штрих–кодами и артикулами (рисунок 3).

Интерфейс личного кабинета Дримкас

Первый вариант добавление товаров вручную (можно с помощью сканера штрих кодов), а также с помощью выгрузки базы из файла MS Excel. Отчет о наличии товаров в личном кабинете, также можно выгрузить в MS Excel (рисунок 4).

Выгрузка товаров в Excel из личного кабинета

В целом, стоит

отметить, что личный кабинет Дримкас не позволяет в полной мере вести складской

учет, т.к.:

– в программе не

предусмотрено группировка товаров по видам и по остаткам;

– отсутствует

возможность выгрузки отчетов в виде бухгалтерских документов;

– отсутствует

возможность документооборота в целом.

Бухгалтерия частного предпринимателя

Бухгалтерский учет – это обширная и довольно непростая дисциплина, которую невозможно освоить за один день. Знание нюансов и тонкостей работы бухгалтера сильно помогает деятельности предпринимателя. Ведь можно нехитрыми и совершенно законными способами избежать или существенно снизить размер штрафных санкций.

Частный предприниматель может организовать работу бухгалтерии на собственном предприятии несколькими способами.

Он может объединить в себе должность бизнесмена и бухгалтера. Данный вариант практикуется на фирмах с небольшим денежным потоком, а также при отсутствии возможности содержать в штате квалифицированного специалиста.

При таком подходе очень удобно все денежные операции проводить через специализированные бухгалтерские программы. На сегодняшний день они существуют в платной и бесплатной формах и способны существенно облегчить жизнь бизнесмена. Например, «1С – предприниматель» является платной разработкой, а «Бизнес-Пак» – бесплатной.

Кроме этого существует еще два варианта организации бухгалтерского учета:

- Идеальным вариантом считается содержание на предприятии квалифицированного специалиста, который способен разрешить любые вопросы, связанные с бухгалтерией. Если оборот документации небольшой, то можно нанимать бухгалтера на неполный рабочий день. Этот существенно сократит расходы на выплату заработной платы и исключит риски финансово-отчетного плана.

- Альтернативным вариантом считается использование услуг частного бухгалтера (куратора). Такие специалисты, как правило, обслуживают несколько небольших фирм одновременно. Курирование фирм для них является дополнительным средством заработка. Многим предпринимателям это выгодно, поскольку они получают бюджетный вариант решения вопроса с бухгалтерией. Главным нюансом здесь является тот факт, что для среднего и крупного бизнеса такой вариант абсолютно не приемлем. Это связано с тем, что бухгалтер просто физически не сможет качественно обработать большой массив документации. Таких специалистов очень легко найти в частных специализированных фирмах.

Отчетность предприятия на ОСНО

Система налогообложения назначается, если предприниматель своевременно не выбрал другой способ осуществления отчислений в пользу государства. Если владелец бизнеса задумался над тем, как вести бухгалтерию ИП самостоятельно, пошаговая инструкция учета поможет разобраться во всех тонкостях.

При осуществлении отчислений в казну по ОСНО, бизнесмен должен вести Книгу расходов и доходов. В нее необходимо вносить записи обо всех операциях, связанных с финансами. На основе Книги составляется декларация, которая в конце отчетного периода направляется в налоговую инспекцию. Крайний срок составления документа и передачи его в регистрирующий орган – 30 апреля.

Размер отчислений в пользу государства по ОСНО составляет 13% от размера дохода. Кроме того, каждые 3 месяца владелец бизнеса должен выплачивать НДС. Размер налога составляет 18%.

Если у ИП имеются транспорт или земельный участок, в установленном порядке потребуется внести дополнительные платежи в казну государства. Если для функционирования вида бизнеса необходима касса, человек, выполняющий обязанности бухгалтера, должен вести по ней журнал и осуществлять учет первичных приходно-кассовых документов.

Когда на предприятии, осуществляющем отчисления в пользу государства по ОСНО, присутствуют наемные рабочие, в обязанности человека, занимающегося ведением бухгалтерии, входит начисление заработной платы сотрудникам и списание подоходного налога .

Предприниматель должен вести учет кадров и взаимодействовать с пенсионным фондом и фондом социального страхования.

Наличие на предприятии наемных рабочих потребует составление дополнительной отчетности и дополнительных отчислений.

Бумаги предоставляются в:

- Налоговую службу. В срок до 20 января специалист должен передать данные о количестве работников, трудящихся на предприятии. До 1 апреля должны быть переданы данные о размере заработной платы персонала.

- Фонд социального страхования. Каждые 3 месяца в организацию требуется направлять ведомость. Она должна быть подана не позднее 15 числа следующего месяца после завершения отчетного периода.

- Пенсионный фонд. Отчетность подается ежеквартально и ежегодно.

Величина отчислений в фонды может ежегодно меняться. Узнать размер выплат, которые потребуется осуществить, можно в местном регистрирующем органе.