Учет нематериальных активов при их выбытии из организации в 2019 году

> основные средства и нематериальные активы > Учет нематериальных активов при их выбытии из организации в 2019 году

Бухгалтерский учет выбытия нематериальных активов из организации во многом схож с выбытием основных средств. Аналогичным образом доходы и расходы от списания нематериальных активов относятся к прочим доходам и расходам. Правда, в отличие от списания основных средств, для выбытия НМА не нужно открывать отдельный субсчет на 04 счете.

Выбытие нематериальных активов может произойти в следующих случаях:

- списание вследствие физического или морального износа;

- продажа НМА;

- передача его в устав другой организации;

- безвозмездная передача НМА.

Списание при физическом или моральном износе

В данном случае нематериальный актив списывается в связи с тем, что закончился его срок полезного использования, или же он не способен больше приносить экономическую выгоду и морально устарел.

Если организация принимает решение о том, что нематериальный актив нужно списать с учета, то руководитель издает приказ, утверждающий объект, который подлежит списанию, и причину, по которой он снимается с учета. Также заполняется акт на списание НМА, а в карточке учета НМА-1 делается отметка о том, что объект списан.

В бухгалтерском учете сначала необходимо списать начисленную амортизацию нематериального актива проводкой Д05 К04 (если амортизация начислялась на счете 05), после чего остаточную стоимость списать в прочие расходы проводкой Д91/2 К04. Остаточная стоимость формируется, как разность между первоначальной стоимостью и начисленной амортизацией, то есть разность между дебетом и кредитом счета 04.

Проводки при списании нематериальных активов при износе:

Продажа

Помимо списания в связи с износом, нематериальный актив может покинуть организацию в результате его продажи другому юридическому или физическому лицу. Продажа нематериального актива означает, что организация передает исключительное право на владение и (или) использование объекта НМА по договору об отчуждении исключительного права.

Кроме того, составляется акт на выбытие нематериального актива и делается отметка в карточке НМА-1.

При списании объекта для продажи также списывается начисленная амортизация (проводка Д05 К04), после чего определяется остаточная стоимость объекта на 04 счете.

После чего на 91 счете определяется финансовый результат: убыток (проводка Д99 К91/9) или прибыль (проводка Д91/9 К99).

Если нематериальный актив не освобожден от уплаты НДС, то продажная цена должна включать также сумму НДС, она включается в состав прочих расходов и подлежит уплате в бюджет (проводка Д91/2 К68).

Напомню, что от уплаты НДС освобождены следующие виды нематериальных активов:

- исключительное право на программы ЭВМ, базы данных;

- на изобретения, промышленные образцы, полезные модели;

- на топологии интегральных схем;

- на ноу-хау.

Проводки при продаже нематериальных активов:

Внесение в уставный капитал другой организации

Кроме того, что организация может НМА продать, она его может также внести в уставной капитал другой организации.

При этом данная операция будет считаться финансовым вложением организации, с которого планируется в дальнейшем получать дивиденды.

Передается объект по остаточной стоимости, то есть списывается начисленная амортизация (проводка Д05 К04) и на 04 счете определяется остаточная стоимость. Задолженность по вкладу в уставной капитал отражается проводкой Д58 К76, а непосредственная передача объекта другой организацией – Д76 К04.

Проводки при внесении нематериального актива в уставный капитал другой организации:

Безвозмездная передача

Еще один распространенный способ выбытия НМА – это его безвозмездная передача (дарение). Передается объект по остаточной стоимости.

Сперва списывается начисленная амортизация (Д05 К04), после чего остаточная стоимость списывается в прочие расходы (Д91/2 К04). Безвозмездная передача приравнивается к реализации, поэтому, если объект облагается НДС, то с рыночной стоимости объекта нужно исчислить НДС и учесть его в качестве прочих расходов (Д91/2 К68.НДС).

Проводки при безвозмездной передаче нематериального актива:

Оцените качество статьи. Мы хотим стать лучше для вас:

основные средства и нематериальные активы

Списание стоимости нематериального актива в бюджетном учете

Стоимость НМА включается в состав расходов путем начисления амортизации линейным способом на основании балансовой стоимости объектов НМА и нормы амортизации, исчисленной исходя из срока их полезного использования. В течение указанного срока начисление амортизации на объект НМА не приостанавливается.

На основании п. 39 Инструкции N 25н срок полезного использования объектов НМА определяется учреждением исходя из срока действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности согласно законодательству РФ, ожидаемого срока использования этого объекта.

Так, в силу п. 3 ст. 3 Закона N 3517-1:

- патент на изобретение действует до истечения 20 лет со дня подачи заявки в федеральный орган исполнительной власти по интеллектуальной собственности;

- патент на полезную модель — до истечения 5 лет со дня подачи заявки (указанный срок может быть продлен федеральным органом исполнительной власти по интеллектуальной собственности по ходатайству патентообладателя, но не более чем на три года);

- патент на промышленный образец — до истечения 10 лет со дня подачи заявки (срок действия патента на промышленный образец может быть продлен федеральным органом исполнительной власти по интеллектуальной собственности по ходатайству патентообладателя, но не более чем на 5 лет).

В случае если невозможно определить срок полезного использования объекта НМА, согласно Инструкции N 25н нормы амортизации следует устанавливать в расчете на 20 лет (но не более срока деятельности учреждения).

Как и для основных средств, для объекта НМА п. 40 Инструкции N 25н предусматривает начислять амортизацию с первого числа месяца, следующего за месяцем его принятия к бюджетному учету, и производить до:

- полного погашения стоимости объекта;

- списания объекта с бюджетного учета;

- выбытия НМА в связи с уступкой (утратой) учреждением исключительных (имущественных) прав на результаты интеллектуальной деятельности.

После того как полная стоимость НМА будет погашена, начисление амортизации прекращается.

Согласно п. 43 Инструкции N 25н:

- на объекты НМА стоимостью до 1000 руб. включительно амортизация не начисляется;

- на объекты НМА стоимостью от 1000 до 10 000 руб. включительно амортизация начисляется в размере 100% балансовой стоимости при вводе объекта в эксплуатацию;

- на объекты НМА стоимостью свыше 10 000 руб. амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами.

Если объект НМА создан за счет средств, полученных от приносящей доход деятельности, и целевых средств, то начисление на него амортизации отражается проводкой:

Дебет счета 2 106 04 340 «Увеличение стоимости изготовления материалов, готовой продукции (работ, услуг)»

Кредит счета 2 104 08 420 «Уменьшение стоимости нематериальных активов».

Пример 2. Используя условия примера 1, покажем, как в бюджетном учете будет отражаться начисление амортизации, если срок действия патента составляет 20 лет (240 мес.).

Месячная норма начисления амортизации составит 1737,25 руб. (416 940 руб. / 240 мес.).

В бухгалтерском учете будет сделана запись:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Начислена амортизация на объект НМА, переданный в эксплуатацию |

2 106 04 340 |

2 104 08 420 |

1737,25 |

Списание НМА – проводки

Финансовый результат от операции выбытия НМА формируется бухгалтером организации на сч. 91 (п. 35 Положения) в составе прочих доходов/расходов. Отражать все типовые операции следует в том периоде, когда фактически образовался доход или расход. При этом делаются следующие проводки:

- Д 05 К 04 – списывается НМА через начисленную амортизацию.

- Д 91.2 К 05 – списывается на прочие расходы остаточная стоимость НМА, если сч. 05 использовался.

- Д 91.2 К 04 – списывается на прочие расходы остаточная стоимость НМА, если не использовался сч. 05.

Если дополнительно предприятие понесло издержки в связи с выбытием объекта, делается проводка:

Д 91.2 К 60, 76, 10, 69 и пр.

Списание стоимости нематериального актива в налоговом учете

В соответствии с п. 3 ст. 257 НК РФ первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение до состояния, в котором они пригодны для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных Налоговым кодексом РФ.

Таким образом, в стоимость НМА включаются суммы невозмещаемых налогов, которые не подлежат вычету и не учитываются в составе расходов при исчислении налога на прибыль. Из разъяснений Минфина России, изложенных в Письме от 19.01.2006 N 03-03-04/1/40, следует, что суммы налогов, учитываемых в составе расходов, в соответствии с НК РФ не включаются в первоначальную стоимость амортизируемого имущества, созданного организацией самостоятельно.

В частности, ЕСН, в соответствии со ст. 264 НК РФ, относится к прочим расходам, связанным с производством и реализацией, и не увеличивает первоначальную стоимость самостоятельно созданного учреждением НМА. Отметим, что в бухгалтерском учете суммы ЕСН, НДС (если деятельность не подлежит обложению НДС) включаются в стоимость НМА. Отсюда следует, что его стоимость в налоговом и бухгалтерском учете будет разной.

Объекты НМА признаются амортизируемым имуществом. Однако п. 1 ст. 256 НК РФ установлено стоимостное ограничение при принятии НМА к учету. Таким образом, если первоначальная стоимость НМА менее 10 000 руб., то он не признается амортизируемым имуществом и его стоимость может быть в полной сумме включена в состав расходов, учитываемых при исчислении налога на прибыль.

Интеллектуальная собственность налогоплательщика, закрепленная в информационных ресурсах — ее носителях, удовлетворяющая требованиям, изложенным в п. 3 ст. 257 НК РФ, не является имуществом, но относится к НМА и учитывается в целях налогообложения прибыли через систему амортизации в порядке, установленном ст. ст. 256 — 259 НК РФ (Письмо Минфина России от 22.06.2006 N 07-05-06/155). Причем даже если стоимость названного НМА менее 10 000 руб., то в целях формирования налоговой базы по налогу на прибыль она подлежит учету только через суммы амортизации (Письмо ФНС России от 27.02.2006 N 04-2-05/2 «О порядке применения отдельных положений Налогового кодекса Российской Федерации»).

Амортизация в налоговом учете начисляется на основании срока полезного использования объекта НМА и нормы амортизации. Согласно п. 2 ст. 258 НК РФ срок полезного использования объектов НМА определяется исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством РФ или иностранного государства. Единственное отличие определения срока полезного использования в налоговом учете от бюджетного заключается в том, что в бюджетном учете в соответствии с п. 39 Инструкции N 25н в некоторых случаях можно определять срок полезного использования НМА как ожидаемый, что в налоговом учете недопустимо.

По НМА, срок полезного использования которых определить невозможно, Налоговый кодекс предусматривает устанавливать нормы амортизации в расчете на 10 лет (но не более срока деятельности налогоплательщика). В бюджетном учете, напомним, в этом случае срок составляет 20 лет.

Согласно п. 1 ст. 259 НК РФ налогоплательщики в целях исчисления налога на прибыль могут выбрать один из двух методов начисления амортизации в отношении объектов НМА — линейный или нелинейный. Выбранный метод не может быть изменен в течение всего периода начисления амортизации по этому объекту (п. 3 ст. 259 НК РФ).

Поскольку в бюджетном учете Инструкция N 25н предусматривает начислять амортизацию на объекты НМА только линейным способом с целью сближения налогового и бюджетного учета, рекомендуем применять этот метод.

Т.Сильвестрова

Зам. главного редактора журнала

«Бюджетные организации:

бухгалтерский учет

и налогообложение»

Амортизация

Определение, отражение амортизации НМА регламентируется действующими стандартами ПБУ-14/2007. Что касается процедур выбытия, они отражаются по 04-счету.

Если для выбывающих активов амортизация фиксировалась в бухучете посредством накопления начисляемых величин по 05-счету, то перенесение (списание) стоимости данных объектов должно сопровождаться списанием накопленной амортизации.

Для выбывающего (списываемого) объекта списание аккумулированной амортизации выполняется на 04-счет.

Таким образом, когда НМА списывается, его стоимостная оценка, отражаемая по 04-счету, сокращается на величину начисленной амортизации.

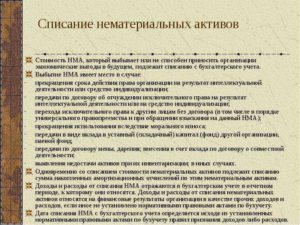

Причины списания нематериальных активов

Согласно п. 34 Положения стоимость выбывающего актива или объекта, не способного более приносить экономическую выгоду, подлежит списанию в учете. Одновременно списывается накопленная на сч. 05 амортизация (при использовании этого счета). Возможными причинами для выбытия НМА являются:

- Завершение установленного срока действия исключительных прав на актив.

- Передача на основании отчуждения права на объект.

- Переход прав на актив другим третьим лицам, в том числе по причине взыскания или в порядке правопреемства.

- Наступление морального износа, приводящего к невозможности дальнейшего использования актива.

- Вклад объекта в уставный капитал либо паевой фонд.

- Передача актива по договору дарения/ мены.

- Внесение НМА в качестве вклада при совместной деятельности.

- Обнаружение факта недостачи актива во время проведения инвентаризаций.

- Прочие обстоятельства.