Где находится строка 020 в 6-НДФЛ?

Поле 020 «Сумма начисленного дохода» расположено на второй страницы расчета 6-НДФЛ в Разделе 1.

Эта часть расчета составляется нарастающим итогом с начала года, то есть данные для отражения должны суммироваться с 01.01 года по последнее число месяца, завершающего период:

- за 1 кв. — показывают данные за период с 01.01 по 31.03;

- за полугодие — с 01.01 по 30.06;

- за 9 мес. — с 01.01 по 30.09;

- за год — с 01.01 по 31.12.

Отчет 6-НДФЛ заполняется один по результатом каждого периода на всех сотрудников. Разделять показатели по каждому трудящемуся не нужно. Персональные данные подаются только раз в год в виде справок 2-НДФЛ — за 2019 год справки сдаются по новым срокам — до 1 марта 2020 года включительно.

При составлении Раздел 1 6-НДФЛ нужно также учитывать еще один важный момент: различные виды дохода могут облагаться по разным ставкам НДФЛ, поэтому строки с 010 по 050 заполняются отдельно по каждой ставке. Сколько ставок было в отчетном периоде применено в отношении доходов персонала, столько будет заполненных строк с 010 по 050.

Подводятся итоги в строках 060 — 090 суммарно по всем заполненным полям 010-050.

Скачать бланк и заполненный образец отчета 6-НДФЛ можно здесь.

Что туда входит?

В Порядке заполнения 6-НДФЛ про строку 020 говорится немного, поясняется, что в ней нужно отражать обобщенные за период данные о начисленном доходе, рассчитанным нарастающим итогом по всем сотрудникам суммарно.

Что понимается под начисленным доходам? Входят ли туда не облагаемые НДФЛ начисления?

В данном поле нужно показывать сумму до вычета из нее НДФЛ. Этот показатель отличается от того, что работники получают на руки, выдается им результат разности начисленного дохода и НДФЛ.

Для показателя, который вносится в строку 020, должны одновременно выполняться следующие правила:

- должен быть начисленным до вычета налога;

- должен облагаться НДФЛ по ставке из поля 010;

- должен быть посчитан суммарно по всем лицам, которым назначались к выплате денежные или материальные средства;

- должен быть посчитан нарастающим итогом;

- должен содержать начисления, подлежащие налоговому обложению.

В поле 020 нужно включать:

- заработную плату и аванс за первую половину месяца (как отразить аванс в 6-НДФЛ);

- премиальные начисления;

- надбавки в виде стимулирующих выплат;

- оплата листков нетрудоспособности;

- оплата отпуска и компенсации за него;

- мат.помощь свыше 4000 руб.;

- дивиденды;

- прочие выплаты работникам, не перечисленные в ст.217 НК РФ.

Какие суммы не нужно включать?

Не входят в строку 010 суммы, которые не подлежат налоговому обложению по ставке, указанной в поле 010.

Перечень доходов, освобожденных от НДФЛ, можно найти в ст.217 НК РФ.

В соответствии с данной статьей НК РФ не входят в строку 010 формы 6-НДФЛ:

- гос.пособия (выплаты по листам нетрудоспособности являются исключением);

- возмещение ущерба здоровью;

- компенсационные выплаты за жилье, коммунальные услуги, проезд, питание;

- выходное пособие;

- компенсации на повышение квалификации и обучение;

- компенсация оздоровительных путевок;

- компенсации родственникам государственным или военным служащим при их гибели при исполнении обязанностей;

- суточные в пределах 700 руб. (2500 руб. для зарубежных командировок);

- оплата командировочных целевых расходов;

- мат.помощью в пределах 4000 руб. (некоторые виды материальной поддержки полностью не облагаются НДФЛ);

- прочие доход, перечень которых приведен в ст.217 НК РФ.

Правила заполнения формы

Основные правила и требования заполнения расчета сводятся к следующему:

1. Документ заполняется на основании сведений, которые содержатся в регистрах налогового учета:

- о доходах, начисленных (выплаченных) налоговым агентом физическим лицам;

- об исчисленном и удержанном НДФЛ;

- о налоговых вычетах, предоставленных физлицам.

2. В случае если показатели разделов невозможно поместить на одной странице, то следует заполнить нужное количество страниц.

3. При заполнении формы нельзя:

- исправлять ошибки корректирующим средством;

- делать двухстороннюю печать документа;

- скреплять листы расчета (это может привести к порче бумажного носителя).

5. На страницах бланка проставляется сквозная нумерация, начиная с титульного листа (в поле «Стр.» указывают: 001, 002, 003).

6. При заполнении формы можно использовать чернила черного (синего, фиолетового) цвета. Для печати знаков следует использовать шрифт Courier New (высота 16–18 пунктов).

7. Заполнять числовые и текстовые поля следует слева направо (начиная с левого края поля или с крайней левой ячейки).

8. Бланк заполняется отдельно по каждому коду ОКТМО:

- индивидуальные предприниматели, а также нотариусы, адвокаты и другие лица, которые занимаются частной практикой, признаваемые налоговыми агентами, указывают ОКТМО по месту своего жительства;

- ИП, которые являются налоговыми агентами, состоящие на учете по месту осуществления деятельности на ЕНВД (для отдельных видов деятельности) или на патенте, указывают ОКТМО по месту своего учета;

- организации, которые являются налоговыми агентами, указывают ОКТМО муниципального образования, на территории которого находится организация (или ее обособленное подразделение).

10. В форме на каждой странице в поле „Достоверность и полноту сведений, указанных на данной странице, подтверждаю“ нужно поставить дату и личную подпись.

Порядок заполнения 6-НДФЛ. Раздел 2

В разделе 2 формы 6-НДФЛ отражаются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога (п. 4.1 Порядка).

В соответствии с пунктом 4.2 Порядка в разделе 2 формы 6-НДФЛ указываются:

по строке 100 указывается дата фактического получения доходов, отраженных по строке 130 (следует обратить внимание на разъяснения ФНС России (письма ФНС России от 18.03.2016 № БС-4-11/4538@, от 24.11.2015 № БС-4-11/20483@) о том, что строка 100 заполняется с учетом положений , определяющих дату получения дохода); по строке 110 – дата удержания НДФЛ с суммы фактически полученных доходов, отраженных по строке 130 (строка 110 заполняется с учетом положений и (письмо ФНС России от 28.03.2016 № БС-4-11/5278@)); по строке 120 – дата, не позднее которой должна быть перечислена сумма НДФЛ (указанная дата определяется в соответствии с положениями и (письма ФНС России от 24.03.2016 № БС-4-11/5106, от 20.01.2016 № БС-4-11/546@)); по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания удержанного налога) в указанную в строке 100 дату; по строке 140 – обобщенная сумма НДФЛ, удержанного на дату, указанную в строке 110. Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100–140 заполняются по каждому сроку перечисления налога отдельно

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100–140 заполняются по каждому сроку перечисления налога отдельно.

Отметим также, что в разделе 2 формы 6-НДФЛ за соответствующий отчетный период по строкам 100–140 отражаются только те операции, которые произведены именно в этом отчетном периоде. Операции, произведенные в предыдущие отчетные периоды, в данном разделе не отражаются (письмо ФНС России от 28.12.2015 № БС-4-11/23129@).

6-НДФЛ: пример заполнения за 1 квартал

Так как сейчас 6-НДФЛ заполняется так же, как и в 2018 году, пример, приведенный нами в прошлом году, актуален и для 2019 года.

Данные для примера заполнения 6-НДФЛ за 1 квартал представим в таблице.

Обращаем внимание, что аванс и зарплата за март и НДФЛ с них в разделе 1 Расчета показаны в части начисленного дохода и исчисленного налога, но не отражены в Разделе 2 формы 6-НДФЛ, потому что дата исчисления налога приходится на 1-ый квартал, а фактически налог будет удержан только в апреле. Аналогично, мартовские отпускные в разделе 2 не показываются, поскольку дата завершения операции (срок перечисления НДФЛ) приходится уже на 2-ой квартал (Письмо ФНС от 21.07.2017 № БС-4-11/14329@)

Однако как удержанный НДФЛ с отпускных будет включен в строку 070 Раздела 1 Расчета за 1-ый квартал (Письмо ФНС от 05.04.2017 № БС-4-11/6420@).

Образец заполнения 6-НДФЛ в 2019 году (1-ый квартал): скачать.

Проверить правильность заполнения формы 6-НДФЛ можно по контрольным соотношениям.

Шаг 3. Заполняем раздел 2

Он служит для детализации предоставляемых организацией сведений. В образец заполнения расчета сумм налога на доходы физических лиц 6-НДФЛ вносятся конкретные даты вместе с уточнением доходов

При заполнении важно соблюдать периодичность внесения операций: в отчете не должно быть отклонений от реальных событий

В поле 100 отмечается «Дата фактического получения дохода». Указывается последнее число расчетного месяца в соответствии с проведением заработной платы. Исключение составляют больничные листы и выплаты по отпускным: фиксируется фактическая дата уплаты.

Графа 110 — отмечается реальная дата удержания дохода по правилу: удержание происходит в день получения дохода (исключая зарплату).

Поле 120 — ставится фактический срок перечисления дохода.

В поля 130 и 140 вносятся сведения о суммах фактически полученных и удержанных доходов соответственно.

При разделении действий — проводок по конкретной операции на различные налоговые периоды в разделе 2 — необходимо указать периодичность их завершения.

Особенности переходящего больничного листа: отражение в декларации 6-НДФЛ

Различия в порядке признания дохода приводят к тому, что:

- Данные по зарплате, как правило, оказываются попадающими в разные месяцы, поскольку она начисляется в одном месяце, а выплачивается обычно в другом. На границе отчетных периодов вследствие этого данные по зарплате за последний месяц отчетного квартала попадут в раздел 1 (т. е. в начисления), а в разделе 2 (по дате выплаты) будут показаны только в следующем периоде.

- Данные по ПВН чаще всего оказываются привязанными к одному отчетному периоду. Вызвано это тем, что срок оплаты налога законодательно увязан с месяцем выплаты дохода в виде пособия.

Однако для сроков оплаты налога с больничных тоже возможны переходы на другой месяц, в т. ч. и на границе отчетных периодов. Возникает это в случаях, когда последнее число месяца оказывается выходным днем. Перенос на ближайший следующий за выходным рабочий день (согласно правилу, установленному п. 7 ст. 6.1 НК РФ) автоматически означает смещение срока уплаты на другой месяц, а если этот месяц относится к следующему отчетному периоду, то и на другой период отчета. Связано это с тем, что датой завершения операции по выплате дохода считается последняя из относящихся к ней дат (письмо ФНС России от 21.07.2017 № БС-4-11/14329@).

Таким образом, в случае переноса срока оплаты налога данные по ПВН, вносимые в строки 100–140 раздела 2, попадут в отчет, относящийся уже к следующему периоду. Но в разделе 1 их следует показать в периоде фактической выплаты, внеся соответствующие цифры в строки 020, 040 и 070 (письмо Минфина от 13.03.2017 № БС-4-11/4440@).

Работник компании отсутствовал на работе по болезни с 17 по 26 июня 2020 года. Вышел он на работу 27 июня и в этот же день отдал в бухгалтерию больничный лист.

Срок оплаты налога с пособия истекает 30.06.2019, т. е. в день, совпадающий с выходным. Поэтому он переносится на 01.07.2019.

Отразить эту операцию придется в 2 отчетах:

В 6-НДФЛ необходимо отражать только те выплаты по больничным листам, которые облагаются НДФЛ. Объяснение этому простое. Если по строке 020 «Сумма начисленного дохода» отразить пособие, не облагаемое НДФЛ, то по строке 030 «Сумма налоговых вычетов» его также нужно будет показать, иначе не будет выполняться одно из Контрольных соотношений.

Это соотношение предусматривает, что сумма исчисленного налога (строка 040) определяется как произведение ставки НДФЛ (строка 010) на разницу строк 020 и 030. А по строке 030 необлагаемые пособия показать нельзя, потому что они не приведены в перечне видов вычетов, указываемых по строке 030 формы 6-НДФЛ (Приложение № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@ ).

Зарплата за март в разделе 2

В разделе 2 указывают даты получения и удержания НДФЛ, крайний срок, установленный для перечисления НДФЛ в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ. Для каждой выплаты физлицам доходов, облагаемых НДФЛ необходимо заполнить блок строк 100-140:

- 100 Дата получения дохода

- 110 Дата удержания налога

- 120 Срок перечисления налога

- 130 Сумма дохода (включая НДФЛ), полученная физлицами

- 140 Сумма НДФЛ, удержанная с этого дохода.

В раздел 2 расчета 6-НДФЛ за 1 квартал 2017 года включайте только те операции, которые относятся к трем последним месяцам отчетного периода: январь, февраль и март 2017 года (письмо ФНС России от 18 февраля 2016 г. № БС-3-11/650). При этом нужно опираться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный НДФЛ отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. Таким образом, в разделе 2 расчета 1 квартал 2017 года нужно отразить данные о выплате доходов (удержании НДФЛ), по которым предельный срок уплаты НДФЛ выпадает на период с 1 января по 31 марта 2017 года включительно (Письмо ФНС России от 24 октября 2016 г. № БС-4-11/20126).

Стоит заметить, что различных выплат заполнение строк 100-120 отличается:

| Вид дохода | Дата получения дохода, стр. 100 | Дата удержания налога, стр. 110 | Срок уплаты налога, стр. 120 |

| Зарплата сотрудникам за месяц | Последний день месяца начисления зарплаты | Дата фактической выплаты зарплаты | Следующий рабочий день после даты удержания налога |

| Отпускные, больничные | Дата фактической выплаты | Дата фактической выплаты | Последнее число месяца, в котором выплачена сумма |

| Расчет при увольнении | Дата увольнения | Дата увольнения | Следующий рабочий день после даты удержания налога |

| Выплата по договору подряда Матпомощь Арендная плата Дивиденды Другие выплаты, не въодящие в зарплату |

Дата фактической выплаты | Дата фактической выплаты | Следующий рабочий день после даты удержания налога |

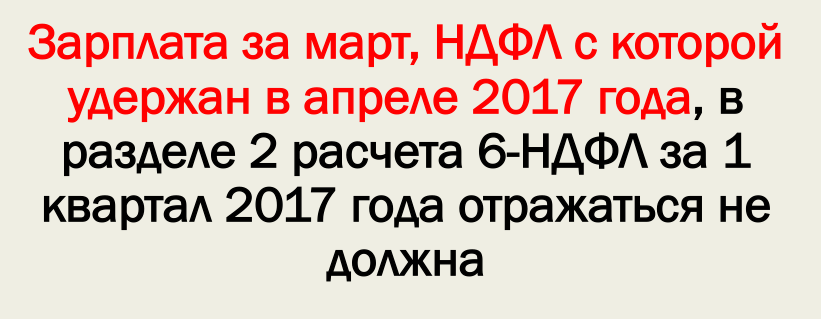

Как видно из таблицы, с зарплаты за март, выплаченной в апреле 2017 году, крайний срок уплаты НДФЛ – следующий день после даты удержания налога. Следовательно, если мартовская зарплата выплачена, например, 10 апреля, то НДФЛ нужно внести в бюджет не позднее 11 апреля 2017 года. 11 апреля – это уже первое полугодие. В связи с этим, мартовскую зарплату в разделе 2 расчета за 1 квартал 2017 года показывать вообще не нужно.

Поскольку по строке 110 раздела указывается дата удержания НДФЛ с суммы фактически полученных доходов – 10 апреля, то включать строки с зарплатой за март в раздел 2 отчета за 1 квартал не нужно. Эти строки попадут в отчет за первое полугодие 2017 года:

- по строке 100 — 31.03.2017 (дата фактического получения дохода по зарплате определена п. 2 ст. 223 НК РФ);

- по строке 110 — 10.04.2017 (п. 4 ст. 226 НК РФ);

- по строке 120 — 11.04.2017 (п. 6 ст. 226 НК РФ);

- строка 130 — зарплата, начисленная за март;

- строка 140 — удержанный с нее НДФЛ.

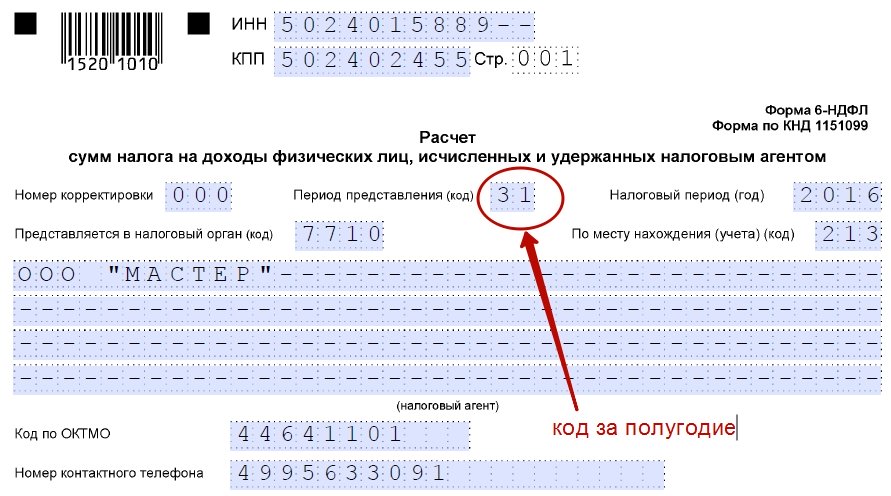

Титульный лист

При заполнении 6-НДФЛ в верхней части титульного листа проставьте ИНН и КПП организации. Если же требуется сдать расчет в отношении физлиц, которые получили выплаты от обособленного подразделения, то проставьте КПП подразделения.

В строку «Номер корректировки» первичного расчета впишите «000». Если же подаете уточенный расчет, то проставьте номер корректировки («001», «002», «003» и т. д.).

Что же касается графы «Период представления (код)», то именно она и будет указывать на то, что вы сдаете расчет именно за полугодие. В этой графе укажите код 31.

В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2016.