Операции с НДС по авансу выданному

Применение вычета по НДС возможно в части авансов, перечисленных в счет облагаемых налогом операций, а также при наличии соответствующим образом оформленных договора и авансового счет-фактуры. Основные проводки:

- Д 60 К 50 (52, 51) – перечислена предоплата продавцу.

- Д 68.2 К 76.АВ – поставлен к вычету (при наличии счет-фактуры от поставщика) НДС.

Обратите внимание! Запрещено принимать к вычету НДС по авансам, перечисленным в неденежной или наличной форме; по авансам, перечисленным в части необлагаемых налогом операций; по авансам, оплаченным без содержания в договоре обязательного условия. После оприходования продукции/услуг, по которым выполнялось перечисление предоплаты, требуется восстановить НДС в сумме отгрузки

При юридическом расторжении сделки НДС восстанавливается в полном объеме

После оприходования продукции/услуг, по которым выполнялось перечисление предоплаты, требуется восстановить НДС в сумме отгрузки. При юридическом расторжении сделки НДС восстанавливается в полном объеме.

В сентябре 2016 года ООО «Каскад» перечислило поставщику аванс размером 295000 руб. в том числе НДС 18 % 45000 руб. Продукция поступила на склад в октябре на всю сумму. Операции следует отразить так:

- Сентябрь Д 60 К 51 на 295000,00 – перечислена предоплата.

- Д 68.2 К 76.АВ на 45000,00 – поставлен налог к вычету.

- Октябрь Д 41 К 60 на 250000,00 – оприходованы ТМЦ.

- Д 19 К 60 на 45000,00 – выделен НДС по ТМЦ.

- Д 68.2 К 19 на 45000,00 – принят к возмещению НДС по ТМЦ.

- Д 60 К 60 на 295000,00 – зачтен аванс.

- Д 76.АВ К 68.2 на 45000,00 – отражено восстановление НДС с предоплаты.

Порядок восстановления НДС с авансов (проводки)

Восстановление НДС с выданных авансов является результатом его принятия к вычету и применяется не так уж часто. Как правильно восстановить НДС с авансов? Какие условия нужно соблюсти, чтобы принять авансовый НДС к вычету? Какие проводки нужно составить в том и другом случае? Рассмотрим все плюсы и минусы НДС с авансов в нашей статье.

Восстановленный НДС — что это?

Надо ли восстанавливать налог с авансов полученных?

Условия вычета налога по выданным авансам

Порядок восстановления НДС с авансов

Бухгалтерские проводки по восстановлению НДС с аванса

Плюсы и минусы вычета НДС по выданным авансам

Итоги

Восстановленный НДС — что это?

Вопрос о восстановлении НДС возникает применительно к налогу, ранее учтенному в вычетах. Делать это нужно в нескольких ситуациях (п. 3 ст. 170 НК РФ), наиболее распространенными из которых являются:

- изменение условий налогообложения;

- изменение ситуации с выданным авансом.

Основное условие восстановления НДС: сначала налог принят к вычету, а потом в силу каких-либо обстоятельств складывается так, что он весь (или его часть) должен быть уплачен в бюджет.

В этом случае нужную сумму налога восстанавливают (начисляют к уплате) и отражают в разделе 3 декларации либо в 1 из строк (080) либо в двух строках (090 или 100 и в итоговой 080).

Восстановление НДС по выданным авансам фиксируется в двух ее строках: 080 и 090.

О ситуациях восстановления налога, не связанных с выданными авансами, читайте в материале «Нюансы восстановления НДС и какие при этом используются проводки?».

Надо ли восстанавливать налог с авансов полученных?

При получении аванса продавец в большинстве случаев обязан исчислить налог по нему к уплате в бюджет (п. 1 ст. 154 НК РФ), а в дальнейшем при выполнении отгрузки в счет этого аванса взять всю или часть суммы уплаченного с аванса налога в вычеты (п. 8 ст. 171 и п. 6 ст. 172 НК РФ).

В иных ситуациях (при возврате аванса покупателю или списании просроченной задолженности по нему) восстановление НДС также не потребуется. В 1-м случае его можно будет принять к вычету на дату возврата (п. 5 ст.

Таким образом, по авансам полученным картина всегда получается обратной по отношению к основному условию восстановления: сначала налог начисляется к уплате, а потом берется в вычет или списывается. Вот почему ситуации восстановления НДС по этим платежам не будет никогда.

Условия вычета налога по выданным авансам

Исчисляя налог по полученному авансу, продавец оформляет счет-фактуру на него и направляет 1 его экземпляр покупателю. На основании этого документа покупатель вправе учесть выделенную в нем сумму налога в вычетах (п. 12 ст. 171 НК РФ).

Хотя он может этого и не делать, поскольку вычеты не являются обязанностью, а производятся в добровольном порядке (п. 1 ст. 171 НК РФ).

Однако для вычета у покупателя этих 2 обстоятельств (оплаты и счета-фактуры) недостаточно. Дополнительные условия для осуществления такой операции вытекают из других положений НК РФ:

- условие о возможности перечисления аванса должно быть включено в договор поставки (п. 9 ст. 172 НК РФ);

- счет-фактура на аванс должен быть оформлен датой в пределах 5-дневного срока, отведенного для выставления таких документов (п. 3 ст. 168 НК РФ), и иметь все обязательные для него реквизиты (п. 5.1 ст. 169 НК РФ).

Принятие в вычеты у покупателя отразится следующей проводкой (применительно к каждому отдельному документу):

Дт 68/2 Кт 76/ВА,

где:

68/2 — субсчет учета расчетов с бюджетом по НДС на счете 68;

76/ВА — субсчет учета НДС по выданным авансам на счете 76.

Порядок восстановления НДС с авансов

Восстановление НДС по выданному авансу делают в следующих ситуациях (подп. 3 п. 3 ст. 170 НК РФ):

- выполнена поставка, в счет которой был перечислен аванс;

- расторгнут договор поставки или изменены его условия и в связи с этим аванс возвращен покупателю.

См. также «Предоплату по расторгнутому договору перенесли на новый – покупатель восстанавливает авансовый НДС».

Бухгалтерские проводки по восстановлению НДС с аванса

Проводка по восстановлению НДС всегда будет одной и той же применительно к каждому отдельному счету-фактуре: Дт 76/ВА Кт 68/2, где 68/2 — субсчет учета расчетов с бюджетом по НДС на счете 68; 76/ВА — субсчет учета НДС по выданным авансам на счете 76.

Результаты восстановления НДС по конкретным счетам-фактурам, выставленным на аванс, будут разными в зависимости от соотношения суммы аванса и стоимости поставки, связанной с ним:

- для первых 2 случаев (суммы аванса и поставки совпадают или сумма аванса меньше, чем стоимость поставки) этой проводкой сумма налога с аванса, числящаяся на субсчете 76/АВ, закроется полностью;

- в 3-м и 4-м случаях (сумма аванса больше стоимости поставки или в договоре есть условие о частичном зачете аванса в оплату поставки) на субсчете 76/АВ после восстановления НДС будет иметь место остаток невосстановленного налога.

Ндс с авансов: проводки и примеры

НДС с авансов полученных и авансов выданных является одним из инструментов регулирования расходов организации на налоговые выплаты. Для учета НДС с авансов применяются субсчета 76 счета: 76.ВА — для полученных, 76.АВ — для выданных.

Ндс с выданных авансов

Организация, заплатившая аванс поставщику, имеет право предъявить к вычету уплаченный при этом НДС. Необходимые условия для получения вычета НДС с аванса выданного:

- условие о предварительной оплате должно быть четко прописано в договоре с поставщиком;

- на выплаченный аванс должен быть предъявлен СФ (не позднее 5 дней после оплаты).

Вычет НДС предоставляется в том налоговом периоде, когда аванс был перечислен. Когда происходит окончательный расчет по поставке, то есть получен товар от поставщика по акту приема-передачи, организация обязана восстановить ранее предъявленную к вычету сумму НДС.

Кроме поступления товаров, обязанность по восстановлению вычета возникает у организации в случаях:

- изменения условий договора;

- расторжения договора и возврата аванса.

НДС восстанавливается в той же сумме, в которой ранее был принят к зачету. Если в условиях договора определяется, что поставка товара происходит после получения 100 % предоплаты, покупатель может перечислять аванс по частям. В этом случае восстанавливается сумма НДС, отраженная в СФ на поставку. В любом случае, эта величина совпадает с суммой НДС всех авансовых СФ по данной поставке.

Ндс с полученных авансов

При реализации продукции (товаров, услуг) покупателю в договоре может быть прописано обязательное условие — предварительная оплата в размере до 100 %.

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

Получите 267 видеоуроков по 1С бесплатно:

На практике после выдачи СФ на полученный аванс возможны 3 ситуации:

- в периоде аванса продажа произошла;

- в периоде аванса продажи не произошло;

- возврат аванса покупателю (расторжение договора, изменение условий и т. д. ).

В первом случае, после того, как отгрузка была произведена, организация-продавец вправе предъявить ранее уплаченный НДС с полученного аванса к вычету. То есть, авансовый СФ закрывается записью книги покупок.

Во втором случае, сумма аванса и НДС, начисленного с него, отражается в декларации НДС за текущий период в строке 070 Раздела 3.

В случае ликвидации организации-покупателя до полного исполнения условий поставки, при невозможности возврата предоплаты, начисленный при получении аванса НДС вычету не подлежит.

Пример операции по авансам полученным

ООО «Гармония» по договору с покупателем ООО «Амальгама» должно поставить партию товара на сумму 212 400 руб., вкл. НДС — 32 400 руб. 10.07.2016г. «Амальгама» перечисляет предоплату 50 % суммы договора: 106 200 руб. НДС с аванса: 106 200 * 18/118 = 16 200 руб.

Отражаем в проводках НДС с авансов полученных от покупателя:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 51 | 62.2 | Отражение полученного аванса | 106 200 | Выписка банка |

| 76.АВ | 68 (НДС) | Начислен НДС на аванс | 16 200 | СФ выданный |

В августе «Гармония» производит «Амальгаме» отгрузку партии товара. Проводки по реализации и вычет НДС с авансов полученных:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 62.1 | 90.1 | Отражена реализация товара | 212 400 | Акт |

| 90.3 | 68 | Начислен НДС с реализации | 32 400 | СФ |

| 62.2 | 62.1 | Отражен зачет аванса покупателя | 106 200 | Бухгалтерская справка |

| 68 | 76.АВ | НДС с аванса предъявлен к вычету | 16 200 | Книга покупок |

Операции по авансам выданным

Рассмотрим ту же операцию со стороны покупателя. Бухгалтер ООО «Амальгама» отразит НДС с авансов выданных проводками:

| Дт | Кт | Описание проводки | Сумма, руб | Документ |

| 60.2 | 51 | Перечислен аванс поставщику | 106 200 | Платежное поручение исх. |

| 68(НДС) | 76.ВА | НДС с аванса предъявлен к вычету | 16 200 | Счет-фактура, книга покупок |

| 41 | 60.1 | Отражено поступление товара (212 400 — 32 400) | 180 000 | Накладная |

| 19 | 60.1 | Отражен НДС входящий | 32 400 | СФ |

| 60.1 | 60.2 | Отражен зачет аванса | 106 200 | Бухгалтерская справка |

| 76.ВА | 68(НДС) | Восстановлен НДС с аванса | 16 200 | Книга продаж |

После получения товара отражается вычет НДС с поставки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 68 | 19 | Вычет НДС по поступлению товара | 32 400 | Книга покупок |

Форма листа книги продаж с пояснениями:

Плюсы и минусы вычета НДС по выданным авансам

Положительные стороны применения таких вычетов имеют место при значительных суммах выдаваемых авансов и проявляют себя следующим образом:

- Большая сумма вычета может не только существенно уменьшить итог декларации, составляемой за период его применения, но и сделать ее результатом сумму к возмещению налога из бюджета.

- Вычет по авансу в счет нескольких поставок по нему делается разово с опережением во времени и в большей сумме, чем делались бы вычеты по каждой из поставок в отдельности. При этом восстановление НДС происходит частями и может быть растянуто на несколько налоговых периодов.

Положительный момент есть также в наличии условия об оплате за счет перечисленного аванса только части поставки. В этом случае вычеты по выданному авансу и по документу поставки будут происходить раньше и браться в полном объеме, а восстановление НДС будет делаться только в части от этих сумм и растянется во времени.

Отрицательными окажутся следующие моменты:

- увеличение объема учетных операций и документооборота;

- отсутствие смысла в применении вычетов по авансам, если речь идет о небольших суммах и период перечисления аванса часто совпадает с периодом отгрузки по нему.

О том, как должен быть оформлен выданный поставщиком счет-фактура на аванс, читайте в статье «Правила выставления счета-фактуры на аванс в 2017-2018 годах».

Аванс и реализация в одном периоде

А как быть продавцу, если получение аванса и отгрузка происходят в одном налоговом периоде? Нужно ли в этом случае начислять авансовый НДС и выставлять покупателю авансовый счет-фактуру? Ведь в таком случае получается, что в одном и том же периоде НДС с предоплаты начисляется и принимается к вычету.

Налоговое ведомство считает, что если получение предоплаты и отгрузка произошли в одном налоговом периоде, то необходимо руководствоваться общими правилами отражения НДС с полученных авансов: начислить авансовый НДС, выставить авансовый счет-фактуру, принять налог к вычету, зарегистрировать авансовые счета-фактуры в книгах покупок и продаж и отразить в разделе 3 декларации по НДС в одном периоде (письма ФНС России от 20.07.2011 № ЕД-4-3/11684, от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@).

Приобретение внеоборотного актива

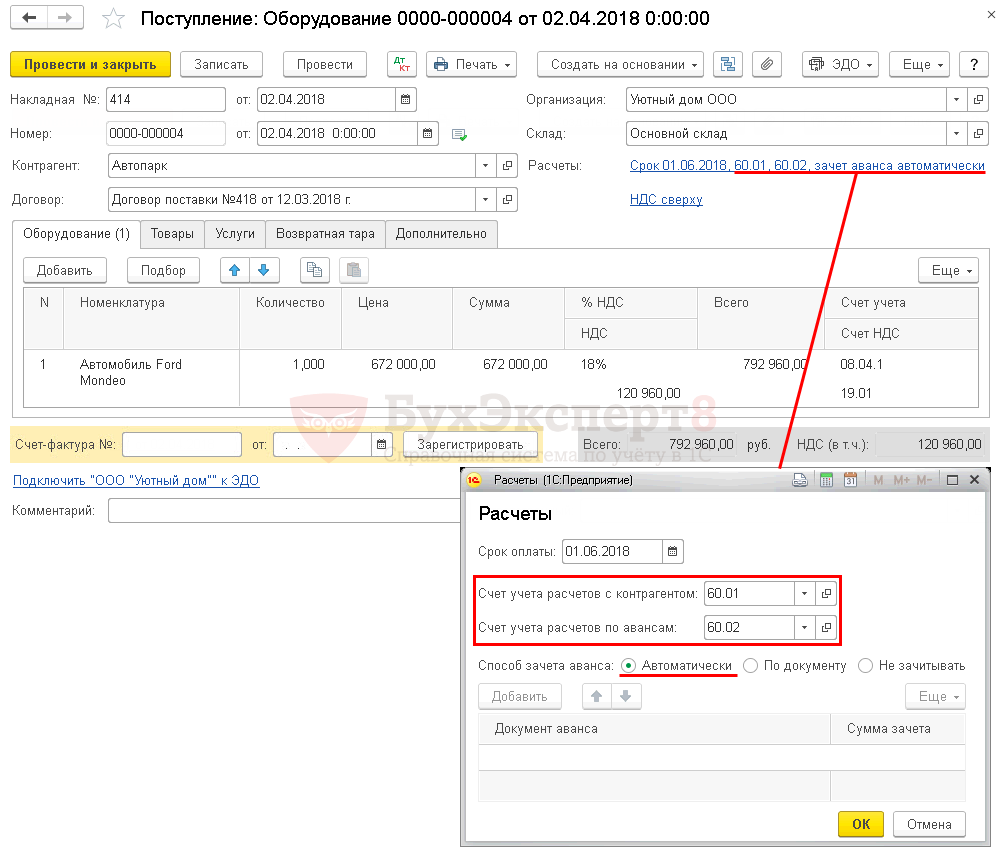

Поступление внеоборотного актива и одновременный зачет аванса, выданного поставщику, отражается документом Поступление (акт, накладная) вид операции Оборудование в разделе ОС и НМА – Поступление основных средств – Поступление оборудования.

Узнать подробнее о настройке способа зачета аванса

См. также ключевые моменты оформления приобретения внеоборотного актива и принятие НДС к вычету по нему

Проводки по документу

При проведении документа аванс, ранее выданный поставщику, зачитывается в размере не зачтенной суммы предоплаты по договору, но не более общей суммы по документу:

Дт 60.01 Кт 60.02 – зачет аванса.

Покупатели 62.01 62.02

62.01 К остаток = 0

62.02 Д остаток = 0

не забываем сделать формирование записей книги продаж и формирование книги покупок

Ищите в «Отчетность по НДС

«. у меня документ 1 раз в конце квартала сама 1С создает.

Тут интересные моменты возникают в бухгалтерии. На самом деле НДС с предоплаты покупателя попадает в документ «формирование книги покупок» . Вот такие вот дела — вы как-буд-то покупаете НДС получается.

не забываем сделать сч.ф. на аванс покупателям!

1С может сделать это автоматически. Ищите в «Отчетность по НДС

«.

76.АВ К остаток = 0

Помним остаток дебет 76.АВ = 62.2*0,18/1,18.

Примечание: в период переход с 18% на 20% эта формула не сработает.

Учетная политика в отношении восстановления НДС с аванса

Учетная политика – это, в соответствии с ПБУ 1/94, локальный нормативный документ, обеспечивающий порядок ведения документооборота, учета и отчетности на конкретном предприятии.

В отношении НДС, в связи с тем, что плательщиками этого налога являются не все компании (например, компании на спецрежиме), выделяется отдельный раздел, где отражается:

- применяемые в организации аналитические и синтетические счета

- документооборот в отношении НДС

- формы применяемых первичных документов

- порядок оформления и подписания документов

- прочие положения

Вопросы НДС в учетной политике могут быть отражены как отдельной главой, так и в виде приложения. Ежегодно учетная политика должна утверждаться к началу нового календарного года (например, в отношении НДС смена налогового режима с ОСНО на спецрежим приведет к тому, что организация не будет являться плательщиком НДС), даже если изменений нет.

Важно! В учетной политике не обязательно закреплять отказ от вычета НДС с аванса. То есть, можно не заявлять вычет НДС с аванса, если отгрузка осуществлена в том же квартале, что и перечислен аванс

Ответы на распространенные вопросы

Вопрос №1: Как восстановить налог, если НДС был ранее заявлен к вычету при выплате аванса?

Ответ: НДС нужно восстановить в том квартале, когда произошла отгрузка, если ранее НДС заявляли к вычету. Операция отражается в декларации в разделе 3, строках 080 и 090, а также в разделе 9. Также покупателем счет-фактура на аванс регистрируется в книге продаж, который в книге покупок был уже зарегистрирован.

При изменении цены товара восстановление НДС должно осуществляться в квартале, на который приходится ранняя из дат: получение первичных документов на уменьшение цены поставки товаров или получения корректировочного счета-фактуры.

Вопрос №2: Нужно ли восстанавливать НДС при переходе компании с общего режима на спецрежим?

Ответ: Восстановлению (при смене режима налогообложения) подлежат суммы НДС, ранее принятые к вычету, при этом с основных средств –исходя из остаточной стоимости, с товаров или материалов – полностью. Для этого в книге продаж регистрируют счета-фактуры, ранее внесенные в книгу покупок. Восстановленный НДС показывают в декларации в разделе 3 строке 080. Восстановленный НДС учитывается на счете 91 как доход от прочих видов деятельности.

Оцените качество статьи. Мы хотим стать лучше для вас:Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓Юридическая Консультация бесплатнаяМосква, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик