Перечень основных мероприятий по переходу к системе налогового учета в 2002 году

---T----------------T--------------------------------------------¬¦N ¦ Аспект ¦ Наименование мероприятия ¦¦ ¦ рассмотрения ¦ ¦+--+----------------+--------------------------------------------+¦1 ¦Организационный ¦1. Изменение или разработка графика докумен-¦¦ ¦ ¦ тооборота в организации. ¦¦ ¦ ¦2. Изменение должностных инструкций сотруд-¦¦ ¦ ¦ ников финансово - экономической службы с ¦¦ ¦ ¦ учетом появления новой функции ведения ¦¦ ¦ ¦ налогового учета. ¦¦ ¦ ¦3. Расширение кадрового состава бухгалтерии ¦¦ ¦ ¦ организации. ¦¦ ¦ ¦4. Дополнительное обучение (переподготовка) ¦¦ ¦ ¦ сотрудников бухгалтерии. ¦+--+----------------+--------------------------------------------+¦2 ¦Методический ¦1. Разработка учетной политики для целей ¦¦ ¦ ¦ налогообложения. ¦¦ ¦ ¦2. Разработка форм аналитических регистров ¦¦ ¦ ¦ налогового учета. ¦¦ ¦ ¦3. Разработка схемы согласования данных ¦¦ ¦ ¦ бухгалтерского и налогового учета при ¦¦ ¦ ¦ регистрации фактов хозяйственной деяте- ¦¦ ¦ ¦ льности. ¦+--+----------------+--------------------------------------------+¦3 ¦Технический ¦1. Значительная доработка и модернизация ¦¦ ¦ ¦ программного обеспечения для организации ¦¦ ¦ ¦ налогового учета. ¦L--+----------------+---------------------------------------------

- Нормы и правила налогового учета применяются последовательно от одного налогового периода к другому (принцип последовательности применения). Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения. Изменения учетной политики применяются с начала нового налогового периода.

Однако при этом Кодекс не определяет порядок внесения изменений в налоговую политику при ведении организацией новых видов деятельности, не описанных в учетной политике на начало налогового периода.

Принципы заполнения книги учета доходов и расходов в 2019 году

Состав разделов КУДиР зависит от того, какой объект налогообложения на упрощенке был выбран. Если объектом налогообложения являются «доходы», то ведутся следующие разделы:

- раздел I «Доходы и расходы»;

- раздел IV «Расходы, предусмотренные пунктом 3.1 статьи 346.21…». В этом разделе упрощенец сможет отразить (п. 3.1 ст. 346.21 НК РФ):

- уплаченные с выплат работникам взносы во внебюджетные фонды;

- выплаченные за счет работодателя пособия по временной нетрудоспособности (кроме несчастных случаев на производстве и профзаболеваний);

- платежи по добровольному страхованию работников на случай их временной нетрудоспособности при определенных условиях.

Упрощенец – ИП, у которого нет работников, в этом разделе отражает уплаченные страховые взносы в ПФР и ФФОМС в фиксированном размере.

Если организация или ИП выбрали в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», то в КУДиР они будут заполнять:

- раздел I «Доходы и расходы»;

- раздел II «Расчет расходов на приобретение (сооружение, изготовление) основных средств…». В этом раздел отражаются расходы на приобретение основных средств и НМА, которые учитываются в особом порядке (ст. 346.16 НК РФ);

- раздел III «Расчет суммы убытка…». Этот раздел упрощенец заполняет, если у него был убыток по результатам работы в прошлых годах, но этот убыток еще не был погашен на начало текущего года.

Хозяйственные операции в КУДиР отражаются в хронологической последовательности на основе первичных документов. При этом регистрируются только те операции, которые влияют на величину налога. Операции, которые не участвуют в расчете налоговой базы, в КУДиР не приводятся.

Отражение учета прочих доходов и расходов в учетной политике

В качестве примера возьмем деятельность предприятия, которое занимается сдачей внаем нежилого недвижимого имущества, предоставляя в субаренду торгово-складские помещения на территории собственного объекта.

Соответственно, основной сферой деятельности предприятия в данном случае будут выступать операции, связанные с предоставлением в аренду объектов коммерческой недвижимости.

В целях наглядного представления назовем предприятие АО «ТЦ».

Согласно действующим нормам организации бухгалтерского учета, АО «ТЦ» должно иметь учетную политику (для целей бухгалтерского учета и для целей налогообложения) и руководствоваться рабочим планом счетов.

Бухгалтерский учет прочих доходов и расходов осуществляется на основе применения действующих положений ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» .

Например, в таких формулировках:

|

Прочие доходы |

|

|

► |

К основным доходам относятся доходы по сдаче в наем недвижимого имущества – они учитываются на счете 90.1.1 «Выручка необлагаемая ЕНВД». Датой начисления доходов предприятия считается последний день отчетного периода, дата подписания акта выполненных работ. |

|

► |

К прочим доходам относятся доходы: начисленные проценты по займам, продажа основных средств, продажа прочего имущества, пени и штрафы, курсовые разницы, оценка валюты на конечную дату, вознаграждение за поручительство учитываются на счете 91.1. |

|

Прочие расходы |

|

|

► |

Расходы организации учитываются на счете 20 «Основное производство» на соответствующих субсчетах. Списание затрат со счета 20 производится в дебет счета 90 «Продажи» ежемесячно. |

|

► |

На счете 26 «Общехозяйственные расходы» учитываются расходы на содержание управления АО «ТЦ». Списание затрат производится на счет 20 ежемесячно. |

|

► |

Прочие доходы и расходы, возникающие в ходе хозяйственной и финансовой деятельности Общества, классифицируются в соответствии с ПБУ 9/99 и ПБУ 10/99, утвержденными приказами Минфина от 06.05.1999 г. № 32н и от 06.05.1999 г. № 33н в редакции приказов Минфина от 27.11.2006 г. № 156н и от 18.09.2006 г. № 116н (далее ПБУ 9/99, ПБУ 10/99 и другими действующими нормативными актами по бухгалтерскому учету учитываются на счете 91.2. К ним относятся банковские расходы, вознаграждение за поручительство, вознаграждение по залогу имущества, курсовые разницы, начисленные проценты по кредиту, оценка валюты на конечную дату, нотариальные услуги, почтовые расходы. |

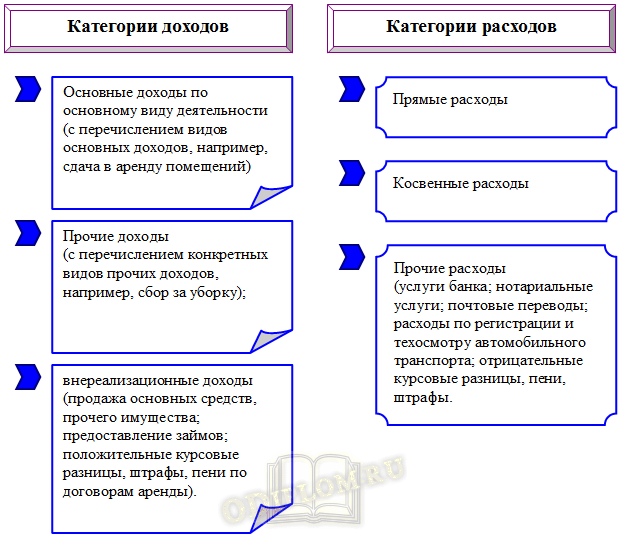

В учетной политике организации для целей налогового учета доходы и расходы должны быть разделены на категории.

Отдельно в учетной политике предприятия для целей налогового учета должно быть закреплено, что целей налогообложения прибыли доходы от предоставления за плату во временное пользование имущества и расходы по его содержанию считаются доходами и расходами, связанными с реализацией. Данный аспект обязательно должен быть отражен в документах предприятия.

Прочие доходы и расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Следует отметить, что для целей бухгалтерского учета действует аналогичный принцип по факту совершения конкретной хозяйственной операции. При этом факт совершения хозяйственной операции соответствует фактическому поступлению или расходованию денежных средств, относимых к прочим доходам или расходам.

Следует отметить, что в практике хозяйствования предприятия может не возникать прочих доходов и расходов в результате образования курсовых разниц, так как экономическая деятельность ведется без использования денежных средств в иностранной валюте, а экспортные и импортные операции предприятие не осуществляет. Однако, порядок их учета может быть закреплен документально.

Схема этапов учетного процесса в бухгалтерском и налоговом учете

--------------------¬ ---------------¬ ------------------¬ ---------------¬¦Факт хозяйственной ¦ ¦Оценка (квали-¦ ¦Систематизация ¦ ¦Обобщение ¦¦деятельности ¦->¦фикация) факта¦->¦(формирование ¦->¦(формирование ¦¦(оформлен первичным¦ ¦хозяйственной ¦ ¦учетных записей ¦ ¦отчетности и ¦¦учетным документом)¦ ¦деятельности ¦ ¦в регистрах бух- ¦ ¦расчета нало- ¦L-------------------- L--------------- ¦галтерского и на-¦ ¦говой базы ¦ ¦логового учета в ¦ ¦и декларации) ¦ ¦соответствии с ¦ L--------------- ¦группировочными ¦ ¦признаками) ¦ L------------------

- Налоговый учет должен быть организован таким образом, чтобы при составлении расчета налоговой базы было возможно выделить из общей суммы доходы (расходы) от следующих операций:

- от реализации товаров (работ, услуг) собственного производства, имущества, имущественных прав;

- от реализации ценных бумаг, не обращающихся на организованном рынке;

- от реализации покупных товаров;

- от реализации финансовых инструментов срочных сделок, не обращающихся на организованном рынке;

- от реализации основных средств;

- от реализации товаров (работ, услуг) обслуживающих производств и хозяйств.

Таблица 2

Какой порядок используется при УСН

При применении определенного способа у налогоплательщика может появиться вопрос: когда все-таки нужно учитывать выручку/затраты?

К примеру, может возникнуть спорная ситуация, связанная с появлением внереализационный выручки из-за завершения периода исковой давности по долгу перед кредитором.

Представители ФНС утверждают, что выручка появляется в последний день расчетного периода, когда завершился период исковой давности (письмо налоговой службы от 8 декабря 2014 г., письмо Министерства финансов от 12 сентября 2014 г.). Однако определенные арбитры полагают, что такую выручку нужно признавать в периоде, когда глава фирмы подписал указ о списании долга (указ Президиума России от 15 июля 2008 г.).

При задействовании кассового способа размер долга перед кредитором включен в состав внереализационной прибыли. Период учета выручки приходится на день полного списания долга (письмо Министерства финансов от 7 августа 2013 г.).

В данном письме говорится о том, что налогоплательщик использует упрощенку. Ввиду того что Налоговый Кодекс предусматривает ведение учета «упрощенцами» кассовым способом, можно предполагать, что такой подход может использоваться всеми плательщиками налогов, применяющими кассовый способ.