Вопросы и ответы по теме

Посмотреть все (1)

Сохраните статью в социальные сети:

Электронный журнал «Бухгалтерия ИП» — первый электронный журнал для бухгалтера индивидуального предпринимателя. В издании собрана полная и актуальная информация по всем ключевым вопросам учета и налогообложения ИП и практическими рекомендациями и готовыми решениями.

«Бухгалтерия ИП» первоклассный консультант предпринимателя и его бухгалтера в части организационных, финансовых, управленческих и юридических вопросов.

Основное отличие от большинства других изданий, освещающих общие проблемы бизнеса, данный электронный журнал концентрирует свое внимание на ситуациях, которые возникают у бухгалтера ИП ежедневно в процессе работы. Опираясь на практический опыт экспертов и ваших коллег, журнал приводит примеры из жизни и способы их решения

КУДиР для разных систем налогообложения

Правила и необходимость ведения книги учета доходов и расходов для физического лица отличается в зависимости от выбранной системы налогообложения. Если ИП ведет несколько видов деятельности по разным налоговым схемам, то он должен вести отдельные журналы.

В зависимости от системы налогообложения существуют такие требования к физическому лицу:

- ИП, отчитывающийся о результатах своей деятельности по общей системе налогообложения, обязан вести КУДиР, которая служит основанием для расчета НДФЛ. Согласно книге налогоплательщик должен предоставить в налоговую инспекцию декларацию по форме 3-НДФЛ. Отображение сумм доходов и расходов происходит на основании кассового метода. Если ИП не является плательщиком налога на добавочную стоимость, то он вправе вести собственную форму отчета. КУДиР на ОСНО необходимо заверять в налоговом органе.

- Налогоплательщик на УСН также должен заполнять книгу учета доходов и расходов. Учитывая данные из отчета, происходит расчет размера сбора, который уплачивается авансовыми платежами, то есть частями ежеквартально. Следует учесть, что записи о доходах должны заноситься в журнал в день получения денежных средств. Отображение доходов следует производить детально, то есть указывать вид выручки. КУДиР на УСН не требуется заверять в налоговой инспекции.

- Книга учета доходов ИП на едином сельскохозяйственном налоге является обязательным документом для заполнения. В этом случае используется специальная форма журнала, в которой необходимо сложить суммы доходов и расходов каждые 6 месяцев.

- Индивидуальный предприниматель, работающий по патентной системе налогообложения, должен заполнять КУДиР. Но этот документ не оказывает влияние на отчетность, поскольку налогоплательщик уплатил налог при получении патента. Отличие журнала на ПСН состоит в том, что отчет содержит только доходную часть, расходная часть отсутствует.

- Физическое лицо на ЕНВД освобожден от ведения этого отчета.

Таким образом, правила ведения, заполнения и заверения КУДиР зависят от системы налогообложения ИП. Следует уточнить все нюансы в налоговой инспекции, чтобы избежать наложения штрафных санкций.

Что еще нужно знать?

Некоторые предприниматели, когда ими заполняется книга учета доходов индивидуальных предпринимателей, используют «творческий» подход, то есть намеренно занижают показатели в отчете, таким образом показывая недостоверные суммы.

Грубым нарушением считается несвоевременное и неправильное отображение показателей, которое произошло два и более раз за отчетный период.

Если при заполнении книги ИП допустил ошибки, то необходимо исправить неверные данные. Для этого бизнесмену необходимо внести достоверные показатели и подтвердить исправление подписью и печатью, если она есть у налогоплательщика, указав дату. Образец заполнения книги предоставляется Федеральной налоговой инспекцией.

С учетом вышеизложенного можно прийти к выводу, что ведение КУДиР ложится обязанностью на каждого индивидуального предпринимателя, независимо от того, какую он выбрал систему налогообложения. А вот заверять подготовленный отчет в органах налоговой инспекции необходимо тем налогоплательщикам, которые находятся на ОСНО. Этот документ должен быть и у тех бизнесменов, которые в отчетном периоде не осуществляли предпринимательскую деятельность. Законодательством РФ не предусмотрена альтернатива по учету доходов и расходов налогоплательщика, поэтому ведение данного журнала является весьма важным процессом, нарушение которого влечет за собой административную ответственность.

Программы для ведения КУДиР

Очевидно, что при наличии существенного количества хозяйственных операций в году, КУДиР разумно вести именно в электронном виде. Это позволит не только легко исправлять возможные ошибки текущего года, но и автоматически формировать налоговую базу, рассчитывать налог при УСН и авансовые платежи по нему. Ведь одна из основных задач КУДиР – именно верное формирование налоговой базы.

На рынке представлено достаточно много программ для ведения КУДиР для ИП и организаций с различным функционалом: от простого внесения данных в строки книги до автоматического формирования книги по введенным операциям с составлением декларации. Выбирать следует, исходя из потребностей пользователя. Потребности будут отличаться для организации на УСН “доходы-расходы” и для ИП на доходной упрощенке без сотрудников.

Самый элементарный вариант, сродни ведению КУДиР на бумаге и подходящий для налогоплательщика с небольшим количеством операций – это составление таблиц в Excel.

Далее рассмотрим наиболее популярные программы для упрощенцев. Существуют как бесплатные варианты, так и платные. Плата за такие программы обычно невысока. Как правило, в программах, например в 1С, КУДиР заполняют не внесением данных непосредственно в строки книги, а формированием документов прихода/расхода, на основании которых книга выводится автоматически.

В рекламных анонсах многих подобных программ указано, что они позволяют вести весь учет без знания бухгалтерии. Хотим предостеречь от этого заблуждения. Быть полностью уверенным в корректности ведения учета без консультации бухгалтера нельзя. Поэтому даже при наличии программы получить совет профессионала бывает необходимо.

До 2018 года ведение КУДиР было возможно в бесплатной программе ФНС «Налогоплательщик ЮЛ». Однако в новых версиях, доступных к загрузке с сайта ФНС, эта опция по каким-то причинам исключена. Пользоваться бесплатным софтом от налоговой теперь можно только для составления деклараций УСН.

Книга доходов при УСН 2019 для ИП 15 %

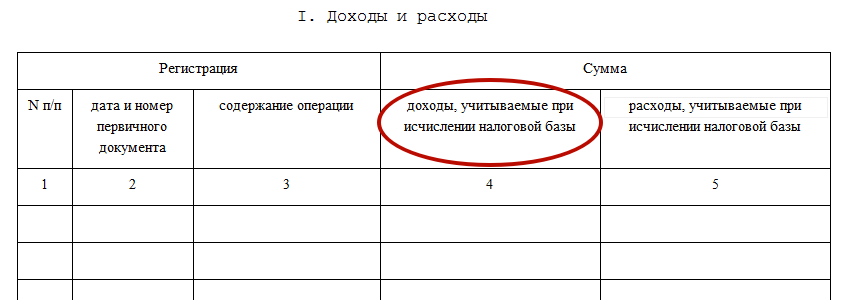

Предприниматель с объектом «доходы, уменьшенные на величину расходов», заполняет следующие разделы формы:

-

Раздел I- заполняется в части полученных доходов и совершенных расходов, учитываемых при расчете единого налога. В графах раздела указываются данные документа, на основании которого совершается запись, содержание операции и сумма.

-

Справка к разделу I – содержит итоговые сведения о полученных доходах/расходах.

-

Раздел II – заполняется по расходам на основные средства и НМА.

-

Раздел III — отражение убытков, полученных в предыдущих налоговых периодах и их перенос на текущий год или следующие налоговые периоды.

Читайте в журнале «Бухгалтерия ИП»:

- будет ли поставлена точка в вопросе соблюдения ИП порядка ведения кассовых операций;

- все, что вы хотели знать о командировках;

- возврат товара: порядок учета;

- как коммерсанту оплатить сверхурочные;

- как получить полис ОМС для работников;

- что ждет плательщиков ЕНВД в новом году;

- новости регионов и судебная практика по самым спорным вопросам;

- практические рекомендации по заполнению предстоящей налоговой отчетности;

- вопросы совмещения различных налоговых режимов;

- и много других статей, касающихся всех нововведений в порядке применения систем налогообложения.

Журнал ориентирован на бухгалтера ИП и индивидуального предпринимателя, который самостоятельно ведет бухгалтерию.

На сайте работает уникальный сервис онлайн-консультаций для индивидуальных предпринимателей.

Каждый подписчик может задать свой вопрос, связанный с вашей деятельностью и в течении 3 дней Вы получаете ответ эксперта, со всеми нужными ссылками на нормативные документы. Эксперты сервиса найдут оптимальное решение вашей проблемы.

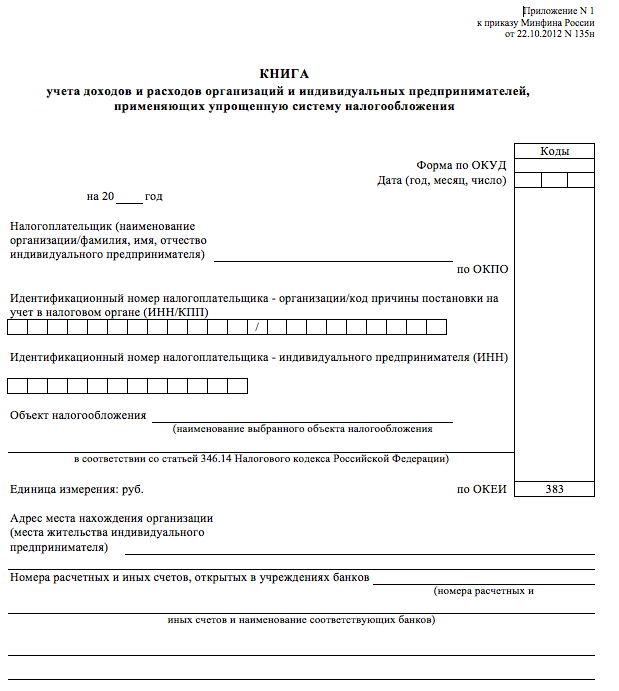

Новая КУДиР с 2018 года

С 2018 года нужно применять новую форму книги учета доходов и расходов. Изменения в КУДиР с 2018 года внесены приказом Минфина от 07.12.2016 № 227н. Вот что меняется.

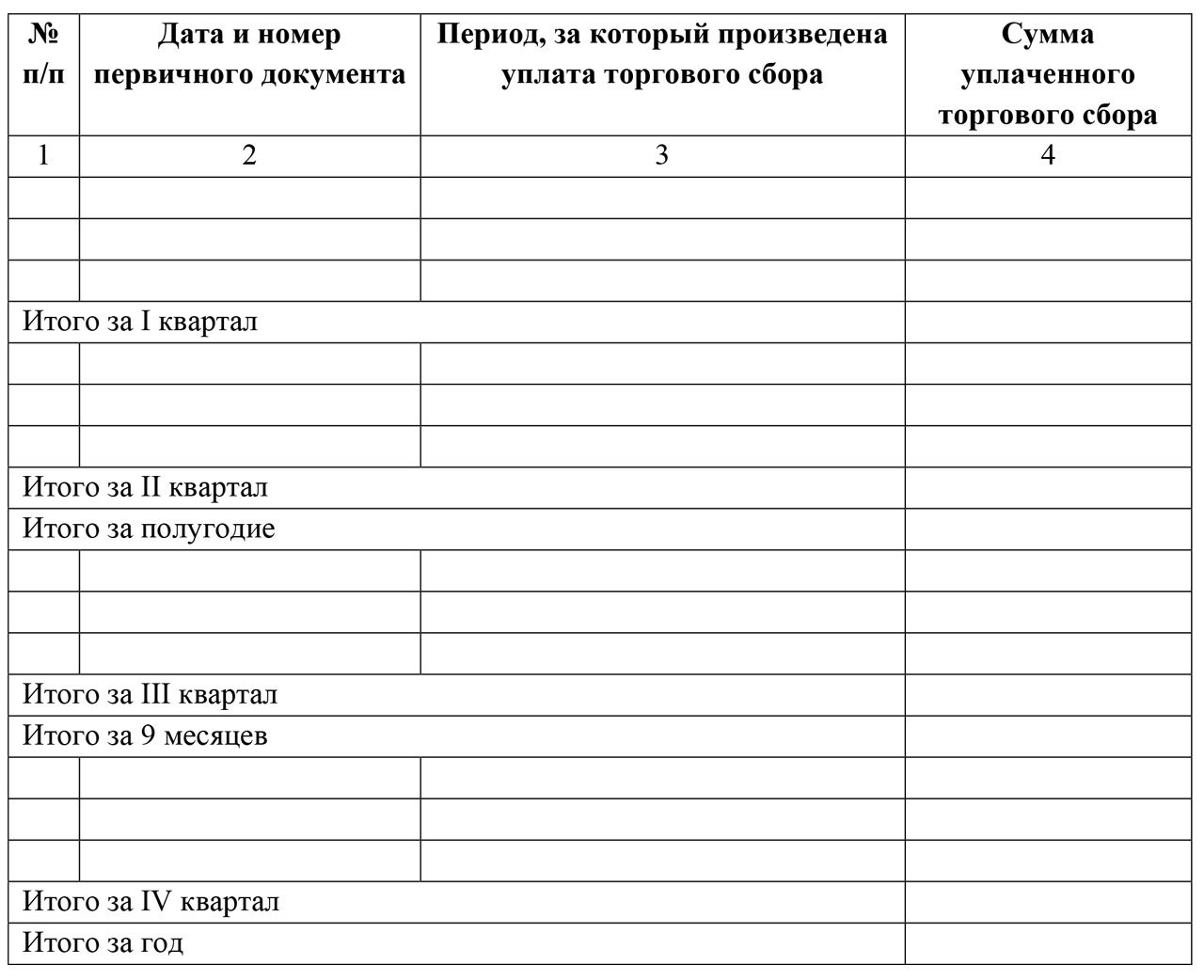

Изменение № 1: новый раздел для торгового сбора

На основании п. 8 ст. 346.21 НК РФ у «упрощенцев», причем даже с объектом «доходы», есть возможность уменьшать единый налог за счет отчислений торгового сбора, где он действует (пока только в г. Москва).

Для этих целей в книгу учета доходов и расходов с 2018 года введен отдельный 5-й раздел. Выглядит он так:

Как видно, все платежи по торговому сбору приводят в хронологической последовательности. Заметим, что до 2018 года бланк книги вообще не подразумевал отражение торгового сбора. Бухгалтерам приходилось держать в голове внесенные суммы сбора и уменьшать на них упрощенный налог еще до внесения его в книгу. С 2018 года такая необходимость отпала.

Изменение № 2: печать

С 2018 года Минфин прямо указал, что книгу можно не заверять печатью, если фирма или ИП на УСН предпочти отказаться от собственного штампа.

Напомним, такая возможность у хозяйственных обществ появилась с 7 апреля 2015 года благодаря Федеральному закону от 06 апреля 2015 года № 82-ФЗ.

Отметим, что ранее бухгалтерии приходилось под конец года выводить на печать всю электронную книгу учета доходов и расходов на УСН и проставлять на ней штамп фирмы, подписи. За период 2017 года это тоже сделать придется, но уже без обязательного фирменного штампа.

Также см. «Отмена печати: новые послабления для бизнеса».

Изменение 3: прибыль контролируемых иностранных организаций

С 2018 года в КУДиР должны фигурировать только доходы самого упрощенца. Напомним, что их показывают в четвертой графе 1-го раздела.

В правилах заполнения книги с 2018 года Минфин уточнил, что прибыль зарубежных фирм, которые контролирует отечественный упрощенец, в книге доходов и расходов по УСН с 2018 года показывать не нужно.

Загвоздка была в том, что с прибыли КИК платят совсем другой налог – на прибыль, а рассматриваемый регистр ведут только для целей УСН. Между тем, правило о том, что прибыль КИК не нужно включать в книгу, нигде не было зафиксировано.

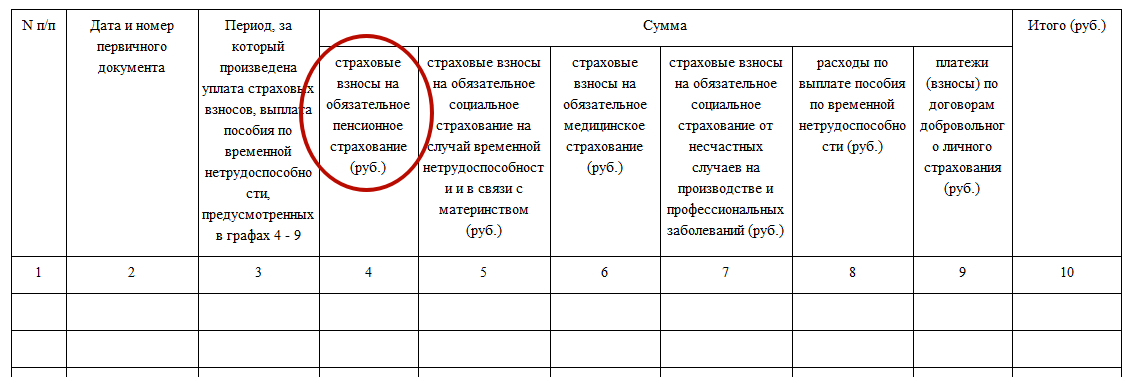

Изменение № 4: ИП «доходы» без работников

Обновленные правила заполнения книги учета доходов и расходов с 2018 года существенно упростили соответствующую обязанность коммерсантам без наемных работников, которые применяют объект «доходы» и отчисляют страховые взносы только за самих себя.

С 1 января 2017 года действует статья 430 Налогового кодекса под названием «страховые взносы в фиксированном размере». Она регулирует вопросы начисления страховых взносов индивидуальными предпринимателями “за себя”. С 1 января 2018 года бизнесмены на УСН смогут спокойно приводить в книге все свои отчисления на обязательное страхование: при доходах до 300 000 рублей и 1 процент с доходов выше указанной планки.

Заметим, что до 2018 года контролеры часто принимали в штыки уменьшение налога на УСН за счет однопроцентных взносов. Отсюда возникали и проблемы с заполнением книги учета доходов и расходов. Что же касается размере фиксированных страховых взносов ИП с 2018 года, то новые суммы мы привели в статье: «Страховые взносы ИП с 2018 года».

4 изменения в КУДИР для ИП на УСН с 2018 года

Приказом Минфина № 227н от 7 декабря 2016 года была изменена форма документа. Рассмотрим каждое изменение в бланке документа более детально.

Изменение 1: Введение нового раздела 5, посвященного торговому сбору

Предлагаем вам посмотреть на последнюю, седьмую страницу КУДиР.

Новый раздел 5 КУДиР введен с целью уменьшения налога по УСН на сумму уплаченного торгового сбора для налогоплательщиков как с объектом «доходы», так и «доходы минус расходы». Ранее в документе не отражали торговый сбор. Напомним, что на сегодняшний день торговый сбор действует только в столице.

Изменение 2: Индивидуальный предприниматель без работников (объект «доходы»)

В соответствии с обновленными правилами заполнения КУДиР 2018 года, значительно упрощается ведение документа для ИП, который не использует в своей деятельности наемный персонал и отчисляет страховые взносы во внебюджетные фонды «за себя».

Начиная с 01.01.2017 года, вводится в действие статья 430 НК РФ («Страховые взносы в фиксированном размере»), регулирующая порядок начисления платежей индивидуального предпринимателя «за себя».

Таким образом, с 01.01.

Форма ведения и необходимость заверения

Регистр налогового учета «упрощенцев» может вестись в двух формах:

На бумаге:

- Книга прошивается, пронумеровывается и скрепляется печатью (при ее наличии) в начале нового года;

- Распечатывается непосредственно с приказа ее утвердившего либо приобретается уже в готовом виде;

- Заполнять книгу нужно шариковой или перьевой ручкой с черными или синими чернилами;

- При совершении ошибки аккуратно зачеркивается неправильный текст, поверх или снизу черты указываются верные сведения. Использование корректирующих средств (замазок и т.д.) не допускается. Исправленная запись заверяется подписью руководителя ЮЛ или ИП с указанием даты правки и скрепляется печатью (при наличии).

В электронном виде:

- Документ распечатывается, сшивается и заверяется в конце налогового периода, когда все сведения будут внесены в книгу;

- Данные вносятся в специальную программу;

- Если ошибки обнаружены до момента выведения книги на печать, то особого порядка их исправления нет. Неверная запись просто удаляется. Если необходимо внести сведения в уже распечатанный вариант, то порядок аналогичен тому, который применяется для бумажной формы ведения.

Более детально с электронным порядком заполнения книги можно ознакомится в следующем видео:

Какую форму регистра выбрать каждый налогоплательщик решает сам, но целесообразней будет вести КУДИР в электронном виде. Это удобнее и в плане самой работы с книгой и в отношении внесения исправления в нее.

Необходимо отметить, что сменить форму документа можно в течение года. Об этом прямо говорится в письме МинФина РФ от 16 января 2007г.:

Также стоит отметить, что с 2013 года КУДИР не подлежит заверению в налоговых органах.

Выводы и бланки для скачивания

Итак, обобщим все изменения в книге учета доходов и расходов (КУДиР) с 2018 года в таблице:

| Изменение | Комментарий |

| Новый раздел для торгового сбора | Если вы на упрощенке с объектом «доходы», то торговый сбор, на который уменьшаете налог, нужно будет указывать в отдельном разделе V. |

| Заверять книгу не нужно | Книгу смогут не заверять печатью те компании и предприниматели, которые отказались от штампа. Такое правило для книги прописали четко. |

| Лишнюю прибыль показывать не нужно | В графе 4 «Доходы» раздела I не нужно будет указывать прибыль контролируемых иностранных компаний. Это четко закрепили в порядке заполнения. |

| ИП могут отражать страховые взносы | ИП на УСН смогут спокойно приводить в книге все свои отчисления на обязательное страхование: как из МРОТ, так и 1 процент с доходов выше указанной планки. |

В итоге книга учета доходов и расходов, применяемая с 2018 года, состоит из титульного листа и пяти разделов:

- раздел I «Доходы и расходы»;

- раздел II «Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период»;

- раздел III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения за налоговый период»;

- раздел IV «Расходы, предусмотренные пунктом 3.1 статьи 346.21 Налогового кодекса РФ, уменьшающие сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу) за отчетный (налоговый) период»;

- раздел V «Сумма торгового сбора, уменьшающая сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу), исчисленного по объекту налогообложения от вида предпринимательской деятельности, в отношении которого установлен торговый сбор за 20__ год отчетный (налоговый) период».

Далее вы можете новые бланки книги для скачивания в различных форматах:

Скачать книгу учета доходов и расходов 2018 года в формате Excel;

Скачать книгу учета доходов и расходов 2018 года в формате Word;