Нюансы для ИП

Для ИП главным нюансом является то, что книга потребуется обязательно. Также стоит учесть, что ИП должен ее самостоятельно вести с выполнением всех требований.

В самой книге отражаются все операции с включением категорий доходов и расходов. Любая ошибка или неточность может привести к штрафам или налоговым проверкам полноценного характера.

Ведение книги учета является обязанностью каждого предпринимателя, использующего упрощенную систему налогообложения. Также КУДиР используется для любых систем налогообложения, за исключением ЕНВД.

Книга должна правильно заполняться, так как она является регламентирующим документом бухгалтерского учета. Требуется использовать специальные бланки, которые заполняются по стандартной форме. Их можно скачать на нашем сайте.

Смотрят сейчас

Рапорт-наряд о работе строительной машины (механизма). Форма ЭСМ-4

Заявление о повторной выдаче свидетельства об усыновлении. Форма № 20.

Свидетельство о регистрации по месту пребывания. Форма N 3

Форма 1-нефтепродукт (срочная). Сведения об отгрузке нефтепродуктов потребителям

Акт о выделении к уничтожению документов, не подлежащих хранению

Договор займа между юридическими лицами

Договор аренды нежилого помещения

Форма 4-ОС. Сведения о текущих затратах на охрану окружающей среды от 18.07.2019 N 412

Производственный календарь на 2019 год

Медицинская карта ребенка для образовательных учреждений. Форма 026/у-2000

Когда вступает в силу: спорный момент

Изменения в форму книги по УСН внесены приказом Минфина России от 07.12.2016 № 227н. Этот Приказ вступает в силу по истечении одного месяца со дня его официального опубликования (опубликован 30.12.2016), но не ранее 1-го числа очередного налогового периода по УСН. То есть с 1 января 2018 года. Так считают некоторые эксперты. Однако мы придерживаемся иного мнения. Поясним.

Календарный месяц после опубликования указанного документа – декабрь 2016 года. Этот месяц закончился 31 декабря 2016 года. На следующий день наступил январь 2017 года. Изменения вступают в силу не ранее 1-го числа очередного налогового периода по УСН. Налоговый период по УСН – это календарный год. Значит новая форма книги применятся с 1 января 2017 года, а не с 1 января 2018 года.

КУДиР для объекта налогообложения – доходы

Налогоплательщики – как организации, так и ИП – выбравшие объектом налогообложения доходы, заполняют:

Разделы 4 и 5 заполняют при наличии данных для внесения в них.

Порядок расчета налога при доходной упрощенке:

Соотнося формулу и КУДиР, получаем:

- в Раздел 1 вносим данные о доходах;

- в Раздел 4 вносим данные о фактически уплаченных взносах и больничных;

- в Раздел 5 вносим данные о фактически уплаченном торговом сборе.

По итогам каждого квартала необходимо рассчитать общую сумму дохода за квартал нарастающим итогом. Справочную информацию в конце раздела заполнять не требуется.

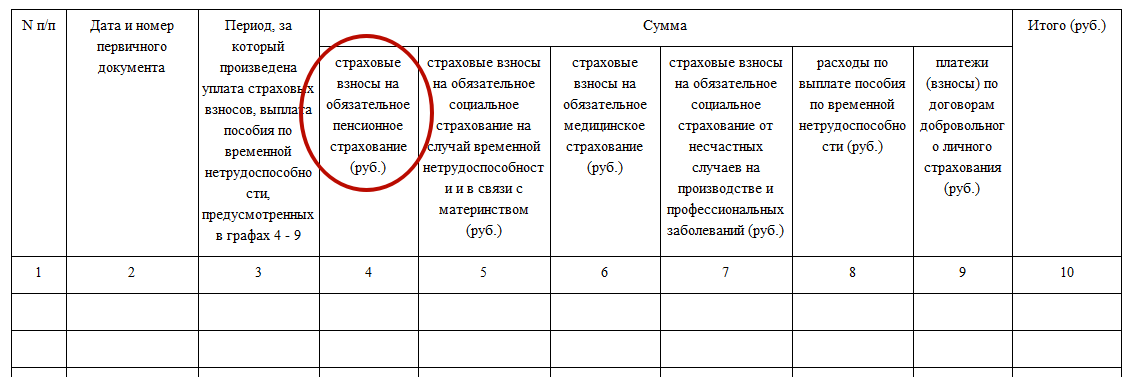

Каждая графа раздела предназначена для своего вида взносов.

Также подлежит отражению дата уплаты соответствующих взносов и период, за который взносы уплачены.

Суммирование идет по каждому виду взносов за квартал и нарастающим итогом, по всем взносам за отчетный период (графа 10 Раздела 4). В графе 8 отражаются суммы больничных, выплаченных за счет работодателя, то есть за первые 3 дня болезни.

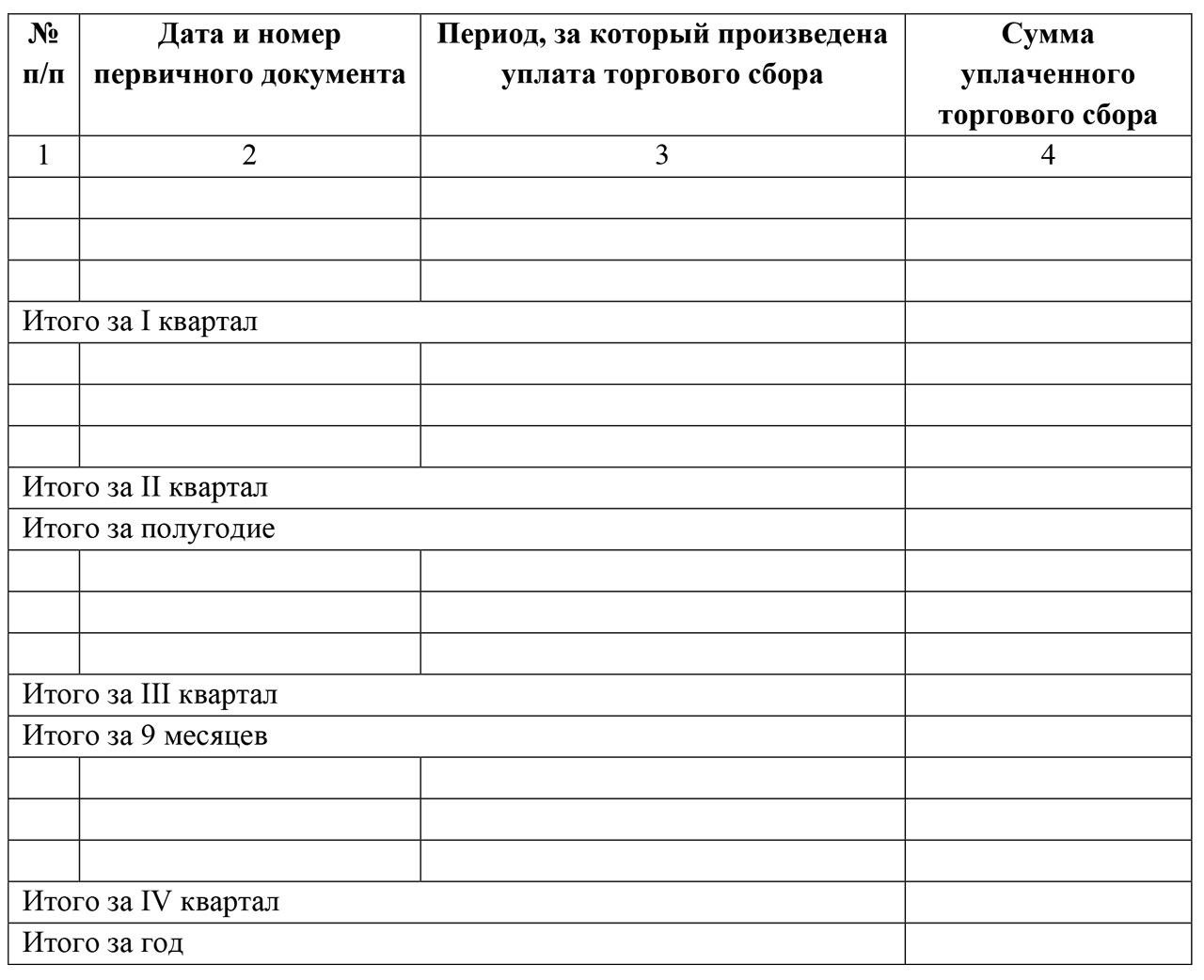

В Разделе 5 отражены дата и сумма уплаченного торгового сбора, а также период, за который произведена уплата.

Торговый сбор

На основании пункта 8 статьи 346.21 Налогового кодекса Российской Федерации у «упрощенцев», причем даже с объектом «доходы», появилась возможность уменьшать свой налог за счет отчислений торгового сбора, где он действует (пока только в г. Москва).

Для этих целей ведут книгу учета доходов и расходов с 2017 года введен отдельный 5-й раздел. Выглядит он так:

Как видно, все платежи по торговому сбору приводят в хронологической последовательности.

Заметим, что до появления данного раздела бланк книги вообще не подразумевал отражение торгового сбора. Бухгалтерам приходилось держать в голове вмененные суммы сбора и и уменьшать на них упрощенный налог еще до внесения его в книгу. Теперь такая необходимость отпала.

Печать

С 2017 года Минфин прямо указал, что книгу можно не заверять печатью, если фирма или ИП на УСН предпочли отказаться от собственного штампа.

Напомним, такая возможность у хозяйственных обществ появилась с 7 апреля 2015 года благодаря Федеральному закону от 06 апреля 2015 года № 82-ФЗ.

Отметим, что ранее бухгалтерии приходилось под конец года выводить на печать всю электронную книгу учета доходов и расходов на УСН и проставлять на ней штамп фирмы, подписи. За период 2016 и 2017 годов это тоже сделать придется, но уже без обязательного фирменного штампа.

Прибыль контролируемых инофирм

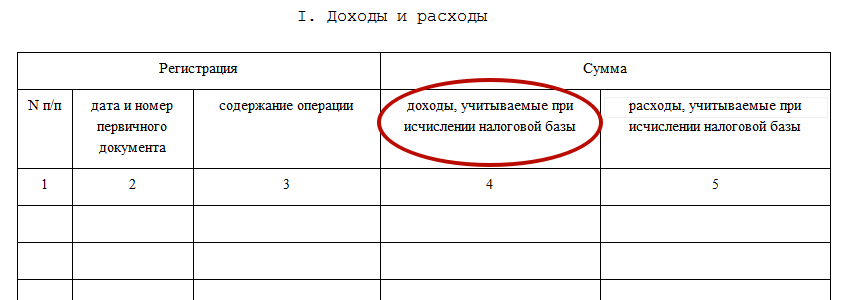

С 2017 года в рассматриваемой книге должны фигурировать только доходы самого упрощенца. Напомним, что их показывают в четвертой графе 1-го раздела.

В правилах заполнения книги Минфин уточнил, что прибыль зарубежных фирм, которые контролирует отечественный упрощенец, книге доходов и расходов по УСН с 2017 года показывать не нужно.

Загвоздка была в том, что с прибыли КИК платят совсем другой налог – на прибыль, а рассматриваемый регистр ведут только для целей УСН. Между тем, правило о том, что прибыль КИК не нужно включать в книгу, нигде не было зафиксировано.

ИП «Доходы» без персонала

Обновленные правила заполнения книги учета доходов и расходов с 2017 года существенно упростили соответствующую обязанность коммерсантам без наемных работников, которые применяют объект «доходы» и отчисляют страховые взносы только за самих себя.

С 1 января 2017 года начинает действовать статья 430 Налогового кодекса. А она под названием «страховые взносы в фиксированном размере» объединила:

- взносы на основе МРОТ

- взносы в размере 1% от доходов свыше 300 000 рублей

Это говорит о том, что бизнесмены на УСН смогут спокойно приводить в книге все свои отчисления на обязательное страхование: как из МРОТ, так и 1 процент с доходов выше указанной планки.

Заметим, что до 2017 года контролеры часто принимали в штыки уменьшение налога на УСН за счет однопроцентных взносов. Отсюда возникали и проблемы с заполнением книги учета доходов и расходов.

Как заполнить КУДИР для ИП на УСН в 2020 году

Пример заполнения КУДиР для ИП без работников в 2020 году, работающего на УСН с объектом «доходы».

Доход ИП без работников в 2020 году, который подлежит обложению налогом по УСН следующий:

- за 1 квартал – 115 000 рублей;

- за 2 квартал – 145 000 рублей;

- за 3 квартал – 135 000 рублей;

- за 4 квартал – 175 000 рублей.

Каждый квартал предприниматель уплачивал страховые взносы на обязательное пенсионное и медицинское страхование «за себя» в сумме 9 059,50 рублей.

Всего за год было перечислено – 36 238 рублей.

Сумма торгового сбора в квартал – 10 000 рублей.

По итогам года было перечислено = 0 рублей, так как размер уплаченных взносов в сумме с торговым сбором больше рассчитанного налога УСН (570 000 х 6% = 34 200).

Правила заполнения КУДиР – 2019 (УСН)

Вести КУДиР должны все «упрощенцы», независимо от объекта налогообложения – «доходы» или «доходы минус расходы». Все предприятия на УСН используют унифицированный бланк книги учета доходных поступлений и расходов, он утвержден Минфином приказом от 22.10.2012 г. № 135н (в ред. от 07.12.2016). Порядок заполнения КУДиР приведен в том же приказе в приложении № 2.

Книга УСН заполняется в хронологической последовательности, основанием для внесения записей являются первичные документы. Задача налогоплательщика – обеспечить достоверное и полное отражение данных по операциям, итоги которых влияют на размер налоговой базы. Учет ведется на русском языке, если предприятие осуществляет деятельность с зарубежными контрагентами и часть первичной документации составлена на иностранном языке, необходимо сделать построчный перевод содержащихся в документах сведений.

Книга доходов и расходов при УСН 2019 года может вестись в электронном формате, но в конце отчетного периода и по итогам года необходимо распечатывать заполненные страницы. Для каждого налогового года должна быть оформлена отдельная учетная книга. Распечатанные листы журнала надо пронумеровать и прошнуровать, количество имеющихся в документе страниц указывается на последнем листе книги, эти данные заверяются собственноручной подписью руководителя компании и печатью, если она имеется у предприятия.

При заполнении книги УСН 2019 года на бумаге не допускается наличие в ней подчисток. Если допущена ошибка, она должна быть исправлена перечеркиванием и внесением корректных сведений, для подтверждения обоснованности внесенных поправок руководитель фирмы рядом ставит свою подпись и печать.

Структура КУДиР включает титульный лист и пять разделов, необходимость заполнения которых зависит от применяемого «упрощенцем» налогового объекта.

КУДиР для УСН «доходы»

При оформлении КУДИР компания на УСН 6% должна обязательно заполнять раздел I «Доходы и расходы» в части доходов субъекта хозяйствования. Этот блок состоит из 4 частей, каждая из которых предназначена для поквартального ввода данных. Если компания после перехода на УСН получила денежные средства по сделке, заключенной в период применения другого режима налогообложения, такая выручка считается частью налоговой базы по УСН. Исключение делается для ситуаций, когда сумма была ранее отражена в составе налоговой базы по налогу на прибыль.

КУДиР при УСН «доходы» заполняется по следующему алгоритму:

-

оформляется титульная страница, на ней указывается налоговый год, дата открытия журнала, ИНН, КПП и название компании, ее адрес и расчетный счет, объект налогообложения;

-

в раздел I вносятся поквартальные данные по произведенным операциям;

-

подсчитываются итоги по каждому кварталу и отчетному периоду, а в конце года определяется общий показатель за налоговый год;

-

справка к разделу I, разделы II и III не заполняются;

-

вносятся данные в раздел IV если уплачивались страховые взносы, больничные пособия, взносы по добровольным договорам личного страхования, на которые можно уменьшить налоговую базу;

-

если предприятие является плательщиком торгового сбора, заполняется раздел V.

Как производится заполнение книги УСН «доходы» — образец рассмотрим на примере.

Книга учета доходов при УСН «доходы» будет содержать записи о доходных поступлениях за два квартала на общую сумму 255 000 руб. (150 000 + 55 000 + 25 000 + 25 000). Заимствованные средства (265 000 руб.) не вносятся, так как они не включаются в налоговую базу (пп. 10 п. 1 ст. 251 и пп. 1.1 ст. 346.15 НК РФ). Не формируют налогооблагаемый доход при УСН и средства, внесенные учредителем в качестве взноса в уставный капитал – 15 000 руб. (пп. 3 п. 1 ст. 251, пп. 1.1 ст. 346.15 НК РФ).

Книга доходов при УСН «доходы» может содержать сведения не только о поступлениях, но и о расходах, которые корректируют сумму налога в меньшую сторону, в т.ч., страховые отчисления и социальные пособия, отражаемые в разделе IV КУДиР (п. 3.1 ст. 346.21 НК РФ). В нашем примере здесь будут отражены уплаченные страхвзносы в 1 и 2 квартале. За их счет ООО «Гриф» сможет уменьшить авансовые платежи по налогу, но не более чем на 50% (п. 3.1 ст. 346.21 НК РФ).

Если предприятие является плательщиком торгового сбора, уменьшающие налог платежи по нему показываются в разделе V.