Учет строительства основного средств подрядным способом на примерах — таблица с проводками

> Бухучет > Внеоборотные активы > Основные средства > Поступление > Учет строительства основного средств подрядным способом на примерах — таблица с проводками

24 декабря 2017 Поступление

Подрядный способ строительства предполагает, что организация привлекает сторонние подрядные организации, который выполняют весь объем строительно-монтажных работ. При этом с подрядчиком заключается договор подряда.

По завершению работ составляется акт сдачи-приемки, в котором показывается суммарная стоимость строительства или изготовления.

Процесс постройки или создания может проводиться двумя способами – хозяйственным или подрядным. Первый предполагает задействие своих сил и ресурсов, второй предусматривает обращение к сторонним специализированным лицам. Бухучет при хозяйственном способе строительства ОС.

Учет затрат на строительство или изготовление в обоих способах ведется по-разному. Расходы будут разные, однако принцип формирования первоначальной стоимость конечного объекта ОС будет един для обоих способов. Данный показатель будет собран из суммы всех понесенных расходов.

Бухгалтерский учет объекта

Первоначальную стоимость ОС будут формировать другие расходы, отличные от тех, что присутствуют при хозспособе:

- оплата услуг подрядчика за минусом НДС;

- оплата госпошлины за регистрацию прав на построенную недвижимость.

НДС возможно принять к вычету, если подрядчик предоставит правильный оформленный счет-фактуру.

Оформление документов

Для отражения в бухгалтерском учете проводок по учету затрат на строительство или изготовление объекта ОС силами подрядчиков применяются следующий документ — акт сдачи-приемки выполненных работ. Данный акт служит основанием для учета расходов по оплате подрядных работ.

Акт сдачи-приемки прикладывают к договору подряда, заключенному на начальном этапе заключения договорным отношений.

Таблица с проводками

Бухгалтерские проводки при строительстве (создании) ОС подрядным способом сведены в таблицу ниже:

| Операция | Дебет | Кредит |

| Отражен учет затрат на оплату труда подрядных организаций | 08 | 60 |

| Учтен входной НДС по оплате услуг подрядчиков | 19 | 60 |

| Построенный (созданный, изготовленный) объект принят к учету по первоначальной стоимости в качестве основного средства | 01 | 08 |

После получения подтверждения государственной регистрации объект переводится на другой субсчет счета 01, где ведется учет всех имеющихся недвижимых объектов.

Пример

Условия примера:

Компания заключила с подрядной компанией договорное соглашение на строительство офисного здания. Строительство недвижимости закончено в 2017 году.

Суммарная стоимость произведенных подрядной фирмой работ – 1 770 000. (НДС учтен в данной стоимости в размере 270 000).

По окончанию работ составлен акт о сдаче стройработ.

Объект зарегистрирован в государственном порядке, за что была уплачена пошлина 15 000 руб.

Бухгалтерские проводки для данного примера:

| Сумма | Хозяйственная операция | Дебет | Кредит |

| 1500000 | Показан учет стоимости труда подрядчика | 08.3 | 60 |

| 270000 | Выделен НДС по стоимости услуг подрядчика | 19 | 60 |

| 270000 | НДС передан к вычету | 68.НДС | 19 |

| 1770000 | Оплачена работа подрядчика | 60 | 51 |

| 15 000 | Отражен размер уплаченной пошлины в составе расходов на строительство | 08.3 | 96 |

| 1515000(1500000+15000) | Возведенный строительный объект принят к учету как основное средство на самостоятельный субсчет | 01.Здания без регистрации | 08.3 |

| 15000 | Перечислена госпошлина за госрегистрацию прав на здание | 68.Госпошлины | 51 |

| 15000 | Отражена госрегистрация прав на возведенный объект ОС | 96 | 68.Госпошлины |

| 1515000 | Построенное здание включено в число основных недвижимых средств | 01.Здания | 01.Здания без регистрации |

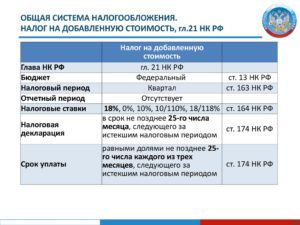

Учет НДС

Налог на добавленную стоимость можно выделить из стоимости услуг подрядчиков и направить к вычету, при этом в бухгалтерском учете это отражается с помощью проводок: Д19 К60 и Д68 К19.

Если компания передает подрядчику собственные материальные ценности для постройки, то НДС по этим МПЗ также допустимо принять к вычету – делается это по факту приходования таких материалов при получении от поставщика счета-фактуры.

Амортизацию по созданному основному средству нужно начислять с последующего месяца. Если речь идет о строительстве ОС, то амортизация считается с 1-ого числа последующего месяца за моментом сдачи бумаг о госрегистрации права на возведенный объект.

С целью угодить…

Как отреагировали налогоплательщики на сии разъяснения Минфина? Прежде всего — желанием включить в договор подряда условие о поэтапной (равной налоговому периоду) сдаче работ. А между тем под этапом строительства следует понимать не определенный временной интервал, а строительство одного из объектов, если он может быть введен в эксплуатацию и эксплуатироваться автономно, то есть независимо от сооружения иных объектов капитального строительства на этом земельном участке, а также строительство части объекта капстроительства, которая может быть введена в эксплуатацию и эксплуатироваться автономно .

Налоговый кодекс понятие «этапы работ» не определяет, что дает нам право обратиться к смежным областям права (ст. 11 НК РФ). К примеру, к п. 8 Положения о составе разделов проектной документации и требованиях к их содержанию (утв. Постановлением Правительства РФ от 16.02.2008 N 87), п. 2 Положения об организации и проведении государственной экспертизы проектной документации и результатов инженерных изысканий (утв. Постановлением Правительства РФ от 05.03.2007 N 145).

Да и вообще указанный подход Минфина так или иначе наводит на размышления. Во-первых, правомерно ли принятие к бухгалтерскому учету результатов СМР на основе «КС-ок», подписываемых сторонами вне связи с завершением предусмотренных договором этапов работ? Во-вторых, как отнестись к счету-фактуре подрядчика, оформленному на основе указанных форм N N КС-2 и КС-3 в случае отсутствия выделенных этапов работ?

Стройка окончена — забудьте

С налогом, отраженным на счете 19, особых проблем не возникает. Эти суммы принимаются к вычету по окончании строительства и после ввода в эксплуатацию нового объекта ОС. Сложнее решить судьбу НДС, который «сидит» в затратах.

Представители налоговой службы настаивали на том, что даже после изменений в законодательстве «старую» часть НДС надо списывать на затраты через амортизацию в течение всего срока эксплуатации объекта. Они утверждали, что возмещать из бюджета можно только те суммы, которые были предъявлены застройщику после 1 января 2001 г. (Письмо УМНС по г. Москве от 21 июня 2001 г. N 02-11/27695).

Разумеется, длительный перенос уплаченного налога на себестоимость крайне невыгоден для предприятий. Поэтому некоторые застройщики поступали по-другому. Они принимали суммы налога к вычету на основании п. 6 ст. 171 и п. 5 ст. 172 Налогового кодекса, а если инспекции предъявляли к ним свои претензии, обращались в суд.

Арбитражная практика складывается благоприятно для организаций. В качестве примера можно привести Постановление Федерального арбитражного суда Волго-Вятского округа от 22 июня 2004 г. по делу N А31-6102/1. Принимая решение в пользу налогоплательщика, судьи сослались на то, что объект завершенного капитального строительства был принят на учет после того, как ч. II Налогового кодекса вступила в силу. То обстоятельство, что подрядные работы были выполнены и оплачены до 1 января 2001 г., арбитры сочли несущественным, поскольку гл. 21 позволяет возмещать НДС, уплаченный за все время строительства.

Пример 1. В январе 2000 г. фирма «Аврора» начала строить производственный корпус подрядным способом. Строительство включает в себя три этапа:

- январь — ноябрь 2000 г. с объемом подрядных работ — 12 000 000 руб. (в том числе НДС 20% — 2 000 000 руб.);

- декабрь 2000 — октябрь 2003 г. с объемом подрядных работ — 24 000 000 руб. (в том числе НДС 20% — 4 000 000 руб.);

- ноябрь 2003 — май 2005 г. с объемом подрядных работ — 59 000 000 руб. (в том числе НДС 18% — 9 000 000 руб.).

Все работы приняты и оплачены. В мае 2005 г. «Аврора» передала документы для государственной регистрации прав на объект недвижимости.

В учете фирмы сделаны записи:

в ноябре 2000 г.:

Дебет 08-3 Кредит 60

12 000 000 руб. — отражена стоимость подрядных работ (с учетом НДС);

Дебет 60 Кредит 51

12 000 000 руб. — оплачен I этап строительства;

в октябре 2002 г.:

Дебет 08-3 Кредит 60

20 000 000 руб. — отражена стоимость подрядных работ (без НДС);

Дебет 19 Кредит 60

4 000 000 руб. — отражена сумма НДС, предъявленная подрядчиком;

Дебет 60 Кредит 51

24 000 000 руб. — оплачен II этап строительства;

в мае 2005 г.:

Дебет 08-3 Кредит 60

50 000 000 руб. — отражена стоимость подрядных работ (без НДС);

Дебет 19 Кредит 60

9 000 000 руб. — отражена сумма НДС, предъявленная подрядчиком;

Дебет 60 Кредит 51

59 000 000 руб. — оплачен III этап строительства.

На основании бухгалтерской справки сумму НДС, уплаченную до 2001 г., нужно восстановить:

Дебет 19 Кредит 08-3

2 000 000 руб. — восстановлен НДС, включенный в состав капитальных вложений (по ставке 20%).

С 1 июня 2005 г. «Аврора» начинает начислять по новому зданию амортизацию (п. 2 ст. 259 НК РФ). Значит, в июне фирма вправе принять к вычету суммы НДС, уплаченные подрядчику за весь период строительства. В учете выполняются проводки:

Дебет 01 субсчет «Объекты недвижимости, документы по которым переданы на госрегистрацию» Кредит 08-3

80 000 000 руб. — производственный корпус учтен в составе основных средств;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

15 000 000 руб. — принят к вычету НДС по завершенному строительному объекту.

Когда работы считаются реализованными

Налоговый кодекс определяет реализацию результатов работ, выполненных одним лицом для другого лица, как их передачу исполнителем (п. 1 ст. 39 НК РФ). В соответствии с гражданским законодательством, к которому следует обратиться на основании п. 1 ст. 11 НК РФ, под передачей понимают момент перехода от исполнителя к другому лицу риска утраты и повреждения результатов работ.

В Письме от 25.01.2011 N КЕ-4-3/860@ ФНС России, ссылаясь на Письмо Минрегиона России от 24.11.2009 N 39196-ИП/08, обратила внимание на то, что является результатом работ подрядчика в соответствии с его обязательствами по отношению к заказчику

Обязательства подрядчика по отношению к заказчику |

Результат, переданный заказчику |

Строительство объекта |

Построенный объект капитального строительства |

Выполнение определенных строительных работ |

Выполненные строительные работы |

Результат работы в момент передачи заказчику должен обладать свойствами, указанными в договоре, и соответствовать показателям, содержащимся в технической документации.

Порядок сдачи и приемки работ предусмотрен ст. 753 ГК РФ. Заказчик, получивший сообщение подрядчика о готовности к сдаче результата выполненных по договору строительного подряда работ (этапа работ, если это предусмотрено договором), обязан немедленно приступить к его приемке. Сдача результата работ подрядчиком и приемка его заказчиком оформляются актом, подписанным обеими сторонами.

Как следует из разъяснения Минрегиона, подписание акта выполненных работ (этапа работ) по договору строительного подряда является передачей результата выполненных работ (этапа работ) подрядчиком и приемкой таких работ заказчиком. При этом (как справедливо отмечает министерство) понятие «сдача результата выполненного этапа работ» нормативными правовыми документами, применяемыми в строительстве, не определено.

Таким образом, передачей результата выполненных по договору подряда работ и приемкой его заказчиком может быть передача (приемка):

- законченного капитальным строительством объекта в целом;

- выполненного этапа строительных работ (если понятие «этап работ» определено в договоре) либо отдельных строительных (монтажных, пусконаладочных) и иных неразрывно связанных со строящимся объектом работ.

Учитывая изложенное, операциями по реализации СМР, признаваемых объектом обложения НДС, в соответствии с пп. 1 п. 1 ст. 146 НК РФ может быть результат:

- выполненных по договору строительного подряда работ, свидетельствующий о законченном капитальном строительстве объекта в целом;

- выполненного этапа строительных работ (если определение этапа работ предусмотрено в договоре);

- выполненных монтажных, пусконаладочных и иных неразрывно связанных со строящимся объектом работ.

Только в этих случаях у подрядчика возникает обязанность оформить (на основании соответствующих первичных учетных документов — актов) соответствующий счет-фактуру. Счет-фактура выставляется в адрес заказчика не позднее пяти календарных дней считая со дня передачи:

- законченного капстроительством объекта в целом;

- выполненного этапа строительных работ;

- выполненных монтажных, пусконаладочных и иных неразрывно связанных со строящимся объектом работ.

Таким образом, ежемесячное составление «КС-ок» на объем строительно-монтажных работ, выполненных подрядчиком за истекший календарный месяц, при условии, что объем работ не является определенным договором результатом работ, не свидетельствует о передаче подрядчиком и приемке заказчиком этого результата работ. В указанном случае дата подписания актов приемки выполненных работ момент реализации их результатов не определяет. А раз так, то у подрядчика не возникает обязанности начислять НДС и, соответственно, выставлять счет-фактуру заказчику.

Если данное правило подрядчиком нарушается (то есть счет-фактура все-таки оформляется), заказчик на основании такого документа не вправе претендовать на налоговый вычет. (Кстати, данный факт подтвержден финансистами в упомянутых выше Письмах , в которых отмечено: вычет НДС по выполненным подрядными организациями работам возможен на основании счетов-фактур, выставленных подрядчиками в порядке, установленном п. 3 ст. 168 и ст. 169 НК РФ. Иными словами, счет-фактура должен быть выставлен в течение пяти дней после того, как состоялась реализация товаров (работ, услуг).)

Письма Минфина России от 14.10.2010 N 03-07-10/13, от 20.03.2009 N 03-07-10/07.

Смешанный способ

В гл. 21 НК РФ нет норм, устанавливающих специальный порядок определения налоговой базы при смешанном способе строительства, когда одна часть работ выполняется собственными силами застройщика, а другая — силами сторонних организаций. По мнению финансовых, налоговых и ряда судебных органов, налоговую базу при выполнении СМР смешанным способом следует определять исходя из полной стоимости произведенных строительных работ, включая работы, выполненные как собственными силами, так и привлеченными подрядными организациями (Постановление ФАС Уральского округа от 18 апреля 2007 г. N Ф09-2168/07-С2, Письма Минфина России от 16 января 2006 г. N 03-04-15/01, УФНС России по г. Москве от 3 октября 2006 г. N 19-11/86925).

Большинство же арбитражных судов считают, что в рассматриваемом случае в налоговой базе не должны учитываться работы, выполненные подрядными организациями. По мнению судов, выполнение СМР подрядными организациями не влечет за собой возникновения объекта налогообложения у организации-заказчика, так как у нее возникают не операции по выполнению СМР, а операции по приобретению работ (Постановления ФАС Уральского округа от 24 апреля 2007 г. N Ф09-2879/07-С2, ФАС Восточно-Сибирского округа от 15 февраля 2007 г. N А33-1973/04-С3-Ф02-326/07-С1, ФАС Западно-Сибирского округа от 25 января 2007 г. N Ф04-9238/2006(30400-А67-31), от 17 мая 2006 г. N Ф04-2743/2006(22512-А03-34), ФАС Северо-Западного округа от 18 февраля 2005 г. N А56-19358/04).

Высший Арбитражный Суд РФ в Решении от 6 марта 2007 г. N 15182/06 признал не соответствующим НК РФ Письмо Минфина России от 16 января 2006 г. N 03-04-15/01 в той части, в которой оно разъясняет порядок определения налоговой базы при выполнении СМР смешанным способом. Суд указал, что налоговая база в данном случае не должна включать в себя стоимость строительных работ, выполненных подрядчиками. Значит, объекта налогообложения при выполнении СМР смешанным способом в виде стоимости работ, оплаченных подрядным организациям, не возникает. Поэтому при таком способе строительства организация-застройщик в целях налогообложения применяет нормы, предусмотренные п. 6 ст. 171 НК РФ в отношении работ, выполненных подрядным способом, и пп. 3 п. 1 ст. 146, п. 2 ст. 159, п. 6 ст. 171 Кодекса в отношении работ, выполненных хозяйственным способом. Это исключает увеличение налоговой базы по НДС на стоимость строительных работ, выполненных подрядчиками.

Пример 3. Организация ведет строительство объекта смешанным способом. В марте 2009 г. произведены следующие затраты на строительство:

- приобретены и израсходованы строительные материалы — 2 360 000 руб. (в том числе НДС — 360 000 руб.);

- начислены зарплата рабочим, а также ЕСН и страховые взносы — 700 000 руб.;

- амортизация использованных при строительстве основных средств — 50 000 руб.

Для выполнения отдельных работ была привлечена сторонняя организация. Стоимость принятых к оплате подрядных работ, выполненных подрядчиком, составила 3 540 000 руб. (в том числе НДС — 540 000 руб.). В бухгалтерском учете организации будут сделаны следующие записи:

Д 10, субсчет «Строительные материалы», К 60 — 2 000 000 руб. — приняты к учету приобретенные строительные материалы;

Д 19, субсчет «НДС по строительным материалам», К 60 — 360 000 руб. — выделен НДС;

Д 68 К 19, субсчет «НДС по строительным материалам» — 360 000 руб. — принят к вычету НДС из бюджета;

Д 08, субсчет «Строительство объекта», К 02, 10, 70 — 2 750 000 руб. (50 000 руб. + 2 000 000 руб. + 700 000 руб.) — отражена стоимость выполненных работ для собственного потребления;

Д 19, субсчет «НДС, начисленный со стоимости СМР, выполненных для собственного потребления», К 68 — 495 000 руб. (2 750 000 руб. x 18%) — начислен НДС со стоимости СМР, выполненных для собственного потребления;

Д 68 К 19, субсчет «НДС, начисленный со стоимости СМР, выполненных для собственного потребления» — 495 000 руб. — принят к вычету НДС.

В.В.Земсков

Д. э. н.,

аудитор

Если стройка не окончена

В следующем году порядок возмещения НДС по капитальному строительству вновь изменится. Это предусмотрено проектом поправок к гл. 21 Налогового кодекса, который находится на подписи у президента .

Подробнее о новом порядке исчисления НДС читайте на с. 10

Несмотря на то что новый закон вступит в силу с 1 января 2006 г., часть его положений будет распространяться и на те объекты, строительство которых началось раньше. Если стройка ведется подрядным способом, то возместить НДС, предъявленный подрядчиками, застройщик сможет в следующем порядке:

- суммы, уплаченные до 1 января 2005 г., — после ввода объекта в эксплуатацию;

- суммы, уплаченные в течение 2005 г., — равномерно в течение 2006 г. Если в 2006 г. строительство завершается, остаток НДС предъявляется к вычету единовременно.

Пример 2. Фирма «Заря» подрядным способом строит склад готовой продукции. По плану строительство включает в себя три этапа:

- январь — декабрь 2004 г. с объемом 1 180 000 руб. (в том числе НДС — 180 000 руб.);

- январь — декабрь 2005 г. с объемом 1 770 000 руб. (в том числе НДС — 270 000 руб.);

- январь — июнь 2006 г. с объемом 590 000 руб. (в том числе НДС — 90 000 руб.).

По окончании каждого этапа подрядчик выставляет «Заре» счета-фактуры с выделенной суммой налога.

Предположим, строительство объекта окончено досрочно — в марте 2006 г. В этом же месяце «Заря» ввела его в эксплуатацию и полностью рассчиталась с подрядчиком.

С учетом новых требований в 2006 г. застройщик вправе ежемесячно принимать к вычету 1/12 суммы НДС, предъявленной заказчиком в течение 2005 г. Таким образом, за январь и февраль «Заря» сможет возместить из бюджета 45 000 руб. (270 000 руб. : 12 мес. x 2 мес.). После того как объект будет введен в эксплуатацию, фирма получит право на возмещение всей оставшейся суммы. Объем налогового вычета за март составит:

180 000 руб. + (270 000 руб. — 45 000 руб.) + 90 000 руб. = 495 000 руб.

О.Харламова

Эксперт ПБ