Сроки перехода на онлайн-кассы предпринимателей на ЕНВД и патенте

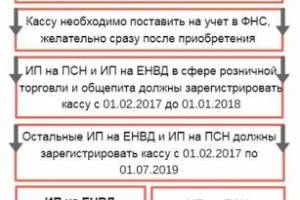

Кстати, сроки перехода на интернет-ККТ для тех, кто платит налоги по ЕНВД и ПСН, тоже оказались максимально отдаленными. Если основная часть предпринимателей давно работают с новыми кассами, то эта категория еще только начинает свой тернистый путь к новому закону. Итак в какие сроки начинают работу на онлайн-кассах ЕНВД и патент:

- Уже сейчас обязаны применять новое оборудование все ИП и юридические лица — регистрация старых касс в настоящее время прекращена. Купить классический кассовый аппарат тоже почти невозможно — они доступны только на вторичном рынке, да и те в основном б/у. Поэтому логично, что если вы только открываете собственное дело или покупаете в свой магазин новый кассовый аппарат — единственным вариантом будет онлайн-касса, другого варианта просто нет.

- С 1 июля 2018 года купить ККТ нового поколения обязаны все ИП на ЕНВД и ПСН, использующие наемный труд. Отметим, что это касается исключительно розничной торговли.

- С 1 июля 2019 года переходят на онлайн-кассы те ИП, кто работает в сфере общественного питания или торговли и те, кто не использует труд наемных работников.

Индивидуальные предприниматели и организации, оказывающие услуги населению, также перейдут на интернет-кассы в только в следующем году — вне зависимости от формы налогообложения. Правда, до этого времени они обязаны выдавать своим клиентам бланки строгой отчетности — БСО.

Налоговый вычет за онлайн кассу

На сегодняшний день, возникает достаточно актуальный и часто запрашиваемый вопрос у многих граждан, за что можно получить налоговый вычет и какие документы для этого необходимы. В данной статье мы рассмотрим, так сказать свежий, недавно появившийся в предпринимательстве налоговый вычет за покупку онлайн кассы.

Кому положен вычет

Начать следует всё-таки с того, кому полагается данный вычет.

Несмотря на то, что онлайн кассы по мере их приобретения, в зависимости от сроков перехода, основываясь на законе о применение ККТ, всё больше и больше внедряются в сферу бизнеса, но далеко не все могут уменьшить сумму единого налога.

Рассматривая это как льготу, в данную категорию входят индивидуальные предприниматели, которые ведут свою коммерческую деятельность на ЕНВД и патенте, только эти два налоговых режима позволяют подать заявление на получение налогового вычета за онлайн кассы.

Сумма налогового вычета

На рынке услуг реализации ККТ, стоимость онлайн касс варьируется по-разному, и вернуть часть денежных средств возможно не только за её покупку, но и за сопутствующие, связанные с этим затраты. В список таких затрат входит приобретение фискального накопителя, установка программного обеспечения, услуги по настройке кассы и т.п.

Главное, отразить всё это в своём заявление, когда будете предъявлять его в налоговую инспекцию. Как уже говорилось, цены на покупку ККТ и сопутствующие расходы, могут быть разные, поэтому лимит возврата установлен до 18000 рублей, но за каждую отдельную кассу.

То есть, сколько кассовых аппаратов вы приобрели и потратились на их внедрение, к каждой из них и будет применяться вычет.

ЧИТАТЬ > Обзор онлайн-касс от Мегафон

Сроки получения вычета

Главное условие, уменьшения суммы облагаемого налога на сумму расходов, для ИП работающих на ЕНВД и применяющих патент, это зарегистрировать новые онлайн кассы в период с 1 февраля 2017 года по 1 июля 2018 года для сфер розничной торговли, общественного питания и вендинга, имеющих наемных работников. Такие ИП могут получить вычет только за 2018 год.

ИП занятые в тех же сферах, только без работников, которые по закону обязаны установить и зарегистрировать кассы в период с 1 февраля 2017 по 1 июля 2019, могут уменьшить сумму налога уже за 2018 и 2019 налоговые периоды.

Единственное что, вычет нельзя получить вычет за период, предшествующий сроку регистрации онлайн кассы в реестре ККТ налоговой инспекции, и сроки после которых кончается право на льготу, является последним днём перехода на новые ККТ – это 1 июля 2019 года.

Также действуют поквартальные условия определения суммы налогового вычета.

При покупке и регистрации кассы со 2 или последующих кварталов, сумма вычета будет сокращаться пропорционально каждому кварталу, то есть будет меньше на каждые 4500 рублей.

Как вернуть

Узнав кто, сколько и когда может претендовать на вычет и уменьшить налоги на сумму расходов, опишем детально процесс оформления льготы.

Для индивидуальных предпринимателей определены две формы подачи документов на получения вычета.

Помимо подачи налоговой декларации, предпринимателями предоставляется заявление в простой форме, где необходимо отразить необходимую информацию, главное чтобы в нём были следующие пункты:

- Налоговый период

- ФИО ИП

- ИНН

- Номер и дата патента

- Заводской номер ККТ

- Регистрационный номер, присвоенный ФНС

- Дата регистрации ККТ в налоговой

- Сумма расходов на приобретение ККТ

- Сроки уплаты и сумма уменьшения платежей

Далее налоговый инспектор, принявший от вас заявление об уменьшение суммы налога за каждую единицу ККТ, проверит предоставленную информацию на достоверность, после чего, проинформирует о результатах проверки. Если налоговым сотрудником будет выявлен факт нарушения в несоответствии требованиям или допущения ошибки, то заявление ИП будет отклонено.

В таком случае уплатить налог придётся в полной мере, но позже можно будет подать заявление с исправлениями повторно.

ЧИТАТЬ > Онлайн-касса Эвотор

Подведём итоги, что нужно для получения налогового вычета и каким требованиям нужно соответствовать.

- Вы должны быть ИП на ЕНВД или патенте

- Зарегистрировать ККТ в требуемые законодательством сроки ФНС

- Приобретённая касса должна быть включена в новый реестр ККТ

Если все требования соблюдены, то смело можно писать заявление по месту учёта в налоговый орган.

Как предпринимателям на ЕНВД и патенте получить налоговый вычет при покупке онлайн-кассы

Бизнесмены, приобретающие у государства патент на свой вид деятельности, не сдают налоговые декларации. Поэтому технически оформление налогового вычета в случае с ЕНВД и ПСН будет кардинально отличаться.

Оформление налогового вычета для плательщиков ЕНВД

Предприниматели, которые платят единый налог на вмененный доход, обязаны сдавать в органы ФНС ежеквартальные декларации. Если в течение отчетного периода или раньше была куплена онлайн-касса, в документе нужно отразить затраты на покупку. Это касается не только самого кассового аппарата, но и фискального накопителя, программного обеспечения и работ по настройке и регистрации. К декларации необходимо приложить пакет документов, который мы приведем ниже — он будет общим для ЕНВД и патента.

Оформление налогового вычета для плательщиков ПСН

Как мы писали выше, пользователи патента не сдают налоговые декларации. Поэтому возврат денег производится на основании личного заявления. Загвоздка состоит в том, что официальную форму заявления ФНС на данный момент не разработала. Как же быть? Очень просто — заявление пишется в свободной форме.

В заявлении нужно указать:

- модели кассовых аппаратов;

- регистрационные номера касс, присвоенных при регистрации в налоговой;

- заводские номера онлайн-касс;

- сумму расходов на покупку техники;

- ФИО индивидуального предпринимателя, его ИНН;

- номер патента.

Основные особенности компенсации

При возврате нужно учитывать следующие нюансы:

- Заявление на возврат составляется по принятой форме. Пока она еще не утверждена.

- Возврат осуществляется за 2018 год.

- Право на запрос средств образуется с момента направления заявки в ФНС.

- Средства выдаются только на протяжении 2018 года.

- Если ИП использует и патент, и ЕНВД, оформлять вычет можно только на один из режимов.

- Максимальный размер возврата за один экземпляр составляет 18 000 рублей. То есть если компания приобрела два ККТ, вычет составит 36 000 рублей.

К СВЕДЕНИЮ! Если у ИП уже есть касса, он может не приобретать новую. Достаточно модернизировать уже имеющуюся технику.

Какие именно траты предпринимателя компенсируются

ИП возвращаются только эти траты:

- Покупка онлайн-кассы.

- Модернизация техники, если касса уже есть (предполагается оснащение аппарата фискальным накопителем).

- Приобретение сопутствующего ПО.

- Оплата услуг специалистов, устанавливающих и настраивающих ККТ.

У предпринимателя также могут быть другие траты. Однако компенсироваться они не будут. Расходы должны быть подтверждены документально.

Как получить налоговый вычет за онлайн кассу в 2018 году — Все о финансах

8 (800) 350-23-69 доб. 360

Налоговый вычет за онлайн-кассу призван стимулировать приобретение устройства, помогающего одновременно и передавать необходимую информацию о покупках в ФНС, хранить обработанные чеки и вести учет совершенных сделок.

Онлайн-касса или касса с фискальным накопителем, облегчает ведение учета, избавляя от необходимости вручную обрабатывать чеки и другие первичные документы бухгалтерского учета.

Вычет за приобретение устройства, снижающий сумму налога, могут использовать индивидуальные предприниматели, выбравшие патентную систему налогообложения или ЕНДВ.

Что такое онлайн-касса

Фискальные органы уделяют все больше внимания контролю за розничными платежами.

С 1 января 2018 года вступили в силу поправки к закону № 54-ФЗ, регулирующий применение такого вида контрольно-кассовой техники как онлайн-кассы и возможность получения вычета по налогам при его приобретении.

Она представляет собой устройство, передающее сведения о сделках в ФНС через оператора фискальных данных, с которым предприниматель обязан подписать договор об оказании данного типа услуг.

Большинство моделей касс интегрируются с программами, предназначенными для ведения бухгалтерского и налогового учета (1С, Мой Склад и другими), позволяя сразу вводить информацию о совершенных покупках в базы данных. Среди функций устройства:

- контроль за остатками на складе;

- обработка и передача информации;

- интеграция с весами, расчет цены продукта по его массе.

Нормативно-правовое регулирование вычетов

Для многих бизнесменов введение необходимости приобретения новых технических устройств стало неожиданностью. Вычет при покупке онлайн-кассы для ИП установлен Налоговым кодексом, поправки в который были внесены законом №349-ФЗ.

Это право предоставлено только тем ИП, которые выбрали в качестве системы налогообложения патентную или единый налог на вмененный доход. Для предпринимателей, применяющих ЕНДВ, необходимо обращаться к формулировкам ст. 346.32 НК РФ.

Для ИП на УСН такое право законом не предоставлено.

Решение стимулировать ИП предоставлением возможности единоразово снизить размер платежей в бюджет было принято в связи с тем, что до 2018 года у предпринимателей, применяющих патенты или ЕНВД, не было необходимости обязательно устанавливать ККТ для расчетов с потребителями.

Сроки установки кассы:

до 01.07.2018 –для ИП, работающих в розничной торговле и сфере общественного питания и имеющих сотрудников, работающих только по трудовым контрактам. Если работники заключили гражданско-правовое соглашение (поручение, подряда, договор на оказание услуг) на ИП это требование по срокам установи и начала работы кассы не распространяется;

На какую сумму налогового вычета можно рассчитывать

Согласно Федеральному закону № 349 ФЗ, подписанному президентом Путиным 27.11.2017 года, сумма вычета может составлять до 18 тысяч рублей за каждый кассовый аппарат. Если учесть, что эта сумма сопоставима со средней ценой кассового аппарата, государство фактически дарит онлайн-кассу предпринимателям на ЕНВД и ПСН.

Если сумма налогов за отчетный период превышает 18 тысяч рублей, оставшуюся часть можно перенести на следующий — и так вплоть до полного исчерпания этой суммы. Тоже самое и с патентом. Если купленный патент стоит меньше 18 тысяч, то сначала можно вернуть полную его полную стоимость, а следующий уменьшить на величину остатков.

Как оформить вычет

Максимальная сумма компенсации — 18000 руб

Процедура оформления вычета зависит от того, по какой системе налогообложения работает предприятие.

За онлайн-кассу на ЕНВД

Получить компенсацию тем предпринимателям, которые работают на вменёнке, достаточно просто. Нужно вписать информацию о кассах в 4 раздел налоговой декларации, а о вычете — в третий раздел. Если результат расчёта получится отрицательный, то в 3 разделе нужно поставить «0».

Чтобы сумму налога уменьшили, нужно написать пояснительную записку с указанием всех данных о ККТ: когда и за сколько её купили, какой номер был присвоен при регистрации. Оформить вычет можно начиная с того квартала, когда была зарегистрирована касса. К примеру, если бизнесмен поставил аппарат на учёт 06.06.2019, то получить льготу он может в III и IV квартале 2019 года.

Предпринимателю на патенте (применяющему ПСН)

Воспользоваться вычетом ИП на патенте сможет, написав заявление в ФСН по установленному образцу. В нём должна содержаться следующая информация:

- название налогового органа;

- имя и адрес налогоплательщика;

- информация о патенте;

- данные о кассовом аппарате (стоимость затрат, модель и номер);

- данные о регистрации прибора.

После этого появится несколько вариантов развития событий:

- Деньги могут быть засчитаны в счёт предстоящего платежа.

- Их вернут предпринимателю на счёт.

За онлайн-кассу при совмещении режимов УСН и ЕНВД

Налогоплательщик может одновременно совмещать УСН и ЕНВД. При регистрации аппарата бизнесмен должен указать все режимы, по которым работает компания. Покупать две разные кассы для каждого режима необязательно.

Если касс несколько

В этом случае сумма компенсации возрастает. Но вернуть деньги можно максимум за 5 касс. Как правило, предпринимателям этого оказывается достаточно. К примеру, если было куплено 3 кассы на 50 тысяч, то в I квартале можно сначала уменьшить сумму налога на 18 тысяч, а во II и III– ещё на 36 тысяч.

Видео: Всё, что нужно знать о налоговом вычете при покупке онлайн-кассы

Онлайн-кассы дают возможность отслеживать параметры сделок и доход бизнесменов. Чтобы получить компенсацию, нужно зарегистрировать аппарат до начала июля 2019 г. и уведомить налоговую инспекцию о своём праве на вычет.

На что нужно обратить внимание при покупке онлайн-кассы

Покупая кассовый аппарат, убедитесь, что выбранная модель есть в реестре Федеральной налоговой службы. Иначе на учет технику не поставить — регистрируются только онлайн-кассы, включенные в реестр. Актуальный список размещен на сайте ФНС.

Тоже самое касается фискальных накопителей к кассовым аппаратам. Они также внесены в реестр налоговой.

Для передачи фискальных данных в налоговую необходимо заключить договор с ОФД. Это организация, уполномоченная налоговой на обработку и хранение фискальных данных. Таких организаций — на данный момент 18. Список действующих ОФД размещен также на сайте ФНС.

Выбор кассового аппарата зависит от вида бизнеса, объемов продаж, номенклатуры товаров и услуг и других факторов. Онлайн-кассы бывают переносные и стационарные, есть большие POS-системы и небольшие смарт-терминалы. Стоимость устройств начинается с 9 000 рублей без фискального накопителя. ФН на 13 месяцев стоит около 6000 рублей. Годовой договор с оператором фискальных данных обойдется предпринимателю в 3000 рублей. После нехитрых математических подсчетов становится понятно, что стоимость компенсации от государства вполне покроет бюджетную онлайн-кассу. Торопитесь, пока государство не передумало: кассу покупать все равно придется, а вот с компенсацией можно и опоздать.

Условия применения вычета

Приобретенная онлайн-касса должна быть включена в Реестр ККТ и соответствовать требованиям Закона № 54-ФЗ — поддерживать функцию передачи фискальных чеков и БСО в ФНС России через ОФД.

Понесенные на покупку онлайн-кассы расходы должны быть подтверждены составленными в соответствии с требованиями законодательства документами (счетами, чеками и т.д.).

ИП на ЕНВД обязаны зарегистрировать онлайн-кассу в налоговых органах в срок с 1 февраля 2017 года до 1 июля 2019 года (абз. 1 п. 2.2 ст. 346.32 НК РФ).

О порядке регистрации онлайн-касс подробнее см. здесь >>

При этом ИП, которые занимаются указанными ниже видами деятельности и имеют работников, с которыми заключены трудовые договоры, регистрируют ККТ в срок с 1 февраля 2017 года до 1 июля 2018 года (абз. 2 п. 2.2 ст. 346.32 НК РФ).

Виды деятельности, при которых ИП на ЕНВД обязаны зарегистрировать онлайн-кассу с 1 февраля 2017 года до 1 июля 2018 года следующие (подп. 6-9 п. 2 ст. 346.26 НК РФ):– розничная торговля через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли;– розничная торговля через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;– услуги общественного питания через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания;– услуги общественного питания через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

ИП на ПСН также обязаны зарегистрировать онлайн-кассы в налоговых органах в срок с 1 февраля 2017 года до 1 июля 2019 года (абз. 1 п. 1.1 ст. 346.51 НК РФ).

При этом ИП, которые занимаются перечисленными ниже видами деятельности и имеют работников, с которыми заключены трудовые договоры, регистрируют ККТ в срок с 1 февраля 2017 года до 1 июля 2018 года (абз. 2 п. 1.1 ст. 346.51 НК РФ).

Виды деятельности, при которых ИП на ПСН обязаны зарегистрировать онлайн-кассу с 1 февраля 2017 года до 1 июля 2018 года, следующие (подп. 45-48 п. 2 ст. 346.43 НК РФ):– розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли;– розничная торговля через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;– услуги общественного питания через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания;– услуги общественного питания через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

Обратите внимание, что получить вычет за онлайн-кассу, купленную в 2017 году, можно только в том случае, если она была зарегистрирована в налоговых органах после 1 февраля 2017 года. По ККТ зарегистрированной ранее этой даты применить вычет нельзя

Также отметим, что ИП на ЕНВД либо на ПСН, которые ведут деятельность в местностях отдаленных от сетей связи для применения вычета достаточно просто иметь ККТ, соответствующую требованиям Закона № 54-ФЗ (поддерживает функцию передачи фискальных чеков и БСО в ФНС России через ОФД).

Напомним, в отдаленных от сетей связи местностях пользователи могут применять ККТ в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме через ОФД.

Конкретный перечень таких местностей определяют региональные власти (п. 7 ст. 2 Закона № 54-ФЗ).

Орган государственной власти субъекта РФ в пятидневный срок доводит до сведения ФНС России и размещает на своем официальном сайте перечень местностей, а также внесенные в него изменения.

Согласно приказу Минкомсвязи России от 05.12.2016 № 616 критерий, позволяющий определить, является ли местность отдаленной от сетей связи, — это численность населения. Она не должна превышать 10 000 человек.

Неутверждение региональными властями перечня свидетельствует об отсутствии в субъекте РФ таких местностей.

Что такое налоговый вычет

С налоговым вычетом знаком практически каждый. Например, если человек выплачивает ипотеку, государство возвращает ему часть средств от уплаты процентов. Также налоговый вычет распространяется на лечение, образование, оплату лекарств и т.д.

Если говорить о налоговом вычете при переходе на использование онлайн-касс, то это означает возможность получить обратно часть средств, потраченных на покупку, установку и ввод в работу ККТ.

Важно отметить, что вычет может быть не только за покупку самой онлайн-кассы, но и за приобретение программного обеспечения, оплату услуг настройщика оборудования, стоимость заключения договора с ОФД и так далее

За что предприниматели любят ЕНВД и ПСН

Все просто — при этих налоговых режимах сумма уплаченного налога не зависит от выручки. Вы оплачиваете стоимость патента или налог в фиксированном размере, который зависит от площади помещения и сферы деятельности, а также расположения торговой точки. Если быть до конца честными, есть масса способов занизить платеж ЕНВД — как законных, так и не очень.

К законному способу относится уменьшение платежа на сумму страховых и пенсионных взносов, уплаченных в бюджет в течение отчетного периода. Если взносы превышают сумму налога — то платить ничего не придется. Это касается как взносов на самого индивидуального предпринимателя, так и на его наемных работников, если таковые имеются.

Менее честный способ уменьшить налог — занизить площадь помещения. Согласно налоговому кодексу, площадь определяется на основании правоустанавливающих документов — договора собственности или аренды, а также справки из БТИ. Причем в расчет берется только площадь торгового зала — где выставлен товар и обслуживаются покупатели. Большинство предпринимателей ставят эту цифру “от балды” — то есть как можно меньшую.

Договориться с арендодателем, как правило, не проблема — ему абсолютно до фонаря, какой метраж прописан в договоре. Проверяют этот момент очень редко. Особенно это касается небольших магазинчиков — они попросту никому неинтересны. Тем более, о проверках предупреждают заранее и письменно — всегда есть время подготовиться к визиту налоговой.

Другой способ заключается в следующем. Вы снимаете целое помещение или являетесь его владельцем. Можно вписать еще несколько ИП или юрлиц на праве субаренды. В результате по бумагам вы как будто снимаете в помещении небольшой угол, а все остальное — кто-то другой, кого вы в глаза не видели. Предприниматели на ЕНВД активно используют все эти подходы. Ставка ЕНВД в целом, мягко говоря, завышена — в центре, например, Нижнего Новгорода, за помещение 20 квадратных метров нужно платить государству 10 тысяч рублей в месяц.

А еще ЕНВД и патент любят за возможность работать без кассового аппарат. Вернее, любили — до принятия 54-го федерального закона, обязывающего применять онлайн-ККТ и эти категории предпринимателей. Что это значит? А то, что государство по каким-то причинам захотело увидеть выручку бизнеса на вмененке и ПСН. Зачем ему эта информация — можно только гадать. Многие предприниматели не без основания беспокоятся, что это нужно для очередного закручивания гаек. Увидев ваши доходы, правительство может решить, что содрать с вас можно гораздо больше, нежели по ЕНВД или патенту. Именно по этой причине государство заманивает бизнес в онлайн-отчетность, фактически спонсируя покупку онлайн-касс.

Сроки

Сроки получения компенсации зависят от конкретных обстоятельств:

- ИП использует ЕВНД и не участвует в рознице и общепите. Регистрировать кассы нужно до 1.07.19. Налог может быть снижен в 2018 и 2019 годы. Однако уменьшение не может производиться ранее даты приобретения техники.

- ИП использует ЕНВД, это розница и общепит, есть наемный персонал. Регистрировать технику нужно до 1 июля 2018 года. Периодом уменьшения налога является 2018 год.

- ИП использует патентную систему и не участвует в рознице и общепите. Регистрировать технику нужно до 1 июля 2019 года. Периоды уменьшения налога – это 2018 и 2019 год.

- ИП использует патентную систему, работает в сфере розничной торговли и общепита, есть наемный персонал. Зарегистрировать оборудование нужно до 1 июля 2018 года. Периодом уменьшения является 2018 год вплоть до регистрации оборудования.

Не существует единого срока возврата. Он будет зависеть от особенностей деятельности ИП.