Как учитывать переходящие отпуска и делать их перерасчет?

Не менее острым будет вопрос о том, как отразить в форме 6-НДФЛ отпускные, переходящие на другой период. Последовательность действий будет такой:

- Полученный доход в форме отпускных, а также начисленный с их суммы налог без учета периода, к которому они относятся, полностью включаются в раздел 1 формы в периоде их фактического начисления.

- Перечисление отпускных будет отражено в разделе 2 в зависимости от его даты и срока для уплаты подоходного налога.

Иными словами, решая задачу, как отразить в 6-НДФЛ переходящие отпускные, нужно ориентироваться не на период, за который они выплачиваются, а на дату фактического перечисления и уплаты НДФЛ.

Осуществлять перерасчет отпускных в 6-НДФЛ придется в следующих случаях:

- Некорректно определена сумма начислений за отпуск — в этом случае необходимо пересчитать отпускные и сдать уточненный отчет с правильными данными.

- Наступили обстоятельства, требующие провести корректировку сумм в силу закона (например, болезнь в период ежегодного отпуска, отзыв сотрудника из отпуска) — нужно внести в отчетность соответствующие корректные данные именно в периоде перерасчета. Такую позицию отстаивает ФНС в своем письме от 24.05.2016 № БС-4-11/9248.

Что писать в 6-НДФЛ, если отпуск и отпускные в разных периодах

Когда отпускные сотруднику перечислили в одном месяце, а отдых начался в другом, всю сумму включите в расчет в периоде выплаты. Разделы 1 и 2 заполните в общем порядке. В случае переходящего отпуска, отпускные в 6-НДФЛ также запишите в периоды выплаты. Распределять сумму выплаты и налога пропорционально дням отдыха не нужно.

Пример. Как заполнять 6-НДФЛ с переходящими отпускными

Сотрудник оформил отпуск с 24 сентября по 2 октября. Отпускные выплатили 19 сентября. Сумма отпускных – 25 000 руб., НДФЛ – 3250 руб. (25 000 руб. х 13%). Вычеты сотруднику не положены. Бухгалтер покажет отпускные в форме 6-НДФЛ за 9 месяцев так.

В разделе 1 по строке 020 запишет 25 000 руб., по строкам 040 и 070 поставит 3250 руб. В строку 060 впишет 1, так как расчет заполняют по одному работнику. В остальных строках бухгалтер поставит 0.

В разделе 2 по строкам 100 и 110 запишет 19.09.2019, , в строке 120 – 30.09.2019, в строке 130 – 25 000 руб., в строке 140 – 3250 руб.

6 Ндфл перерасчет отпускных в сторону уменьшения

ФНС России в ответе на запрос налогоплательщика разъяснила, что при перерасчете отпускных выплат работнику в разделе 1 формы 6-НДФЛ отражаются итоговые суммы с учетом произведенного перерасчета (письмо ФНС России от 13 октября 2016 г. № БС-4-11/19483 «О заполнении расчета по форме 6-НДФЛ»).

В рассмотренном примере сумма выплаченного дохода работнику составила 200 тыс. руб., сумма удержанного НДФЛ – 26 тыс. рублей, а сумма возвращенного излишне удержанного в предыдущих периодах налога – 1 тыс. руб. (ст. 231 НК РФ). При этом в бюджет налоговым агентом перечислен НДФЛ в сумме 25 тыс. руб.

Как уточнили налоговики, перерасчет отпускных выплат подлежит отражению в разделе 2 расчета по форме 6-НДФЛ в том отчетном периоде, когда они были выплачены работнику. В данном случае, это был апрель 2016 года. Следовательно в расчете 6-НДФЛ за полугодие будет отражено:

- по строке 130 – 200 тыс. руб;

- по строке 140 – 26 тыс. руб;

При этом сумма налога, возвращенная физлицу в размере 1 тыс. руб., подлежит отражению по строке 090 раздела 1 этого же расчета.

ФОРМА

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Напомним, что налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом (абз. 3 п. 2 ст. 230 НК РФ), по форме, форматам и в порядке, утвержденным ФНС России (приказ ФНС России от 14 октября 2015 г. № ММВ-7-11/450@).

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода. Общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, отражается по строке 090 нарастающим итогом с начала налогового периода (п. 3.3 раздела 1 «Обобщенные показатели» Порядка заполнения расчета по форме 6-НДФЛ).

***

Мы рассмотрели вопрос заполнения 6-НДФЛ по отпускным вместе с зарплатой и привели пример, который, надеемся, поможет нашим читателям.

Как в 6-НДФЛ отразить отпускные интересует каждого бухгалтера. Рассмотрим более подробно заполнение 6-НДФЛ на примере следующих видов выплат:

- отпускные;

- переходящие отпускные;

- компенсация отпуска при увольнении;

- отпускные за июль месяц выплаченные в июне месяце.

Отпускные – это денежный доход, который сотрудник получает за счет ранее отработанный период. Отпускные получают все сотрудники, работающие по трудовому договору. Сумму отпускных работодатель обязан выплатить за 3 календарных дня до начала отпуска (учитываются календарные дни, а не рабочие).

В случае, когда сотрудник увольняется по собственному желанию, работодатель, согласно статьи 127 ТК РФ, обязан выплатить ему компенсацию за неиспользуемый отпуск. Согласно статьи 140 ТК РФ, работодатель все расчеты обязан произвести в последний день работы увольняющего работника. Соответственно, сумму компенсации за неиспользуемый отпуск сотрудник получает в последний рабочий день.

Выплату отпускных можно разбить на две ситуации:

- когда отпускные выплачиваются отдельно от зарплаты;

- когда отпускные выплачиваются вместе с зарплатой.

В первой ситуации в 6-НДФЛ отпускные показываются отдельной строчкой, так как начисляются индивидуально сотруднику и соответственно имеют отдельный срок уплаты налога.

Во второй ситуации отпускные в разделе 2 отражаются отдельно, так как срок для уплаты налога с отпускных имеет крайний срок.

Следовательно, при заполнении 6-НДФЛ по отпускным можно отметить следующее:

- в разделе 1 сумма отпускных включается в состав дохода по строчке 020;

- исчисленная сумма НДФЛ с отпускных включается в состав исчисленной суммы налога по строчке 040;

- в итоговую сумму уплаченного налога в строчке 070 начисленный НДФЛ включается, если перечислен в текущем отчетном периоде.

Пример 1. Отпускные начислены и выплачены в одном квартале

- строчка 020 — 925 000 руб. (900 000 + 25 000);

- строчка 030 — 63 000 руб.;

- строчка 040 — 112 060 руб. (108 810 + 3 250);

- строчка 070 — 103 250 руб. (100 000 + 3 250);

- строчка 100 — 31.01.2017; строчка 130 — 300 000 руб.;

- строчка 110 — 06.02.2017; строчка 140 — 36 270 руб.;

- строчка 120 — 07.02.2017;

- строчка 100 — 28.02.2017; строка 130 — 300 000 руб.;

- строчка 110 — 06.03.2017; строка 140 — 36 270 руб.;

- строчка 120 — 07.03.2017;

- строчка 100 — 15.03.2017; строчка 130 — 25 000 руб.;

- строчка 110 — 16.03.2017; строчка 140 — 3 250 руб.;

- строчка 120 — 17.03.2017;

- строчка 100 — 31.03.2017; строчка 130 — 300 000 руб.;

- строчка 110 — 06.04.2017; строчка 140 — 36 270 руб.;

- строчка 120 — 07.04.2017

Начисленные отпускные в расчете 6-НДФЛ за полугодие не отражаются. Сумма отпускных отразиться в расчете 6-НДФЛ за 9 месяцев.

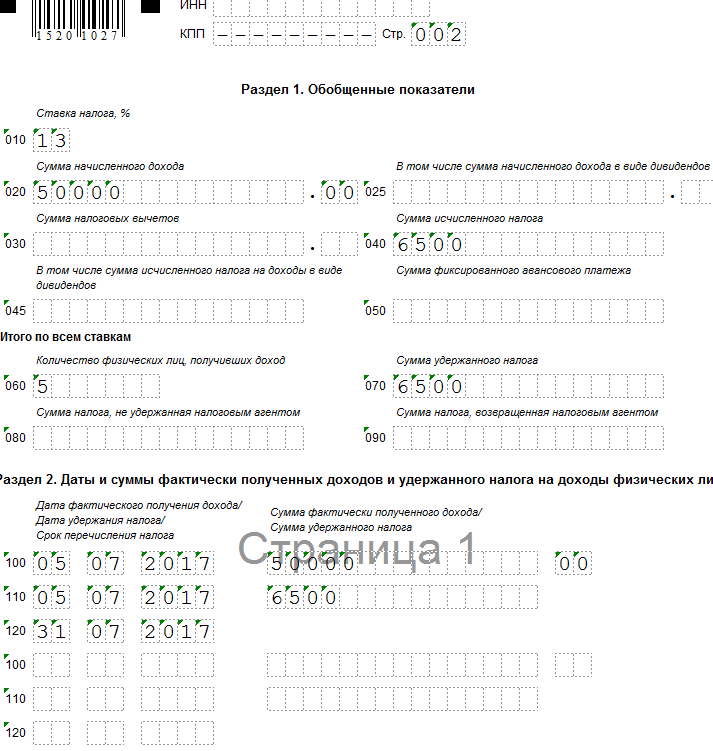

Выполним расчет и заполним форму следующим образом:

- строчка 020 — 50 000 руб.;

- строчка 040 — 6 500 руб.;

- строчка 070 — 6 500 руб.;

- строчка 100 — 05.07.2017; строчка 130 — 50 000 руб.;

- строчка 110 — 05.07.2017; строчка 140 — 6 500 руб.;

- строчка 120 — 31.07.2017:

Пример 3. Компенсация неиспользованного отпуска при увольнении в 6-НДФЛ

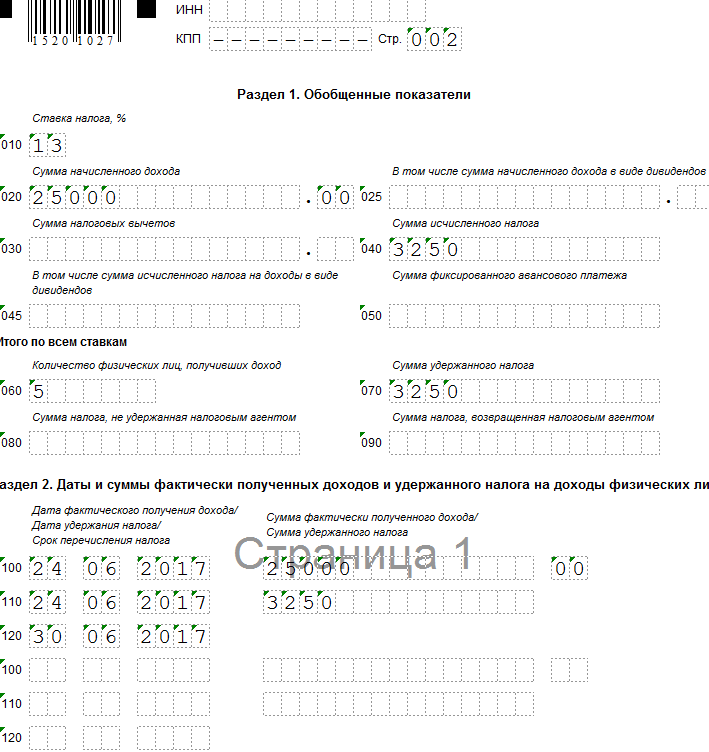

Выполним расчет и заполним форму следующим образом:

- строчка 020 — 25 000 руб.;

- строчка 040 — 3 250 руб.;

- строчка 070 — 3 250 руб.

- строчка 100 — 24.06.2017; строчка 130 — 25 000 руб.;

- строчка 110 — 24.06.2017; строчка 140 — 3 250 руб.;

- строчка 120 — 30.06.2017:

Пример заполнения с отпускными 6-НДФЛ

Перед рассмотрением примера отражения отпускных в 6-НДФЛ необходимо остановиться на следующих важных моментах:

- Отпускные — это тоже доходы сотрудника, следовательно, они должны в полной сумме вместе с начисленным налогом отражаться в разделе 1 формы 6-НДФЛ.

- Для раздела 2 имеет значение дата выплаты, в связи с чем включение сюда отпускных будет зависеть от нее. День выдачи или перечисления соответствующих сумм работнику в данном случае будет и фактическим днем получения дохода.

- Очень большое значение имеет последний день, разрешенный для уплаты НДФЛ, его необходимо учитывать при заполнении 6-НДФЛ по отпускным и больничным налоговому агенту. Этот элемент определяет специфику отражения указанных выплат в отчете 6-НДФЛ.

Пример

В качестве исходных данных используются приведенные ниже цифры. За декабрь заработная плата была выдана в конце 2016 года.

Нужно помнить, что все перечисления, осуществляемые до завершения месяца, рассматриваются как авансовые, и налог по ним уплачивается только по завершении окончательного расчета по зарплате. Поэтому пример — как отразить отпускные в 6-НДФЛ — будет выглядеть следующим образом:

В разделе 1:

- поле 020: 503 700 руб.;

- поле 030: 18 000 руб.;

- поле 040: 63 141 руб.;

- поле 060: 6;

- поле 070: 43 511 руб. — не войдет сумма НДФЛ с зарплаты за март.

В разделе 2:

- поле 100: 31.01.2017;

- поле 110: 10.02.2017;

- поле 120: 11.02.2017;

- поле 130: 157 000 руб.;

- поле 140: 19 630 руб.;

- поле 100: 28.02.2017;

- поле 110: 10.03.2017;

- поле 120: 13.03.2017;

- поле 130: 157 000 руб.;

- поле 140: 19 630 руб.;

- поле 100: 28.03.2017;

- поле 110: 28.03.2017;

- поле 120: 31.03.2017;

- поле 130: 32 700 руб.;

- поле 140: 4251 руб.

Во 2-м разделе заработная плата за март отражаться не будет, поскольку фактически она будет выплачена лишь 10 апреля.

Отражение в 6-НДФЛ отпускных, которые доплатили работнику

Не сдавайте уточненку по 6-НДФЛ, если отпускные пересчитали и доплатили уже после сдачи отчета. Объяснение простое. Доход в виде отпускных считают полученным в день выплаты.

Доплату отпускных отразите в 6-НДФЛ за тот период, в котором выдали деньги сотруднику. Включите эту сумму и в первый, и во второй раздел отчета. В разделе 1 покажите итоговую сумму налога с учетом доплаты. В разделе 2 первоначально начисленные отпускные и доплату отразите как отдельные выплаты.

Когда сотруднику вначале переплатили отпускные, а удержали уже после сдачи 6-НДФЛ, уточненку понадобится сдать. В разделе 1 уточненного расчета покажите итоговую сумму с учетом удержания.

Итоги

Пересчет отпускных требует тщательного анализа причин и оснований для его проведения. В большинстве случаев можно обойтись изменением показателей 1-го и 2-го разделов расчета 6-НДФЛ за текущий период, но если были затронуты предыдущие кварталы, тогда подачи уточненных расчетов избежать не удастся.

Для отпускных датой получения дохода для целей расчета НДФЛ считается дата фактической выплаты, а датой уплаты налога в бюджет — последний день месяца. Поэтому отпускные отражаются в разделе 2 расчета 6-НДФЛ отдельно.

Необходимость в перерасчете отпускных после сдачи отчетности может возникнуть в двух ситуациях:

1. если при расчете отпускных была допущена ошибка и в отчетность попали неверные данные (в этом случае надо сдать уточненный расчет 6-НДФЛ с правильными сведениями);

2. если имеются законодательно обусловленные причины (например, отзыв работника из отпуска, увольнение, перенос отпуска из-за несвоевременной выплаты отпускных).

Если произведен перерасчет отпускных за прошлый период и это привело к уменьшению сумм отпускных выплат и исчисленного с них налога, то подается уточненный расчет 6-НДФЛ.

Если в результате перерасчета получилась сумма к доплате, то уточненный расчет 6-НДФЛ за прошлый отчетный (налоговый) период сдавать не нужно. Итоговую сумму по результатам перерасчета следует отразить в расчете 6-НДФЛ за тот период, в котором фактически произведена такая доплата.

Это объясняется тем, что искажение отчетных показателей произойдет только в случае уменьшения сумм выплат и, соответственно, суммы исчисленного с них НДФЛ.

Такие разъяснения дает советник отдела организации камерального контроля управления камерального контроля ФНС Е.А. Кудряшова в журнале «Налоговая политика и практика».

Следующая

НДФЛОсвобождение многодетных семей от НДФЛ в 2020 году