Продление отпуска не повлияет на 6-НДФЛ

В соответствии со ст. 124 ТК РФ ежегодный отпуск подлежит продлению на период таких обстоятельств, как:

- болезнь, подтвержденная больничным листом;

- исполнение государственных обязанностей, на период выполнения которых предусмотрено освобождение от работы;

- другие случаи, предусмотренные отраслевым законодательством или внутренними нормативными актами.

В таких случаях для налогового учета НДФЛ последствий не будет, так как за все дни отпуска оплата уже выполнена, а перерасчет не производится. Что же касается пособия по нетрудоспособности, то суммы дохода и НДФЛ по больничным выплатам отражаются в 6-НДФЛ в том периоде, когда они были выплачены.

Общие правила заполнения 6-НДФЛ

Удержание с зарплаты и отпускных руководитель отражает в унифицированной форме документа 6-НДФЛ, который отличается от 2-НДФЛ исчислением налога со всех доходов работника.

Правила оформления

В 2018 году появился обновленный образец 6-НДФЛ. Изменения внесены, чтобы правопреемник мог вовремя внести показатели и сдать 6-НДФЛ, если компания не успевает это сделать до реорганизации. Также изменился и сам бланк.

Оформление отпуска в 6-НДФЛ за 1 квартал 2018 года:

- Расчет формировать по утвержденному Порядку, заверенному ФНС РФ.

- Сведения брать из утвержденного списка по НДФЛ.

- Внести все числовые показатели. Если сумма равно нулю, то писать “0”.

- Декларацию заверяет руководитель организации.

- Если отчет отправляют по э/п, то его заверяют усиленной электронной подписью.

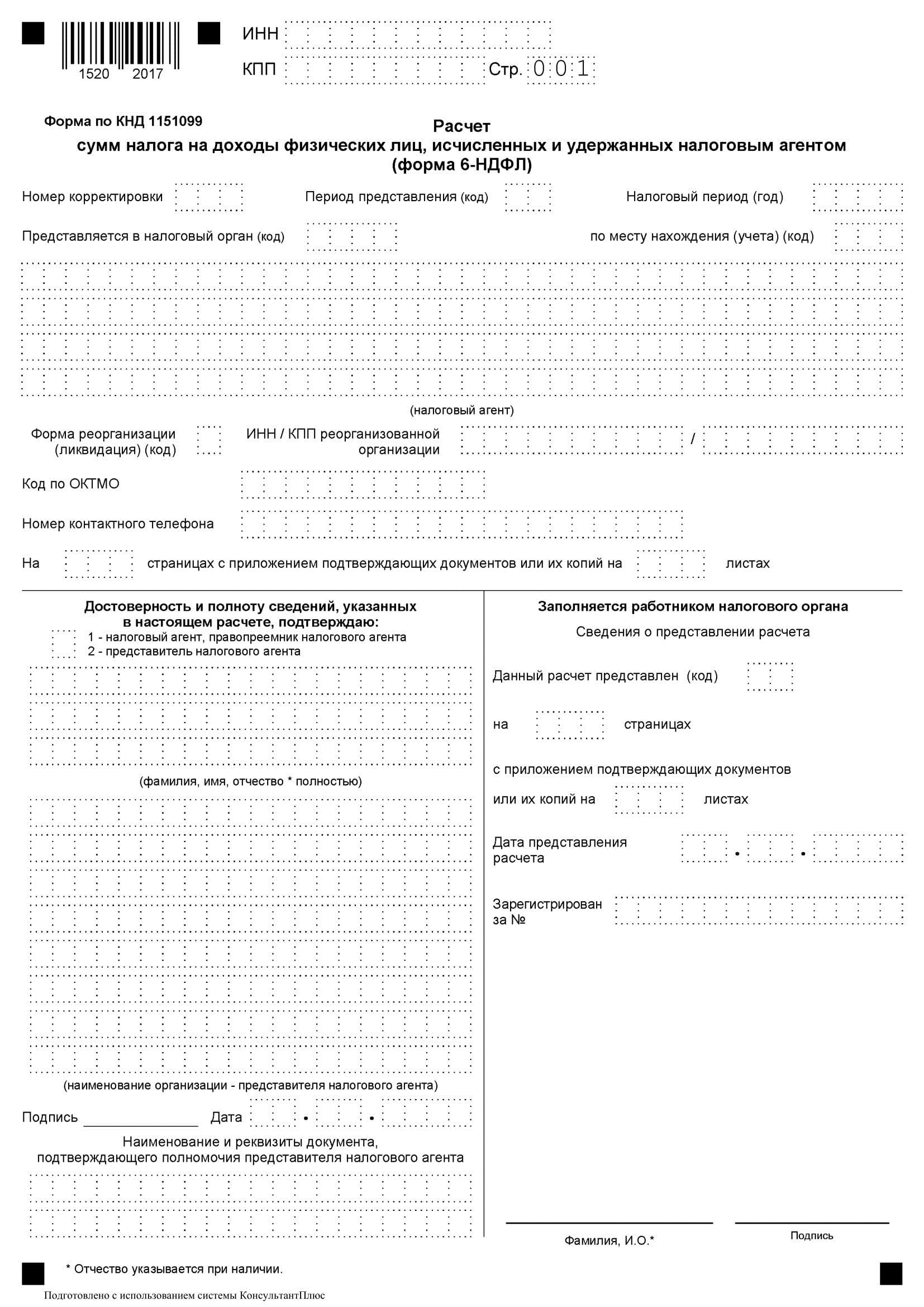

Титульный лист

При составлении отчета по новому формату документа нужно:

- В верхних строках указать ИНН, КПП, ФИО сотрудника.

- В «Номер корректировки» — отметить «000» при первой сдаче отчетности, а если это очередной отчет, то — «001», «002» (в зависимости от количества корректировок).

- «Период предоставления (код)» — «21».

- Налоговый год — 2018 (указывать текущий год).

- Указать код подразделения ФНС, в который направится отчетность:

- 212 — код регистрационного участка организации;

- 213 — код территориальной регистрации компании, как крупнейшего налогоплательщика;

- 220 — код участка нахождения филиала;

- 120 — для ИП;

- 320 — компаниям с патентным бухучетом.

- В «Достоверность и полнота сведений» указать:

- 1 — при подписании расчета уполномоченным налоговиком или руководителем предприятия;

- 2 — при подписании расчета доверенным представителем.

1 раздел

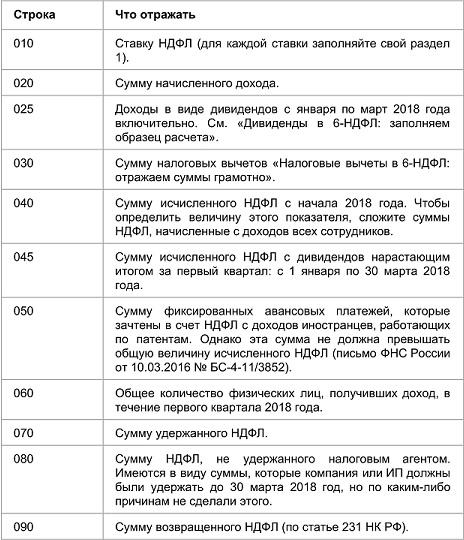

В «Обобщенные показатели» писать результат сложения всех доходов, которые были зачислены работнику, а также налоговых и удержанных вычетов. Для отражения нормативов за 1 кв 2018 года прописывают все приходы/расходы в период с 1 числа первого месяца 2018 года до 30 марта 2018. Сведения брать из утвержденного регистра. Пояснение граф 1 раздела:

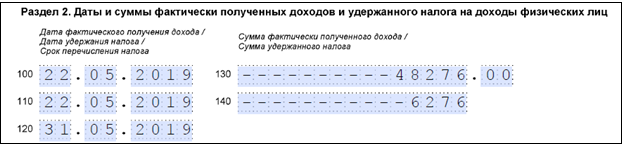

2 раздел

Здесь прописывают:

- даты начисления и списания НДФЛ;

- сроки предъявления отчетности и перенесения средств в бюджет;

- итоги фактически полученных выплат сотрудникам и удержанного налога.

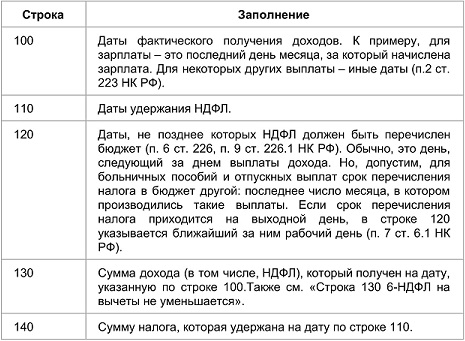

Пояснение граф 2 раздела:

Пример отражения отпускных в 6-НДФЛ в 2020 году

Отпускные показывайте в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные отпускные в расчет не включайте.

В разд. 2 покажите все отпускные, выплаченные в последнем квартале отчетного периода. Заполните отдельные блоки строк 100 – 140 для всех отпускных, выплаченных в один день, указав:

- в строках 100 и 110 – дату выплаты;

- в строке 120 – последний день месяца, в котором выплачены отпускные. Если это выходной, укажите первый рабочий день следующего месяца;

- в строке 130 – отпускные вместе с НДФЛ;

- в строке 140 – удержанный с отпускных налог.

Пример:

В декабре в отпуске были два работника. У первого отпуск начался 3 декабря, у второго – 24 декабря. Отпускные выплачены:

НДФЛ с этих отпускных перечислен в день их выплаты.

В 6-НДФЛ за 2018 г. отпускные отражены так:

Отпускные, выплаченные 20.12.2018, в разд. 2 6-НДФЛ за 2018 г. показывать не надо. Эти отпускные будут отражены в разд. 2 6-НДФЛ за 1 квартал 2019 г.

Как отражать отпуск в 6-НДФЛ

Отправляя сотрудников в очередной ежегодный отпуск, эту информацию отражают в налоговом отчете 6-НДФЛ. Это регулирует ст. 122 ТК РФ. Но у каждого вида отдыха есть нюансы в заполнении. Так, отпуск бывает:

- переходящим;

- больничным;

- декретным;

- при увольнении;

- учебным;

- дополнительным.

Иногда сотрудника вызывают с отдыха, эта процедура называется отзыв из отпуска, которую также отражают в 6-НДФЛ. В таком случае работодатель производит корректировку отпуска и делает перерасчет отпускных выплат. Если сотрудник устроен официально, то любой из видов оплачивается руководителем. Соответственно, с этих выплат он уплачивает налог, за который отчитывается перед налоговой службой.

ВАЖНО! Уменьшение отпускных в 2018 году связано с тем, что теперь в расчет не включают: больничные, выплаты материальной помощи, командировочные, другие компенсации транспортных расходов

Переходящий

Этот отпуск подразумевает под собой деление отдыха на части. Стандартное количество дней составляет 28 дней. Чаще сотрудники делят отпуск на два — по 14 дней. Но законодательство предполагает и следующий вариант: разбить его на 3 или части. По закону одна из них составляет не менее 14 дней. Например, 4 части = 14 дней (первый) — 8 дней (второй) — 6 дней (третий). За каждый из них работодатель делает расчет выплат, отражение которого обязательно в 6-НДФЛ.

Правила отражения переходящих отпускных:

- денежный размер отпускных отражают в указанный срок в первом разделе декларации с результатом сложения всех сумм, вне зависимости от периода, на который вышел отпуск;

- во второй раздел вносят «чистые» отпускные с указанием числа, месяца начисления и срока уплаты НДФЛ.

То есть в первом разделе указывают зачисленную сумму, а во втором — дату ее выплаты. Переходящий отпуск в 2017 году отражается в 6-НДФЛ по единым правилам, которые действуют и в текущем 2018 году.

Больничный

Уход с работы по болезни также отражают в 6 НДФЛ, главное, чтобы он облагался подоходным налогом. Так, больничный, связанный с беременностью и родами, налогом не облагается и указывать его в документе не нужно.

Правила указания больничных в 6-НДФЛ:

- 1 раздел — сумму пособия включают вместе с остальными выплатами;

- 2 раздел — дату оплаты больничного, выплаты отражают отдельно от других доходов.

Если сотрудник заболел во время очередного отпуска, то при предъявлении больничного листа, отдых будет продлен. Руководитель переносит оставшиеся дни отдыха на другую дату.

Как отразить зарплату выданную вместе с отпускными в 6 ндфл

Необходимо сформировать таблицу для наглядности, показав порядок заполнения формы 6 НДФЛ:

Месяц, в котором работник получает свой доход Назначение данного вида прибыли Сколько получил на руки Начисляемый обязательный подоходный сбор Январь Зарплата 45000 5850 Февраль Зарплата 45000 5850 Март Зарплата 45000 5850 Апрель Зарплата 45000 5850 Май Зарплата 45000 5850 Май Отпускные 52000 6760 Июнь Зарплата 42200 5486 Итог 319200 41496

Теперь нужно правильно заполнить отчет нарастающим итогом вплоть до июня текущего года.

Номер строки Показываемое значение Раздел 1 010 13 020 319 200 030 — 040 41 496 060 1 070 36 010 Раздел 2 (заполняется сведениями за период с апреля по июнь)

Март

100 31.

Отпускные с 1 апреля выплачены 28 марта в 6 ндфл как отражать

Выплату отпускных можно разбить на две ситуации:

- когда отпускные выплачиваются отдельно от зарплаты;

- когда отпускные выплачиваются вместе с зарплатой.

- в разделе 1 сумма отпускных включается в состав дохода по строчке 020;

- исчисленная сумма НДФЛ с отпускных включается в состав исчисленной суммы налога по строчке 040;

- в итоговую сумму уплаченного налога в строчке 070 начисленный НДФЛ включается, если перечислен в текущем отчетном периоде.

Срок перечисления НДФЛ с отпускных в 6-НДФЛ находит свое отражение в строке 120.

Но в то же время используемый порядок заполнения не подвергается изменению.

В форме 6-НДФЛ, пример заполнения которой рассматривается, за полугодие эти операции должны отразится в первом и втором разделе:

- в разделе 1 отпускные включаются в строчки 020, 040 и 070;

- в разделе 2 заполняются строки 100-140 следующим образом:

100 16.06.17 130 28000 110 16.06.17 140 3640 120 30.06.17 100 30.06.17 130 14000 110 30.06.17 140 1820 120 30.06.17.

При выплате из сумм отпускных был удержан подоходный налог по ставке 13%: Подоходный налог в бюджет был перечислен 30/06/2019.

Выплата отпускных производится до начала отпуска, то есть в конце месяца, который предшествует месяцу начала отпуска. Как отразить выплату отпускных в 6-НДФЛ? Образец приведен ниже. Заключение Процесс формирования отчётной формы 6-НДФЛ вызывает много вопросов у бухгалтеров. Она небольшая, но содержит много нюансов. Не всегда бухгалтер правильно отражает те или иные операции. Таким образом вы избежите неприятных санкций от налоговиков.

В избранноеОтправить на почту 6-НДФЛ отпускные, как и любые другие выплаты, включает в состав доходов, подлежащих обложению налогом на доходы физлиц.

Вместе с тем у отображения в 6-НДФЛ отпускных есть особенности.

отпускные — при оформлении отпуска с выплатой не позже 3 календарных дней до его начала (ст.

Выполним расчет и заполним форму следующим образом: Раздел 1:

- строчка 020 — 25 000 руб.;

- строчка 040 — 3 250 руб.;

- строчка 070 — 3 250 руб.

- строчка 100 — 24.06.2018; строчка 130 — 25 000 руб.;

- строчка 110 — 24.06.2018; строчка 140 — 3 250 руб.;

- строчка 120 — 30.06.2018:

Пример 4. Отпуск начинается в одном квартале, а отпускные выплачены в предшествующем квартале Предположим, сотруднику организации предоставляется отпуск с 05 июля.

Бухгалтер начислил и выплатил отпускные 29 июня в сумме 25 600 руб.; налог 13% в сумме 3 328 руб. Начисленные отпускные в расчете 6 НДФЛ отражаются за полугодие 2019 года.

Переходящие отпускные и их перерасчет

Существует ряд общих правил, как отобразить отпускные, переходящие на следующий месяц или квартал:

- начисление дохода в виде отпускных и удержанного с них налога, не зависимо от периода времени, к которому они относятся, на основании их фактической выплаты, будут занесены в общие показатели Раздела 1 формы 6-НДФЛ;

- выплата отпускных будет отражена в Разделе 2 формы 6-НДФЛ с обозначением даты начисления и удержания подоходного налога.

Одним словом, отпускные отражаются в декларации 6-НДФЛ по мере их фактической выплаты, не зависимо от того, к какому отчетному периоду они относятся (Письмо ФНС РФ БС-4-11/9248 от 24 мая 2016 года).

Даже если отчет с данными по отпускным выплатам уже был сдан, может появится необходимость сделать перерасчет отпускных по следующим причинам:

- Была допущена ошибка при расчете отпуска, в результате чего в отчете фиксируются неверные данные. Исправленные сведения необходимо сдать в налоговые службы в виде Уточненного отчета 6-НДФЛ.

- Перерасчет отпускных основан на законодательной базе, и правомерно осуществлен после первичного расчета отпускных. Такая ситуация может произойти в результате увольнения сотрудника, отзыва его с места пребывания в отпуске, переноса отпуска ввиду несвоевременной выплаты отпускных. В этом случае данные по перерасчету вносятся в соответствующие строки отчета 6-НДФЛ за тот период, в котором был произведен перерасчет (Письмо ФНС РФ БС-4-11/9248 от 24 мая 2016 года).

Примеры заполнения 6-НДФЛ при переходящем отпуске

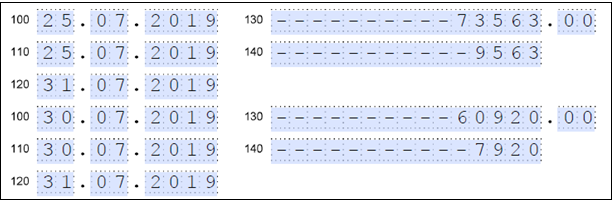

Пример 2

Заполним отчет при переходящем отпуске.

ООО «Кадровик» в июле выплатило отпускные двоим своим сотрудникам:

- Степанову В. В. в размере 64 000 руб. (НДФЛ — 9 563 руб.), дата перечисления — 25 июля.

- Васильеву В. П. в размере 53 000 руб. (НДФЛ — 7 920 руб.), дата перечисления — 30 июля.

Степанов ушел в отпуск с 26 июля по 10 августа, а Васильев — с 1 по 14 августа.

Раздел 2 отчета по указанным выплатам необходимо заполнить следующим образом:

Как видим, на порядок заполнения 6-НДФЛ не повлияло, что отпускные выплачены в одном месяце, а сотрудник ушел в отпуск в другом.

Пример 3

Заполним отчет при переходящих отпускных.

ООО «Кадровик» в мае и июне выплатило отпускные двоим своим сотрудникам:

- Колосову А.П. в размере 42 000 руб. (НДФЛ — 6 276 руб.), дата перечисления — 22 мая.

- Сергееву О.Д. в размере 38 000 руб. (НДФЛ — 5 678 руб.), дата перечисления — 22 июня.

В Раздел 2 отчета за полугодие отпускные за Сергеева не войдут, так как НДФЛ перечислен в бюджет 1 июля (30 июня выпало на воскресенье). Соответственно в Раздел 2 отчета за полугодие необходимо внести данные о отпускных только за Колосова:

Список источников

- www.garant.ru

- obd2bluetooth.ru

- glavbuhx.ru

- rabotniks.ru

- blogkadrovika.ru

- ecoafisha.ru

- avtoschit-penza.ru

- isf-consultant.ru

- pravogarant23.ru

Отпускные вместе с зарплатой в 6-НДФЛ пример

Продемонстрируем на примере, как в 6-НДФЛ отразить отпускные вместе с зарплатой.

Пример. В ООО «Лотос» работают два человека:

- генеральный директор – с окладом 50 000 руб.;

- главный бухгалтер – с окладом 35 000 руб.

Главный бухгалтер ежемесячно получает стандартный налоговый вычет на единственного 7-летнего ребенка в размере 1 400 руб.

Общество 5 мая выплатило генеральному директору отпускные в размере 45 000 руб.

Все начисленные в пользу работников выплаты представлены в таблице ниже.

При допущении малейшей ошибки либо помарки, лучше всего документ переписать.

Проще всего осуществлять подачу отчётности в электронной форме при помощи специально разработанной программы. Это позволяется сэкономить массу времени и упрощает процесс исправления ошибок.

Главная страница документа должна содержать следующую информацию:

- название предприятия и её идентификационные данные (вверху титульного листа);

- код налогового органа;

- определённые налоговый код: 21, 31, 33 либо 34 (в соответствии с типом налогообложения);

- адрес предоставления отчётности, наименование отделения ФНС;

- Ф. И. О.

Как правильно заполнить декларацию, если сотрудник уволился 22 апреля, и ему полагается заработная плата за апрель и средства за неиспользованный отпуск? В этом случае речь идёт о разных выплатах: компенсация и зарплата. Так как трудовые отношения между сотрудником и работодателем закончились до истечения месяца, то датой получения дохода является последний отработанный день. Обе выплаты работодатель обязан осуществить одновременно, налог по ним удерживается по общему правилу: на следующий день после перевода средств

Важно

В мае при подсчёте выяснилось, что сумма дохода одного из сотрудников нулевая. Кроме того, за ним числится небольшая задолженность, так как он вышел из отпуска, а с него по решению суда исчисляется некоторая сумма

Как правильно оформить 6-НДФЛ? Что вносить? По закону дата фактического получения средств — 31 число.

А удержать из нее налог организация вправе только при ближайшей денежной выплате.В этом случае раздел 2 заполняется так:

- по строке 100 – последний день месяца, за который начислена зарплата (31.08.2016);

- по строке 110 – дату выплаты дохода, из которого организация вправе удержать налог с ранее выданной зарплаты (например, дату выплаты аванса за следующий месяц);

- по строке 120 – следующий день после даты, указанной по строке 110.

- по строке 130 – сумму начисленного дохода;

- по строке 140 – сумму удержанного налога.

Однако, если Вы удержали НДФЛ при выплате зарплаты 22 августа, можно воспользоваться письмом ФНС от 24.03.2016 № БС-4-11/5106.

Декларация по форме 6-НДФЛ была введена в налоговую отчётность относительно недавно. Начиная с 2018 года все организации и частные предприниматели, имеющие в штате наёмных сотрудников, должны предоставлять такого рода отчётность.

6-НДФЛ заполняется для того, чтобы предприятие могло с точностью отразить доходы сотрудников и передать данные по ним в ФНС. Такого рода декларация подаётся в налоговую службу раз в квартал всеми организациями, заключившими договора с физическими лицами.

Обязательно необходимо оформлять 6-НДФЛ в случае выдачи заработной платы по частям.

Если при этом с работника дважды вычитается подоходный налог (частями), то отражать сведения также следует дважды. То же самое относится к выдаче отпускных средств.

Внимание

Статья про заполнения полей платежного поручения вам в помощь при оплате налога

5. Отпускные в разделе 1 отчета 6-НДФЛ

Итак, с датами, отражаемыми в Разделе 2, мы разобрались, немного позже разберем проблемные ситуации и посмотрим пример отражения отпускных в 6-НДФЛ. А пока буквально пара слов о Разделе 1, здесь все просто.

В этот раздел попадают начисленные сотрудникам доходы.

Т.е. если выплата отпускных имела место в данном периоде (или в предыдущих, т.к. раздел заполняется нарастающим итогом), то их сумма попадает в Раздел 1. А НДФЛ с отпускных попадет в строки 040 и 070 формы 6-НДФЛ (исчисленный и удержанный налог).