Начисление оплаты основного ежегодного отпуска, начинающегося с первого числа месяца, в программе «1С:Зарплата и управление персоналом 8» (редакция 3)

Использован релиз 3.1.6

Пример

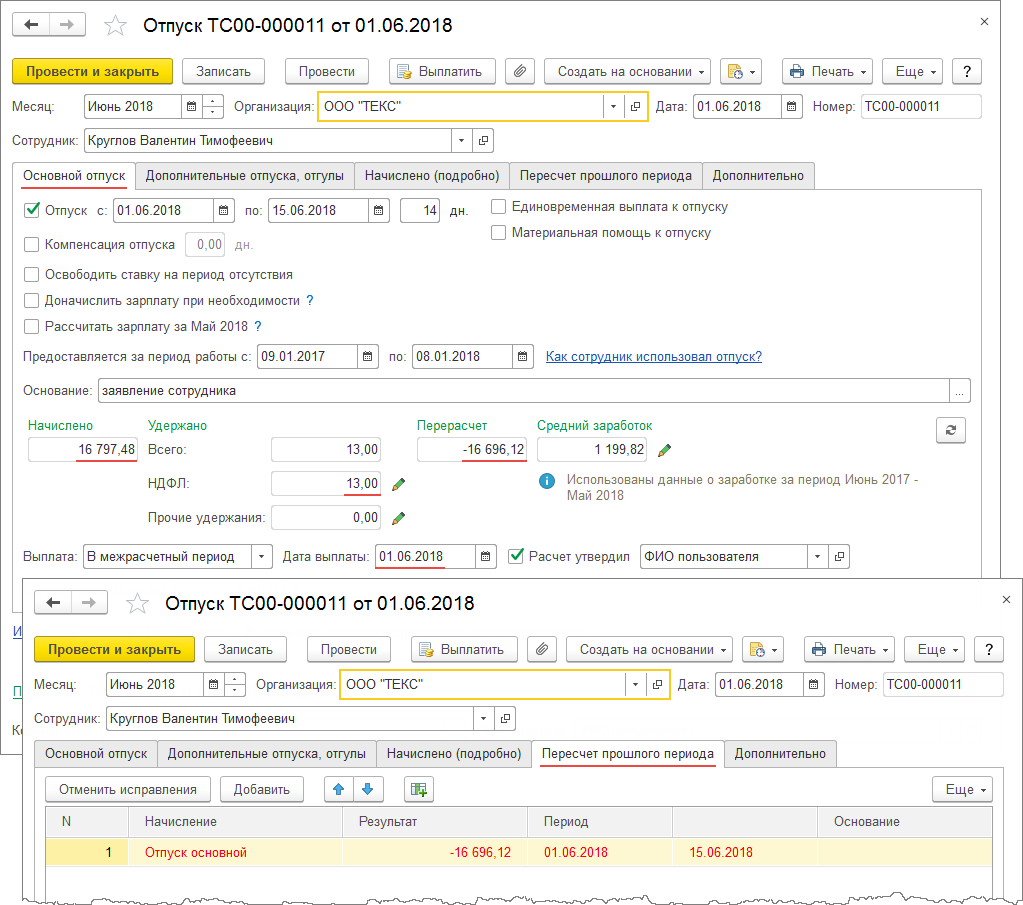

Сотруднику ООО «ТЕКС» Круглову В.Т. предоставляется ежегодный оплачиваемый отпуск с 1 по 15 июня 2018 г. на

14 календарных дней. Зарплата за месяц в организации выплачивается 5 числа каждого месяца. В мае 2018 г. сотруднику начислена разовая премия.

Регистрация и расчет основного ежегодного отпуска производится с помощью документа Отпуск (раздел Зарплата

– Отпуска). Подробнее о заполнении документа Отпуск смотрите в статье

Начисление оплаты основного ежегодного отпуска.

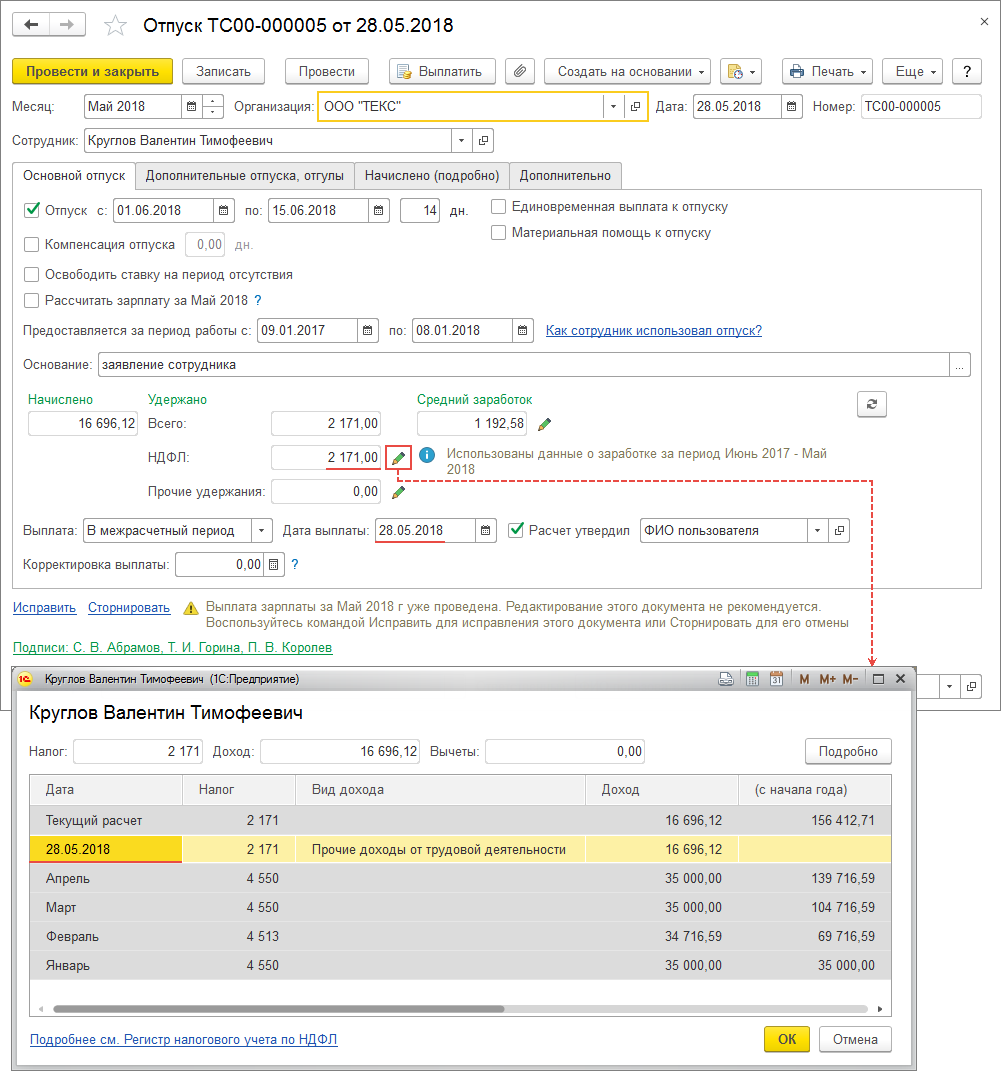

В разделе Средний заработок автоматически подсчитывается сумма среднедневного заработка по данным информационной базы на

основании сведений о выполненных ранее начислениях. По умолчанию расчетным периодом являются 12 календарных месяцев, предшествующих дате начала события.

Выплата отпускных при предоставлении ежегодных оплачиваемых отпусков производится не позднее чем за три дня до их начала

(ч. 9 ст. 136 ТК РФ),

поэтому при расчете среднедневного заработка для оплаты отпуска не были учтены

начисления мая (в нашем примере флажок Рассчитать зарплату за Май 2018 не

установлен, чтобы избежать вероятности неотработанных дней сотрудника), т.к. на

дату выплаты отпускных они не были начислены (рис. 1).

Рис. 1

При расчете отпускных с начисленной суммы исчисляется НДФЛ на предполагаемую дату получения дохода, которая указана в поле Дата выплаты.

В нашем примере дата выплаты отпускных – 28.05.2018 (рис. 2).

Рис. 2

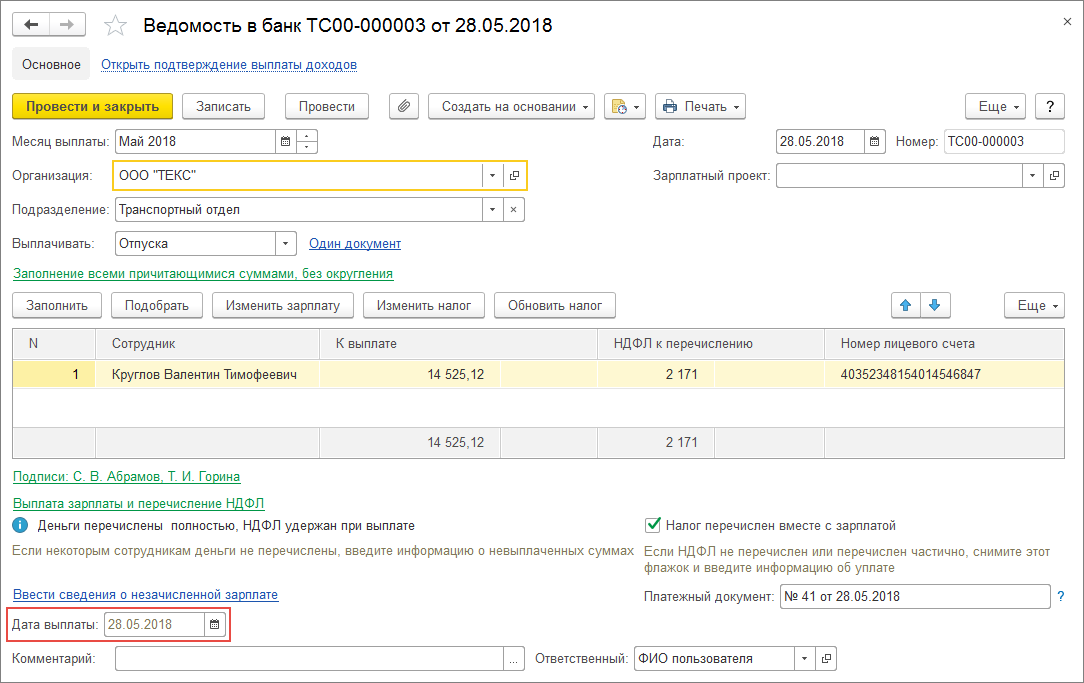

При проведении документа на выплату отпускных производится удержание ранее исчисленного налога. Дата

выплаты будет датой удержания налога (рис. 3).

Рис. 3

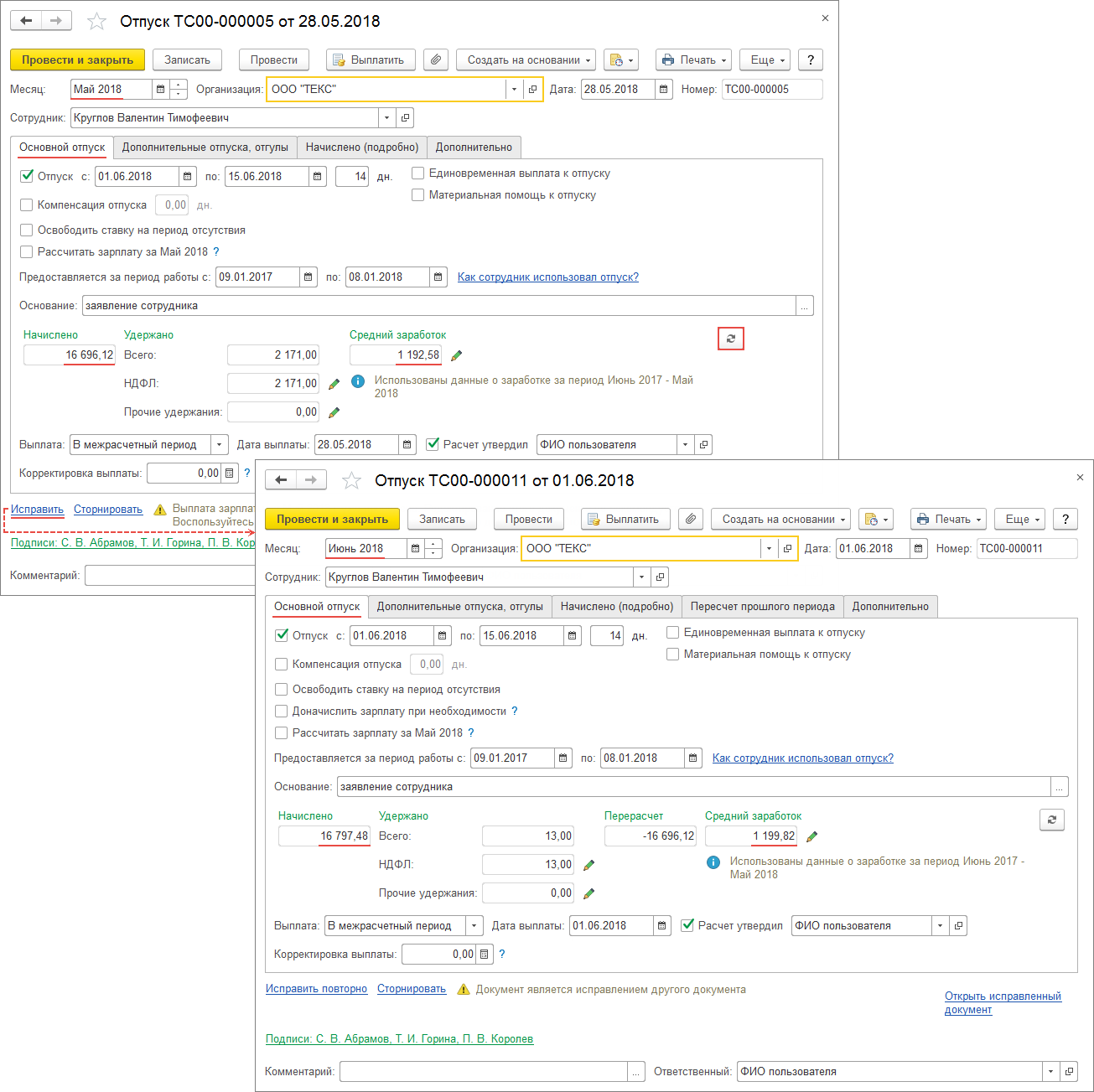

После начисления заработной платы и других начислений за

май (в нашем примере, премия) нужно пересчитать ранее выплаченные отпускные. Для перерасчета можно использовать тот же самый документ

Отпуск, с помощью которого ранее было произведено начисление оплаты отпуска. Для перерасчета отпускных в документе

на закладке Основной отпуск в разделе Средний заработок нажмите на кнопку Пересчитать документ.

Но! Делать перерасчет отпускных именно таким способом не рекомендуется. Может возникнуть ситуация, когда сумма

пересчитанных отпускных будет больше суммы ранее начисленных отпускных и, соответственно, увеличится сумма удержанного налога,

которую необходимо было перечислить. При этом в бюджет был перечислен НДФЛ в меньшей сумме,

что приведет к неуплате налога в бюджет.

Рекомендуется: после того как будут начислены доходы за месяц, создать в

следующем расчетном месяце документ-исправление Отпуск (рис. 4).

Рис. 4

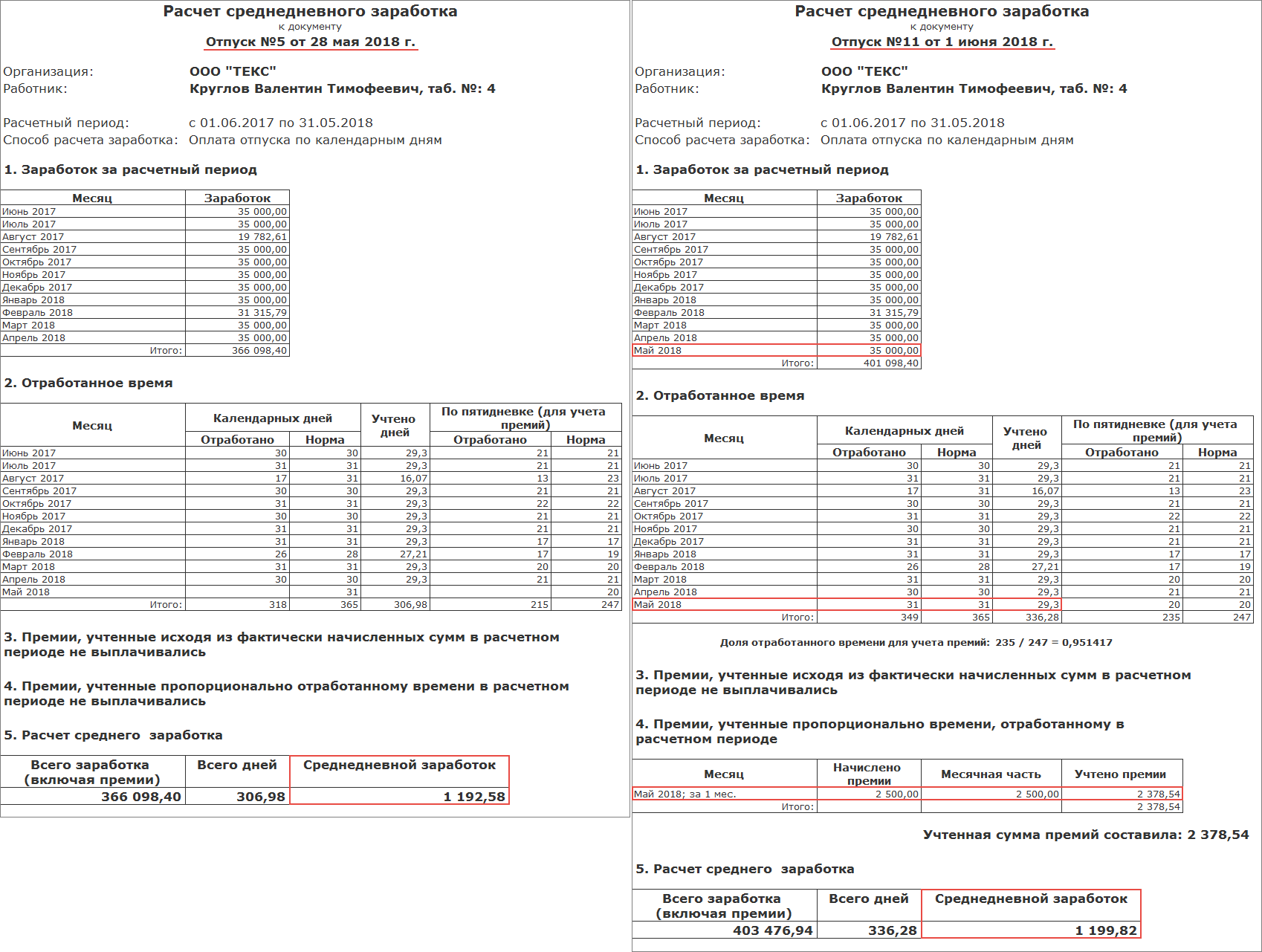

В результате перерасчета (рис. 5):

- Увеличилось количество учтенных дней расчетного периода.

- Увеличилась сумма заработка за расчетный период, учитываемая при расчете среднего заработка.

- Увеличилась сумма среднедневного заработка.

Рис. 5

- Сторнируется ранее начисленная сумма оплаты за отпуск, и отпускные начисляются заново, исходя из данных, указанных в документе-исправлении. Появляется раздел

Перерасчет на закладке Основной отпуск и закладка Пересчет прошлого периода, на которой отражаются результаты перерасчета за

прошлые периоды (в нашем примере – первоначальное начисление отпуска). В связи с увеличением среднедневного заработка и увеличилась сумма начисленных

отпускных. Доначисленная сумма отпускных составляет 101,36 руб. (16 797,48 руб. – 16 696,12 руб.). С данной суммы автоматически исчисляется НДФЛ

на предполагаемую дату получения дохода (рис. 6).

Рис. 6

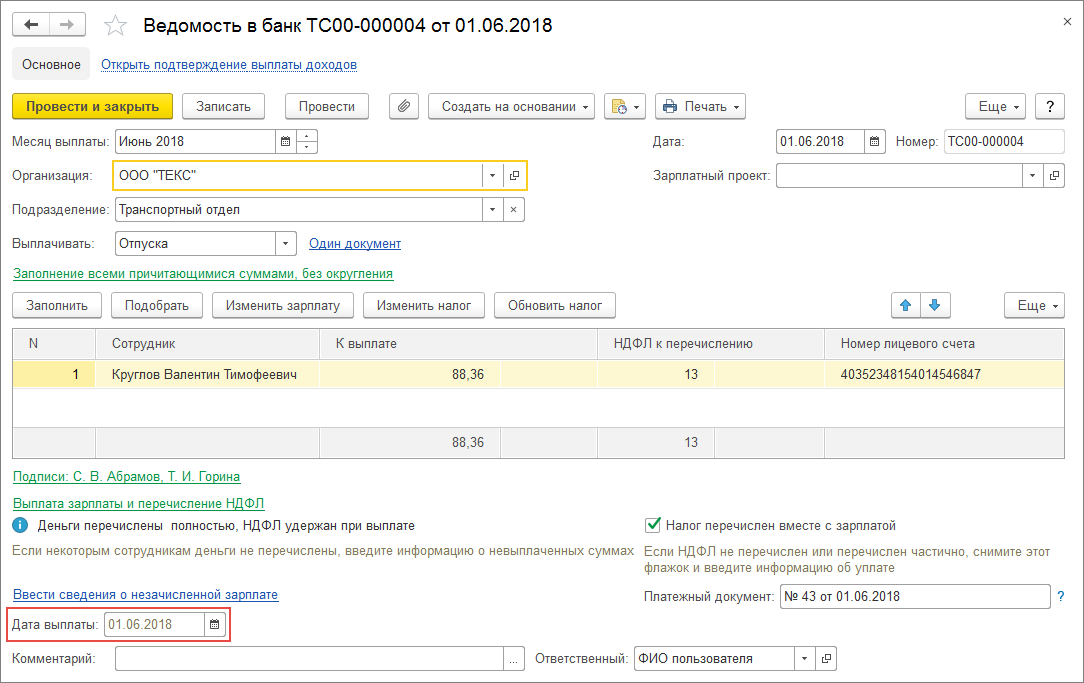

Доначисленная сумма отпускных выплачена 01.06.2018 (рис. 7), как и ранее было указано в документе Отпуск.

Рис. 7

Как платить зарплату и отражать ее в отчетности, если сотрудник идет в отпуск во второй половине месяца?

Вопрос аудитору

Сотрудник идет в отпуск с 17 июня до конца месяца. Выплата заработной платы за первую половину месяца в организации производится 25

числа. За первую половину июня сотруднику начислено 13 000 рублей. Можно ли зарплату за первую половину месяца выплатить вместе с

отпускными? Как удерживать и перечислять НДФЛ в бюджет и заполнять расчет 6-НДФЛ?

Заработная плата выплачивается не реже чем каждые полмесяца, а также не позднее 15 календарных дней со дня окончания периода,

за который она начислена. Конкретные дни выплаты заработной платы необходимо установить Правилами внутреннего трудового распорядка,

коллективным договором (при его наличии в организации) или трудовым договором

(ч. 6 ст. 136 ТК РФ). Сроки выплаты зарплаты могут быть

установлены в любом из указанных документов (см. письмо Минтруда России

от 23.09.2016 № 14-1/ООГ-8532).

Работодатель обязан выплачивать заработную плату в сроки, установленные внутренними (локальными) документами

(абз. 7 ч. 2 ст. 22 ТК РФ), в противном случае ему грозит

ответственность по ст. 5.27 КоАП РФ в размере штрафа от

30 000 до 50 000 рублей за каждое нарушение. Кроме того, если заработная плата выдается сотрудникам раньше или позже установленной

даты (за исключением случаев, когда день выплаты зарплаты попадает на выходной), нарушается норма о выплатах каждые полмесяца, что

также ведет к ответственности по ст. 5.27 КоАП РФ в

размере штрафа от 30 000 до 50 000 рублей за каждое нарушение.

Выплата заработной платы происходит в одни и те же сроки, причем вне зависимости от того, находится сотрудник в отпуске или нет.

Если заработная плата выплачивается через кассу и сотрудник за ней не пришел, зарплату необходимо депонировать. Если заработная

плата переводится на расчетный счет, то она просто переводится в установленные сроки.

Если работодатель хочет изменить сроки выплаты заработной платы, он должен внести изменения в документы, которые эти сроки

устанавливают. Это можно не делать, только если день выплаты зарплаты совпадает с выходным или нерабочим праздничным днем. В этом

случае заработную плату необходимо выплатить накануне выходных

(ч. 8 ст. 136 ТК РФ).

Следовательно, в текущей ситуации сотруднику необходимо выплатить отпускные за три дня до начала отпуска, а зарплату в сроки,

установленные работодателем.

НДФЛ с заработной платы должен быть исчислен на дату получения дохода

(п. 3 ст. 226 НК РФ). В соответствии с

п. 2 ст. 223 НК РФ в случае с зарплатой такой датой является

последний день месяца, за который начислен доход. Согласно

п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную

сумму налога непосредственно из доходов плательщика при их фактической выплате.

Поскольку при выплате аванса НДФЛ не удерживается и в бюджет не уплачивается (подробнее см.

здесь),

то на конец месяца с дохода в виде заработной платы (13 000 рублей) НДФЛ будет только исчислен (1 690 рублей), но не удержан.

Поэтому в бюджет его платить не нужно. Также не нужно показывать сумму зарплаты за июнь и исчисленный НДФЛ во

втором разделе расчета 6-НДФЛ за полугодие 2019 года. А вот в

строках 020 и

расчета 6-НДФЛ за первое полугодие эти суммы необходимо указать.

Поскольку НДФЛ с зарплаты за первую половину месяца будет исчислен, то удержать его можно при следующей выплате.

Например, в случае с удержанием НДФЛ с дохода в натуральной форме Минфин России предлагал это сделать при выплате аванса

(см. письмо от 05.05.2017 № 03-04-06/28037). По нашему

мнению, применять этот подход можно и в случае с НДФЛ с дохода при выплате заработной платы (если его невозможно было удержать ранее).

Таким образом, при выплате зарплаты за первую половину июля можно удержать НДФЛ с зарплаты за июнь в размере 1 690 рублей и

уплатить его в бюджет на следующий день. Если зарплата за первую половину июля выплачена 25 июля, то в

разделе 1 формы 6-НДФЛ за 9 месяцев 2019 в строке 070

необходимо отразить сумму НДФЛ с зарплаты за июнь. А раздел 2

формы 6-НДФЛ за 9 месяцев 2019 года заполнить следующим образом:

- Строка 100 – 30.06.2019

- Строка 110 – 25.07.2019

- Строка 120 – 26.07.2019

- Строка 130 – 13 000

- Строка 140 – 1 690.

Что делать при несвоевременной или неполной оплате отпускных

Если работник не вовремя или не полностью получил отпускные, то есть ряд государственных органов, куда можно обратиться за разъяснением сложившейся ситуации, ее оспариванием. Но для начала, конечно, лучше обратиться напрямую в бухгалтерию и уточнить, почему отпускные были не выплачены вовремя и всей суммой. Возможно, сам сотрудник неправильно вел учет своей заработной платы. Например, получая основную зарплату «серым» способом, не стоит рассчитывать, что во время отпуска будут начислены эти же деньги.

Государственная инспекция труда следит за нарушениями со стороны работодателей и защищает интересы работников

Если все же зафиксирован факт неправоверных действий со стороны работодателя (отказ в отпуске, несвоевременное начисление пособия, неправильное начисление суммы), то можно обратиться в государственную инспекцию по труду и обжаловать эту ситуацию.

Понимание регламента взаимодействие между работодателем и сотрудником, знание прав трудового законодательства поможет застраховать себя от неправомерного действия со стороны начальства.

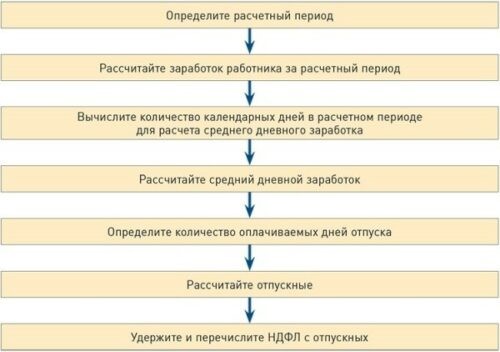

Правила расчета отпускных

При расчете отпускных важно опираться на несколько простых подсказок:

- для того чтобы рассчитать отпускные, необходимо определить средний заработок (СДЗ). Для этого нужно сумму заработной платы разделиться на количество дней в месяце, при этом учитываются рабочие, выходные и праздничные;

- зная среднее значение дневного заработка, можно легко рассчитать сумму отпускных. Для этого следует СДЗ умножить на количество дней по заявлению;

- после расчета отпускных, определяется сумму подоходного налога, который должен быть удержан не позднее дня выплаты отпускных. Бухгалтерия должна перечислить НДФЛ в тот же месяц в бюджет, в котором была произведена выплата.

Алгоритм начисления отпускных

Пособия должны быть начислены четко по количеству дней, указанному в заявлении. Даже если этот период совпал с государственными праздниками, то отпуск просто продлевается, но отпускные за эти дни не выплачиваются.

Таким образом, месяцем начисления отпускных в ситуации начала отпуска 1 числа будет считаться тот, в котором были выплачены отпускные. Это происходит потому, что подоходный налог и перечисление его в бюджет тоже будет произведен в прошлом месяце.

Начисление бухгалтер должен произвести по среднему дневному заработку. Если же после окончания расчетного периода окажется, что СДЗ выше, то сотруднику будет произведен перерасчет и начислены деньги сверху

При определении среднего заработка сотрудника, бухгалтер не берет во внимание следующие позиции:

оплату командировочных;

компенсации;

выплаты по льготам;

премии;

оплату за особо важное задание и т.д.

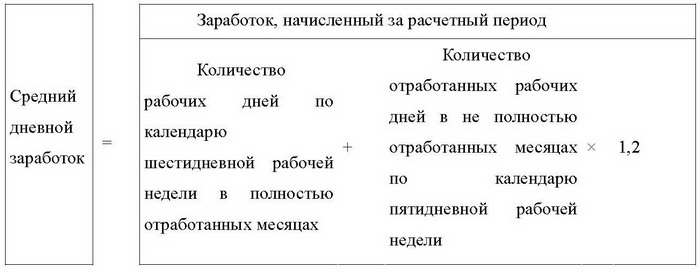

Расчет среднего дневного заработка

Также если сотрудник является одним из акционеров компании и ему ежемесячно начисляются дивиденды, они в сумму среднего заработка бухгалтером не берутся.

Правовая основа

Согласно трудовому кодексу, каждый работник РФ имеет право на 28 дней оплачиваемого отпуска. По желанию работника, этот период может быть разделен на части, при этом минимальная часть всего отпуска не может быть менее двух недель. Также есть ряд льготных категорий и специальностей, где работникам положены дополнительные дни к отпуску. В зависимости от правового основания, они могут быть оплачиваемыми или оформленными за свой счет.

Если на период отпуска выпадают праздничные дни, которые считаются государственными, то отдых продлевается на это количество дней. Работник имеет право перенести дату запланированного отдыха, но сделать это можно не более двух раз за год. При увольнении сотрудника, если у него есть неоформленный отпуск, то работнику полагается выплата компенсация за эти дни.

Компенсация полагается за просрочку выплаты

Согласно законодательству, пособие должны быть начислены и выплачены сотруднику за три дня до обозначенной даты в заявление. Игнорирование этого влечет за собой серьезные штрафные санкции и административные взыскания для работодателя.

Если при проверке вскроется факт неправильного и несвоевременного начисления денег, то для ИП это грозит штрафом до 5 тысяч рублей, а для ООО – до 50 тысяч. Это правило регламентирует 136 статья ТК РФ.

Ст. 136 ТК

Даже если по какой-либо причине у работодателя не получается уложиться в этот трехдневный срок, ему следует компенсировать каждый день задержки. А размер компенсации и основание для ее начисления необходимо оформить специальным локальным актом. Только тогда, при проверке контролирующими органами, ситуация не будет зачислена к нарушениям.

Но когда работник обозначает дату начала отпуска 1 число, ситуация вызывает множество вопросов. Ведь, по сути, месяц еще полностью не отработан на момент фактического начисления заработной платы. А заработная плата должна быть выдана вместе с пособием. Как быть в этом случае?

Кем начисляются декретные и предусмотрено ли взимание подоходного налога ИП?

Ответственность за декретные выплаты в полной мере лежит на Фонде соцстрахования России, который выделяет средства из страховых взносов на социальное страхование по недееспособности и материнству. Уплачивать эти взносы обязаны все работодатели независимо от того, являются ли они индивидуальными предпринимателями или юридическими лицами. Последние два года отчисления проводятся не именно в фонд, а в Федеральную налоговую службу. Но Фонд социального страхования все также отвечает за процедуру выплаты декретных и принимает решения о возмещении их начальству.

За процедуру выплаты декретных отвечает Фонд социального страхования

К примеру, заключив договорные отношения с Фондом в 2018 году, женщине нужно до 31.12.18 года оплатить взносы за все 12 месяцев. Тогда право на соцстрахование будет действительно с 1 января 2020 года. Если девушка работает сразу на нескольких работах, ей полагаются декретные с всех рабочих мест. Начальник на неосновной работе должен выплатить пособие по БиР точно так же, как на основной.

Порядок оформления отпуска на предприятии

Согласно 123 статье ТК РФ, разработан следующий порядок оформления:

- сотрудник пишет заявление, где указывает отработанный период и дату начала;

- руководитель проверяет эти данные и подписывает заявление;

- создается Приказ на предприятии;

- бухгалтерия производит выплату за три дня до обозначенной в заявлении даты.

Расчет отпускных производится по среднему заработку работника.

Часто у сотрудников возникает вопрос, сколько дней он уже «заработал» на отпуск. Это относится к вновь оформленным работникам, которые не проработали еще целый год без перерыва. По закону, правом воспользоваться отдыхом сотрудник может спустя 6 месяцев после трудоустройства. За каждый месяце начисляется 2 дня.

Расчет дней на отпуск

Но Законом также определена отдельная категория лиц, которым полагаются льготы. К ним относятся:

- чернобыльцы;

- матери, которые сами воспитывают детей;

- многодетные работники и т.д.

Также существует понятие стандартного и удлиненного отпуска. Работники в сфере образования, здравоохранения, министерства внутренних дел и категория лиц, трудящихся на предприятиях с вредными условиями, имеют удлиненный срок отдыха.

Таблица 1. Количество дней отпуска у разных категорий сотрудников

| Категория работников | Основной отпуск | Льготный отпуск |

|---|---|---|

| Основная часть работников | 28 | — |

| Врачи | 36 | + |

| Учителя | 56 | — |

| Чернобыльцы | 28 | От 7 до 15 дней |

| Работники до 18 лет | 31 | — |

| Работающие инвалиды | От 30 | + |

| Категория «вредной» работы | От 50 | + |

| Работники МВД | 30 | + |

Общие правила предоставления отдыха регламентируются 9 Главой ст. 114 РФ ТК.

9 Глава, ст. 114 РФ ТК

Расчетный период для начисления включает все отработанное время вместе с праздниками. А вот декретный отпуск, временная нетрудоспособность расчетный период не включаются.

Определение расчетного периода

Учитывая то, что начисление должно произойти еще до момента полной выработки отчетного периода, расчет следует производить по среднему. Бухгалтер должен рассчитать среднюю заработную плату за последние 12 месяцев. Если работник проработал только полгода, то средний показатель рассчитывается за 6 месяцев.

При расчете отпускных учитывается средняя годовая зарплата

Если работник уходит на отдых с 1 июля 2019 года, то периодом, который по среднему будет взят за основу для расчета, станет 1.07.2018 по 30.06.2019. Есть еще один нюанс законодательной базе, который может вызвать вопросы. Если первое число приходится на государственный праздник. Как в данном случае рассчитывать пособие? Это положение регулируется 136 статьей ТК (8 часть), которая предусматривает такую ситуацию. Если отпуск совпадает с праздничным днем, то выплату необходимо произвести накануне.