Что такое денежные документы

Денежные документы – это документы, приобретенные и хранящиеся в учреждении и имеющие некоторую стоимостную оценку. Расчеты по их приобретению между сторонами уже произведены, а услуги, которые с помощью этих документов могут быть получены, еще не оказаны.

Согласно п. 169 Инструкции № 157н оплаченные талоны на бензин и масла, на питание, оплаченные путевки в дома отдыха, санатории, турбазы, полученные извещения на почтовые переводы, почтовые марки, конверты с марками и марки государственной пошлины – все это денежные документы.

Реклама Отключить

Денежные документы должны храниться в кассе учреждения.

В соответствии с п. 170 Инструкции № 157н прием в кассу и выдача из кассы таких документов оформляются приходными кассовыми ордерами (ф. 0310001) и расходными кассовыми ордерами (ф. 0310002) с проставлением на них записи «фондовый».

Приходные и расходные кассовые ордера с записью «фондовый» регистрируются в журнале регистрации приходных и расходных кассовых документов отдельно от приходных и расходных кассовых ордеров, в которых фиксируются операции с денежными средствами.

В кассовой книге (ф. 0504514) учреждения учет операций с денежными документами ведется на отдельных листах, на которых проставляется отметка «фондовый».

Согласно методическим указаниям по ведению кассовой книги, утвержденным Приказом Минфина РФ № 173н, итоговые показатели операций за день и показатели остатка на конец дня формируются по денежным средствам и по денежным документам раздельно. В листах кассовой книги, содержащих данные о движении денежных документов, строки «в том числе на заработную плату» и «общий остаток денежных средств в кассе на конец дня» не заполняются.

Реклама Отключить

Записи в кассовую книгу должны вноситься кассиром сразу же после получения или выдачи денежных документов по каждому фондовому приходному и фондовому расходному ордеру.

Учет операций с денежными документами ведется в журнале по прочим операциям на основании документов, прилагаемых к отчетам кассира (п. 172 Инструкции № 157н).

Краткая история учета непроизводственных расходов

До 1 января 2015 года, в НКУ содержалась четкая норма, которая запрещала включать непроизводственные затраты (затраты не связанные с получением прибыли или дохода) в расходы предприятия в налоговом учете. Это правило так сильно засело в сознании современных украинских бухгалтеров, что некоторые из них до сих пор с опаской относятся ко всем подобным затратам и полностью их исключают из налогового учета предприятия и по сей день.

С 1 января 2015 года ситуация кардинально изменилась. Во-первых, из НКУ полностью исчезли все специальные нормы, которые регулировали налоговый учет непроизводственных затрат (за небольшими исключениями, о которых мы обязательно расскажем). Во-вторых, основой для налогового учета предприятий, стал бухгалтерский учет.

При поддержке Сумнівна та безнадійна дебіторська заборгованість 2016

Пересылка почтовой корреспонденции с использованием франкировальных машин

Обработать большие объемы почтовой корреспонденции традиционным способом с помощью уплаты почтового сбора наклейкой почтовых марок практически невозможно. С целью повышения скорости обработки исходящей корреспонденции, снижения трудозатрат и повышения качества созданы франкировальные машины. При использовании такой машины отпадает необходимость наклеивать марки, вести учет почтовых расходов, поскольку все это осуществляется машиной.

В соответствии со ст. 2 Закона о почтовой связи франкировальная машина — это машина, предназначенная для нанесения на письменную корреспонденцию государственных знаков почтовой оплаты, подтверждающих оплату услуг почтовой связи, даты приема данной корреспонденции и другой информации.

Иными словами, франкировальная машина — это аппарат, в который с одной стороны загружаются конверты с почтовым адресом получателя, далее вводится информация об отправлениях: вес, класс отправлений, а с другой стороны из аппарата выходит конверт с уже нанесенным знаком почтовой оплаты. Кроме оттиска марки и даты, на конверт наносится логотип с названием учреждения и обратным адресом, что исключает необходимость в ручном написании обратного адреса или использовании фирменных конвертов.

Использование такой машины позволяет сэкономить значительное количество времени. Оформление корреспонденции сотрудником учреждения осуществляется быстрее. На почте отмаркированная на машине корреспонденция также проходит быстрее, минуя ряд почтовых операций (например, гашение марки).

Учреждения, желающие использовать франкировальные машины при оформлении письменной корреспонденции в соответствии с обязательными требованиями в области почтовой связи, должны получить разрешение на применение таких машин. Выдача таких разрешений осуществляется Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций в соответствии с Административным регламентом, утвержденным Приказом Минкомсвязи России от 03.11.2011 N 296.

Плата за выдачу, переоформление, в том числе взамен утраченных или испорченных, аннулирование разрешений на применение франкировальных машин не взимается (п. 38 Административного регламента).

Письменная корреспонденция с оттисками клише франкировальных машин принимается в объектах почтовой связи, определенных оператором почтовой связи.

С помощью франкировальных машин почтовые расходы учитываются путем суммирования расходов либо путем вычитания почтовых расходов из исходной суммы, установленной на счетчике кассового механизма.

Расходы, связанные с пересылкой письменной корреспонденции и использованием для этих целей франкировальных машин, подлежат отражению по статьям и подстатьям КОСГУ в зависимости от экономического содержания осуществляемых расходов в предмете соответствующих договоров:

- расходы на оплату услуг по почтовой пересылке корреспонденции следует относить на подстатью 221 «Услуги связи» КОСГУ;

- расходы на оплату услуг по изготовлению и установке штемпелей для франкировальной машины — на подстатью 226 «Прочие работы, услуги» КОСГУ;

- расходы на оплату услуг по вводу информации об авансовых платежах в регистр (счетчик) франкировальной машины — на подстатью 226 «Прочие работы, услуги» КОСГУ;

- расходы на техническое обслуживание франкировальной машины, обеспечивающее ее работоспособность (ремонт, профилактические работы и т.п.), — на подстатью 225 «Работы, услуги по содержанию имущества» КОСГУ.

Документальное оформление учета почтовых марок

Цитата:Каким должен быть отчет за почтовые марки, выдаваемые в кассе предприятия (канцелярии) для отправки корреспонденции? Нужно ли составлять авансовый отчет за марки, приобретаемые предприятием по безналичному расчету?На вопрос отвечает Бикбаева В.А., эксперт журнала Прежде всего напомним, что согласно п. 1 ст. 9 Федерального закона от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете» (далее – Закон № 129-ФЗ) все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Они служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Почтовые марки относятся к категории денежных документов. Бухгалтер должен списать стоимость таких документов только после подтверждения факта их использования. Денежные документы хранятся в кассе организации, следовательно, их поступление и выбытие оформляются выпиской приходных (форма № КО-1) и расходных (форма № КО-2) кассовых ордеров. Отвечает за движение и сохранность документов кассир, с которым заключается договор о полной материальной ответственности. Вследствие удовлетворения письменного заявления сотрудника с визой руководителя о предоставлении ему почтовых марок для осуществления отправки корреспонденции ответственность за данные материальные ценности несет уже этот сотрудник – подотчетное лицо. Для подтверждения использования почтовых марок оно должно подготовить авансовый отчет по форме № АО-1, которая содержится в Альбоме унифицированных форм первичной учетной документации, утв. постановлением Госкомстата России от 01.08.2001 г. № 55. Если почтовые марки используются при отправке корреспонденции заказным письмом, к авансовому отчету работники прилагают соответствующие квитанции, полученные в почтовом отделении, принявшем данные письма по почтовому списку

При этом обратите внимание, что в авансовом отчете указывается номер квитанции, который располагается рядом с датой выдачи этого документа.Почтовый список остается у подотчетного лица (в службе ДОУ) и в бухгалтерию может не сдаваться, номера почтовых отправлений отражаются в квитанции (в случае большого числа отправлений фиксируются номер первого и последнего из них по списку). В том случае, когда корреспонденция отправляется простым письмом, в качестве документа, подтверждающего расходование почтовых марок, может выступить отчет о расходе знаков почтовой оплаты.Установленной формы такого отчета не существует

Его составляет и подписывает сначала лицо, ответственное за марки, потом его непосредственный руководитель, а утверждает руководитель организации. Обратите внимание: в этом документе фигурируют все марки, полученные, израсходованные и оставшиеся на конец месяца (и те, что были наклеены на заказные отправления, на которые у вас есть почтовые квитанции, и те, что были отправлены как простые письма). То, что мы в просторечье называем «почтовые марки», имеет официальное название – «знаки почтовой оплаты». Именно под таким, более длинным названием они и должны проходить во всех оформляемых документах. Далее проверенный бухгалтерией авансовый отчет с прикрепленными подтверждающими документами (квитанциями и / или отчетом о расходе почтовых марок и конвертов) должен быть утвержден руководителем организации или уполномоченным на это лицом, для чего в верхней части лицевой стороны бланка авансового отчета предусмотрен соответствующий реквизит. После утверждения документ принимается к учету для списания использованных марок с подотчетного лица. Остаток неизрасходованных марок приходуется в кассу. Отталкиваясь от вышесказанного, сформулируем четкий ответ на заданный вопрос. Авансовый отчет о расходе полученных в своей бухгалтерии марок составлять в любом случае придется. Разница заключается лишь в том, какие подтверждающие документы вы к нему приложите (квитанции, полученные на почте, или собственноручно составленный отчет о расходовании марок). Кроме того, распространена и иная ситуация, когда сотруднику службы ДОУ выдаются не марки (ранее купленные оптом), а наличные для оплаты услуг почты. В этом случае подотчетное лицо также должно будет составить авансовый отчет и отчитаться за расход полученных денег, чтобы эти «висящие на нем» подотчетные суммы были с него «сняты». Следует обратить внимание, что периодичность составления авансового отчета утверждается учетной политикой организации. В рассматриваемом примере мы исходили из того, что согласно учетной политике авансовый отчет подотчетное лицо обязано готовить один раз в месяц.

Учет почтовых услуг в бухгалтерском учете

Одной из существенных статей расходов являются расходы на оплату почтовых услуг

В современном мире есть множество способов направить важное сообщение контрагенту: электронная почта, различные клиенты для обмена сообщениями и пр

Но бумажная корреспонденция не утрачивает своей актуальности. В частности, и из-за того, что суды и государственные органы больше «верят» тому, что изложено на бумаге.

Расходы по оплате услуг связи могут возмещаться из различных источников. Учет почтовых услуг в бухгалтерском учете – важнейший вопрос для любой организации.

Способы оплаты почтовых расходов

На практике применяется три таких способа:

- Денежные средства вручаются сотруднику организации под ответственность. Он направляется в почтовое отделение связи, оплачивает все расходы и получает чеки или квитанции. Квитанции передаются руководителю фирмы или бухгалтеру.

- Использование маркировальных машин.

- Использование авансовой книжки.

Бухучет при использовании подотчетных сумм

Наиболее простая ситуация. Сотруднику фирмы выдается доверенность, им получаются на руки денежные средства. Кроме того, составляется соглашение о том, что указанный сотрудник несет полную ответственность за утрату вверенных денег или их нецелевое использование. Денежные средства выдаются по заявлению сотрудника.

В течение 3-х дней, с момента оплаты почтовых услуг, сотрудник должен вручить руководителю компании или бухгалтеру чеки, свидетельствующие о том, что он надлежащим образом исполнил поручение. Если отправлялась почтовая корреспонденция, которая требует регистрации, то в чеках должна быть указана следующая информация:

- данные получателя;

- опись документов, которые были отправлены;

- стоимость почтовых услуг.

В случае если работник не исполнил поручение или исполнил его ненадлежащим образом, то у него возникает обязанность возместить ущерб работодателю. Возместить ущерб можно двумя способами:

- провести деньги через кассу фирмы;

- вычесть сумму из зарплаты работника.

Неизрасходованный остаток денежных средств, если такой имеется, возвращается в кассу фирмы.

Оплата при помощи маркировальных машин

В данном случае оплата осуществляется в форме безналичного расчета. На конверт наносится специальная маркировка с указанием номера отправляемой корреспонденции. Такой порядок обеспечивает наиболее точный и простой учет почтовых расходов.

Чтобы использовать маркировочную машину, необходимо обратиться в органы Россвязьнадзора. Эти органы выдают разрешение. С почтовым отделением оформляются договорные отношения. Ежемесячно сотрудник почты проверяет, сколько писем и прочей корреспонденции было отправлено. На основании сверки выписывается счет-фактура.

В бухгалтерских документах должно быть отражено следующее:

- задолженность по оплате почтовых услуг;

- перевод средств с расчетного счета компании.

Использование авансовой книжки

В данном случае, также применяется маркировальная машина, но платежи вносятся авансом.

Отражены должны быть следующие операции:

- перечисление авансового платежа;

- погашение задолженности перед поставщиком услуг.

Правовой и бухгалтерский центр «Юрмастер» поможет правильно учесть все расходы, связанные с оплатой почтовых услуг, оформить всю необходимую документацию, подготовить отчеты, с учетом указанных платежей, рассчитать суммы налога.

Преимущества сотрудничества с нашей компанией таковы:

- Профессионализм. У нас работаю лучшие бухгалтеры, которые с успехом разбираются в сложных ситуациях, обладают навыками правильного оформления документов и ведения бухгалтерского учета, в целом.

- Адекватная стоимость услуг. Мы берем деньги только лишь за качественно оказанные услуги. Иных расходов при сотрудничестве с нами клиент не несет.

- Конфиденциальность и ответственность. За всю свою деятельность мы несем полную ответственность, храним коммерческую тайну.

- Оперативность. Все услуги оказываются максимально быстро, без ущерба качеству.

Обратиться в Правовой и бухгалтерский центр «Юрмастер» можно не только с какими-то определенными бухгалтерскими проблемами. Мы предлагаем услугу по полному ведению бухучета.

При этом стоимость наших услуг, часто, ниже, чем размер зарплаты штатного бухгалтера. Работаем как с молодыми компаниями, так и с теми фирмами, которые ведут свою деятельность достаточно давно.

Клиенты получают надежность в финансовом плане.

Почтовые расходы при УСН «доходы минус расходы»

Согласно ст. 346.16 НК РФ почтовые расходы упрощенцев относятся к расходам, уменьшающим налогооблагаемую базу, и при этом признаются после свершения факта оплаты за них (подп. 1 п. 2 ст. 346.17 НК РФ).

Перечень расходов, признаваемых при расчете УСН-налога, см. .

В соответствии с этим в налоговом учете следует учитывать почтовые расходы именно в том периоде, в котором они были произведены. В противном случае (если, например, списать стоимость конвертов по мере того, как они будут использоваться) возможны разногласия с налоговиками.

О нюансах признания упрощенцами отдельных видов расходов узнайте из публикаций:

- «Участие работников в конференциях — расход по УСН?»;

- «Как правильно списываются расходы на лицензии при УСН?»;

- «: Как учесть коммунальные расходы?».

Контролирующие органы считают, что материальные расходы должны быть учтены точно в момент их оплаты (письмо Минфина РФ от 18.01.2010 № 03-11-11/03). Иное может быть расценено как нарушение порядка признания расходов, за что предусмотрена ответственность по ст. 120 НК РФ.

Почтовые расходы бухгалтерский и налоговый учет

Вопрос

Помогите, пожалуйста, разобраться в таком вопросе- Организация, на общем режиме налогообложения заключила договор с ИП на доставку получаемой с почты, корреспонденции . Куда отнести данные расходы? Или эти расходы не уменьшают налогооблагаемую базу?

Ответ

Чтобы учитывать такие затраты при налогообложении прибыли, целесообразно не только документально подтвердить оплату услуг курьера или экспресс-доставки, но и обосновать экономическую необходимость ускоренного получения корреспонденции (п. 1 ст.

252 НК РФ). Полагаем, что затраты на курьерскую доставку и экспресс-почту уменьшают базу по налогу на прибыль как почтовые расходы (пп. 25 п. 1 ст.

264 НК РФ) или как иные прочие расходы, связанные с производством и реализацией (пп. 49 п. 1 ст.

264 НК РФ).

Почтовая доставка сопряжена с риском того, что ценное письмо или вещь потеряются по дороге.

Или сроки настолько поджимают, что потратить время на обычную пересылку означает лишиться контракта, не успеть в командировку или нарваться на штраф от налоговой за опоздание со сдачей налоговой и бухгалтерской отчетности.

Возможно, у организации был последний день на доставку документации в инспекцию или контрагенту.

И пришлось воспользоваться более дорогостоящим видом доставки, чтобы избежать штрафных санкций за нарушение налогового законодательства или условий договора.

Полагаем, что затраты на курьерскую доставку и экспресс-почту уменьшают базу по налогу на прибыль как почтовые расходы (пп. 25 п. 1 ст.

264 НК РФ) или как иные прочие расходы, связанные с производством и реализацией (пп. 49 п. 1 ст. 264 НК РФ).

При организации торговли при помощи пересылки товара по почте необходимо определиться, включаются почтовые расходы в стоимость товара или оплачиваются отдельно покупателем.

Если оплата покупателем почтовых услуг производится отдельно, то услуги отражаются в учете в полном объеме в виде расходов, связанных с реализацией.

Немаловажно правильно определиться с учетом реализации, ведь отражение продажи в бухгалтерском и налоговом учете производится при переходе прав собственности (п. 12 ПБУ 9/99 «Доходы организации», п

3 ст. 271, п. 1 ст. 39 НК РФ).

Статья 223 Гражданского кодекса устанавливает, что право собственности на товар переходит в момент его передачи, если нет отдельных условий в соответствии с договором. В то же время статья 224 Гражданского кодекса определяется, что передачей вещи может быть вручение ее приобретателю или сдача в организацию связи для доставки.

Для того чтобы не путаться, следует правильно указать условия оформления заказа товара. Они могут быть оговорены в оферте (предложении), размещенной в каталоге, бланке заказа, договоре или иных документах.

Следует производить отправку с уведомлением о вручении, чтобы по нему документально установить дату реализации.

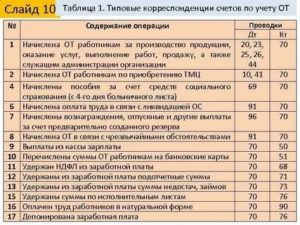

Схемы корреспонденций счетов

Подборка по материалам информационного банка «Корреспонденция счетов» системы КонсультантПлюс

Как отразить в учете организации приобретение через подотчетное лицо почтовых марок для оплаты почтовых отправлений налоговых деклараций организации? Марки приобретены в октябре на сумму 800 руб. В этом же месяце все марки израсходованы.

Корреспонденция счетов:

Налоговая декларация (расчет) может быть направлена налогоплательщиком (плательщиком сбора, налоговым агентом) в виде почтового отправления с описью вложения. При этом днем представления налоговой декларации (расчета) считается дата отправки почтового отправления с описью вложения (абз. 1, 3 п. 4 ст. 80 Налогового кодекса РФ).

Порядок ведения кассовых операций

Порядок выдачи денежных средств под отчет работникам организации и расчетов по подотчетным суммам регламентирован п. 11 Порядка ведения кассовых операций в Российской Федерации, утвержденного Решением Совета директоров ЦБ РФ от 22.09.1993 N 40.

Проводки по УСН

Упрощенная система налогообложения (УСН, упрощенка) — это специальный налоговый режим, применяемый организациями и индивидуальными предпринимателями, подавшими в ФНС заявление о его применении и отвечающие критериям его применения.

КонсультантПлюс БЕСПЛАТНО на 3 дня

Получить доступ

Условия применения спецрежима установлены главой 26.2 части 2 НК РФ. При их нарушении применение УСН будет признано неправомерным с последующим доначислением налогов исходя из общей системы налогообложения.

Условия применения упрощенной системы налогообложения:

- средняя численность работников не превышает 100 человек;

- остаточная стоимость основных средств не более 150 млн руб.;

- годовой доход не превышает 150 млн руб.

Помимо этих ограничений, существует запрет применения спецрежима для определенных видов деятельности и при наличии у организации филиалов (п. 3 ст. 346.12 ч. 2 НК РФ).

Объект налогообложения при УСН и ставки налога

Налоговый кодекс в этом случае предлагает два объекта налогообложения — «доходы» и «доходы минус расходы». Выбор осуществляется при подаче в ФНС заявления о применении упрощенной системы налогообложения. Сменить объект налогообложения на другой можно будет только с начала следующего налогового периода (календарный год), подав новое заявление.

От выбранной налоговой базы зависит ставка налога. Для УСН с объектом налогообложения «доходы» ставка составляет 6 % с правом субъектов РФ устанавливать на своей территории ставку от 1 до 6 %.

Для «доходы минус расходы» ставка налога составляет 15 % с возможностью понижения региональным законодательством до 5 %.

Субъекты РФ в своем законодательстве могут установить нулевую ставку для вновь зарегистрированных хозяйственных субъектов, осуществляющих деятельность в производственной, научной, социальной сферах или в области оказания бытовых услуг населению.

Организация учета

Организации обязаны вести учет бухгалтерских операций в полном объеме в соответствии с Планом счетов и бухгалтерскими стандартами.

Индивидуальные предприниматели вести бухгалтерский учет не обязаны и могут ограничиться ведением налогового учета, в этом случае никаких бухгалтерских проводок не возникает.

Особенностью упрощенной системы налогообложения является то, что и доходы, и расходы учитываются кассовым методом, то есть по мере оплаты. Для налогового регистра — книги учета доходов и расходов при упрощенке — отбираются оплаченные доходы и расходы.

Проводки при УСН — «доходы»:

| Дт 51 Кт 62.02 | Поступление аванса от покупателя |

| Дт 51 Кт 62.01 | Погашение задолженности покупателя |

| Дт 51 Кт 76 | Оплачены штрафы по хозяйственным договорам |

| Дт 57 Кт 62 | Оплата через сайт |

| Дт 50 Кт 90 | Оплата в рознице |

Проводки по УСН — «доходы минус расходы», примеры:

| Дт 50 Кт 70 | Выплата ранее начисленной зарплаты |

| Дт 26 Кт 60 | Поступил акт по ранее оплаченной аренде |

| Дт 51 Кт 60 | Оплата оказанных услуг |

| Дт 90 Кт 41 | Себестоимость отгруженного и оплаченного товара |

Для целей налогообложения при упрощенке учитываются только произведенные и оплаченные расходы, то есть при наличии документов от поставщика и об оплате.

Для торговли существует дополнительное условие включения себестоимости оплаченного товара в расход — товар должен быть отгружен.

При расчете УСН с объектом налогообложения «доходы минус расходы» учитываются только те расходы, что перечислены в ст. 346.16 гл. 26.2 НК РФ.

Порядок расчета

Расчет вычетов в связи с применением УСН производится налогоплательщиками самостоятельно по итогам налогового периода, которым является календарный год. Внутри него налогоплательщики рассчитывают ежеквартальные авансовые платежи и уплачивают их до 25 апреля — за 1-й квартал, до 25 июля — за 2-й квартал и до 25 октября — за 3-й квартал.

По итогам налогового периода организации уплачивают налог до 31 марта, а индивидуальные предприниматели — до 30 апреля. Как и при любом другом налоговом режиме, налогоплательщик обязан организовать учет расчетов с бюджетом и порядок исчисления упрощенки.

Учет расчетов ведется на бухгалтерском счете 68.12, по дебету которого показываются погашения налоговых обязательств, а по кредиту — начисление налога в связи с УСН. Сальдо по счету 68.12 показывает итог расчетов за выбранный период.

Начисление УСН, проводки:

| Дт 99 Кт 68.12 | Начислен авансовый платеж за 1 кв. |

| Дт 99 Кт 68.12 | Начислен авансовый платеж за полугодие |

| Дт 99 Кт 68.12 | Начислен авансовый платеж за 9 месяцев |

| Дт 99 Кт 68.12 | Начислен налог за год |

| Дт 68.12 Кт 51 | Оплачен налог |

Налог на добавленную стоимость

Реализация (а также передача, выполнение, оказание для собственных нужд) на территории Российской Федерации почтовых марок (за исключением коллекционных марок), маркированных открыток и маркированных конвертов не подлежит обложению НДС (освобождается от налогообложения).

Таким образом, если налогоплательщик оплачивает отправку письменной корреспонденции посредством марок, то НДС не возникает. Если налогоплательщик оплачивает отправку письменной корреспонденции посредством франкировальной машины, то в данном случае услуга по отправке будет с НДС (ставка — 18%).

При оформлении подписки на периодические издания организациям-подписчикам необходимо учесть следующее. Как правило, подписчик оплачивает аванс за доставку периодических изданий в течение определенного срока. При перечислении авансовых платежей от организации почтовой связи подписчик на основании п. 3 ст. 168 НК РФ в течение 5 дней должен получить счет-фактуру на сумму оплаты почтовых услуг и счет-фактуру на сумму каталожной стоимости подписки. Он может также получить единый счет-фактуру, где отдельными строками должно быть указано: «Оказание услуг связи по доставке» и «Каталожная стоимость товара».

По мере доставки изданий, ежемесячно (ежеквартально, исходя из условий договора) в течение 5 дней с момента окончания отчетного периода, организация почтовой связи выставляет либо отдельные счета-фактуры на стоимость оказанных услуг связи и на каталожную стоимость изданий, либо единый счет-фактуру.

Следует учитывать, что по строке «Каталожная стоимость товара» в гр. 7 и 8 (налоговая ставка и сумма налога соответственно) счета-фактуры могут стоять прочерки только в том случае, если подписное агентство освобождено от исполнения обязанностей плательщика НДС в соответствии со ст. 145 НК РФ. В иных случаях по строке «Каталожная стоимость товара» в гр. 7 и 8 должны быть указаны налоговая ставка и сумма налога соответственно.

С.В.Сергеева