(Бухучет, расчет НДС и налога на прибыль у общества и его участника при передаче в качестве вклада в уставный капитал основного средства)

В условиях экономических трудностей организация может оказаться в ситуации, когда полученные убытки приведут к ухудшению показателей отчетности. Один из способов вернуть компании прежнюю инвестиционную привлекательность — это увеличить уставный капитал за счет взносов участников. Причем внести они могут не только деньги, но и имущество, в частности основные средства. При этом их оценка, согласованная с другими участниками, как правило, отличается от остаточной стоимости. Кроме этого, у участника при передаче ОС возникает необходимость восстановить НДС, ранее принятый к вычету, что также вызывает некоторые вопросы. Рассмотрим, как отразить передачу и получение основных средств в качестве взноса участника — юридического лица как при увеличении уставного капитала уже существующего ООО, так и при создании нового ООО.

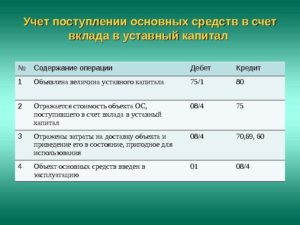

Передача основных средств в качестве вклада в уставный капитал – Бух учет

Организация может быть учредителем других организаций. Задолженность по взносу в уставный капитал она может погашать своими основными средствами (если это не запрещено Уставом).

Учредители должны оценить и согласовать стоимость вносимого имущества. Она должна быть не выше оценки независимого эксперта.

В АО любое вносимое имущество подлежит независимой оценке, в ООО — имущество стоимостью свыше 20 000 рублей.

Учредитель отражает свой вклад в уставный капитал других организаций на 58 счете «Финансовые вложения». Можно использовать счет 76 для отражения расчетов с дочерней организацией, а можно все расчеты сразу отражать на 58 счете без применения 76 счета.

Дебет 58.1 Кредит 76 субсчет «Расчеты по вкладам в уставный капитал» — отражена задолженность по вкладу в УК другой организации.

Выбытие основного средства и передача его в УК отражается так:

Дебет 01 субсчет «Выбытие основных средств» Кредит 01 – списана первоначальная (восстановительная) стоимость основного средства.

Дебет 02 Кредит 01 субсчет «Выбытие основных средств» – списана сумма начисленной амортизации.

Дебет 76 субсчет «Расчеты по вкладам в уставный капитал» Кредит 01 субсчет «Выбытие основных средств» или Дебет 58.1 Кредит 01 субсчет «Выбытие основных средств» — отражена передача объекта ОС в качестве вклада в уставный капитал (по остаточной стоимости).

Если остаточная стоимость ОС не совпадает с оценкой учредителей, то разница учитывается в составе прочих доходов или расходов.

Дебет 76 субсчет «Расчеты по вкладам в уставный капитал» Кредит 91.1 или Дебет 58.1 Кредит 91.1 – отражена положительная разница между согласованной учредителями оценкой ОС и его остаточной стоимостью.

Дебет 91.2 Кредит 76 субсчет «Расчеты по вкладам в уставный капитал» или Дебет 91.2 Кредит 58 – отражена отрицательная разница между оценкой ОС, согласованной учредителями, и его остаточной стоимостью.

НДС

По основным средствам, переданным в уставный капитал НДС не начисляется, так как данная операция не признается реализацией.

Входной НДС по основным средствам, ранее принятый к вычету, нужно восстановить. Но не весь, а часть пропорциональную остаточной стоимости ОС.

Дебет 19 Кредит 68 субсчет «Расчеты по НДС» – восстановлен НДС по ОС, переданному в качестве вклада в УК;

Восстановленный НДС передающая сторона включает в первоначальную стоимость финансовых вложений.

Дебет 58.1 Кредит 19 – восстановленный НДС отражен в составе финансовых вложений.

Принимающая сторона может принять восстановленный НДС к вычету.

Налог на прибыль

При передаче имущества в уставный капитал организаций не возникает доходов и расходов.

Убыток от вклада основных средств в уставный капитал другой организации налогооблагаемую прибыль организации не уменьшает. Если остаточная стоимость отличается от согласованной оценки учредителей, то возникают постоянные разницы.

Положительная разница между остаточной стоимостью и оценкой учредителей формирует постоянный налоговый актив:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Постоянные налоговые активы».

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль».

Практический пример

ООО «Медея» внесла вклад в уставный капитал ООО «Лес» ноутбуком. Согласованная денежная оценка учредителей — 40 000 руб.

Первоначальная стоимость ноутбука 76 700 руб. (в том числе НДС — 11 700 руб.). Сумма начисленной амортизации — 32 500 руб.

Решение:

- Дебет 01 субсчет «Выбытие основных средств» Кредит 01 — 65 000 руб. (76 700 — 11 700) — списана первоначальная стоимость ноутбука.

- Дебет 02 Кредит 01 субсчет «Выбытие основных средств» — 32 500 руб. — списана начисленная амортизация.

- Дебет 58.1 Кредит 01 субсчет «Выбытие основных средств» — 32 500 руб. (65 000 — 32 500) — списана остаточная стоимость ноутбука.

- Дебет 19 Кредит 68 — 5 850 руб. ((32 500: 65 000) х 11 700) — восстановлен НДС.

- Дебет 58.1 Кредит 19 — 5 850 руб. восстановленный НДС учтен в составе финансовых вложений.

- Дебет 58.1 Кредит 91.1 — 7 500 руб. (40 000 — 32 500) — отражена положительная разница между оценкой учредителей и остаточной стоимостью ноутбука.

- Дебет 68 Кредит 99 — 1 500 руб. (7 500 х 20%) — отражен постоянный налоговый актив.

Бизнес и учет

НДС

Платить НДС при изъятии имущества собственником не нужно. Реализации нет. А значит, объект обложения НДС не возникает. Даже если по распоряжению собственника объект передают третьему лицу. Убедиться в правильности такого заключения можно, посмотрев пункт 1 статьи 39 и подпункт 1 пункта 1 статьи 146 Налогового кодекса РФ.

Не получится принять к вычету и НДС с работ по демонтажу, допустим, оборудования. Одно из обязательных условий возникновения права на вычет не выполняется. Дело в том, что такие траты не связаны с операциями, которые облагают НДС. Налог в этом случае включают в стоимость самих трат, но их, опять же, при расчете налога на прибыль не учитывают. Это установлено подпунктом 1 пункта 2 статьи 170 и подпунктом 1 пункта 2 статьи 171 Налогового кодекса РФ.

Документальное оформление передачи ОС

Передача основного средства оформляется актом о приеме-передаче основных средств по форме N ОС-1 или N ОС-1а (для зданий и сооружений), в котором должны быть указаны все необходимые для учета данные о передаваемом объекте: первоначальная и остаточная стоимость, амортизационная группа, дата ввода в эксплуатацию, срок полезного использования, сумма начисленной амортизации и т.д. . Причем поскольку получающей ОС стороне, кроме того, понадобятся данные налогового учета, то необходимо:

(или) дополнить акт о приеме-передаче нужными данными;

(или) передать получающей стороне копию регистра налогового учета по этому ОС.

Предупреди руководителя

Денежная оценка имущества, вносимого в уставный капитал, не может быть выше стоимости, определенной независимым оценщиком. Иначе впоследствии такая сделка может быть признана недействительной . При этом независимая оценка обязательна, если номинальная стоимость (увеличение номинальной стоимости) доли участника общества в уставном капитале общества, оплачиваемой неденежным вкладом, составляет более 20 000 руб. .

Заметим, что участник должен закрыть инвентарную карточку на переданный объект ОС, а общество, получившее ОС, открыть у себя такую карточку по форме N ОС-6 .

Постановление Госкомстата России от 21.01.2003 N 7. Пункт 3 Информационного письма Президиума ВАС РФ от 30.05.2005 N 92. Пункт 2 ст. 15 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».