Как применяется правило 5 процентов по НДС с 2018 года

Законодательное правило 5 процентов с 2018 г. изменилось. В октябре 2017 г. чиновники Минфина выпустили Письмо (№ 03-07-11/65098 от 05.10.17 г.), в соответствии с которым теперь запрещено брать к вычету налог по необлагаемым операциям даже при условии соблюдения лимита в 5 %. Следовательно, ранее налогоплательщики могли заявить вычет в части НДС по необлагаемым сделкам, если затраты по операциям необлагаемым не превышали лимит в 5 %. И эта позиция подтверждалась ФНС в разъяснениях – в частности, в Письме № ШС-6-3/827 от 13.11.08 г.

Теперь же сумму НДС в части необлагаемых сделок необходимо учитывать в стоимости предмета приобретения. При этом ведение раздельного учета налога является обязательным. Частичное исключение предусмотрено для тех компаний, у которых затраты по операциям необлагаемым составляют менее 5 % от совокупной суммы расходов предприятия по всем операциям. Такие фирмы вправе взять к вычету долю НДС по сделкам, совершенным одновременно для необлагаемых и облагаемых хозопераций за отдельный период (абз. 7 п. 4 стат. 170).

Раздельный учет НДС: правило 5 процентов по НДС и пример расчета

Такое ведение документального фиксирования деятельности, как раздельный учет НДС, требуется для максимального точного определения общей доли вхождения «входного» НДС, который принимается к вычету. Данные процедуры должны быть проведены исключительно профессионалами, так как возможные ошибки могут привести к тому, что налоговики снимут все вычеты и приплюсуют налог.

Особенности ведения раздельного учета

Практически часто коммерческие предприятия работают с продукцией облагаемой и не облагаемой НДС. Определить суммы по данным операциям будет не так просто.

Раздельный учет НДС стоит вести строго по исходящему НДС, то есть цене отгруженной продукции, облагаемой и освобожденной от налога

Также важно принимать во внимание входной НДС, который уже включен в стоимость единиц услуг или товаров, приобретенных для проведения операций, облагаемых и полностью освобожденных от налога

По торговым операциям, которые освобождены от налога, а также входной НДС, в обязательном порядке включаются в стоимость всех реализуемых товаров, имущественных прав и услуг.

Учет подобных операций нужно вести на разных субсчетах, которые открыты к счетам стандартного бухгалтерского учета.

Порядок ведения документов, выбранный по параметрам и особенностям производимой деятельности, должен быть закреплен в общей учетной политике организации.

Получите 267 видеоуроков по 1С бесплатно:

Если не вести грамотный раздельный учет, сотрудники налоговой инспекции быстро восстановят весь входной НДС по таким единицам, которые были приобретены для применения в необлагаемых и облагаемых операциях. Это автоматически приведет к недостачам в НДС, а на них налоговая обычно начисляет штрафы и пени.

Правило 5 процентов по НДС: пример расчета

Освобождение от ведения раздельного учета допустимо только в ситуации, если за квартал общая доля расходов на производство и приобретение товаров, не превысила 5% от всех совокупных расходов, направленных на производство или реализацию товаров. В данной ситуации входной НДС, который предъявляется поставщиками в том или ином квартале, может быть принят к вычету.

Допустим, прямые траты компании на операции, которые облагаются налогом составили 10 млн. руб, из них на не облагаемые 600 тыс. руб. На общехозяйственные нужды ушло 3 млн. руб.

Расчет осуществляется так:

Соотношение между расходами окажется равным 4,6% (600 000 руб.: (10 000 000 руб. +3 000 000 руб.) × 100%). Данная сумма меньше 5%, соответственно предприятие имеет полное право вести раздельный учет «входного» НДС и принять к вычету весь свой входной НДС за следующий отчетный период.

Раздельный учет при экспорте

Здесь без раздельного учета не обойтись. Сырье, используемое в процессе проведения экспортных операций, то есть их сумма, представляется в налоговую в отдельно составленной декларации с нулевой ставкой.

Не существует законом установленной методики по определению входного НДС экспортируемых товаров. Она выбирается самостоятельно и в обязательном порядке закрепляется в приказах, касающихся учетной политики.

Если компания не знала, будет ли заниматься отправкой продукции на экспорт, и приняла стандартный входной НДС на общих основаниях, то уплаченный налог можно восстановить. Для этого потребуется подать уточненный бланк декларации и уплатить сумму налога.

Налоговая политика раздельного учета при наличии операций не облагаемых налогом

В обязательном порядке учитываются основания, при которых совершаются такие операции, которые не облагаются налогом. Это могут быть такие моменты, как:

- Все льготные режимы, связанные с налогообложением;

- Право на освобождение от оплаты НДС на основании недостаточной выручки;

- Присутствие операций по налогообложению, где не предусмотрена статья 149 НК РФ;

- Реализация товаров или услуг за границами страны.

В случаях, если на протяжении определенного времени не было отмечено реализации услуг или товаров, которые не облагаются налогом, многие предприниматели задаются вопросом, необходимо ли вести в данном случае раздельный учет НДС? Министерство финансов придерживается позиции, что полное отсутствие операций по освобожденным единицам товаров от налога на добавленную стоимость является основанием для освобождения от ведения раздельного учета.

НДС при розничной торговле

Вернемся к нашему примеру про розничную торговлю. В соответствии с российским законодательством, чек контрольно-кассового аппарата заменяет договор между покупателем и продавцом. Очевидно, что чек не содержит никаких условий по поводу невключения в стоимость товара НДС. Также понятно, что перед оформлением кассового чека покупатель и продавец не имели никаких договоренностей по поводу исключения суммы налога из цены.

Таким образом, при розничной торговле соблюдаются все условия, определенные в упомянутом постановлении Пленума ВАС для признания факта включения НДС в цену реализованного товара. Следовательно, сумма налога, которую продавец предъявляет покупателю, должна исчисляться из стоимости товара по расчетной ставке, указанной в пункте 4 статьи 164 НК РФ.

«ндс — правило 5%» нельзя применить наоборот

Правило 5 процентов — входной НДС по общим расходам, относящимся и к облагаемым, и к необлагаемым операциям, можно полностью принять к вычету, если расходы на необлагаемые операции меньше 5% всех расходов, связанных с реализацией п. 4 ст. 170 НК РФ, Письмо Минфина от 05.04.2018 N 03-07-14/22135 .

В расходы на необлагаемые операции надо включить и часть общехозяйственных расходов, которая к ним относится. Порядок расчета этой части закрепите в учетной политике. Например, ее можно считать пропорционально доле прямых расходов на не облагаемые НДС операции в общей величине прямых расходов Письмо Минфина от 03.07.2017 N 03-07-11/41701 .

Выручка от облагаемых НДС операций за квартал — 10 000 000 руб. без НДС. Проценты по выданному займу — 100 000 руб., других не облагаемых НДС операций нет. Прямые расходы на облагаемые НДС операции — 7 500 000 руб., прямых расходов на предоставление займа нет. Общехозяйственные расходы за квартал — 2 000 000 руб., входной НДС по ним — 200 000 руб.

Организация считает долю общехозяйственных расходов, приходящуюся на необлагаемые операции, пропорционально доле прямых расходов на не облагаемые НДС операции в общей величине прямых расходов.

Поскольку прямых расходов на необлагаемые операции нет, доля приходящихся на них общехозяйственных расходов — 0%. Общая величина расходов на необлагаемые операции — 0 руб., что меньше 5% всех расходов. Следовательно, весь НДС по общехозяйственным расходам можно принять к вычету.

Раздельный учет НДС с 2018 года с примерами расчета в 2019 году

С 2018 года изменились правила ведения раздельного учета НДС. Поправка касается организаций, которые применяют «правило 5 процентов». Покажем раздельный учет НДС с 2018 года с примерами.

Организации, которые проводят облагаемые и не облагаемые НДС операции, ведут раздельный учет НДС. В этом случае принимают к вычету налог по товарам, работам и услугам, относящимся к облагаемой деятельности. До сих пор были споры, как делить НДС, но с 2018 года все поменялось.

С 1 января 2018 года компании должны вести раздельный учет НДС по новым правилам. Заявить к вычету НДС можно по покупкам, которые относятся одновременно к облагаемым и необлагаемым операциям, если доля расходов на необлагаемые операции не больше 5 процентов (п. 4 ст. 170 НК).

Кроме того, компании не смогут принять к вычету входной НДС с покупок только для необлагаемых операций вне зависимости от доли расходов на эти сделки. В 2017 году, если расходы на необлагаемые операции были меньше 5 процентов расходов за квартал, компания вправе была не вести раздельный учет.

Входной НДС компании могли принять к вычету, а НДС по покупкам для необлагаемых операций — нет.

Такие изменения в НК РФ внес Федеральный закон от 27.11.2017 № 335-ФЗ.

Кроме того, с 1 января 2019 года ставка НДС выросла с 18% до 20%. См. все изменения по НДС c 2019 года>>

Важно: насколько опасна неверная ставка НДС (18%) в документах

С 1 января 2019 года ставка НДС выросла с 18% до 20%. У главбухов возникают проблемы из-за того, что контрагенты в 2019 году стали ошибаться в ставке НДС. Например, старая ставка 18 процентов по налогу попадает в платежки или счета-фактуры. Редакция «УНП» выяснила у налоговиков, как повлияет неверная ставка НДС в документах на результаты налоговых проверок.

Что делать с неверной ставкой НДС в документах

Раздельный учет НДС с 2018 года: новые правила

В кодексе закрепили правило: если расходы по необлагаемой деятельности менее 5 процентов, то НДС по смешанным расходам можно полностью принимать к вычету (Федеральный закон от 27.11.17 № 335-ФЗ). Если же траты относятся только к необлагаемой деятельности, то НДС надо учитывать в расходах компании (п. 4 ст. 170 НК). Споров больше не будет.

Если расходы на необлагаемый бизнес больше 5 процентов, то НДС по общим тратам можно принять к вычету пропорционально доле выручки от облагаемых операций за квартал. Такое правило действовало и раньше (см. схему).

Пример: Раздельный учет НДС при наличии операций, необлагаемых НДС

Компания ведет облагаемую и не облагаемую НДС деятельность. Данные для раздельного учета:

Расходы по облагаемой деятельности — 4 000 000 руб.

НДС с расходов по облагаемой деятельности (ставка НДС 20%) — 800 000 руб.

Расходы по необлагаемой деятельности — 118 000 руб.

НДС с расходов по необлагаемой деятельности (ставка НДС 20%) — 23 600 руб.

Общие расходы — 400 000 руб.

НДС с общих расходов — 80 000 руб.

Выручка от облагаемой деятельности (без НДС) — 5 500 000 руб.

Выручка от необлагаемой деятельности — 650 000 руб.

Общая сумма расходов по необлагаемой деятельности — 160 276,42 руб. (42 276,42 + 118 000).

Доля расходов по необлагаемой деятельности — 3,55% (160 276,42: (4 000 000 + 118 000 + 400 000) × 100%).

«Правило 5 процентов» выполняется. Это значит, что компания вправе полностью принять НДС в общих расходах к вычету. Сумма НДС к вычету составит 880 000 руб. (800 000 + 80 000).

Как закрепить правила раздельного учета НДС в 2019 году

Внесите изменения в учетную политику для целей налогообложения, чтобы делить НДС по новым правилам. Измените пункт, в котором вы закрепили «правило 5 процентов». Запишите условие, чтобы принять к вычету НДС по смешанным тратам.

Например, подойдет такая формулировка:

«…Если расходы на необлагаемые операции не превышают 5 процентов от общей суммы расходов ООО „Компания“ за квартал, суммы НДС, предъявленные продавцами по товарам, работам и услугам, одновременно используемым для облагаемых и необлагаемых операций, принимаются к вычету полностью».

Раздельный учет НДС: риски

В НК РФ закреплено «правило 5 процентов». Если расходы по необлагаемой деятельности менее 5 процентов от всех расходов компании, то она вправе принимать весь НДС к вычету. Но было неясно, можно ли принимать налог к вычету по расходам, которые относятся только к необлагаемой деятельности.

Суть

Торговым организациям часто приходится совмещать общий режим налогообложения с единым налогом. Наличие экспортных операций также является основанием для раздельного учета. Причина в том, что при экспорте НДС вычитается в последний день месяца, когда были предоставлены документы, подтверждающие использование нулевой ставки по такой операции. Порядок расчета налога по данным сделкам определяется учетной политикой.

Рассмотрим детальнее, как у таких организаций осуществляется раздельный

Для отражения в БУ распределения суммы налога используются субсчета к счету 19. Распределение осуществляется в том периоде, в котором товары были приняты на учет. Поэтому пропорция осуществляется по сопоставимым показателям — стоимости товара с и без НДС. Двойной учет осуществляется также, если у организации имеются операции, которые реализованы за пределами РФ.

ВАС: цена реализации включает НДС

Рассмотрим пример, когда ИФНС в ходе проверки установила, что налогоплательщик неправомерно применял режим налогообложения ЕНВД. На практике такое случается нередко, и в большинстве случаев инспекторы начисляют компании (предпринимателю) НДС «сверху» его выручки. Между тем при таком подходе выходит, что в проверяемом периоде налогоплательщик получил от реализации больше денежных средства, чем в действительности.

Инспекторы оправдывают свои действия положением пункта 1 статьи 168 НК РФ, гласящим, что при продаже товаров, работ или услуг продавец дополнительно к их стоимости должен предъявить к оплате покупателю соответствующую сумму НДС. То есть по своей сути этот налог является надбавкой к стоимости товара.

Однако это не означает, что НДС всегда изначально не включается в цену. Напротив, как отметил Пленум Высшего Арбитражного суда РФ в постановлении №33 от 30.05.15, в договоре, платежных и первичных документах, а также в счете-фактуре, должна быть указана цена, учитывающая сумму НДС, и эта сумма должна быть выделена отдельной строкой. Это значит, что судьи подтверждают — налог может быть частью цены товара, и, более того, договор должен содержать такую цену по умолчанию. Если законом прямо не оговорено, что в стоимость товаров, работ или услуг не включен НДС, а также если это не следует из прочих условий договора, равно как из обстоятельств, предшествующих его заключению, то налог является составной частью цены. Именно из такой позиции следует исходить судам при спорах, возникающих о включении суммы налога в цену товара.

Таким образом, если налог не включен в цену, то это должно быть оговорено условиями договора или следовать из обстоятельств, оговоренных продавцом и покупателем до его заключения.

Позицияя налоговой службы

Получается, что если ИФНС выставляет к уплате налог, исчисленный не по расчетной ставке, а «сверху» выручки компании, неправомерно применившей освобождение от НДС, то тем самым инспекция нарушает постановление пленума ВАС. В этом случае он должен выделяться из цены и рассчитываться по расчетной ставке.

Однако специалисты ФНС зачастую грешат неправильной трактовкой указанного постановления. Они считают, что факт присутствия в цене НДС налогоплательщик должен доказать. В указанном выше примере с розничной торговлей инспекторы говорят, что компания не представила доказательств включения НДС в цену товара, поэтому применять расчетную ставку оснований нет. Но как налогоплательщик, применяющий ЕНВД (хоть и неправомерно), может доказать, что цена его товара уже включает НДС? К тому же, с точки зрения судов, приведенной выше, делать этого и не нужно.

Таким образом, при неправомерном применении освобождения от НДС налог должен быть расчитан исходя из стоимости реализованного товара по расчетной ставке. Если инспекторы начисляют НДС «сверху» выручки, то такой расчет можно обжаловать в арбитражном суде.

СРОЧНО! НДС в сумме и НДС сверху в чем разница?

Скажите, пожалуйста о гуру бухгалтерии, зачем одни включают НДС в стоимость товара, а другие начисляют его сверху.

Январь сказал(-а): 12.03.2007 02:10

Аноним сказал(-а): 12.03.2007 18:34

jul-2000 сказал(-а): 12.03.2007 18:41

VEM сказал(-а): 12.03.2007 18:42

Аноним сказал(-а): 12.03.2007 18:45

Аноним сказал(-а): 12.03.2007 18:56

Спасибо,олез в НК в 21 статью.

Про игры с НДС все понятно, но вот необходимо доподлинно узнать есть ли варианты, когда требуется, например, НДС выставить сверху. То, что товары собств. производства должны облагаться НДС.

AOK сказал(-а): 12.03.2007 21:37

Аноним сказал(-а): 13.03.2007 01:15

Andyko сказал(-а): 13.03.2007 10:20

заурбек сказал(-а): 13.03.2007 11:16

Аноним сказал(-а): 13.03.2007 17:47

Т.е. абсолютно без разницы, как формировать документы:

все зависит от желания, понятно, что потом я НДС выделю и он попдет в книгу продаж, но на этапе выписки документов меня никто не заставляет включать или не включать НДС в стоимость. Спасибо.

Аноним сказал(-а): 10.06.2014 08:50

Спасибо за ответ, не знаю как кому, а мне помог

Налогоплательщики, у которых в отчетном периоде (квартале) выполняется так называемое правило 5 процентов, имеют право не распределять входящий «общий» НДС, а полностью принять его к вычету.

Как воспользоваться этим правом в 1С рассмотрим на примере.

Аналитика при ведении раздельного учета

При установке в учетной политике настроек по ведению раздельного учета входящего НДС по способам учета PDF в документах с проводками по счету 19 необходимо указывать третье субконто:

- Принимается к вычету – для операций, облагаемых НДС, т.е. входящий НДС будет приниматься к вычету в общем порядке;

- Учитывается в стоимости – для операций, не облагаемых НДС, т.е. входящий НДС будет учитываться в стоимости;

- Блокируется до подтверждения 0% — для операций, облагаемых НДС по ставке 0%, кроме экспорта несырьевых товаров;

- Распределяется – для операций, облагаемых и не облагаемых НДС. В этом случае входящий НДС должен распределяться, т.к. он предъявлен по приобретениям, которые одновременно будут использоваться в деятельности, облагаемой и не облагаемой НДС, например, аренда офиса.

См. также Как в 1С вести раздельный учет входящего НДС, если есть облагаемые и не облагаемые НДС операции?

Соответствие правилу 5 процентов

В 1С автоматический расчет соответствия правилу 5 процентов не производится. Бухгалтер должен самостоятельно рассчитать долю совокупных расходов на приобретение и реализацию товаров (работ, услуг), которые используются в не облагаемых НДС операциях.

Если доля «необлагаемых» расходов меньше 5 процентов, то у налогоплательщика есть право принять «общий» входящий НДС к вычету в полном объеме (п. 4 ст. 170 НК РФ).

Порядок определения доли расходов по не облагаемым НДС операциям необходимо закрепить в Учетной политике Организации, например, следующим образом:

Доля совокупных расходов по не облагаемым НДС операциям (ДоляРН%) определяется по формуле:

где:

- Рнеобл– расходы, непосредственно относящиеся к не облагаемым НДС операциям;

- Ркосв – сумма общих (косвенных) расходов, которые невозможно отнести только к облагаемым или не облагаемым НДС операциям;

- ВНеобл – выручка (сумма) от не облагаемых НДС операций;

- Вобщ — общая выручка без НДС;

- Робщ – общая величина совокупных расходов.

Базой для распределения входящего НДС по общим расходам является выручка.

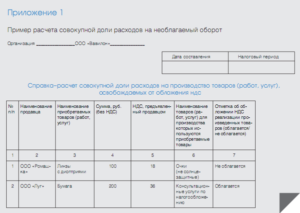

Представим данные по примеру в таблице.

Рассчитаем долю совокупных расходов по не облагаемым НДС операциям, подставив значения в формулу, закрепленную в Учетной политике организации.

Доля совокупных расходов по не облагаемым НДС операциям составила 2,24%, что меньше 5%. Следовательно, правило 5% в данном квартале выполняется.

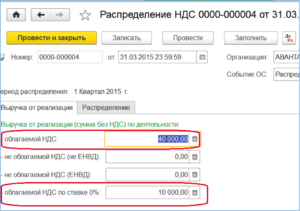

Рассмотрим на примере, что нужно сделать в 1С, чтобы весь входящий НДС к распределению попал в состав НДС, принимаемого к вычету.

Изменение способа учета НДС при выполнении правила 5 процентов

При выполнении правила 5 процентов необходимо ежеквартально оформлять документРаспределение НДС в разделе Операции –Закрытие периода – Регламентные операции НДС – кнопка Создать по следующему алгоритму:

в автоматическом режиме заполнить документ по кнопке Заполнить;

вручную на вкладке Выручка от реализации очистить сумму выручки в поле не облагаемой НДС (не ЕНВД) и оставить сумму выручки только в поле облагаемой НДС.

Тогда на вкладке Распределение не будет произведено распределение входящего НДС пропорционально облагаемым и необлагаемым операциям, а для всей суммы входящего НДС будет изменен способ учета НДС с Распределяется на Принимается к вычету.

Принятие НДС к вычету общего входящего НДС

После проведения документа Распределение НДС входящий НДС принимается к вычету с помощью документа Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

Раздельный учет НДС. Правило «5 процентов»

Долгое время норма Налогового кодекса РФ о возможности не вести раздельный учет по НДС при совершении операций, облагаемых и не облагаемых этим налогом, вызывала споры относительно того, могут ли ее применять торговые фирмы. Благодаря поправкам, внесенным в главный налоговый документ, этот вопрос разрешен в пользу налогоплательщиков. Но проблемы остались…

Когда можно не вести раздельный учет

Итак, раньше в пункте 4 статьи 170 Налогового кодекса РФ было сказано, что организация (предприниматель) имеет право не вести раздельный учет в тех налоговых периодах (кварталах), когда доля совокупных расходов на производство товаров, работ, услуг, имущественных прав, операции по реализации личных совокупных расходов на производство. В этом случае все суммы «входного» НДС подлежат вычету.

Однако в данной норме речь шла только о «расходах на производство», поэтому возникал вопрос: распространяется ли льгота на торговые компании?

Минфин России не возражал против этого. Свое мнение по данному вопросу финансисты выразили в письмах от 30 мая 2011 г. № 03-07-11/149, от 29 января 2008 г. № 03-07-11/37. Однако такую позицию не разделяли налоговики (письмо ФНС России от 22 марта 2011 г. № КЕ-4-3/4475).

С 1 октября 2011 года эта норма изложена в новой редакции. Теперь 5 процентов исчисляются от общей величины совокупных расходов на приобретение, производство и реализацию товаров, работ, услуг, имущественных прав.

Так что торговые компании получили полное право на применение льготы.

Для использования льготы (то есть для того, чтобы не вести раздельный учет) компании или предпринимателю необходимо рассчитать пропорцию, чтобы доказать, что они соблюдают указанное пятипроцентное ограничение. А это нелегко.

Дело в том, что абзац 9 пункта 4 статьи 170 Налогового кодекса РФ сформулирован настолько нечетко, что контролирующим органам приходится растолковывать его положения (например, в письме Минфина России от 29 декабря 2008 г. № 03-07-11/387).

Итак, что такое совокупные расходы? Как их определять, каким видом учета руководствоваться?

Как следует из пункта 29 постановления Пленума ВАС РФ от 28 февраля 2001 г. № 5, регистры бухгалтерского учета и расчеты на их основании принимаются арбитражными судами в качестве доказательств определения расходов для пятипроцентного ограничения.

С учетом этого разъяснения были вынесены постановления ФАС Восточно-Сибирского округа от 7 июня 2005 г. № А74-3752/04-К2-Ф02-2489/05-С1 и ФАС Северо-Западного округа от 25 ноября 2004 г. № А66-563-04.

Финансисты также пришли к выводу (письмо от 1 апреля 2009 г. № 03-07-07/26), что руководствоваться в данной ситуации нужно пунктами 5 и 7 ПБУ 10/99 «Расходы организации» (утверждено приказом Минфина России от 6 мая 1999 г. № 33н). Там сказано, что расходы по обычным видам деятельности формируют:

– расходы, связанные с приобретением сырья, материалов, товаров и иных материально-производственных запасов;

– расходы, возникающие непосредственно в процессе переработки материально-производственных запасов для целей производства продукции, выполнения работ и оказания услуг и их продажи, а также продажи товаров;

– расходы на содержание и эксплуатацию основных средств и иных внеоборотных активов, а также на поддержание их в исправном состоянии;

– коммерческие, управленческие расходы и др.

То есть можно сказать, что совокупные расходы на производство нужно рассчитывать по правилам бухгалтерского учета.

При этом, как указано в письме Минфина России от 29 декабря 2008 г. № 03-07-11/387, при исчислении пятипроцентного показателя совокупных расходов учитываются как прямые, так и прочие расходы.

Но ведь определенного порядка для распределения затрат, которые невозможно конкретно отнести к реализации подлежащих или не подлежащих освобождению от налога товаров, работ или услуг, нет.

По мнению автора, налогоплательщик вправе самостоятельно установить порядок расчета суммы совокупных расходов, закрепив его в учетной политике.

Еще один важный нюанс.

Если в бухгалтерском учете компании общехозяйственные расходы не распределяются, а сразу списываются на финансовые результаты, то для целей определения пятипроцентного лимита придется делать специальный расчет по их распределению.

>|Налоговым периодом по НДС для налоговых агентов также является квартал (ст. 163 Налогового кодекса РФ).|

Статья напечатана в журнале «Учет в торговле» №3, март 2012 г.

Методика ведения раздельного учета НДС

Первоначально следует ознакомиться с принципами ведения раздельного учета по НДС и методиками. При наличии операций в одном виде деятельности, при покупке товаров, которые полностью применяются деятельности, облагаемой налогом на добавленную стоимость, проблем с учетной политикой не появляется.

Предъявленный поставщиком налог в бюджет покупатель может принять к возмещению, согласно НК РФ. Если покупаемая продукция будет применяться в освобожденной от обложения сфере, то сумма отчисления будет относиться к прибавлению стоимости.

Если же продукция, ОС, активы или услуги используется в облагаемой и необлагаемой деятельности, отчисление распределяется согласно правилам. Часть предъявленного платежа может быть применена как вычет, а другая – на увеличение цены. Для установления суммы к возврату и суммы увеличения рассчитывается пропорция. Плательщик должен вписывать данные в книгу покупок о поступившем счете-фактуре в части, которая будет оформлена на возврат.

Таким образом, если товары применяются только в облагаемой деятельности, то сумма отчислений может быть оформлена как возврат. Как рассчитывается доля облагаемой платежом в бюджет выручки в общем объеме:

После вычисления доли устанавливается сумма отчислений к вычету. Размер входного налога рассчитывается как произведение общей суммы входного отчисления за ¼ года и доли выручки от облагаемой деятельности.

Для установления суммы, которая подлежит включению в стоимость товаров, из общей суммы входного сбора за ¼ года вычитается показатель входного платежа, принимаемого к вычету.