Порядок безошибочного распределения налога

Порядок распределения налога будет выглядеть следующим образом:

- Суммированию подлежат выручка компании и иные доходы за квартал, подлежащие налогообложению.

- Полученная сумма делится на общий объем выручки и иных доходов компании за тот же квартал. Сам налоговый оборот в расчете не учитывается, весь расчет осуществляется на «чистых» значениях. Полученное отношение умножают на 100% для того, чтобы определить долю налогооблагаемой выручки.

- После этого рассчитывают вычет путем умножения налоговой ставки на выручку по сделкам, облагаемым налогом, без учета НДС.

- Входные суммы за квартал высчитывают без вычета, определяется сумма налога для увеличения активов, либо прав.

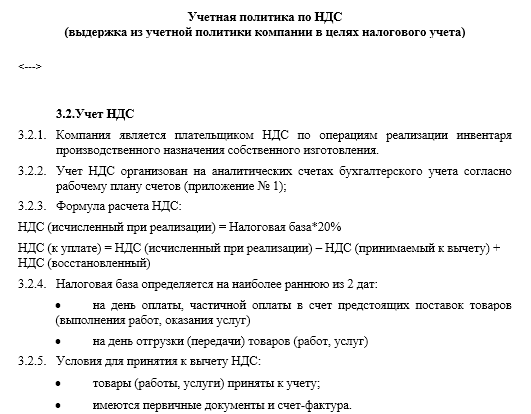

Как выглядит образец учетной политики по НДС на 2023-2024 годы?

НДС не относится к разряду обязательных налоговых платежей, уплачиваемых всеми без исключения фирмами и предпринимателями.

Например, если ИП или компания применяет спецрежим и не исполняет обязанности налогового агента по НДС, уделять внимание вопросам налога на добавленную стоимость в учетной политике не требуется. Учитывая специфичность работы с НДС разных компаний и предпринимателей, информация о порядке, способах учета, отчетных и иных связанных с НДС нюансах может быть оформлена по-разному, например:

Учитывая специфичность работы с НДС разных компаний и предпринимателей, информация о порядке, способах учета, отчетных и иных связанных с НДС нюансах может быть оформлена по-разному, например:

- отдельной учетной политикой — такой вариант может применяться налогоплательщиками НДС при наличии многочисленных нюансов исчисления этого налога (сложной структуре филиалов, работе с иностранными контрагентами, совмещении режимов налогообложения и др.);

- приложением к учетной политике — обычно в таком виде оформляется методика раздельного учета НДС, без которой затруднительно подтвердить правомерность налоговых вычетов при осуществлении облагаемой и необлагаемой НДС деятельности и в иных случаях;

Оформить грамотно такую методику поможет наш раздел про раздельный учет НДС.

специальной главой (разделом, подразделом) учетной политики — если обязанность по уплате НДС необходимо выполнять в силу требований НК РФ и при этом применяются стандартные учетно-расчетные подходы (отсутствует необходимость раздельного учета НДС, нет льгот и пр.).

Образец учетной политики по НДС вы можете увидеть на нашем сайте.

Изменения НДС с 1 июля 2019 года

С 1 июля 2019 года оказание услуг и выполнение работ, местом реализации которых территория РФ не признается, в целях ведения раздельного учета входного НДС приравняют к облагаемым операциям. Т.е. при выполнении работ и оказании услуг не на территории РФ входной НДС, относящийся к таким операциям принимается к вычету (пп.3 п.2 ст.171 НК РФ в ред. с 01.07.2019) и при расчете пропорции в целях распределения НДС такие операции считаются облагаемыми (п.4 ст.170 НК РФ в ред. с 01.07.2019). Исключения составляют работы и услуги, которые указаны в ст.149 НК РФ — операции, освобождаемые от налогообложения. Т.е. по операциям, которые могли бы освобождаться от НДС, если бы местом их реализации была территория РФ порядок ведения раздельного учета останется прежним.

Таким образом, по «экспортируемым» работам и услугам, которые не указаны в «перечне необлагаемых» по ст.149 НК РФ, у российских организаций появится дополнительное конкурентное преимущество перед иностранными компаниями: расходы и налоговая нагрузка по НДС у российских компаний снизиться, а если они осуществляют только деятельность, местом реализации которой территория РФ не является, то из бюджета можно будет получить возмещение входного НДС (начислений по НДС нет, а вычет входного НДС есть). Т.е. изменение правил вычета и раздельного учета для «экспортеров» работ и услуг с 01.07.2019 г. — это своеобразная нулевая ставка НДС как при экспорте товаров.

Обратите внимание!

При реализации товаров, местом реализации которых в соответствии со ст.147 НК РФ территория РФ не является, правила раздельного учета не изменятся. Входной НДС, относящийся к таким операциям к вычету не принимается.

Пример 1. Организация оказывает консалтинговые услуги российским организациям и исчисляет НДС по ставке 20%. В июле 2019 года были оказаны консалтинговые услуги иностранной компании, не имеющей регистрации на территории РФ. Местом реализации таких услуг территория РФ не является (пп.4 п.1 ст.148 НК РФ), поэтому иностранной организации НДС не предъявляется. Такие услуги не указаны в ст.149 НК РФ, а значит, все суммы входного НДС, предъявленные налогоплательщику в 3-м квартале 2019 года, организация вправе принять к вычету.

Пример 2. Организация реализует аксессуары для компьютерной техники, облагаемые НДС по ставке 20%. Также организация занимается разработкой программного обеспечения и реализует права на него по лицензионным договорам.

В 3-м квартале организация также передала права на программы ЭВМ по лицензионным договорам:

иностранным покупателям на сумму 5000 тыс. руб.

Стоимость приобретенных в 3-м квартале 2019 года товаров (работ, услуг), относящихся исключительно к рекламным услугам составила 180 тыс. руб., в т.ч. НДС 30 тыс. руб.

Стоимость товаров (работ, услуг), приобретенных для использования во всех видах деятельности организации («Общехозяйственные расходы») составила 720 тыс. руб., в т.ч. НДС −120 тыс. руб.

Новые правила расчета НДС с 01.07 2020

Федеральный закон от 15.04.2019 № 63-ФЗ (далее – Закон № 63-ФЗ) внес ряд изменений и дополнений в гл. 21 НК РФ «Налог на добавленную стоимость». Одни из них вступили в силу 15 апреля, но большинство начнет действовать со следующего налогового периода по НДС (т.е. с 1 июля 2019 г.). Рассмотрим некоторые нововведения подробнее.

Безвозмездная передача недвижимости и иного имущества

В настоящий момент безвозмездная передача социально-культурных объектов не признается объектом обложения НДС, если они передаются органам государственной власти и органам местного самоуправления (или специализированным организациям, осуществляющим использование или эксплуатацию социально-культурных объектов). С 01.07.2019 не будет облагаться также безвозмездная передача таких объектов в казну (т.е. в собственность) субъекта РФ или муниципального образования.

Кроме того, из объекта налогообложения исключается безвозмездная передача в казну (собственность) РФ:

- объектов недвижимого имущества. Восстанавливать «входной» НДС, ранее принятый к вычету в отношении такого объекта, не придется – п. 5 ст. 1 Закона № 63-ФЗ. Эти положения вступают в силу 1 июля 2019 г.;

- имущества для целей организации и (или) проведения научных исследований в Антарктике (действует с 15 апреля 2019 г.).

Соответствующие дополнения внесены в п. 2 ст. 146 НК РФ.

Расширен перечень налоговых вычетов по НДС

С 01.07.2019 плательщики НДС смогут принять к вычету «входной» налог, предъявленный контрагентом (или уплаченный при ввозе на территорию РФ) в отношении товаров (работ, услуг, имущественных прав), в т.ч. ОС и НМА, которые используются для выполнения (оказания) работ (услуг), соответствующих следующим критериям:

- территория РФ не признается местом реализации данных работ (услуг) по ст. 148 НК РФ;

- данные работы (услуги) не упоминаются в ст. 149 НК РФ. Напомним, в этой статье идет речь об операциях, которые освобождаются от налогообложения.

В настоящий момент «входной» налог по приобретениям, предназначенным для операций, местом реализации которых не признается территория РФ (эти операции не являются объектом обложения НДС – п. 1 ст. 146 НК РФ), учитывается в стоимости таких приобретений (пп. 2 п. 2 ст. 170 НК РФ). Однако со следующего квартала при выполнении работ (оказании услуг) не на территории РФ «входной» НДС следует включать в стоимость указанных приобретений, только если эти работы (услуги) названы в ст. 149 НК РФ. Если они не упоминаются в ст. 149 НК РФ, то (как отмечено выше) «входной» налог можно принять к вычету.

По нашему мнению, новые правила учета «входного» НДС применяются независимо от периода приобретения товаров (работ, услуг, имущественных прав), в т.ч. ОС и НМА (до 01.07.2019 или после). Однако работы (услуги), для которых они приобретались, должны быть выполнены (оказаны) после 1 июля 2019 г.

Изменения в раздельном учете «входного» НДС

Если товары (работы, услуги) используются одновременно в обычной и льготной (не облагаемой НДС) деятельности, то сумма налога, подлежащая вычету, определяется расчетным путем. Для этого рассчитывается пропорция исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, облагаемых и не облагаемых НДС, в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период. Подробнее см. здесь.

С 01.07.2019 для целей определения указанной пропорции в составе облагаемых НДС операций (несмотря на то, что указанные операции не признаются объектом обложения) должна также учитываться стоимость выполняемых (оказываемых) налогоплательщиком работ (услуг), которые соответствуют одновременно следующим условиям:

- они реализованы за пределами РФ по ст. 148 НК РФ;

- не названы в ст. 149 НК РФ.

Это связано с тем, что со следующего квартала «входной» налог по таким работам (услугам) принимается к вычету (см. предыдущий раздел данного комментария).

У каждой компании своя учетная политика

Нововведений в законодательство немало, но не все они должны быть внесены в учетную политику. Имеет смысл описывать в учетной политике только те положения, которые касаются именно вашей компании и учитывают специфику ведения учета и особенности конкретного бизнеса.

В учетной политике закрепляются методы учета, которые вы должны установить сами или выбрать для себя оптимальный вариант из допустимых альтернативных. Дублировать прямые положения Налогового кодекса — обязательные для исполнения и не предусматривающие выбора из возможных вариантов — бессмысленно. Не стоит ими отягощать документ. Пусть он будет небольшим, но содержательным и полезным.

Нет смысла «раздувать» правила и разрабатывать учетную политику на будущее на всякий случай. Учитывайте в ней только реальные тонкости учетной работы. При появлении новых объектов учета учетную политику можно будет дополнить.

Ответы на распространенные вопросы

Вопрос: Какими документами компании должны подтверждать раздельный учет НДС?

Ответ: Законодательство не предусматривает определенный порядок для раздельного учета НДС, как и требования к подтверждающим такой учет документам. То есть компании должны разработать способ учета самостоятельно. В бухгалтерском учете разделяют налог по всем операциям, расходы компании и выручку с помощью отдельных субсчетов. Для этого вносят изменения в «Рабочий план счетов». Что касается налогового учета, то компании разрабатывают регистры для распределения налога по всем видам деятельности. Расчет показателей отражают в бухгалтерских справках и пояснениях к учету. А вся методика расчета закрепляется в Учетной политике в специальном разделе, либо в отдельном внутреннем документе компании (например, в методических рекомендациях).

Без рубрики, Другое