Образец налоговой учетной политики в части НДС

К операциям, не облагаемым НДС, относятся: — операции по реализации покупных товаров в объектах розничной торговли, в отношении которых применяется специальный налоговый режим в виде ЕНВД; — операции, перечисленные в ст. 149 НК РФ, в случае их осуществления.

2.4. Аналитические счета к синтетическим счетам 90 «Продажи» и 91 «Прочие доходы и расходы» для целей ведения раздельного учета по НДС приведены в рабочем плане счетов, утвержденном в составе бухгалтерской учетной политики (Приказ руководителя от 20.12.2011 № 278-ф). Для целей раздельного учета установлена следующая структура субсчета 90-1 «Выручка»:

| Синтетический счет | Субсчет 1-го уровня | Субсчет 2-го уровня | Аналитический счет 1-го уровня (подразделение) | Аналитический счет 2-го уровня (ставка НДС) |

| 90 «Продажи» | 1 «Выручка» | 1 – виды деятельности, облагаемые НДС | 1 — оптовая торговля; 2 — розничная торговля; 3 — производство | — ставка НДС 0%; — ставка НДС 10%; — ставка НДС 18% |

| 2 – виды деятельности на ЕНВД | 2 — розничная торговля | х |

Для целей раздельного учета установлена следующая структура субсчета 90-3 «Налог на добавленную стоимость»:

| Синтетический счет | Субсчет 1-го уровня | Аналитический счет 1-го уровня (подразделение) | Аналитический счет 2-го уровня (ставка НДС) |

| 90 «Продажи» | 3 «НДС» | 1 — оптовая торговля; 2 — розничная торговля; 3 — производство | — ставка НДС 0%; — ставка НДС 10%; — ставка НДС 18% |

Для целей раздельного учета установлена следующая структура субсчета 91-1 «Прочие доходы»:

| Синтетический счет | Субсчет 1-го уровня | Аналитический счет 1-го уровня | Аналитический счет 2-го уровня | Аналитический счет 3-го уровня |

| 91 «Прочие доходы и расходы» | 1 «Прочие доходы» | 1 – доходы от реализации основных средств, прочего имущества, имущественных прав, сопутствующих услуг | По видам доходов | — ставка НДС 0%; — ставка НДС 18%; — ставка НДС 18/118; — НДС не облагается |

| 2 – другие доходы | По видам доходов | х |

2.5.

Прямые и косвенные расходы

5017 ФОРУМ!

Содержание страницы У любой организации, производящей продукцию и/или реализующей ее, существуют затраты. Если предприниматель использует в определении прибыли и затрат метод начисления, то Налоговый Кодекс в ст.

318 и 320 требует разделять расходы по их отношению к прямым или косвенным.

- В чем смысл такого разделения с точки зрения уплаты налогов?

- Кто принимает окончательное решение в этом вопросе – налоговики и предприниматели?

- Какие затраты считать прямыми, а какие отнести к косвенным?

- Всегда ли нужно это разделение?

Вносим ясность в этом материале. Распределение трат организации по данному основанию имеет значение для внутренней учетной политики, поскольку прямо отражается на налогообложении.

Они входят в налоговую базу при начислении налога на прибыль.

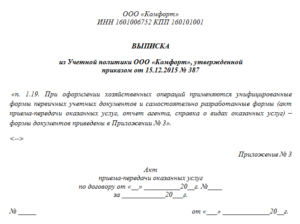

Делаем выписку из учетной политики — образец

Величина, отраженная по дебету этого субсчета, может быть направлена к возмещению на сч.68;

- Субсчет Н – сюда выделяется НДС по тем объектам, которые не принимают участие в облагаемой деятельности, величину налога, собранную по дебету этого субсчета, надлежит включить в стоимость;

- Субсчет О/Н – здесь будет собираться налог по тем объектам, которые применяются в облагаемой и необлагаемой деятельности, сумму, собранную на этом субсчете, нужно будет делить на 2 части пропорционально произведенным фактическим расходам между различными операциями (часть этого налога будет направлена к вычету, часть отнесена к расходам);

- Субсчет О/Н-ОС – отдельно следует выделять объекты основных фондов и активы нематериального характера, которые планируется использоваться в различных видах деятельности.

Раздельный учет НДС с 2018 года с примерами расчета в 2019 году

С 2018 года изменились правила ведения раздельного учета НДС. Поправка касается организаций, которые применяют “правило 5 процентов”. Покажем раздельный учет НДС с 2018 года с примерами.

Организации, которые проводят облагаемые и не облагаемые НДС операции, ведут раздельный учет НДС. В этом случае принимают к вычету налог по товарам, работам и услугам, относящимся к облагаемой деятельности. До сих пор были споры, как делить НДС, но с 2018 года все поменялось.

С 1 января 2018 года компании должны вести раздельный учет НДС по новым правилам. Заявить к вычету НДС можно по покупкам, которые относятся одновременно к облагаемым и необлагаемым операциям, если доля расходов на необлагаемые операции не больше 5 процентов (п. 4 ст. 170 НК).

Кроме того, компании не смогут принять к вычету входной НДС с покупок только для необлагаемых операций вне зависимости от доли расходов на эти сделки. В 2017 году, если расходы на необлагаемые операции были меньше 5 процентов расходов за квартал, компания вправе была не вести раздельный учет.

Входной НДС компании могли принять к вычету, а НДС по покупкам для необлагаемых операций – нет.

Такие изменения в НК РФ внес Федеральный закон от 27.11.2017 № 335-ФЗ.

Кроме того, с 1 января 2019 года ставка НДС выросла с 18% до 20%. См. все изменения по НДС c 2019 года>>

Важно: насколько опасна неверная ставка НДС (18%) в документах

Что делать с неверной ставкой НДС в документах

Раздельный учет НДС с 2018 года: новые правила

В кодексе закрепили правило: если расходы по необлагаемой деятельности менее 5 процентов, то НДС по смешанным расходам можно полностью принимать к вычету (Федеральный закон от 27.11.17 № 335-ФЗ). Если же траты относятся только к необлагаемой деятельности, то НДС надо учитывать в расходах компании (п. 4 ст. 170 НК). Споров больше не будет.

Если расходы на необлагаемый бизнес больше 5 процентов, то НДС по общим тратам можно принять к вычету пропорционально доле выручки от облагаемых операций за квартал. Такое правило действовало и раньше (см. схему).

Пример: Раздельный учет НДС при наличии операций, необлагаемых НДС

Компания ведет облагаемую и не облагаемую НДС деятельность. Данные для раздельного учета:

Расходы по облагаемой деятельности – 4 000 000 руб.

НДС с расходов по облагаемой деятельности (ставка НДС 20%) – 800 000 руб.

Расходы по необлагаемой деятельности – 118 000 руб.

НДС с расходов по необлагаемой деятельности (ставка НДС 20%) – 23 600 руб.

Общие расходы – 400 000 руб.

НДС с общих расходов – 80 000 руб.

Выручка от облагаемой деятельности (без НДС) – 5 500 000 руб.

Выручка от необлагаемой деятельности – 650 000 руб.

Сумма общих расходов, которые приходятся на необлагаемую деятельность, – 42 276,42 руб. (400 000 × (650 000 : (5 500 000 + 650 000)).

Общая сумма расходов по необлагаемой деятельности – 160 276,42 руб. (42 276,42 + 118 000).

Доля расходов по необлагаемой деятельности – 3,55% (160 276,42: (4 000 000 + 118 000 + 400 000) × 100%).

“Правило 5 процентов” выполняется. Это значит, что компания вправе полностью принять НДС в общих расходах к вычету. Сумма НДС к вычету составит 880 000 руб. (800 000 + 80 000).

Как закрепить правила раздельного учета НДС в 2019 году

Внесите изменения в учетную политику для целей налогообложения, чтобы делить НДС по новым правилам. Измените пункт, в котором вы закрепили «правило 5 процентов». Запишите условие, чтобы принять к вычету НДС по смешанным тратам.

Например, подойдет такая формулировка:

“…Если расходы на необлагаемые операции не превышают 5 процентов от общей суммы расходов ООО „Компания“ за квартал, суммы НДС, предъявленные продавцами по товарам, работам и услугам, одновременно используемым для облагаемых и необлагаемых операций, принимаются к вычету полностью”.

Раздельный учет НДС: риски

В НК РФ закреплено “правило 5 процентов”. Если расходы по необлагаемой деятельности менее 5 процентов от всех расходов компании, то она вправе принимать весь НДС к вычету. Но было неясно, можно ли принимать налог к вычету по расходам, которые относятся только к необлагаемой деятельности.

Делаем выписку из учетной политики — образец

Продолжение таблицы 38 90-1 15 464 852 15 464 852 90-2 10 260 357 10 260 357 90-3 2 577 475 2 577 475 90-5 851 636 851 636 90-6 306 566 306 566 90-9 1 468 818 1 468 818 458 884 458 884 458 884 458 884 91-1 458 884 458 884 91-2 333 527 333 527 91-9 125 357 125 357 30 000 285 600 280 000 24 400 30 000 5 500 24 500 382 602 1 594 175 1 211 573 Итого Таблица 39 — Выписка из расчетов по авансовым платежам по единому социальному налогу (взносу) за январь-ноябрь 200 г. Показатели Пенсионный фонд Фонд социального страхования Платежи от несчастных случаев Федераль- ный ФОМС Террито-риальный ФОМС Остаток задолженности на начало года Начислено взносов Израсходовано на предприятии — — — — Перечислено на счет фонда Остаток на конец года Таблица 40 — Выписка из расчетов по авансовым платежам по единому социальному налогу (взносу) за декабрь 200 г.

Выписка из приказа по учетной политике организации

Бухгалтерский учет Должен фиксировать все хозяйственные операции, осуществляемые на предприятии Все виды сделок должны Учитываться в те периоды, когда они были совершены Хозяйственные операции Отражаются в налоговом и бухгалтерском учете вне зависимости от их правового оформления Как уже упоминалось выше учетная политика составляется на базе стандартной формы, которая обновляется из года в год. К готовому документу прилагаются такие бумаги, как (п.4. ПБУ 1/2008):

- План счетов и порядок инвентаризации.

- Документы внутреннего и первичного учета (формы).

- Регистры учета.

- Методика учета активов и пассивов компании.

- Порядок осуществления документооборота.

- Проведение контроля за операциями.

Если предприятие меняет свою учетную политику, то ему следует делать это в начале года – с момента начала учета хозяйственных операций (п.6.

Внимание

Бухгалтерский учет: учебное практическое пособие. – 3-е издание перераб. и доп. – М.: Изд-во ТК Велби «Проспект», 2006. 18 Широбоков, В.Г.Бухгалтерский финансовый учет: учебное пособие – М.: Изд-во КНОРУС, 2007. 19 Рыбакова, О.В. Международная и Российская практика учета внеоборотных активов/ О.В. Рыбакова// Бухгалтерский учет. – 2008. – № 13. – С. 80-84.

20 Инфо

Суконкина, М. А. Международный и российский учет внеоборотных активов/М. А. Суконкина// Главбух. – 2007. — №20. – С.40-42. 21 Бухгалтерский финансовый учет /под ред. Ю.А. Бабаева, издание 2-е перераб. и доп. – М.: Изд-во Вузовский учебник, 2008.

22 Алексеева, Г.И. Бухгалтерский учет: учебник / Г.И. Алексеева, под ред. С.Р. Богомолец. – М.: Изд-во Маркет ДС, 2006. – 616 с. 23 Пошерстник, Н.В. Бухгалтерский учет: учебно-практическое пособие / Н.В. Пошерстник. – СПб. – Питер, 2007. – 416 с. 24 Лытнева, Н.А.

Формирование учетной политики в торговой организации

> > > Налог-налог 29 ноября 2020 7846 Учетная политика торговой организации — ее основной документ, устанавливающий порядок ведения учета — как бухгалтерского, так и налогового. В учетной политике торговой организации отражаются те учетные моменты, которые допускают возможность их выбора из нескольких вариантов.

Вне зависимости от специализации торговой фирмы (например, опт или розница), учетная политика (далее — УП) должна содержать некоторую вводную информацию: применяемая система налогообложения; методы организации бухгалтерского и налогового учета; возможные отступления от общеустановленных правил учета, допускаемые нормативными актами (например, субъекты малого предпринимательства могут применять упрощенный порядок отражения в учете и отчетности расходов по кредитам и займам,

Делаем выписку из кассовой книги — образец

Выписка из кассовой книги — образец ее будет приведен в нашей статье — довольно часто требуется от предприятий различными инстанциями. Запросы о предоставлении подобных выписок, как правило, направляет налоговая инспекция или банк.

Тем, кто не знаком с порядком оформления различных первичных документов, следует знать, что специально разработанной формы такого документа не существует. При получении запроса о предоставлении выписки из кассовой книги (чаще всего из ИФНС) многие налогоплательщики исходят из собственного опыта. Существует несколько способов.

О том, как проводится проверка ИП налоговой, читайте в статье Так, некоторые составляют таблицу, в которую переносят данные по операциям из кассовой книги за запрашиваемый период и/или по определенному контрагенту. В шапке самостоятельно изготавливаемого документа следует указать его название, а именно: «Выписка из кассовой книги».

Затем следует привести название предприятия (или Ф. И. О. ИП) и код по классификатору предприятий.

О порядке ведения бухучета на УСН читайте в нашей статье Также в шапке документа должен быть указан период, за который делается извлечение. Документ чаще всего оформляется в виде таблицы, состоящей из 5 столбцов, как и в кассовой книге, и верхней шапки со всей необходимой информацией о юрлице (или ИП), которое оформляет документ. Выписка подписывается руководителем предприятия и ответственным за ее составление лицом.

Также будет полезна информация о заполнении справки по валютным операциям.

Подробнее об этом в статье Другой способ подготовки выписки из кассовой книги — копирование необходимого периода из оригинального документа, заверка копий страниц, а также указание на первой странице скопированного документа, что это именно выписка из кассовой книги.

На всех скопированных страницах должны стоять печать и подписи руководителя и ответственного лица. Сама кассовая книга ведется по форме 031004 (унифицированная — КО-4), утвержденной постановлением Госкомстата от 18.08.1998 № 88.

На вид книга представляет собой журнал, а по содержанию — бухгалтерский регистр. Скачать бланк кассовой книги можно на нашем сайте.

О том, когда и зачем нужен кассовый аппарат, читайте в нашей статье Приведем образец выписки кассовой книги, который вы сможете скачать и сохранить на своем компьютере. За шаблон мы взяли разворот ее страниц. В примере приведена выписка за день, но по аналогии можно сделать выписку за любой период.

Подробнее об этом в статьях:

Делаем выписку из учетной политики — образец — все о налогах

Выписка из учетной политики — образец ее может потребоваться хозяйствующему субъекту для ответа на запрос налоговиков или контрагентов. Как оформить документ с таким названием, расскажем в нашем материале.

Основные свойства выписки:

- краткость — возможность представить информацию по отдельному узкоспециализированному вопросу в виде выдержки из общего объемного текста учетной политики;

- статус официального документа — выписка из учетной политики, оформленная с соблюдением основных требований (о них расскажем в следующем разделе), является равноправным документом наряду с оригиналами документов или их заверенными копиями.

- конфиденциальность — выписка позволяет отразить только запрашиваемую информацию без раскрытия полного текста учетной политики;

По назначению выписки из учетной политики можно разделить на 2 большие группы:

- для внутренних целей компании;

- для предоставления информации по запросам внешних пользователей.

Выписки каждой группы решают свои специфические задачи:

- «Внутренние» выписки обычно оформляются для наглядного представления информации из определенного раздела учетной политики — например, график документооборота в форме официальной выписки из учетной политики размещается на рабочих местах непосредственных исполнителей.

Как может выглядеть график документооборота, см.

Выписка из учетной политики: назначение и свойства Требования к оформлению выписки из учетной политики Как выглядит образец выписки из учетной политики Итоги Выписка из учетной политики — документ, с оформлением которого приходится сталкиваться практически всем организациям и предпринимателям.

- «Внешние» выписки обосновывают применение хозяйствующим субъектом конкретных учетно-отчетных приемов и способов (например, по запросу налоговиков оформляется выписка из учетной политики о применяемой методике раздельного учета при совмещении налоговых режимов).

Бесплатная юридическая помощь

/ / Косвенные расходы в учетной политике образец Такие виды расходов, как показывает практика, сегодня довольно часто встречаются в хозяйственной деятельности организаций.Разница между прямыми и косвенными расходами состоит в порядке их признания расходами текущего отчетного (налогового) периода.Косвенные расходы, связанные с производством и реализацией, осуществленные в отчетном (налоговом) периоде, в полном объеме признаются расходами текущего отчетного (налогового) периода.

При начислении данного налога важны все расходы, и все они будут учтены рано или поздно.

На это указывает п. 2 ст. 318 НК РФ (Письмо Минфина России от 25.03.2010 N 03-03-06/1/182).Прямые расходы признаются расходами текущего отчетного периода лишь в той части, в которой они учтены в соответствии с правилами ст. 319 НК РФ в стоимости реализованной продукции (работ, услуг).Как видим, именно косвенные расходы позволяют налогоплательщику существенно снизить размер налоговых платежей в бюджет.

Выписка из учетной политики о раздельном учете ндс образец

Когда понадобится: для правильного распределения сумм входного НДС между различными видами деятельности.

Общество с ограниченной ответственностью «Производственная фирма «Мастер»» УТВЕРЖДАЮ Генеральный директор ООО «Производственная фирма «Мастер»» _________ А.В. Львов 28.12.2015 Учетная политика для целей налогообложения ООО «Производственная фирма «Мастер»» на 2016 год ……………………….

4. Раздельный учет по НДСДля правильного распределения сумм входного НДС между различными видами деятельности организация ведет раздельный учет:

- операций, облагаемых НДС;

- операций, освобожденных от налогообложения (включая операции, которые не являются объектом обложения НДС) в соответствии со статьями 146 и 149 Налогового кодекса РФ.

В рамках учета операций, облагаемых НДС, организация ведет раздельный

Образец учетной политики – 2017

→ Разрабатываете учетную политику с учетом поправок, действующих с 1 января 2017 года?

Мы вам поможем! Наш конструктор предназначен для того, чтобы сформировать небольшую учетную политику для целей бухгалтерского и налогового учета, отразив в ней только те показатели, без которых никак не обойтись. Для каждого такого показателя мы приводим несколько возможных вариантов учета. Выбирайте тот, который вам больше подходит, и в конце у вас получится готовый учетный документ.

Если каких-то операций у вас нет, просто пропустите (не заполняйте) соответствующие пункты конструктора.

Не надо выбирать в них варианты наобум — если впоследствии у вас появятся такие операции, вы в любой момент сможете дополнить учетную политику нужными вам положениями.

И обратите внимание, тот вариант учета, который на практике использует большинство организаций (как правило, он легче в применении), мы для вашего удобства всегда приводим первым

Раздельный учет НДС

→ → Актуально на: 11 февраля 2019 г. Если приобретенные товары (работы, услуги) используются только в деятельности, облагаемой НДС, то вся сумма входного налога принимается к вычету.

Если же товары (работы, услуги) используются в не облагаемой НДС деятельности, то входной НДС учитывается в стоимости купленных товаров (работ, услуг), т.

е. увеличивает «прибыльные» расходы (, , ).

Но если приобретенные товары (работы, услуги) в течение квартала одновременно используются и в облагаемых, и в не облагаемых НДС операциях (речь идет об общехозяйственных расходах), то необходимо вести раздельный учет входного НДС (, ). Такой учет НДС позволяет определить, какую часть входного налога можно принять к вычету, а какую – учесть в стоимости приобретенных товаров (работ, услуг) либо в расходах ().

Порядок ведения раздельного учета нужно прописать в учетной политике ().

Создать учетную политику вам поможет наш .

Как выглядит образец выписки из учетной политики

В процессе своего функционирования любая компания вне зависимости от организационной формы деятельности может получить запрос из налоговой службы, касающийся необходимости предоставления выписки из учетной политики.

В ней должен быть приведен полный текст, как для целей бухучета, так и для целей налогообложения.

Методы осуществления учета, расчета ключевых показателей, составления отчетности определяются компанией самостоятельно в начале года. Выбрать же она может из перечня инструментов, определенных государством в качестве основания .