Наглядные расчеты налога на прибыль для ситуаций, когда отгруженные товары дешевеют или дорожают

Чем поможет эта статья: Вы узнаете, как безопасно учитывать при расчете налога на прибыль скидки или увеличение цены товаров. От чего убережет: От доначислений по налогу на прибыль, пеней и штрафов.

Важная детальПоставщик вправе списать скидку на отгруженные товары в текущем периоде. Пересчитывать доходы за период отгрузки товаров необязательно.

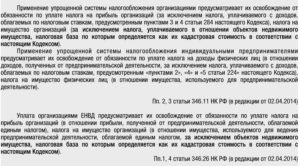

Чиновники впервые выпустили подробные разъяснения, как считать налог на прибыль, если изменилась цена товаров, работ или услуг (письмо ФНС России от 17 октября 2014 г. № ММВ-20-15/86).

Выводы налоговиков касаются ситуации, когда поставщик составляет универсальный корректировочный документ (подробно о нем можно прочитать в статье «Новый универсальный документ по НДС и налогу на прибыль — как оформить без малейшей ошибки»).

Но их можно использовать и если изменение цены компании оформляют другими документами, например допсоглашением к договору и корректировочным счетом-фактурой.

Статья подскажет, как изменение цены товара в большую или меньшую сторону влияет на расчет налога на прибыль. А быстро выбрать вариант действий, подходящий конкретно для вашего случая, поможет таблица ниже.

Как исправить налоговый учет при изменении цены товаров

| Ситуация | Как стороны оформляют изменение стоимости | Налоговый учет у поставщика | Налоговый учет у покупателя |

| Поставщик предоставляет скидку | Поставщик согласовывает с клиентом изменение стоимости товаров | Поставщик вправе учесть скидку в расходах на дату согласования новой стоимости товаров. К примеру, на дату подписания допсоглашения к договору поставки или протокола согласования цен. Если компании оформляли УКД, то нужно ориентироваться на дату, указанную в строке 13. Другой вариант — на сумму скидки поставщик может уменьшить доходы за период отгрузки товаров | Покупатель включает в расходы стоимость приобретенных товаров с учетом скидки. Поэтому если компания уже списала стоимость товаров, то расходы нужно пересчитать. И при необходимости подать уточненку, предварительно доплатив налог на прибыль и пени. Включать скидку в доходы текущего периода рискованно |

| Поставщик уведомляет покупателя о скидке | Поставщик вправе включить скидку в расходы на дату уведомления покупателя об изменении стоимости. Если поставщик составил УКД, то учесть расходы можно на дату, указанную в строке 1 | ||

| Продавец увеличивает стоимость товаров | Стороны согласовывают изменение стоимости товаров | Поставщику нужно увеличить выручку за период, в котором были реализованы товары. Если продавец уже отчитался за этот период, то надо подать уточненку, а также доплатить налог и пени | Сумму увеличения цены покупатель может включить в расходы на дату подписания документа, подтверждающего согласование стоимости товаров. Если поставщик выставил УКД, то расходы нужно учесть на дату строки 13 |

| Поставщик уведомляет покупателя об изменении стоимости | Покупатель учитывает дополнительную сумму расходов на дату уведомления об изменении стоимости товаров. Если поставщик составил УКД, то на дату строки 1. Возможно, поставщик выставил УКД в одном отчетном периоде (квартале или месяце), а покупатель получил этот документ в другом периоде. Тогда расходы можно учесть на дату поступления УКД |

Цена отгруженных товаров снизилась

Сначала рассмотрим ситуацию, когда поставщик предоставляет покупателю скидку на отгруженные товары, выполненные работы или оказанные услуги.

Дополнительно про учет скидок

Статьи: «Каким в идеале должен быть учет премий и скидок, которые контрагенты решили считать авансами» («Главбух» № 19, 2013); «Все документы, которые нужны для безошибочного учета скидок» («Главбух» № 5, 2014).

Документ: пункт 1 статьи 54 Налогового кодекса РФ.

Поставщик в декабре предоставил покупателю скидку на товары, отгруженные в III квартале. Можно ли в связи с предоставлением скидки скорректировать налоговый учет в текущем периоде?Да, можно.Нет, поставщику нужно уменьшить доходы на сумму скидки в уточненной декларации за девять месяцев.Если поставщик предоставил покупателю скидку на отгруженные товары, сумма доходов завышена. Поэтому скорректировать налоговый учет можно в текущем периоде (письмо ФНС России от 17 октября 2014 г. № ММВ-20-15/86).

Корректировка отгрузки прошлого налогового периода

Очень часто у организаций возникает потребность откорректировать сумму предыдущей отгрузки в связи с выявленной ошибкой или по причине изменения условий договора. Законодательно предусмотрен определенный порядок изменения реализаций прошлого периода. Рассмотрим его детальнее.

Определение

Корректировка реализации прошлого периода в сторону уменьшения (КСФ) или увеличения может возникнуть в результате:

- Изменения стоимости работ.

- Если необходима корректировка реализации прошлого периода в сторону уменьшения количества.

- При одновременном изменении количества и стоимости.

- Если неплательщик НДС возвращает товар продавцу.

Если стороны договорились об изменении условий сделки до выставления отгрузочного документа, то в течение 5 суток продавец может перевыставить фактуру.

Документооборот

Уменьшение стоимости продукции является хозяйственной операцией, которую нужно оформить первичными документами. В случае выявления ошибок в них вносятся изменения. Товарная накладная используется для оформления реализации ТМЦ стороннему предприятию.

Но она не может служить доказательством того, что покупатель согласен с изменением условий договора. Для выставления корректировочного счета следует предоставить платежку по счету, новый договор или акт недостачи товаров на приемке.

Рассмотрим детальнее, как осуществляется этот процесс в НУ и БУ.

Реквизиты

Порядок заполнения КСФ прописан в ст. 169 НК РФ.

Если имеет место корректировка реализации прошлого периода в сторону уменьшения, то разницу в денежном выражении нужно указать в графе 8 строки Г без отрицательного знака. Документ должен быть подписан уполномоченным лицом. ИП дополнительно следует указать реквизиты свидетельства госрегистрации.

Если будет неправильно заполнена корректировка реализации прошлого периода в сторону уменьшения, НДС пересчитан не будет. КСФ следует оформлять в 2 экземплярах в течение 5 суток с момента получения документа, подтверждающего изменения: допсоглашение, акт о недостаче товара, платежное поручение и т. д.

Если изменения осуществляются сразу по нескольким документам, в которых отгружались одинаковые товары, то продавец может перевыставить один счет на все отгрузки.