Декларация по прибыли за 3 кв. 2019 года: форма бланка и принципы заполнения

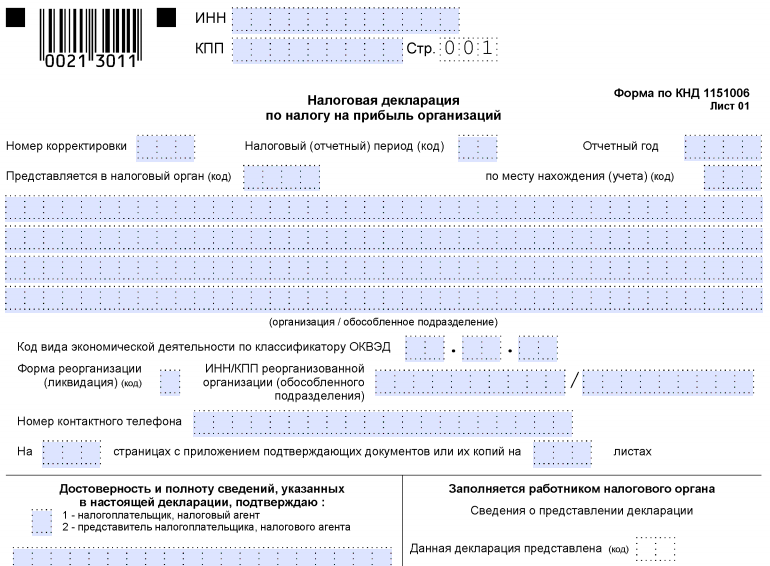

Для оформления расчетов по прибыли вне зависимости от того, помесячно или поквартально они формируются и как в них учитываются авансы, используется один и тот же бланк отчетности, утвержденный приказом ФНС России от 19.10.2016 № ММВ-7-3/572@. Именно на него и надо ориентироваться, составляя декларацию по прибыли за 3 квартал 2019 года.

Принятая налогоплательщиком периодичность составления отчетов отразится в особой кодировке налогового периода, проставляемой на титульном листе декларации. Несмотря на то что расчет налога на прибыль за 3 квартал фактически соответствует его исчислению за 9 месяцев и этот период является одинаковым для помесячной и поквартальной отчетности, шифры периодов следует использовать разные (приложение № 1 к приложению № 2 к приказу № ММВ-7-3/572@):

- 15 — для декларации, формируемой ежеквартально для консолидированной группы налогоплательщиков;

- 33 — для декларации, создаваемой поквартально обычным плательщиком налога;

- 43 — для декларации, формируемой ежемесячно обычным плательщиком налога;

- 65 — для декларации, создаваемой помесячно для консолидированной группы налогоплательщиков.

Обязательно (помимо титульного) придется заполнить листы, отражающие:

- сумму налога к уплате за отчетный период (подраздел 1.1 раздела 1);

- сводные данные для исчисления налога (лист 02);

- сведения по доходам и расходам, задействованным в расчете (приложения № 1 и № 2 к листу 02).

Прочие разделы заполняются по мере необходимости, но включать в отчет по прибыли за 3 квартал листы, предназначенные только для годового отчета (приложение № 4 к листу 02, листы 07, 08, 09, приложения к листу 09), не нужно.

Организациям — плательщикам начисляемых поквартально на грядущие месяцы авансов дополнительно придется задействовать подраздел 1.2 раздела 1 и строки, предназначенные для отражения таких сумм в листе 02, а кроме того, в строках 210–230 листа 02 в величине приходящихся на отчетный период авансов учесть не только исчисленный за 6 месяцев налог, но и сумму начислявшихся в декларации за полугодие в строках 290–310 авансов по прибыли на 3 квартал.

Декларация по налогу на прибыль за 1 квартал 2020 года при уплате только ежеквартальных авансовых платежей

Срок предоставления налоговой декларации в соответствии с

п. 3 ст. 289 НК РФ — не позднее 28 календарных дней со дня

окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной

прибыли, представляют налоговые декларации не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление

налога.

Если последний день срока приходится на день, признаваемый в соответствии с законодательством РФ или актом Президента РФ выходным,

нерабочим праздничным и (или) нерабочим днем, днем окончания срока считается ближайший следующий за ним рабочий день

(п. 7 ст. 6.1 НК РФ).

Постановлением Правительства РФ от 02.04.2020 № 409 установленный НК РФ срок представления налоговой декларации продлен на три месяца

(п. 3 Постановления № 409).

Декларация представляется по форме, утвержденной

приказом ФНС России от 23.09.2019 № ММВ-7-3/475@.

Для составления декларации в «1С:Бухгалтерии 8» предназначен регламентированный отчет «Декларация по налогу на прибыль».

Составление декларации в программе рассмотрим на следующем примере.

Пример

Организация ООО «Белая акация» зарегистрирована в г. Москве, находится на общей системе налогообложения.

В отчетном периоде организация по месту своего нахождения осуществляла следующие виды деятельности: производство

продукции, оказание услуг, оптовую продажу товаров.

По деятельности одного из подразделений, не выделенного на отдельный баланс, расположенного в г. Люберцы, организация

уплачивает единый налог на вмененный доход.

Доходы организации за отчетный период составили 5 593 974,00 руб., из них:

- доходы от реализации — 5 205 000,00 руб., в том числе:

- по видам деятельности, облагаемым налогом на прибыль, в сумме 4 005 000, 00 руб.;

- по виду деятельности, по которому уплачивается ЕНВД, в сумме 1 200 000, 00 руб.

- внереализационные доходы в сумме 388 974,00 руб.

Расходы организации за отчетный период составили 3 793 734,00 руб., из них:

- расходы, связанные с производством и реализацией, в сумме 3 375 783,00 руб., в том числе:

- по видам деятельности, облагаемым налогом на прибыль, в сумме 2 999 539,00 руб.;

- по виду деятельности, по которому уплачивается ЕНВД, в сумме 376 244,00 руб.;

- внереализационные расходы в сумме 417 951,00 руб.

По капитальным вложениям в основные средства организация воспользовалась правом на применение амортизационной премии

в размере 30% первоначальной стоимости. Сумма амортизационной премии составила 15 000 руб.

Составление декларации в «1С:Бухгалтерии 8» (редакция 2.0)

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения на контрольные соотношения

- Отправка декларации в налоговый орган

- Печать декларации, выгрузка в файл

Составление декларации в «1С:Бухгалтерии 8» (редакция 3.0)

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения на контрольные соотношения

- Отправка декларации в налоговый орган

- Печать декларации, выгрузка в файл

Варианты расчета налога от прибыли

Налоговый период для налога, начисляемого от прибыли, равняется календарному году. Однако в течение этого промежутка времени НК РФ (п. 2 ст. 286) предписывает делать дополнительные налоговые расчеты, позволяющие определить размер сумм причитающихся к уплате авансовых платежей по нему.

Принцип исчисления налога, за какой бы период года он ни рассчитывался, един: база, к которой применяется налоговая ставка, формируется нарастающим итогом. Но вот частота расчета авансов может быть разной в зависимости от того, какую периодичность для них выбрал сам налогоплательщик (п. 2 ст. 285 НК РФ) — ежеквартальную или ежемесячную.

При ежемесячном расчете авансы исчисляются по истечении каждого месяца от прибыли, сформировавшейся по факту за период с начала года. При этом сумма авансового платежа, причитающаяся к уплате за очередной месяц, определяется как разница величин налога, исчисленная за текущий период и предшествующий ему (п. 2 ст. 286 НК РФ).

Ежеквартальные расчеты осуществляются по завершении каждого из кварталов года с применением того же подхода, что и при ежемесячном подсчете. То есть база берется за все кварталы с начала года, а приходящаяся к уплате за последний квартал сумма налога равна разнице между его величинами, рассчитанными за текущий отчетный период и предшествующий ему.

Однако такой простой вариант расчета доступен не каждому налогоплательщику. Его могут применять только те, у кого доход от реализации за предшествующий кварталу расчета промежуток времени, равный четырем кварталам, не был выше 15 млн руб. в среднем по каждому из этих кварталов, а также бюджетные и автономные учреждения, некоммерческие и иностранные организации, участники простых и инвестиционных товариществ (п. 3 ст. 286 НК РФ).

Прочим же налогоплательщикам, делающим ежеквартальные расчеты, приходится усложнять процедуру расчета, принимая исчисленную по итогам работы в очередном квартале сумму налога равной величине авансов, подлежащих помесячной (в размере 1/3 от общей суммы) уплате в следующем за этим периодом квартале (п. 2 ст. 286 НК РФ). Причем в силу того, что сроки расчета налога по результатам работы за 4 квартал не дают возможности ориентироваться на реально образующиеся его значения, авансы, уплачиваемые в 1 квартале года, считаются равными установленным на последний квартал предшествующего года, т. е. в величине фактически приходящегося на 3 кв. налога на прибыль.

Соответственно, по завершении того квартала, в котором осуществлялась уплата авансов, исчисленных по усложненному алгоритму, для определения суммы налога, подлежащей уплате в бюджет, приходится учитывать не только авансы, начисленные за предшествующий отчетный период, но и их суммы, обязательные к уплате за последний квартал очередного отчетного периода. При этом законодатель учитывает, что налогооблагаемый доход может снизиться, и авансы в этом случае окажутся уплаченными излишне.

Плательщики налога

Кто платит налоги

(, , )

- Все российские юридические лица (ООО, АО, ПАО и пр.)

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ

- Иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором по вопросам налогообложения, — для целей применения этого международного договора

- Иностранные организации, местом фактического управления которыми является Российская Федерация, если иное не предусмотрено международным договором по вопросам налогообложения

Кто не платит налоги

(,

,

,

)

- Налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН, ЕНВД) или являющиеся плательщиком налога на игорный бизнес

- Участники проекта «Инновационный центр «Сколково»

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога.

Для разных категорий налогоплательщиков прибылью для целей налогообложения могут являться разные категории доходов.

|

Налогоплательщики |

Прибыль для целей налогообложения |

Статья налогового кодекса |

|---|---|---|

| Российские организации | Доходы, уменьшенные на расходы | |

| Иностранные организации, осуществляющие деятельность в РФ через постоянное представительство | Доходы представительства, уменьшенные на расходы представительства | |

| Иные иностранные организации | Доходы, полученные в РФ |