В стоимость имущества включаются все лизинговые платежи в полном размере

Кашникова Ирина Вячеславовна, заместитель генерального директора по финансовым вопросам ООО «ЛТ-Лизинг»

Просто невозможно согласиться с утверждением налоговых органов, что в расходы лизингополучатель вправе включать не всю сумму лизинговых платежей, а только ту их часть, которая не превышает начисленную амортизацию. Ведь существуют Налоговый кодекс и ПБУ 6/01, где сказано, что в первоначальную стоимость основного средства включаются все расходы по его приобретению, доставке, монтажу и доведению до пригодного состояния. Применительно к лизингу это означает, что первоначальная стоимость формируется на основании всех лизинговых платежей в течение действия договора. Следовательно, платежи должны включаться в себестоимость в полном размере независимо от того, какова величина амортизационных отчислений.

Что же касается запрета включать в состав затрат выкупную стоимость, то обычно на практике лизингополучатели идут на некоторые ухищрения, чтобы снизить негативные последствия от такого запрета. Зачастую выделяется небольшая сумма — до 20 000 руб. и классифицируется как выкупная стоимость. В расходы не включается только эта небольшая сумма, а все остальное включается. Когда договор лизинга заканчивается, лизингополучатель принимает основное средство к учету по выкупной стоимости и тут же списывает ее в расходы. Разумеется, такие ухищрения не от хорошей жизни. Это попытка увязать противоречащие друг другу положения Федерального закона «О финансовой аренде (лизинге)», Налогового кодекса, ПБУ и писем ФНС, которые часто лишь провоцируют ошибки в учете.

Способы экономии на налогах

Иногда при сравнении лизинга и кредита пользователи берут во внимание только процентные ставки и соотношение сроков выплат. Однако эти факторы далеко не решающие, если говорить о выгодах одного и другого вида инвестирования

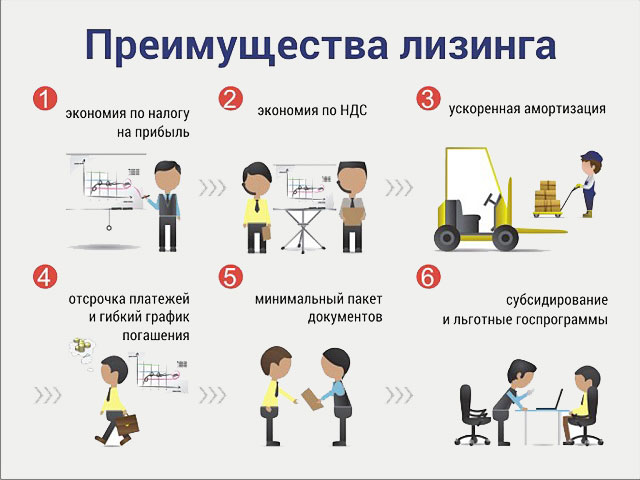

Лизинг дает возможность значительно сэкономить на налогах, и этот эффект будет сохраняться еще некоторое время после окончания всех выплат лизинговой компании. Рассмотрим, как снизится налоговая нагрузка при заключении договора о лизинге имущества.

Налог на прибыль

Происходит значительная экономия налога на прибыль при лизинге. Расчет пользы можно провести на условном примере. Компания А вносит один раз авансовый платеж, это будет 20% от суммы всей сделки, и договором устанавливается фиксированная сумма выплат за весь период. Все эти показатели, за исключением НДС, будут считаться расходами. В таком случае лизингополучатель значительно снижает налоговую нагрузку.

Рассчитаем условный налог на прибыль по лизингу, взяв теоретический показатель суммы договора лизинга – 2 000 000 рублей. В таком случае получается, налогооблагаемая база на налог по прибыли будет уменьшена на такую сумму:

2 000 000 – (2 000 000 / 18 х 118 х 100 х 18% (НДС)) = 1 694 916 рублей

Чтобы высчитать чистую экономию, этот показатель нужно умножить на процентную ставку – 20% (налог на прибыль), и мы получим такие цифры:

1 694 916 х 20% = 33 989 рублей

Налог на имущество

Договор финансовой аренды позволяет сэкономить существенные суммы и на налоге на имущество. Законом установлено, что при данном виде инвестиций используется ускоренный коэффициент амортизации, он равен 3. Это помогает сократить срок выплаты налога на имущество в 1.5-3 раза, по сравнению с другими финансовыми инструментами. Чаще всего по истечении договора лизинга происходит полная амортизация оборудования или иного имущества, компания после погашения всех платежей переводит его на свой баланс по минимальной остаточной стоимости. Благодаря этому моменту можно значительно снизить затраты на выплаты налогов на имущество в будущем.

Рассмотрим на конкретном примере, как изменится сумма уплаты налога на имущество при лизинге. Допустим, что компания А заключила договор на финансовую аренду, сумма которого 2 000 000 рублей с учетом НДС. Пусть это будет 5-я амортизационная группа, и срок амортизации будет равен 60 месяцам, коэффициент, позволенный к применению, будет равен 3. Следовательно, вместо 60 месяцев на амортизацию будет потрачено 21 месяц (60/3+1).

При подсчете мы узнаем, что сумма налога на прибыль без применения договора аренды финансов составила бы приблизительно 93 200 рублей, а с ним – 32 600 рублей. Следовательно, сэкономить удастся 60 600 рублей.

Однако в некоторых случаях это рассматривается как перераспределение налоговой нагрузки, так как для определенных категорий лизингополучателей выплаты значительно повышаются, по сравнению с теми, которые были в период действия договора аренды финансов.

Возврат НДС

Лизинговые сделки могут быть отличным решением для компаний, которые вынуждены по роду своей деятельности платить НДС. В таком случае 18% от суммы, указанной в договоре, можно вернуть, или зачислить. При заключении крупных сделок это может существенно снизить налоговую нагрузку лизингополучателя.

Наглядно это будет выглядеть так: при сумме сделки в 2 000 000 рублей с учетом НДС:

2 000 000 / 118 х 100 х 18% = 305 084 рублей

Размер платежа и срок амортизации

Итак, мы определили, что лизинговый платеж лизингополучатель включает в расходы в полном объеме. Единственное исключение из этого правила касается случая, когда предмет лизинга учитывается на балансе лизингополучателя. В этом случае лизингополучатель начисляет амортизацию по полученному имуществу.

Если стороны решили, что им выгодно учитывать имущество на балансе лизингополучателя, то согласно пп. 10 п. 1 ст. 264 Налогового кодекса РФ лизинговые платежи признаются расходом за вычетом сумм начисленной амортизации.

Но согласны ли с этим налоговые органы? Как мы уже говорили, нормативного документа ФНС России по этому вопросу нет. Поэтому, чтобы понять, как будет действовать налоговая инспекция, обратимся к арбитражной практике.

А из нее следует: в своих исковых заявлениях налоговые органы указывают, что лизингополучатель может включить в расходы только ту сумму лизинговых платежей, которая не превышает сумму начисленной амортизации по предмету лизинга.

Пример. ООО «Омега» (лизингополучатель) в марте 2004 г. получило по договору лизинга речную баржу от ЗАО «Гамма» (лизингодатель). Такие суда в соответствии с Классификацией основных средств относятся к 8-й амортизационной группе. Срок их полезного использования может быть установлен в пределах свыше 20 и до 25 лет. Ежемесячная сумма амортизационных отчислений (с учетом повышающего коэффициента 3) равна 50 000 руб. В течение срока действия договора эта баржа учитывается на балансе лизингополучателя.

Договор лизинга, который заключили стороны, рассчитан на 5 лет. По условиям договора лизингополучатель в течение 2004 — 2008 гг. ежемесячно выплачивает лизингодателю 118 000 руб. (в том числе НДС — 18 000 руб.).

ООО «Омега» аккуратно платило лизинговые платежи и относило их на расходы. Разумеется, за минусом начисленной амортизации.

В апреле 2006 г. налоговая инспекция провела выездную проверку по налогу на прибыль за 2004, 2005 и I квартал 2006 г. По результатам проверки инспекторы доначислили налог на прибыль, пени. В своем решении инспекторы указали, что лизингополучатель не может относить на расходы суммы большие, нежели суммы ежемесячной амортизации (с учетом коэффициента 3).

Сумму доначисленного налога на прибыль проверяющие рассчитали так:

100 000 руб. x (9 мес. + 12 мес. + 3 мес.) — 50 000 руб. x (9 мес. + 12 мес. + 3 мес.) = 1 200 000 руб.

1 200 000 руб. x 24% = 288 000 руб.

Из примера видно, что в случае выездной проверки налоговые инспекторы будут сопоставлять срок договора лизинга со сроком полной амортизации предмета. А именно с 1/3 срока, который установлен в соответствии со ст. 258 Налогового кодекса РФ и Классификацией основных средств, включаемых в амортизационные группы. 1/3 — потому что для имущества, взятого в лизинг, разрешается ускоренная амортизация с коэффициентом 3.

Мы считаем, что такая позиция налоговых органов незаконна и, уж конечно, невыгодна налогоплательщику (лизингополучателю). Он имеет право включать в состав расходов всю сумму лизинговых платежей. К такому выводу пришел ФАС Московского округа (см. Постановление от 1 июля 2005 г. N КА-А40/5096-05). При этом суд руководствовался следующим.

- В Налоговом кодексе указано, что организация вправе включать каждый лизинговый платеж в состав расходов в полном объеме (пп. 10 п. 1 ст. 264 Налогового кодекса РФ).

- Ни Закон о лизинге, ни Налоговый кодекс не увязывают право сторон определять срок договора лизинга со сроком полезного использования предмета лизинга, установленного ст. 258 Налогового кодекса РФ и Классификацией основных средств, включаемых в амортизационные группы.

- Срок лизинга определяется только соглашением сторон — лизингодателя и лизингополучателя (ст. ст. 4, 15, 28 Закона о лизинге).

- Размер лизинговых платежей, их периодичность и способ оплаты также определяются исключительно волеизъявлением сторон.

- Имущество, взятое в лизинг, может быть учтено как на балансе лизингодателя, так и на балансе лизингополучателя. Порядок учета имущества в каждом конкретном случае определяется тоже только договором лизинга.

- Таким образом, для целей исчисления налога на прибыль должна приниматься полная сумма платежей, определенных договором лизинга, а в случае учета предмета лизинга у лизингополучателя — эта же сумма, уменьшенная на величину начисленной амортизации.