Проблемы списания основного средства, если срок службы не истек

Но ведь не только в этих, а и вообще в каких бы то ни было операциях! Поэтому и в 2006 г. восстанавливать НДС при списании недоамортизированного имущества необязательно.К счастью, на стороне фирм сложившаяся арбитражная практика: отметим Постановления ФАС Уральского округа от 16 мая 2005 г.

N Ф09-1963/05-С7, Западно-Сибирского округа от 12 мая 2005 г. N Ф04-2852/2005(11079-А45-18) и от 23 мая 2005 г.

N Ф04-3217/2005(11569-А27-26), а также Северо-Западного округа от 14 октября 2005 г. N А05-25707/04-9. Конечно, свои решения судьи принимали, основываясь на положениях старой редакции Налогового кодекса РФ. Но и новая редакция ничего не говорит о том, что нужно восстанавливать налог при списании имущества вследствие пропажи или морального износа.Примечание.

Восстанавливать НДС при списании основных средств не нужноФиш Наталья Александровна, начальник юридического отдела ООО «Аудиторская служба «СТЕК»С 1 января 2006 г.

Прекращение амортизации

При выбытии амортизируемого имущества, амортизация по которому начисляется линейным методом, прекращайте начислять амортизацию с 1-го числа месяца, следующего за месяцем выбытия основного средства или нематериального актива (п. 5 ст. 259.1 НК РФ). Если амортизация начисляется нелинейным методом, то при выбытии амортизируемого имущества уменьшите суммарный баланс амортизационной группы на остаточную стоимость такого имущества (п. 11 ст. 259.2 НК РФ). Если имущество передано при реорганизации, не начисляйте амортизацию уже с того месяца, в котором сведения о реорганизации были внесены в госреестр (п. 5 ст. 259 НК РФ).

Учет результатов переоценки при списании объекта

Особую группу основных средств составляют объекты, которые переоценивались, поскольку их стоимость отличается от первоначальной (абз. 3 п. 15 ПБУ 6/01). Поэтому при списании подобных основных средств с учета необходимо списать и суммы их переоценки (абз. 7 п. 15 ПБУ 6/01). Порядок списания сумм переоценки вследствие ликвидации или продажи основного средства одинаков.

Как правило, переоценка заключается в увеличении первоначальной стоимости основного средства и сумм начисленной по нему амортизации (дооценка). Уменьшать стоимость активов и тем самым демонстрировать использование некачественного оборудования компании невыгодно. Ведь только у некачественного и морально устаревшего оборудования рыночная стоимость уменьшается так стремительно, что его приходится уценивать.

Напомним, что при проведении дооценки в бухгалтерском учете не появляется дохода, так как сумма дооценки относится на увеличение добавочного капитала. Соответственно при выбытии объекта не возникает и расхода, сумма его дооценки переносится с добавочного капитала в нераспределенную прибыль компании

Обратите внимание: результаты переоценки отражаются только в бухгалтерском учете, ведь налоговым законодательством такая операция не предусмотрена. Поэтому при списании с учета полностью самортизированного основного средства в налоговом учете никаких записей не производится

Правила ПБУ 18/02 в этом случае также не применяются, поскольку списание с учета сумм переоценки не влияет на расчеты по налогу на прибыль.

ОСНО и ЕНВД

Если основное средство одновременно используется и в облагаемой ЕНВД деятельности, и в той, что на общей системе налогообложения, то затраты на ликвидацию нужно распределить. Такой порядок установлен пунктом 9 статьи 274 Налогового кодекса РФ.

Затраты же на ликвидацию основного средства, используемого только в одном виде деятельности организации, распределять не нужно.

Когда основное средство ликвидируют подрядным способом, входной НДС, предъявленный подрядчиком, распределяйте.

Если же ликвидация основного средства выполнена хозспособом, на стоимость выполненных работ нужно начислить НДС, если они связаны с новым строительством (расширением производства, техническим перевооружением).

То, когда НДС, начисленный со стоимости выполненных хозспособом работ, принимают к вычету, а когда учитывают в стоимости нового объекта, зависит от того, для каких операций будет впоследствии использовано основное средство.

Если объект, построенный взамен ликвидированного, будет использован как для облагаемых, так и не облагаемых НДС операций, то налог по работам, выполненным хозспособом, нужно распределять:

принять к вычету – в части, относящейся к деятельности на общей системе налогообложения;

включить в стоимость работ – в части, относящейся к деятельности, облагаемой ЕНВД.

Такой вывод можно сделать на основании подпункта 1 пункта 2 статьи 170, пунктов 2 и 6 статьи 171 Налогового кодекса РФ.

Если в результате ликвидации основного средства получены материалы, годные к использованию, то рыночную стоимость полученных материалов включите в состав внереализационных доходов (п. 13 ст. 250 НК РФ). Это связано с тем, что порядка распределения доходов, полученных при совмещении режимов, законодательством не предусмотрено (письмо Минфина России от 15 марта 2005 г. № 03-03-01-04/1/116).

Пример отражения в налоговом учете поступления материалов от демонтажа основных средств. Организация применяет общий режим налогообложения и платит ЕНВД

ООО «Торговая фирма «Гермес»» продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения (метод начисления). Налог на прибыль организация рассчитывает помесячно. В городе, где работает «Гермес», розничная торговля переведена на ЕНВД.

В июле в результате ликвидации служебного автомобиля «Гермеса» ВАЗ-2109 были получены годные к использованию материалы на сумму 2000 руб. Автомобиль используется в обоих видах деятельности организации.

При расчете налога на прибыль в июле бухгалтер включил в состав внереализационных доходов всю стоимость материалов, полученных от ликвидации (2000 руб.).

Передача в уставный капитал

При передаче объекта амортизируемого имущества в качестве вклада в уставный капитал другой организации у передающей стороны не возникает ни доходов, ни расходов (подп. 2 п. 1 ст. 277 НК РФ). Взнос в уставный капитал дает организации право на получение соответствующего количества акций (долей) в капитале другой организации. Причем стоимость полученных акций (долей) будет равна сумме остаточной стоимости имущества и расходов, которые передающая сторона признает при налогообложении в связи с внесением вклада в уставный капитал (п. 1 ст. 277 НК РФ). Это могут быть документально подтвержденные расходы на транспортировку, хранение имущества и т. п. При этом нужно иметь в виду, что сам по себе взнос в уставный капитал другой организации расходом не является (п. 3 ст. 270 НК РФ). Если оценочная стоимость передаваемого имущества превышает его остаточную стоимость, то сумма превышения при расчете налога на прибыль не учитывается (письмо Минфина России от 17 декабря 2010 г. № 03-07-11/491).

Пример отражения в налоговом учете передачи основного средства в качестве вклада в уставный капитал

Организация внесла в уставный капитал другой организации компьютер. Остаточная стоимость имущества в налоговом учете передающей стороны равна нулю. Денежная оценка вклада по решению учредителей принимающей стороны считается равной 15 000 руб. Дополнительных расходов, связанных с внесением имущества в уставный капитал другой организации, у передающей стороны не было.

Оценка вклада, утвержденная учредителями, имеет значение только для бухучета. В налоговом учете у передающей стороны не возникнет ни прибыли, ни убытка. Стоимость доли в уставном капитале другой организации в налоговом учете будет равна нулю.

Ситуация: как отразить в налоговом учете выбытие амортизируемого имущества при внесении вклада в имущество другой организации?

В налоговом учете расходы, возникающие при передаче имущества в уставный капитал другой организации, не отражайте.

Организация – учредитель ООО обязана внести вклад в имущество общества, если такая обязанность предусмотрена уставом или решением учредителей (п. 1 ст. 27 Закона от 8 февраля 1998 г. № 14-ФЗ). Как правило, такой вклад вносится деньгами, однако организация может передать и амортизируемое имущество, если это предусмотрено уставом или решением учредителей (п. 3 ст. 27 Закона от 8 февраля 1998 г. № 14-ФЗ).

В налоговом законодательстве четко не сказано, как расценивать такую операцию для целей налогового учета. Очевидно, что к внесению вклада в уставный капитал она не приравнивается. Это можно объяснить так. При внесении вклада в уставный капитал организация получает долю в ООО. При внесении вклада в имущество размер принадлежащей организации доли в уставном капитале ООО не изменяется (п. 4 ст. 27 Закона от 8 февраля 1998 г. № 14-ФЗ).

Поэтому внесение вклада в имущество организации для целей налогового учета нужно рассматривать как безвозмездную передачу. Такой позиции придерживается и финансовое ведомство (письмо Минфина России от 10 мая 2006 г. № 03-03-04/1/426).

Таким образом, при выбытии амортизируемого имущества в связи с тем, что организация внесла его в качестве вклада в имущество, не отражайте в составе расходов ни списание его остаточной стоимости, ни затраты, связанные с передачей (п. 16 ст. 270 НК РФ).

Избавляемся от основного средства (островская а.)

Порядок деятельности данной комиссии может осуществляться другим приказом или учетной политикой предприятия.Результаты проверки записываются в Акт, который подтверждает нецелесообразность будущего использования запасных частей. Проводки: Дт Кт Сумма Документ-основание Описание 62.01 91.01 С учетом НДС Акт о списании ОС Сумма, причитающаяся с покупателя (с учетом НДС) 91.02 68.02 НДС Акт о начислении ОС Начислен НДС 01.09 01.01 Без НДС Акт о списании ОС Списывается первоначальная стоимость 02.01 01.09 Без НДС Акт о списании ОС Списывается амортизация 91.02 01.09 Без НДС Акт о списании ОС Списывается остаточная стоимость Реализация основных средств в 1С В программе 1С Бухгалтерия 8.3 продажу ОС можно оформить документом Передача ОС: Где указывается какое основное средство передается, кому оно передается и по какой стоимости.ПБУ 6/01, если списание объекта ОС производится в результате его продажи, то выручка от продажи принимается к бухучету в сумме, согласованной сторонами в договоре. В то же время, говорить о выручке от продажи ОС не совсем правильно, поскольку выручкой считаются доходы от обычных видов деятельности. Ими признается выручка от продажи продукции и товаров, а также поступления, связанные с выполнением работ или оказанием услуг. А выбывающие объекты ОС не являются ни готовой продукцией, ни товаром. Ведь в противном случае такие объекты не признавались бы основными средствами и учитывались бы соответственно на счетах 43 «Готовая продукция» и 41 «Товары» (п.п.3, 4 ПБУ 6/01, Приказ Минфина от 31.10.2000 № 94н). Именно поэтому как доходы, так и расходы от продажи основных средств относятся не к доходам и расходам от обычных видов деятельности, а к прочим.

Как списываются основные средства в налоговом учете

Учет доходов и расходов от списания основных средств при расчете налога на прибыль зависит от причин, по которым они выбывают: продажи или ликвидации.

При продаже ОС расходы, которые связаны с его реализацией, и остаточная стоимость амортизируемого ОС уменьшают выручку от его продажи (пп. 1, 2 п. 1 ст. 268 НК РФ). Кроме того, по такому ОС прекращает начисляться амортизация (п. 5 ст. 259.1, п. п. 2, 10 ст. 259.2 НК РФ):

при линейном методе — с 1-го числа месяца, следующего за месяцем, в котором имущество выбыло;

при нелинейном методе — с 1-го числа месяца, следующего за выбытием имущества. При этом суммарный баланс амортизационной группы (подгруппы), куда входило это имущество, уменьшается на остаточную стоимость этого объекта.

См. также:

Как учесть продажу основных средств при расчете налога на прибыль

Как в налоговом учете начислить амортизацию

При реализации и ином выбытии объекта основных средств (кроме ликвидации), по которому был применен инвестиционный вычет, до окончания срока его полезного использования, такой вычет должен быть восстановлен. Кроме того, нужно уплатить пени. Пени рассчитываются начиная со дня, следующего после установленной даты уплаты налога (п. 12 ст. 286.1 НК РФ).

При ликвидации ОС расходы, которые связаны с его ликвидацией, и остаточная стоимость объекта ОС учитываются в следующем порядке.

Затраты, которые связаны с ликвидацией ОС (демонтаж, вывоз разобранного имущества, другие аналогичные затраты), учитываются во внереализационных расходах (пп. 8 п. 1 ст. 265 НК РФ).

Остаточная стоимость объекта ОС при его ликвидации учитывается в расходах в порядке, который зависит от применяемого метода начисления амортизации (п. 13 ст. 259.2, пп. 8 п. 1 ст. 265 НК РФ):

при применении линейного метода — сумма недоначисленной амортизации ОС единовременно учитывается в составе внереализационных расходов;

при применении нелинейного метода — суммарный баланс амортизационной группы не уменьшается и амортизация продолжает начисляться в прежнем порядке.

Как определить остаточную стоимость ОС

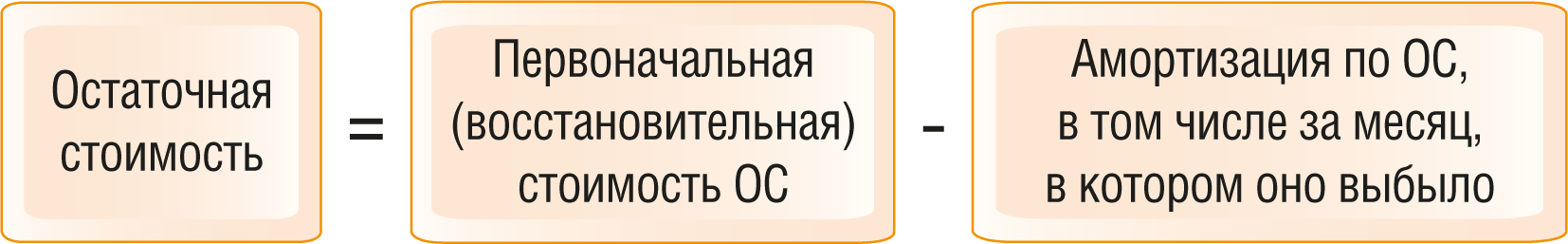

Если вы начисляли амортизацию линейным методом, то остаточную стоимость ОС нужно определять так (п. 1 ст. 257, п. 5 ст. 259.1 НК РФ):

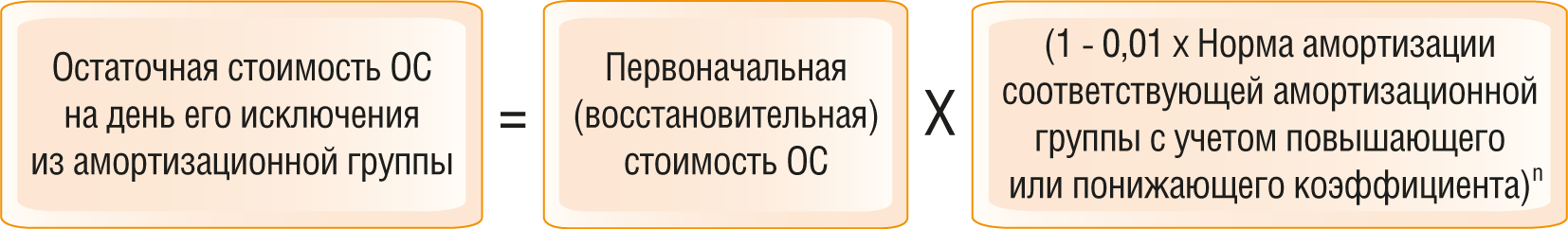

При начислении амортизации нелинейным методом остаточная стоимость ОС рассчитывается по следующей формуле (п. 1 ст. 257 НК РФ):

где n — количество месяцев, прошедших с 1-го числа месяца, следующего за месяцем включения в амортизационную группу (подгруппу) объекта амортизируемого имущества, до 1-го числа месяца, следующего за месяцем выбытия данного объекта из группы (подгруппы) (Письмо Минфина России от 16.03.2010 N 03-03-06/2/47).

Если вы применяли по ОС амортизационную премию, то первоначальную стоимость (как при линейном, так и при нелинейном методе амортизации) берите за вычетом этой премии (п. 1 ст. 257, п. 9 ст. 258 НК РФ).

При частичной ликвидации объекта ОС сумма недоначисленной амортизации по ликвидируемой части ОС (п. 13 ст. 259.2, пп. 8 п. 1 ст. 265 НК РФ, Письмо Минфина России от 27.04.2015 N 03-03-06/1/24095):

при применении линейного метода — подлежит включению в состав внереализационных расходов;

при применении нелинейного метода — будет продолжать списываться в рамках суммарного баланса соответствующей амортизационной группы (подгруппы).

При методе начисления расходы, которые связаны с ликвидацией ОС, и сумма недоначисленной амортизации ОС учитываются на дату подписания акта о выполнении работ по демонтажу (акта о ликвидации ОС). Такой вывод следует из анализа пп. 3 п. 7 ст. 272 НК РФ.

При кассовом методе (п. 3 ст. 273 НК РФ):

расходы, которые связаны с ликвидацией ОС, признаются после фактической оплаты;

сумма недоначисленной амортизации ОС учитывается на дату подписания акта о списании (ликвидации) ОС.

Стоимость материалов или иного имущества, полученных при демонтаже (разборке) ликвидируемых основных средств, признается внереализационным доходом (п. 13 ст. 250 НК РФ).

Учесть такой доход для целей налогообложения следует исходя из их рыночных цен (п. 5 ст. 274 НК РФ).

Датой получения таких доходов будет считаться:

при методе начисления — дата составления акта о ликвидации основного средства, оформленного в соответствии с требованиями к бухгалтерскому учету (пп. 8 п. 4 ст. 271 НК РФ);

при кассовом методе — дата принятия к учету сырья или материалов, полученных после ликвидации основного средства (п. 2 ст. 273 НК РФ).

При передаче такого имущества в производство его рыночную стоимость, ранее учтенную в доходах, вы вправе включить в состав материальных расходов (п. 2 ст. 254 НК РФ).