Различия налогового вычета при покупке у родственников до 2012 и после 2012 года

Приобретение жилья у родственников накладывает ограничения на оформление налогового вычета, связанные со степенью родства продавца и покупателя. Внесённые поправки в ст.220 НК РФ, вступившие в действие с начала 2012 года, сузили круг лиц, сделки с недвижимостью между которыми делают невозможным получение компенсации.

При этом степень родства четко не устанавливалась, допускалось признание судом лиц взаимозависимыми на основании их возможности повлиять на результат сделки.

Судебными органами учитывалось даже дальнее родство, связь мужа с родственниками жены и наоборот (отношения свойства), родственные связи согласно ст.1142-1145 ГК РФ (что допускается ст.4 СК РФ), и получить имущественный вычет не представлялось возможным.

Ныне действующее законодательство опирается с 2012 года при учёте взаимозависимости лиц на положения п.2 ст.105.1 НК РФ, согласно которой налоговый вычет не полагается лицам, являющимся по отношению к продавцу недвижимости:

- супружеской половиной;

- родителем или ребенком (в том числе усыновленным);

- полнородным или неполнородным братом (сестрой);

- опекуном или опекаемым.

Пункт 7 той же статьи допускает признание судом взаимозависимости лиц на иных основаниях, но на практике подобных судебных исков со стороны налоговой инспекции не встречалось.

Субаренда земельного участка возможна, если это не запрещено договором аренды.

Вам нужно перевести жилое помещение в нежилое? Здесь мы подробно рассказали, как это сделать правильно.

Что такое программа расселения коммуналок с СПБ и действует ли она еще? Узнайте об этом в нашей статье.

Порядок получения НВ

Возвратить подоходный налог можно двумя способами: в налоговой инспекции или на работе. Чтобы государство выплатило возмещение, налогоплательщик проходит несколько этапов:

- Готовит пакет документов.

- Обращается в ФНС или к работодателю с заявлением на НВ.

- Ожидает перечисления денег на банковский счёт.

Если НДФЛ возвращает работодатель, не нужно ждать окончания налогового периода.

Требуемые документы

Чтобы вернуть денежные средства, затраченные на приобретение жилья, нужно подготовить указанные ниже бумаги:

- Паспорт.

- ИНН.

- Договор покупки-продажи.

- Документ, подтверждающий ПС на купленный объект.

- Платёжную документацию.

- Декларацию 3-НДФЛ.

- Справку 2-НДФЛ.

Составляется заявление в произвольной форме. Если лицо состоит в законном браке, представляют свидетельство о заключении брака и заявление о распределении суммы НВ между мужем и женой.

Перечисленные документы подают в ФНС. Служащие в течение 3-х месяцев будут их проверять, после вынесут решение о выплате 13% НДФЛ или уведомят об отказе. Если у налоговиков нет вопросов к документам, деньги через 30 дней переведут на банковские реквизиты.

Если НВ выплачивает работодатель, алгоритм такой:

- Обращение в Налоговую службу за уведомлением о праве на НВ (оно будет готово через 30 дней).

- Передача бухгалтеру заявления и уведомления.

- Получение выплаты.

Работодатель будет выплачивать заработок без удержания подоходного налога, пока не будет возмещена положенная по закону сумма.

Когда приобретаете квартиру, заключив сделку с близким родственниками, вероятность вернуть истраченные денежные средства зависит от того, в каком году куплено имущество. С 2012 года перечень лиц, являющихся взаимозависимыми, изменился. Перед подачей документов в ИФНС следует внимательно изучить статью 105 НК РФ.

Последствия несоблюдения закона

Иногда факт близкого родства пытаются скрыть и все равно подать на налоговый вычет. Однако налоговый орган может обнаружить эту информацию, сопоставив базы данных и иные источники. Некоторые налоговые органы, увидев сделку между физическими лицами, прямо просят заявителя подтвердить в письменном виде, что продавец не является его близким родственником.

Чтобы получить вычет, в некоторых случаях недвижимость перепродают через третьих лиц — близких друзей семьи. У налогового органа есть возможность оспорить подобные сделки, как заключенные для целей обхода закона и без намерения создать заявленные правовые последствия. Однако на практике такие обстоятельства сложно доказать, и подобные дела практически не встречаются.

Если налоговый орган впоследствии узнает, что вычет был предоставлен неправомерно, он вправе обратиться в суд с требованием о взыскании полученной суммы. Основанием для взыскания будет статья 1102 ГК РФ о неосновательном обогащении. В таком качестве будет рассматриваться сумма, полученная из бюджета без должных на то оснований. Иск может быть предъявлен в течение 3 лет с момента, когда налоговому органу стало (или должно было стать) известно об отсутствии оснований для предоставления вычета.

Соответствующие разъяснения выпустила ФНС РФ в письме от 4 апреля 2017 года № СА-4-7/6265@. Как указано в письме, если имеются доказательства того, что вычет был предоставлен в результате противоправных действий налогоплательщика (а к таким действиям относится сокрытие информации от налогового органа), возможно также применение к нему иных мер государственного принуждения, предусмотренных законодательством о налогах и сборах.

Правильное оформление налогового вычета позволит в дальнейшем избежать претензий налоговых органов. Поэтому перед заключением сделки купли-продажи квартиры с родственником нужно рассмотреть все ее возможные последствия, в том числе финансовые.

Налоговый вычет при покупке квартиры у родственников: можно ли вернуть подоходный налог

Чтобы приобрести недвижимость – дом или квартиру, человек тратит огромные деньги. Российское законодательство даёт возможность вернуть часть потраченных средств – получить имущественный налоговый вычет.

Льгота касается официально трудоустроенных граждан или резидентов РФ, уплачивающих подоходный налог в государственную казну. Нередко люди оформляют сделки по купле и продаже недвижимости с лицами, с которыми состоят в родственных связях.

Возникает вопрос, положен ли налоговый вычет при покупке квартиры у родственников.

Право на возврат подоходного налога регламентировано статьей 220 Налогового кодекса Российской Федерации. Преференция распространяется на физических лиц, которые приобрели:

- Дом или долю права на объект.

- Квартиру на первичном или вторичном рынке.

- Земельный участок.

- Комнату или часть квартиры.

- Жилую площадь на средства ипотечного кредита.

НК РФ даёт возможность плательщику налогов возвратить средства, соразмерные затратам на покупку жилья и проведение ремонтных работ. Когда дело касается приобретения недвижимости у тещи, свекрови и других родственников, возможность получения вычета требует детального рассмотрения и зависит от некоторых условий.

При совершении сделки между близкими родственниками, вычет не положен.

В круг таких субъектов входят:

- Супруг.

- Родители или усыновители.

- Дети (родные и усыновлённые).

- Родные братья и сёстры (даже в случае родства только по матери или по отцу).

- Подопечные.

- Опекуны или попечители.

Налоговые органы считают, что сделки, заключённые между близкими родственниками, являются неправомерной экономической деятельностью. Весомый аргумент: недвижимое имущество остаётся в распоряжении семьи.

Из числа взаимозависимых субъектов закон исключает:

- Родственников супруга или супруги (свекровь, тёща).

- Бабушек и дедушек.

- Двоюродных сестёр и братьев.

Человек сможет получить налоговый вычет, если купит недвижимый объект у родителей своей второй половины.

Приобретение жилья у родственников до 2012 года

До 2012 года действовали положения старого НК РФ, определявшего иной круг взаимозависимых лиц. Таковыми считались граждане, которые состоят в отношениях родства или свойства. Ни нормы налогового, ни семейного законодательства чётко не регламентировали перечень этих субъектов.

Контролирующие органы к близким родственникам, помимо описанных выше, относили широкий круг лиц:

- Дедушек и бабушек (включая двоюродных) обоих супругов.

- Прабабушек и прадедушек.

- Племянников и племянниц (в том числе и двоюродных).

- Двоюродных внуков и внучек, правнуков и правнучек.

- Отчимов и мачех.

- Падчериц и пасынков.

Важно! Если до 2012 года заключался договор купли-продажи жилья с родственниками мужа или жены, имущественный вычет невозможен. Томина в 2011году покупает объект недвижимости у свёкра

Налоговая структура отказала Томиной в получении преференции от государства, так как родственники мужа до 2011 года являлись взаимозависимыми лицами. Конев приобрёл жилой объект у своего деда в 2010 году. До внесения изменений в Налоговый кодекс в 2012 году согласно семейному законодательству дедушки относились к близким родственникам. В данной ситуации Коневу не полагается возврат НДФЛ за квартиру, купленную у дедушки.

Возврат НДФЛ при покупке недвижимого имущества у родственников после 2012 года

С января 2012 года конкретизировали перечень лиц, являющихся взаимозависимыми – внесли изменения в пункт 2 статьи 105 НК. Ими являются супруги, родители (усыновители), дети (усыновлённые), полнородные и неполнородные братья и сёстры, подопечные и опекуны.

Важно! Налоговые вычеты при покупке квартиры у перечисленных выше родственников не предоставляются. Потапов приобрёл в 2018 году жилую площадь у своего деда

Дедушка не относится к взаимозависимым лицам в соответствии с положениями статьи 105 НК РФ. Человек вправе рассчитывать на преференцию от государства. Семёнова в 2017 г. купила квартиру у матери, после чего она обратилась за вычетом в ФНС. Налогоплательщику было отказано. Продавец – мать, покупатель – дочь. Отношения между этими лицами родственные. НВ не предоставляется в такой ситуации.

Покупка жилплощади у родственника не по договору купли-продажи

Налоговый кодекс РФ (ст. 220. П. 5) прописывает ограничения на возврат налога, когда недвижимое имущество куплено у родственников в рамках договора покупки-продажи.

Права дарителя

А вот сам даритель получить имущественный вычет при передаче квартиры в дар близкому родственнику, дальнему родственнику или лицу, вообще не состоящему с ним в семейных отношениях, не может. Никаких расходов он при дарении не несёт, поэтому отсутствует денежная сумма, из которой удерживают НДФЛ. Раз налог не удержан – то и возвращать гражданину нечего.

Если же собственник приобрёл жилую недвижимость и потом передал её в собственность другому лицу по договору дарения, не успев запустить процесс получения за неё имущественного вычета – он имеет право обратиться в налоговую службу за возвратом НДФЛ уже после осуществления сделки дарения.

Изменения в законодательстве по исчислению налогового вычета у физических лиц до и после 1 января 2012

С 1 января 2012 года был существенно модифицирован круг взаимозависимых родственников в сторону сужения, что послужило определенным поводом для расширения возможностей граждан при покупке жилья. Под изменения подпадают правовые сделки, заключенные с 1 января 2012 года. До этого периода они регламентируются старым законодательством.

До 1 января 2012 года, согласно ст.220 НК РФ, под взаимозависимыми подразумевались граждане, состоящие в браке, родственных отношениях по нисходящей или восходящей линии, попечители и опекаемые. Однако, Семейный Кодекс в ст.14 не конкретизировал понятие степени родства граждан. Налоговые органы допускали произвольное трактование данной нормы. Практически все родственники вплоть до прабабушек относились к статусу взаимозависимых лиц. В добавок к ним относили родственников супруга. Как следствие, никто из них получить вычет не мог.

Да и на практике налоговый орган всегда отказывал в вычете этой категории граждан. Суды полагают, что налоговики не всегда верно трактуют ст.20 НК РФ, действующую до 1 января 2012 года. Совершение сделки между лицами, состоящими в родственных отношениях, не считается достаточным основанием для признания их взаимозависимыми. В каждом случае важен факт экономического результата сделки и его влияния на их отношения. Суд, вставая на защиту интересов граждан, рекомендует налоговым органам не подходить формально к установлению взаимозависимости между ними. Необходимо учитывать правоустанавливающие обстоятельства, иначе это приведет к формированию безосновательных расхождений в налогообложении граждан, что может привести к ущемлению их прав и законных интересов.

Даже при четком определении круга данных лиц после 1 января 2012 года судам приходится сталкиваться с расхождениями в трактовках налоговых органов и закона. Так, Самарский областной суд в апелляционном определении установил, что родственные отношения между тещей и зятем никак не повлияли на экономические результаты совершенной между ними сделки купли-продажи 1/2 доли квартиры. Ее цена соответствует среднерыночной. Распиской зафиксирована передача денег. Также известно, что зять для покупки взял кредит. На основании этих фактов нельзя считать приобретателя недобросовестным. Суд постановил, что отказ в вычете неправомерен.

Узнает ли налоговая?

Несмотря на незаконность мероприятия, некоторые особо предприимчивые граждане, зачастую получают свое право на вычет налога даже в том случае, если имущество недвижимого характера было приобретено у родственника по прямой линии.

Это становится возможным благодаря тому, что отнюдь не всегда сотрудники налоговой могут провести полную и тщательную проверку на предмет состояния сторон сделки в родственных связях.

Однако, даже если подобная процедура была завершена успешно, то есть, вычет был получен покупателем, нет никакой гарантии в том, что рано или поздно будет проведена повторная проверка, в соответствии с которой факт родства будет все же обнаружен.

Последствия

Что бывает с гражданином в том случае, если он подал декларацию и получил вычет, не сообщив в налоговую о том, что жилье было приобретено им у близкого родственника:

- никакой уголовной, либо административной ответственности не наступит, так как такого рода умолчание может вполне быть следствием элементарной юридической безграмотности;

- но всю ту сумму, которая была получена гражданином в виде налогового вычета, необходимо будет вернуть в соответствующие органы в полном объеме.

Жилье куплено до 2012 г.

В период до 2012 г. взаимозависимыми признавались супруги, родственники и лица, состоящие в отношениях свойства по семейному законодательств Но об отношениях свойства в семейном законодательстве ничего не сказано. Минфин же разъяснял, что физическое лицо и родственники его жены/ мужа, а также родственники супругов между собой — взаимозависим Причем КС такую позицию признал правомерно Выходит, что, купив квартиру до 2012 г., например, у дяди своего мужа, получить с ее стоимости вычет по НДФЛ вы могли, только если бы предварительно развелис

Эта норма о взаимозависимых лицах применяется к тем, кто покупал жилье до независимо от того, когда заявляется выче

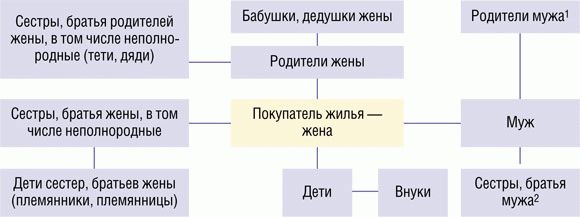

Для примера рассмотрим ситуацию, когда супруга в 2011 г. приобрела квартиру и решила заявить вычет. На схеме указаны родственники и свояки, которые в соответствии с разъяснениями Минфина признаются взаимозависимыми лицами по отношению к

И это не исчерпывающий список. Можно продолжать эту цепочку «взаимозависимых» свояков и дальше.

Вычет при покупке жилья у родственников до 2012 года

До 2012 года действовала старая редакция Налоговая кодекса, предусматривающая иной порядок определения взаимозависимых лиц. К указанным лицам закон относил граждан, состоящих в отношениях родства и свойства. При этом четкий перечень указанных лиц, ни Налоговый, ни Семейный кодекс не содержал, в связи с чем налоговый орган при определении степени взаимозависимости лиц руководствовался Гражданским кодексом и «Общероссийским классификатором информации о населении».

Учитывая изложенное, налоговые органы относили к взаимозависимым лицам довольно большой круг родственников (Письмо ФНС РФ от 19 апреля 2012 г. N ЕД-4-36609@):

- Супруг или супруга.

- Дети (как родные, так и усыновленные).

- Родители.

- Братья и сестры (как полнородные, так и неполнородные).

- Бабушки и дедушки мужа и жены.

- Племянники и племянницы.

- Прадедушки и прабабушки.

- Двоюродные внуки и внучки.

- Двоюродные правнуки и правнучки.

- Двоюродные дедушки и бабушки.

- Двоюродные племянники и племянницы.

- Двоюродные дяди и тети.

- Пасынки, падчерицы, отчимы и мачехи.

Таким образом, при покупке недвижимости до 2012 года у большинства родственников, в том числе и у родственников жены и мужа, получить вычет было нельзя.

Супруги Строгины в 2011 году купили у матери жены однокомнатную квартиру. Так как в указанный период действовала старая редакция НК РФ получить вычет не сможет ни сама Строгина, ни ее супруг.

Покупка жилплощади у родственника не по договору купли-продажи

Налоговый кодекс РФ (ст. 220. П. 5) прописывает ограничения на возврат налога, когда недвижимое имущество куплено у родственников в рамках договора покупки-продажи.

Важно! Если квартира или дом приобретены у родственников не по сделке купли-продажи, а по договору уступки права требования, фискальные органы не вправе отказывать в НВ. Об этом неоднократно велась речь в Письмах Минфина России от 12.12.2012 N 03-04-05/4-1390, от 07.03.2013 N 03-04-05/4-194.

Пример

Николаев оформил договор о долевом участии в строительстве жилого объекта, оплатил его

Позднее по договору уступки права требования Николаев реализовал квартиру своему сыну. В расписке зафиксирован факт передачи денег за жильё. Когда был подписан передаточный акт, сын Николаева отнёс документацию в ФНС. Ему выплатят компенсацию, несмотря на заключение сделки между близкими родственниками.

Инструкция по оформлению

Для оформления вычета необходимо:

- Собрать необходимый пакет документов (указан ниже).

- Подать их в налоговую инспекцию.

Также можно получить вычет у своего непосредственного работодателя, который представляет собой прибавку к зарплате в размере 13%, которая действует до получения полной суммы вычета.

Необходимые документы

Получение вычета из стоимости квартиры возможно только при предоставлении в налоговый орган по месту прописки следующих документов:

- паспорт или иной документ, который удостоверяет личность покупателя;

- документы о расходах;

- справка 2-НДФЛ для подтверждения уплаты налога, а также декларация 3-НДФЛ;

- заявление на получение вычета.

Получить вычет можно в любое время, независимо от времени, когда была осуществлена покупка объекта недвижимости.

Но есть особое условие – можно вернуть лишь тот налог, выплаты которого производились на протяжении не более трех последних лет.

Процесс получения на руки имущественного вычета занимает, как правило, от 2 до 4 месяцев.

Могут ли отказать?

Налоговый орган в праве отказать в получении из цены квартиры налогового вычета, если сделка осуществляется между лицами, отношения между которыми могут расцениваться как неправомерными либо влияют на экономическую ситуацию, о чем неоднократно упоминалось в данной статье.

Также отказ могут получить лица, не имеющие официального заработка (в том числе пенсионеры, доход которых ниже прожиточного минимума помимо пенсии).

Заключение

Таким образом, если осуществляется продажа квартиры родственникам, то рассчитывать покупателям на вычет не приходится.

Это обусловлено взаимозависимостью сделки. Не следует пользоваться разными мошенническими схемами, так как они легко раскрываются работниками ФНС.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже: