Особенности получения налогового вычета за квартиру по военной ипотеке

«Военная ипотека» – государственная программа поддержки военнослужащих, благодаря которой существует возможность покупки квартиры за счет государства. Несмотря на существенную государственную субсидию возможен также и имущественный вычет. Но с некоторыми ограничениями.

К примеру, если военнослужащий покупает себе жилье в 2019 году по программе «Военная ипотека» за 6,5 миллиона рублей, то государство оплачивает три миллиона от общей суммы, а покупатель вносит 3,5 миллиона собственных средств. Его имущественный вычет составит не более 260 тысяч рублей, то есть это те самые 13 % НДФЛ от 2 миллионов рублей, установленных по закону.

Кто может получить

Налоговые вычеты на любые цели подразумевают, что государство возвращает гражданину часть выплаченного подоходного налога. Это значит, первое требование, какому должен соответствовать гражданин, претендующий на вычет по ипотеке – он является налоговым резидентом и регулярно выплачивает в казну НДФЛ. Иначе ему просто нечего будет возвращать.

Как правило, речь идет о наемных работниках, за которых НДФЛ отчисляет работодатель. Но не обязательно. В принципе, получить налоговый вычет за покупку квартиры может и нетрудоустроенное лицо. Если, например, платит НДФЛ с дохода от сдачи внаем своего имущества или с его продажи.

Хотя российские пенсионеры не платят налог со своих пенсий, они тоже могут получить вычет за покупку квартиры, если они вносили в казну НДФЛ в течение трех лет до приобретения недвижимости. Возврат части налога им гарантируется именно за указанный период.

Два способа получения налогового вычета

- Способ №1 – получение вычета в ФНС. В этом случае сумма налогового вычета будет переводиться гражданину на личный счет общим платежом один раз по окончании календарного года. Перевод будет осуществлять налоговая инспекция. По условиям этого варианта гражданин может получить ежегодно сумму вычета, не превышающую сумму, перечисленную им в бюджет в качестве налога. Например, гражданину положена сумма налогового вычета размером в 213 тысяч рублей, а заработная плата его составляет 75 тысяч рублей в месяц. В этом случае ФНС в первую очередь рассчитает, сколько средств за год гражданин перечислил в бюджет. В нашем примере эта сумма будет составлять 75 000 (заработная плата) Х 12 (количество месяцев в году) Х 13% (налог) = 117 тысяч рублей. Это значит, что по окончании года на счет гражданина будет переведено 117 тысяч рублей по налоговому вычету. Оставшаяся сумма (213 000 – 117 000 = 96 000 рублей) будет выплачена по окончании следующего календарного года.

- Способ №2 – получение вычета от работодателя. Этот вариант стал доступен гражданам нашей страны в 2015 году, когда в законодательство были внесены соответствующие поправки. В этом случае в налоговой инспекции следует получить уведомление с точным расчётом суммы налогового вычета по основному долгу и по процентам. Этот документ необходимо отнести в бухгалтерию и написать стандартное заявление. В каждой организации оно может быть свое — сотрудники бухгалтерии предоставят образец. После этого ежемесячная заработная плата гражданина будет увеличена на 13% за счет того, что из нее не будет удерживаться подоходный налог. Такая схема сохранится до тех пор, пока не будет выплачена вся сумма вычета, полагающаяся работнику. Возвращаясь к прошлому примеру, можно посчитать, что сумма ежемесячной прибавки к заработной плате в 75 тысяч рублей будет составлять 75 000 Х 13% = 9 750 рублей. Если общая сумма налогового вычета составила 213 тысяч, то несложно рассчитать, что выплачивать дополнительные деньги работодатель будет на протяжении 21 месяца.

Как получить вычет по процентам по ипотеке и по основной стоимости жилья, каждый заемщик выбирает для себя сам, однако согласно статистике большинство граждан отдают предпочтение первому варианту.

Разъяснения что такое налоговый вычет при покупке квартиры

Будем опираться на сделки купли-продажи квартир. Эти операции чаще всего фигурируют в вопросах к юристам и в налоговых органах. Сразу отметим — если больше интересует приобретение дома или земельного участка, то в целом все аналогично.

Покупка квартиры — это всегда большое количество документов, хлопоты с переездом, тысяча и одна проблема в кубе. Здесь не до визитов в налоговые органы, чаще всего, на первых порах вопрос о вычетах вообще не звучит. Но проходит время и появляются первые сигналы

Разберемся, стоит ли на них обращать внимание

Как упоминалось выше для права на вычеты надо быть официально трудоустроенным и являться плательщиком НДФЛ. Только это не все нюансы, которым надо соответствовать, начнем с верхушки айсберга.

Дата покупки.

Для того чтобы подать на налоговые вычеты разберем первый вопрос когда приобреталась квартира до 1 января 2014 года или после

Почему это важно? Дело в изменениях в законодательстве, которые происходят довольно часто. Если недвижимость купили до 2014 г, то появляется ограничение, имущественный налоговый вычет можно получить один раз в жизни независимо от суммы

Дальше можете совершать куплю продажу сколько угодно, более государство ничего не должно.

Если собственность приобретена в 2014 г или позже, то можно рассчитывать на многократные возвраты, отпаять же с «но», сумма возвратов не может превышать 260 тысяч рублей. Для лучшего понимания разберем пример.

Как видно из примера, полученные налоговые вычеты до 01.01.2014 г. лишают возможности подавать документы на перерасчёт, независимо от выданной государством суммы. С 2014 г. — даже если вы совершили покупку на 5 млн. руб. и 13% составляет 650 тыс. руб, сумма налогового вычета к возмещению составит 260 тыс. руб. и не более.

Расчет и формирование налоговых вычетов при имущественных сделках

Как говорилось выше, налоговый вычет содержит не только льготы, но и возврат части выплаченных государству денежных средств. В сделках с имуществом существует две категории вычетов:

- предоставляемые льготы при продаже различного вида недвижимости (дом, дача, квартира, машина);

- возможные вычеты при приобретении аналогичного имущества.

Обе группы строго ограничены в предоставлении суммы. Любой официально работающий гражданин вправе потребовать вычет, подав заявление в налоговую службу по месту прописки.

Рассмотрим механизм расчета и применения допустимых льгот при имущественных сделках. Во время продажи своей недвижимости владелец облагается 13% налогом, но являясь добросовестным налогоплательщиком, он уже уплатил какую-то часть со своей зарплаты. На данный случай государство определило сумму льготы в размере 1 млн. руб для квартир, домов и прочей недвижимости и 250 тыс. руб на транспортные средства.

Рассмотрим пример предоставления льготы

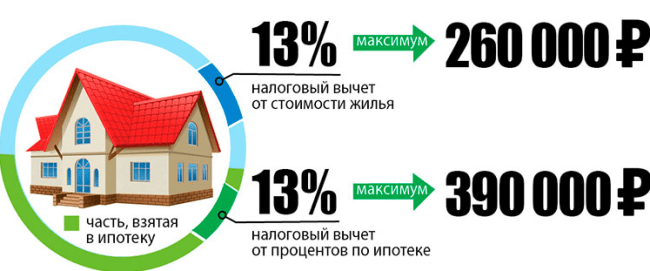

В случае приобретения дома, квартиры или строительстве коттеджа существует иной порядок расчёта. Предельная сумма вычета при сделке купли-продажи установлена в 2 000 000 руб., в случае ипотечного кредитования 3 000 000 руб. Следовательно, сумма выплаты будет не более 260 тыс. и 390 тыс.

Из примера видно, что полученная сумма возрастает пропорционально увеличению числа совладельцев жилья, а также может иметь определенный временной разрыв. Заявление к возмещению принимаются в течение трех лет со дня заключения сделки, далее срок давности истекает.

Ещё по теме: Понятие прокрастинации простыми словами и как от нее избавиться!

Основной особенностью применения вычета при совершении сделки является предоставление льготы при совершении каждой продажи, и один раз в жизни во время покупки.

Итак, мы разобрались, что налоговый вычет — это часть денег, которую добросовестный налогоплательщик может вернуть из государственного бюджета на приобретение любой недвижимости. Но как осуществляется возврат человеку, который еще только начал свою трудовую деятельность? Данный вопрос в большей степени интересует молодежь, которая приобретает квартиры в ипотеку, для них получение вычета является большой помощью от государства. На примере постараемся доступно показать, как на самом деле можно получать определенную суму ежегодно.

Для того чтобы каждый смог рассчитать сумму налогового вычета с учетом всех нюансов существует определенная формула:

В = Срасх × Дп – 2 000 000 (фор. 1)

Вп = Сп × Дп – 3 000 000 (фор. 2), где

- В – налоговый вычет;

- Срасх – расходы на приобретение недвижимости;

- Дп – процент долевых участников;

- Вп – ипотечный процентный вычет за полный период;

- Сп – сумма ипотечного кредитования.

Если жилье приобреталось с использованием потребительского кредита, то сумма к вычету рассчитывается без учета кредитной ставки.

В налоговую инспекцию можно не идти

Получить вычет можно и по месту работы. Для этого не нужно ждать наступления следующего за покупкой квартиры года. Порядок следующий:

- написать в свою налоговую инспекцию заявление в произвольной форме с просьбой о предоставлении налогового вычета;

- подготовить копии документов, свидетельствующие о покупке недвижимости;

- передать заявление и копии документов в налоговую инспекцию;

- через 30 дней получить в инспекции уведомление о праве на вычет;

- передать уведомление в бухгалтерию по месту работы.

В этом случае налоговый вычет возвращается частями – он просто не будет удерживаться с последующей заработной платы, то есть на период возврата ваша зарплата вырастет на 13%. Не всем это удобно.

И ещё 13%

Каждый заёмщик и созаёмщик имеет право на получение вычета с процентов, уплаченных по жилищному кредиту. Для получения этих сумм необходимо ежегодно брать справку в банке об уплаченных процентах по кредиту. Сведения указываются в налоговой декларации.

Однако, как мне рассказали в налоговой инспекции, сначала будет возвращаться «основной» налоговой вычет по квартире и лишь, когда он будет исчерпан – очередь дойдёт до компенсации процентов. То есть, я сначала должен получить 260 тыс. руб. и лишь потом 13% с процентов, уплаченных по займу. При этом доля выплаты будет браться из заявления о распределении налогового вычета между супругами. Например, мы заплатили процентов на 150 тыс. руб., а наши доли в кредите составляют 55% и 45% – таким образом, мы получим по 10 725 руб. и 8 775 руб. соответственно.

Приятная новость для тех, кто оформил кредит на 20-30 лет: максимальная сумма уплаченных процентов, с которой возвращаются 13% ограничена 3 млн руб. Это означает, что заёмщики дополнительно могут вернуть ещё 390 тыс. руб. Вместе с «основным» налоговым вычетом получается 650 тыс. руб. На эту сумму может рассчитывать каждый покупатель недвижимости по ипотеке. Она может быть возвращена как по одному объекту недвижимости, так и по нескольким (если они приобретались позднее 1 января 2014 года).

Необходимые документы для налогового вычета при покупке жилья в ипотеку в 2020 году

Потребуется представление:

- Копии страниц паспорта с личными данными и регистрацией.

- Копии ИНН.

- Справки 2-НДФЛ с места официального трудоустройства, при наличии подработки – от каждого работодателя за все годы, за которые планируется возврат (в оригинале)

- Формы 3-НДФЛ или заявления по месту трудоустройства.

- Заявления на получение уведомления о праве на вычет для работодателя, если планируется оформление по месту трудоустройства.

- Выписки из ЕГРП (выдается с лета 2016 года).

- Копии свидетельств о рождении детей (при оформлении квартиры или ее доли на них).

- Заявления о распределении вычета для жилья, оформленного до 01.01.14 г., если оно приобретается супругами. При оформлении после названной даты заявление необходимо при стоимости менее 4 млн. руб.

- Договора купли-продажи.

- Акта приема-передачи (если квартира в новостройке).

- Расписок продавца о получении денег при наличном расчете, выписок из банка, кассовых и товарных чеков, квитанций к приходным ордерам, подтверждающих перечисление денег.

- Заявления о предоставлении вычета на жилье.

- Реквизитов карты или счета в банке заявителя.

- Ипотечного договора, графика погашения и отчета об уплаченных процентах.

- Платежные документы к приходно-кассовым ордерам, выписок из банка о выплате процентов, при заявлении об их возврате.

Вышеперечисленные документы представляются в копиях, с предъявлением оригиналов для сверки.

Что входит в стоимость квартиры

Расходы, включаемые в стоимость дома, квартиры, комнаты или доли в них, приобретенных посредством ипотечного кредита, независимо от того, на вторичном или первичном рынке они сделаны, по которым предоставляется вычет, делятся на четыре категории. Это затраты на:

- покупку, т.е. уплаченная цена;

- оформление в собственность, но только в случае новостройки;

- проектную документацию (проекты по электро-, газо- и водоснабжению, сметы и т.д.);

- покупку отделочных материалов и ремонтные работы.

Рис. 2. Что входит в стоимость квартиры

Если дом необходимо достраивать, то включаются все расходы, связанные со строительством. Если приобретена земля, то будет учтена не только ее стоимость, но и затраты на строительство дома, в том числе и вся проектная документация.

Важная информация! В случае покупки квартиры без отделки, в договоре на ее покупку это обстоятельство обязательно должно быть указано. Иначе расходы по отделке не будут включены в цену квартиры для начисления налогового вычета.

Расходы по перепланировке, покупке бытовой техники, сантехники, оборудования для ремонта, страховка не учитываются.

В стоимость квартиры также не входят средства материнского капитала.

Например, покупка сделана за 1,5 млн руб. из которых 350 000 руб. уплачены за счет использования средств маткапитала. В этом случае лимит вычета составит лишь 1 500 000 – 350 000 = 1 150 000 руб.

Размер вычета при покупке недвижимости

Налоговый вычет, дающий право на возврат НДФЛ, гражданам, купившим недвижимость, в том числе и в ипотеку, называется имущественным. Его размер составляет 2 млн руб. и 13% от этой суммы, т.е. 260 000 руб. человек получает в качестве возврата.

Если квартира куплена по ипотечному кредиту, то применяется дополнительный налоговый вычет на проценты, фактически уплаченные банку, в сумме 3 млн руб., а сумма возврата составит 390 000 руб

Важно, чтобы займ был именно ипотечный, не потребительский

Итак, максимальный размер налогового вычета за покупку квартиры в ипотеку составляет 5 млн руб. (2 млн руб. за оплату недвижимости + 3 млн руб. за выплату процентов по кредиту). Сумма к возврату не может превышать 650 000 руб.

Рис. 1. Максимальный размер налогового вычета

Однако, это максимальная сумма. Существует лишь один фактор, способный ее увеличить, – покупка квартиры до 2014 года. Согласно Налоговому кодексу, если недвижимость была приобретена до 01.01.2014, величина налогового вычета за проценты по ипотечному кредиту не ограничена.

Факторов, приводящих к снижению суммы возврата подоходного налога, несколько:

- стоимость жилья меньше 2 млн руб.;

- проценты по ипотеке меньше 3 млн руб.;

- гражданин уже получал часть вычета за покупку квартиры ранее;

- фактически уплаченный в бюджет НДФЛ меньше, чем сумма возврата.

При рефинансировании кредита, реструктуризации, перекредитовании право на вычет с уплаченных процентов сохраняется.

Процесс

Если квартира была взята в ипотеку, то на возврат налогового вычета при ее покупке за заемные деньги отводится не более трех лет, можно не торопиться, но и не стоит тянуть с этой процедурой.

А весь процесс выглядит достаточно просто, однако побегать все равно придется:

- нужно решить каким способом будет произведен вычет – вы сами пойдете в налоговую или можно все сделать через вашего работодателя

- нужно осуществить сбор документов, обязательных для того, чтобы получить налоговый вычет

- нужно осуществить их подачу в налоговую

- возможно, понадобятся какие-то еще документы

- нужно дождаться утвердительного решения налоговой и предоставить ей свой номер счета

Если возврат оформляется с помощью работодателя:

- должно быть получено уведомление из налоговой о праве воспользоваться вычетом

- данное уведомление передается работодателю, на основании которого он имеет право не делать отчисления с доходов работника в течение того времени, пока все обязательства налоговой перед налогоплательщиком не будут выполнены

- чтобы получить данное уведомление, нужно собрать копии документов, которыми подтверждается, что гражданин имеет право получить вычет

- затем заполняется заявление в свободной форме о своем намерение

- все документы должны быть предоставлены в ближайшее отделение налоговой организации

- через тридцать дней будет получено уведомление от налоговой, которое передается работодателю

- с этих пор работодатель не будет платить за вас налог, пока не будет исчерпан ваш лимит, а вы денег на руки не получаете

Как получить положенное?

Для этого существует два способа.

- Непосредственно в налоговой службе. Для этого, необходимо подать в неё документы в конце календарного года. Сотрудники определят сумму возмещения и сопоставят её с НДФЛ, рассчитанным за год. Если она окажется больше, то налоги возвращаются, а вычет, соответственно, уменьшается. На следующий год, документы подаются снова. При данном варианте допустим учёт зарплат со всех мест работы. В случае приобретения квартиры задолго до подачи документов, сумма возмещения будет сравниваться с общим НДФЛ за последние три года.

- С 2015 года возможно получение через работодателя. В этом варианте необходимо получить в ИФНС соответствующее уведомление и предоставить его работодателю (по основному месту или по совместительству). После этого с работника перестают удерживать подоходный налог до окончания возмещения необходимой суммы. В этом случае отправить необходимые документы в ИФНС можно непосредственно после получения свидетельства о регистрации права собственности. Но, эту операцию все равно придётся повторять каждый год.

Какой способ бы не был выбран, начинать нужно с предоставления документов в налоговую инспекцию.