При смерти сотрудника какие выплаты положены его родным

После смерти сотрудника, родственники умершего тратят значительное количество денежных средств на оплату похорон и процедуру погребения.

Близкие люди сами занимаются этим, забывая о том, какие социальные пособия положены от предприятия. В данном случае, не стоит отказываться от компенсации, ведь она может стать финансовой поддержкой в трудную минуту.

Близкие люди сами занимаются этим, забывая о том, какие социальные пособия положены от предприятия. В данном случае, не стоит отказываться от компенсации, ведь она может стать финансовой поддержкой в трудную минуту.

Родственники могут рассчитывать на следующий перечень мат помощи в связи со смертью близкого человека:

- Компенсация на оплату погребения. Единовременная выплата производится независимо от степени родства и социальной роли рабочего.

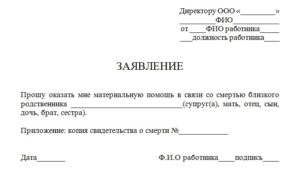

- Материальная помощь. Выплачивается только в том случае, если иное не предусмотрено в трудовом договоре или по инициативе руководства.

Нужно ли уплачивать НДФЛ с суммы материальной помощи

Вопрос налогообложения компенсации за смерть близкого родственникам затрагивает работодателей и сотрудников. В отношении таких выплат действуют два основных понятия:

Вопрос налогообложения компенсации за смерть близкого родственникам затрагивает работодателей и сотрудников. В отношении таких выплат действуют два основных понятия:

- Финансовая поддержка, оказанная в связи со смертью члена его семьи, выплачивается единовременно и не облагается налогом на прибыль для физического лица (п. 8 ст. 217 НК РФ, Письмо Минфина России от 31.10.2013 № 03-04-06/46587).

- Выплачиваемые суммы не облагаются страховыми взносами в отношении плательщиков.

Однако, это не всегда соответствует действительности, и в некоторых случаях, получатель обязан оплатить НДФЛ с полученной суммы.

Какой размер матпомощи не подлежит налогообложению

Вопрос об уплате налогов напрямую зависит от суммы и способа получения материальной поддержки. В частности, размер помощи при смерти близкого родственника, получаемой через органы соцзащиты, составляет 5 946,47 руб. (без учета повышающих коэффициентов для некоторых регионов) согласно Постановлению Правительства РФ от 24.01.2019 № 32. Эта сумма была актуальна на начало 2019 года, и, согласно действующему законодательству, не подлежит налогообложению.

Если человеку оказывается финансовая помощь на предприятии, ситуация выглядит несколько сложнее. Выше упоминалось, что оказание такой помощи является инициативой руководства, или предписывается пунктами трудового или коллективного соглашения.

Следовательно, о чётко фиксированных суммах речь не идёт.

В таких случаях, необлагаемый налогом порог установлен в размере 4 000 рублей. Остальные средства, превышающие этот лимит, считаются доходом физического лица, поэтому с них обязательно уплачивается НДФЛ.

При этом следует учитывать, что НДФЛ не удерживается при выплате матпомощи при смерти члена семьи сотрудника, но если умерший родственник не относится к членам семьи, то следует удержать НДФЛ, уменьшив облагаемую сумму на 4 000,00 рублей на основании п. 28 ст. 217 НК РФ.

Материальная помощь близким родственникам умершего сотрудника отражается в рсв

→ → Актуально на: 13 февраля 2019 г. Иногда работодатели оказывают материальную помощь работникам в связи со смертью их родственников. При этом работодателю нужно иметь в виду налоговые особенности таких выплат.

Облагать или не облагать НДФЛ материальную помощь при смерти близкого родственника зависит от того, кем именно приходился умерший работнику. Вариант 1. Умерший являлся членом семьи работника. В этом случае вся сумма материальной помощи освобождена от обложения НДФЛ ().

Напомним, что членами семьи признаются ():

- супруги;

- родители, в т.ч. приемные;

- дети, в т.ч. усыновленные.

Вариант 2.

Умерший не являлся членом семьи работника. Здесь все зависит от того, какую общую сумму материальной помощи получил работник за календарный год. Ведь НДФЛ облагается сумма такой помощи, превышающая 4000 руб.

за год (). Безусловно, при расчете не нужно учитывать суммы помощи, которая в принципе освобождена от налогообложения (как, например, материальная помощь в связи со смертью члена семьи). Для наглядности рассмотрим начисление/неначисление НДФЛ на примерах.

Пример 1. Работнику в 2019 году выплачена материальная помощь в связи со смертью его брата в размере 2000 руб.

Другая материальная помощь работнику в течение этого года не выплачивалась.

Так как сумма оказанной работнику помощи не превышает установленный лимит, начислять НДФЛ с этой суммы не нужно. Пример 2. Работнику в 2019 году выплачена материальная помощь в связи со смертью его брата в размере 5000 руб.

Суммарно помощь, оказанная работнику в течение календарного года, не превышает лимит, соответственно НДФЛ начислять не нужно.

Если же мы немного изменим условия последнего примера и предположим, что к отпуску работнику выплачена материальная помощь в размере 5000 руб., то налоговая ситуация кардинально меняется. Получается, что за год работнику оказана помощь на общую сумму 7000 руб.

(2000 руб. + 5000 руб.), а значит, с 3000 руб.

необходимо исчислить НДФЛ (7000 руб. – 4000 руб.). Стоит отметить, что еще в 2012 году Минфин говорил о том, что если умерший родственник не являлся членом семьи работника, но проживал вместе с ним, то выплаченную в связи с его смертью материальную помощь можно не облагать НДФЛ в полном объеме ().

Однако письмо Минфина не дает гарантии, что налоговики в ходе проверки не начислят НДФЛ на сверхлимитную материальную помощь.

В отношении страховых взносов действует то же правило, что и по НДФЛ: если материальная помощь выплачивается в связи со смертью члена семьи работника, то она полностью освобождена от взносов (, ), в противном случае — облагается с учетом 4000-ного лимита (, ).

Причем, в ситуации со взносами не стоит рисковать и руководствоваться вышеназванным письмом Минфина. Ведь Минтруд в свое время сказал, что понятие «член семьи» расширению не подлежит (), а Минфин отмечал, что разъяснения Минтруда относительно страховых взносов актуальны и сейчас ().

Выплаченную работникам материальную помощь нельзя учесть в расходах ни при исчислении базы по налогу на прибыль, ни при исчислении базы по налогу при УСН (, ).

Также читайте:

Форум для бухгалтера:

Мат помощи на погребение в рсв

Данные размеры не могут быть увеличены, однако могут быть уменьшены, если фактические затраты на погребение были ниже означенного размера. Получение означенной категории матпомощи зависит от статуса умершего. Так, есть три варианта получения означенного пособия в зависимости от правового статуса умершего:

- У работодателя. Если умерший работник был официально трудоустроен, выплату пособия на погребение и похороны обеспечивает ответственному за погребение лицу работодатель.

Суммарно помощь, оказанная работнику в течение календарного года, не превышает лимит, соответственно НДФЛ начислять не нужно.

Если же мы немного изменим условия последнего примера и предположим, что в связи с рождением ребенка работнику выплачена материальная помощь в размере 5000 руб., то налоговая ситуация кардинально меняется. Получается, что за год работнику оказана помощь на общую сумму 7000 руб. (2000 руб. + 5000 руб.), а значит, с 3000 руб.

необходимо исчислить НДФЛ (7000 руб.