Пример расчета налога на НПД

Работая с клиентами – физлицами, Иванов платит каждый месяц 4%. Первый месяц его доход был – 50 000 рублей. Воспользовавшись правом вычета, ему начислят 3% налога – 1500 рублей. Тогда останется вычет (10000 – 500) = 9500 рублей. 500 рублей отнимается, т.к. столько составит разница. При 4% выплата была – 2000, при 3% – 1500. Выходит, 2000 – 1500 = 500 рублей. Столько сэкономил Иванов.

Второй месяц он заработал 80 000 рублей. Вычет остается, поэтому его ставка еще 3% и сумма – 2400 рублей. 9500 – 800 = 8700 рублей. Изначально налог был – 3200 (с 4%), стал 2400. Вот откуда экономия 800 рублей, которую отнимут с 10000.

Налоговая осуществляет расчеты самостоятельно, и сумма выплат формируется автоматически. Гражданам останется переводить средства вовремя.

Можно регистрироваться в качестве самозанятого сейчас или подождать более позднего срока эксперимента, когда появятся отзывы, реальный опыт и накопится понимание о взаимодействии с банковскими учреждениями при безнал оплате, с ФНС и юридическими лицами. По нам, так лучше четко понимать куда лезешь, прежде чем называться груздем.

Предыдущая

Бизнес и предпринимательствоКак снять деньги с расчетного счета ООО

Следующая

Бизнес и предпринимательствоДарение доли ООО: пошаговая инструкция

Регистрация деятельности

Данный процесс осуществляется в 5 простых шагов.

Шаг 1

Первым и одним из главных моментов является выбор деятельности. Вы должны хорошо понимать на чем вы планируете зарабатывать, и какие у вас возможности для реализации своих идей.

Данный вариант идеально подойдет тем, кто уже пробовал реализовываться, как производитель товаров или услуг и желает выйти из тени. Подойдет тем, кто прошел специализированные курсы и хочет попробовать работать на себя, а к регистрации ИП пока не готов.

Шаг 2

Уведомьте налоговые органы о своем желании оформить деятельность. Сделать это можно тремя способами:

- в приложении «Мой налог»;

- в личном кабинете на сайте ФНС;

- в любом отделении Сбербанка.

В любом из вариантов следует направить в налоговую инспекцию уведомление по установленной форме. В нем обычно указываются паспортные данные лица, адрес регистрации и постоянного проживания, вид деятельности, дату и подпись. Для тех, кто не является резидентом Российской Федерации необходимо добавить информацию о наличии ВНЖ или разрешении на временное проживание.

Если вы планируете уведомить налоговую через мобильное приложение помимо паспортных данных необходимо отправить:

- номер мобильного телефона;

- фото;

- подтверждение данных.

Вы можете выбрать удобный для вас способ, обращаться лично в таком случае не придется.

Шаг 3

Постановка на учет. Самозанятые могут встать на учет в налоговой на основании отправленного уведомления.

Важно. Налоговая инспекция не оправляет подтверждение о постановке на учет

Если вам необходимо его получить, следует отправить дополнительный запрос.

Шаг 4

Уплата налогов. Мобильное приложение «Мой налог» позволяет самозанятым лицам выдавать чеки по установленной форме и формировать доход от деятельности.

В таком случае фиксированный налог будет составлять 4% от прибыли. Если самозанятый гражданин будет сотрудничать с юридическими лицами, налог составит 6% от дохода. Налоговая система не предусматривает выдачу чеков, и, соответственно, уплату налогов, для тех кто работает:

- репетитором;

- няней;

- сиделкой;

- домработницей;

- уборщиком.

Таким образом, если ваша деятельность не связана с этими направлениями, можно указывать свой доход в приложении. Все расчеты осуществляются автоматически, что избавляет вас от ведения учета, оформления отчетов и привлечения бухгалтерских услуг.

В России побеждает тот, кто знает свои права

или по телефону:

Москва и область:+7 (499) 322-06-74

Недостатки спецрежима

Будет неправильно упомянуть только положительные факторы оформления специального режима для самозанятых лиц. Здесь также есть критерии, которые могут негативно отразиться на процессе налогообложения для данной категории лиц, и их следует рассмотреть.

Основные недостатки системы налогообложения для самозанятых:

- Спецрежим обрамлен сроками функционирования. На сегодняшний день установлен период его действия – до 2028 г. включительно. О возможном продлении никакой официальной информации нет.

- Режим запрещен к оформлению при реализации подакцизных товаров и продукции со специальной маркировкой. Фактор немаловажен, так как в настоящее время перечень маркируемых товаров продолжает расширяться.

- На размеры доходов установлен предел. Он составляет 2,4 млн.руб. Если сумма доходов превышает лимит, лицо, осуществляемое деятельность, обязано оформить режим налогообложения, предусмотренный для предпринимателей (ЕНВД, ОСН, УСН). Скрыть факт превышения доходов от налоговой службы не выйдет – вся информация о получении платежей фиксируется инспекцией. Лицо, которое в этом случае самостоятельно не перешло на ОСН, подлежит переводу в автоматическом режиме.

- Любое нарушение правил, норм, лимитов, сроков подачи информации подлежит наказанию. Для этого применяются специальные санкции, регламентируемые НК РФ (статья №129.13). Денежный штраф, величина которого зависит от вида и порядкового номера проступка.

Как видно, перечень недостатков занятости на спецрежиме весом и также требует осторожности и внимания со стороны налогоплательщиков

Место ведения деятельности самозанятого лица

Местом ведения деятельности самозанятого принято считать место его непосредственного нахождения (проживания и регистрации). В случае с физлицом происходит уведомление налоговой инспекции относительно места ведения деятельности – только так возможен переход на спецрежим.

Здесь важно соблюсти ряд правил:

- Самозанятый, который ведет деятельность одновременно в нескольких субъектах России, имеет право выбирать субъект для регистрации.

- Когда деятельность самозанятого прекращается в выбранном субъекте России, нужно выбрать другой субъект, куда будет перенесена деятельность, чтобы продолжить функционирование спецрежима. Это делается не позже окончания того месяца, который следует за месяцем непосредственно прекращения деятельности.

- Изменение самозанятым места ведения деятельности доступно не чаще одного раза в календарный год.

- Когда физлицо меняет место ведения деятельности, формальная смена происходит с того месяца, в котором был выбран новый субъект.

Соблюдение перечисленных правил важно и контролируется законодательством РФ

Уведомительная регистрация самозанятого

Гражданину, который относится к категории самозанятых, дается право на официальную регистрацию без открытия ИП. Пункт 7.3 статьи 83 Налогового кодекса РФ (НК) регламентирует порядок уведомления и регистрации самозанятого субъекта в ФНС. Другими словами, человек не использующий наемный труд и не являющийся ИП, может свободно оформиться в налоговой или сняться с учета в случае передачи соответствующих документов в ФНС. Эта простая процедура доступна гражданину (физическому лицу), самостоятельно оказывающему услуги другому лицу для некоммерческих (собственных) нужд.Официальная форма документа-уведомления регламентируется Приказом ФНС РФ № ММВ‑7‑14/270@ от 31.03.2017. Данной нормой также установлен порядок заполнения формы необходимыми сведениями. Для оформления самозанятости, гражданину, при соответствии требованиям пункта 7.3 статьи 83 НК, следует указать в шаблоне сообщения такие данные:— ФИО, пол, дата рождения заявителя;— Реквизиты общегражданского паспорта или другого документа, удостоверяющего личность;— Место жительства (адрес проживания, пребывания) самозанятого лица;— ИНН физлица (если есть);— Код подразделения ФНС (налогового ведомства) – получателя уведомления;— Вид деятельности, осуществляемой гражданином-заявителем (записывается в соответствии с нормами НК, либо законом выбранного региона);— Реквизиты (обозначения) закона данного региона и выбранного вида деятельности (указываются, в случае, когда данная деятельность не оговорена нормами НК);— Дата отправки документа;— Личная подпись заявителя.

Чем режим интересен для бизнеса

Может останавливать существенный минус – необходимость ежемесячно платить 4-6% налога.

Зато плюсов тоже достаточно:

1. Возможность легально работать, получать доход от различных подработок, не боясь получить штраф. Деятельность самозанятого гражданина будет абсолютно законна.

2. Снижает финансовую нагрузку с одиноких предпринимателей, кто работает самостоятельно без персонала.

3. Незачем оформлять ИП или закрывать существующий.

4. Снизит финансовую нагрузку действующих юридических лиц – клиентов самозанятых граждан.

5. ИП, предприниматели смогут напрямую нанимать самозанятых граждан или приобретать у них товары. Освобождает работающих самостоятельно от выплат НДС.

| ПРЕИМУЩЕСТВА | НЕДОСТАТКИ |

|---|---|

| Отсутствие обязательных платежей. Прибыли нет – нет налогов. Потери минимальны. | Общая сумма ежегодной прибыли – 2,4 миллиона максимум. Кто зарабатывает больше отпадают. |

| Возможность совмещения с имеющейся основной работой | Касается определенного круга граждан (список выше) |

| Отсутствие декларации – незачем бегать с заполненными бланками | Деятельность некоторых не подпадает (список выше) |

| Не нужно оформлять расчетный счет. Гражданин вправе получать прибыль наличными или безналичным переводом как привык | Необходимость регулярно платить налоги. Однако, ставка существенно ниже 13% НДФЛ, вдобавок, человек платит, если получает прибыль |

| Касса также не нужна. Чек достаточно выдавать, используя «Мой налог» — приложение | 4 региона охватывает законопроект. Для фрилансера границ нет, но мастеру, работающему руками – это минус. |

| Незачем посещать органы, чтобы сдавать там документы для регистрации. Можно осуществить это удаленно | |

| Иностранцы также вправе оформить самозанятость и работать спокойно в РФ. Не все, лишь граждане стран, относящихся к Евразийскому экономическому союзу – это Белоруссия, Армения, Киргизия и Казахстан. Достаточно зарегистрироваться, создать ИНН и получить доступ к своему кабинету налогоплательщика | |

| Условия налогообложения останутся неизменными 10 лет. Это гарантировано законом. | |

| Оформить самозанятость вправе любой житель России, даже не проживающий в 23х указанных регионах. Достаточно оказывать там услуги. Также ФНС разрешила оформлять по всей стране, если есть хотя бы один клиент в регионах режима. По сути территория — вся страна | |

| Официально подтвержденный налогооблагаемый доход – возможность в будущем оформить ипотеку, как ИП или взять крупный кредит |

Это не введение нового налога, а самостоятельный режим. Принятие его осуществляется добровольно.

Самозанятость: возможности и ограничения

Граждане, не имеющие работодателя по определенным видам деятельности и сами не являющиеся ими (не привлекающие наемных работников), могут получить статус самозанятых. При этом статус ИП приобретать необязательно. Налоговая нагрузка на таких работающих граждан значительно сокращается – не более 6% с полученных доходов, если клиентом было юрлицо, ИП, а при работе с физлицом ставка еще ниже (4%).

Совмещать данный налоговый режим с иными режимами налогообложения, например, УСН, запрещается. Если доходы превысили 2,4 млн руб. в год, режим применять нельзя. Существуют в законодательстве и другие ограничения. Они касаются видов деятельности.

Не применяется указанный налоговый режим, если:

- гражданин продает товар, подлежащий обязательной маркировке, подакцизный;

- речь идет о перепродаже имущественных прав, товара (если имущество использовалось для личных нужд, ограничение снимается);

- деятельность ведется в сфере добычи и продажи ископаемых ресурсов;

- гражданин ведет деятельность как чей-либо агент, работает в интересах иных лиц по договору комиссии, договору поручения.

Под запретом услуги по доставке товара и приему платежей за третьих лиц, однако тут есть особенность. Если гражданин, занимающийся доставкой и приемом платежей, имеет при себе ККТ, зарегистрированный третьим лицом, спецрежим разрешен.

На заметку! Минфин планирует ввести налог на самозанятых с 1 июля 2020 года по всей России. Информация об этом доступна на официальном сайте Министерства.

Сроки выполнения регистрационной процедуры и отказа в её совершении

Все 3 способа, рассмотренные выше, помогают самозанятому лицу оформиться плательщиком НДП и узаконить свою деятельность. Дата передачи гражданином договора в налоговое ведомство устанавливается датой постановки лица на учет ФНС (пункт 10 статьи 5 закона № 422-ФЗ). Подразделение ФНС может отказать гражданину в регистрации на основаниях, указанных в пунктах 6-8 статьи 5 закона № 422-ФЗ:1. Разногласия в сведениях, переданных заявителем (обоснованный отказ высылается в день передачи заявления);2. Несоответствие сведений, указанных физлицом (уполномоченным банком), информации налогового ведомства (отказ пересылается на протяжении 6 дней после дня передачи заявления);3. Несоответствие гражданина требованиям к налогоплательщику по закону № 422-ФЗ (последний срок мотивированного отказа – следующий день после даты подачи заявления).В каждом случае отказа оповещение заявителя осуществляется через «Мой налог». Иногда, дополнительное уведомление осуществляется через уполномоченный банк. При отсутствии обоснованных причин для отказа, самозанятый регистрируется подразделением ФНС, а оповещение об удачной регистрации происходит через уведомление в приложении «Мой налог», либо через банк.

Особенности налогообложения

Самозанятых ждут 2 разные ставки:

· 4% – оказывающим услуги или занимающихся реализацией товаров;

· 6% – оказывающим услуги или реализующим товары клиентам ИП, предпринимателям.

Получается, имеет значение статус клиента. Если это – юридические лица, ставка выше. Однако, 4-6% существенно меньше официальных 13% НДФЛ, которые платят ежемесячно сотрудники организаций.

И выгоднее «упрощенки» ИП 6%, ведь самозанятым не обязательно переводить страховые взносы или пенсионное страхование и документальная нагрузка на порядок легче.

Вдобавок, предприниматели, подпадающие под действие проекта, освобождаются от бремени НДС. Кроме тех, кто реализует заграничные товары.

Минусы – из-за отсутствия взносов в ПФ, у самозанятых отсутствуют пенсионные баллы и нет страхового стажа. Копить пенсию им придется самостоятельно.

Хотя, в стране пенсионная система нестабильна, поэтому вариант неплохой. Ведь самозанятым наряду с остальными гражданами доступна социальная пенсия и медицинская помощь.

Почему выгодно сделать это

Программа новая, участие там дает некоторые преимущества:

1. Это эксперимент. Соответственно, власти проверяют, насколько эффективным он будет среди населения. Возможно, когда наберется достаточное количество зарегистрированных участников, простая регистрация будет отменена или введут новые, усложненные требования.

2. Процедура бесплатная, заодно быстрая. Не дает участнику новых обязательств, кроме финансовых отчислений.

3. Налоговый вычет, причем приличный – 10000 рублей. Ставку в 4% можно уменьшать к 3%, а 6% – к 4%. Расчет осуществляется автоматически. Получается, проект дарит гражданину 10000 рублей за совершение регистрации и регулярную уплату налогов.

4. Открывается возможность набирать клиентов среди предпринимателей напрямую.

Последний пункт существенно расширит охват и увеличит прибыль, как известно, с ИП работать выгоднее.

Мнение эксперта

Ирина Алешина, аналитик (законодательство и общество)

ФНС России выпустило письмо, в котором указала банкам и иным кредитным учреждениям, что справки формируемые в приложении “Мой налог” надо признавать легитимными.

Самозанятый пожелал взять кредит, выводит справки:

- справка, что является плательщиком налога на профессиональный доход,

- справка о доходах за расчетный период

и может подавать их в банк. Он не будет считаться безработным. И вправе претендовать на кредиты, ипотеку и иные займы. Сбербанк с начала 2020 года начал выдавать ипотечные кредиты гражданам, зарегистрированным на самозанятом налоговом режиме. Значит, скоро подключатся и другие банки.

Как стать

Инструкция, как регистрироваться самозанятым гражданам, следующая:

- вариант 1 — подать заявление; паспортные данные и фотографию в этом случае отправляют через специальное мобильное приложение «Мой налог» (ч. 4 ст. 5 Закона от 27.11.2018 N 422-ФЗ);

- вариант 2 — подать только заявление через личный кабинет налогоплательщика (ч. 2 ст. 5 Закона от 27.11.2018 N 422-ФЗ);

- вариант 3 — подать заявление в налоговый орган с помощью кредитной организации, которая предоставит паспортные данные заявителя и подпишет его заявление с применением ЭП (ч. 5 ст. 5 Закона от 27.11.2018 N 422-ФЗ).

После регистрации самозанятый гражданин сформирует и распечатает справку о постановке на учет в приложении. Налоговики откажут в регистрации по следующим причинам (ч. 6, 7, 8 ст. 5 Закона от 27.11.2018 N 422-ФЗ):

- предоставленные сведения и документы противоречивы;

- информация не соответствует сведениям, имеющимся у инспекции;

- лицо не соответствует требованиям, установленным для применения спецрежима.

Нельзя перейти на уплату НПД и пройти регистрацию как самозанятым гражданам, если они (ч. 2 ст. 4 Закона от 27.11.2018 N 422-ФЗ):

- перепродают имущественные права, товары (кроме личных вещей);

- продают подакцизные товары и товары, подлежащие обязательной маркировке;

- занимаются добычей и (или) продажей полезных ископаемых;

- имеют работников, с которыми заключены трудовые договоры;

- ведут посредническую деятельность;

- сдают в аренду нежилую недвижимость;

- оказывают услуги по доставке товаров с приемом платежей в пользу других лиц (исключение — доставка с применением ККТ, которую зарегистрировал продавец товаров).

Дату регистрации самозанятый узнает из специальной справки. Ее он формирует в мобильном приложении «Мой налог» и в веб-кабинете «Мой налог» на сайте www.npd.nalog.ru (Письмо ФНС России от 05.06.2019 N СД-4-3/10848).

Самозанятый вправе в любое время прекратить использовать спецрежим по заявлению. В дальнейшем человек сможет снова вернуться на этот режим. Часть 11 статьи 5 Закона от 27.11.2018 N 422-ФЗ определяет, как зарегистрироваться как самозанятый гражданин в 2020 году после снятия с учета. Налогоплательщик в этом случае может повторно пройти регистрацию, но только при отсутствии недоимки по налогу, задолженности по пеням и штрафам.

Для работы в России допускается оформить самозанятость иностранному гражданину. Пройти регистрацию и платить НПД вправе граждане стран, входящих в состав ЕАЭС (п. 3 ст. 5 Закона N 422-ФЗ). Другие иностранные граждане применять этот спецрежим не могут.

Кто может стать самозанятым

По закону стать самозанятыми могут физлица и ИП. Регистрироваться как предприниматель или, наоборот, закрывать ИП для перехода на новый налоговый режим не нужно. Но есть три основных условия.

1. Вы должны вести деятельность в регионе, где проводится эксперимент. Это Москва, Московская область, Калужская область и Республика Татарстан.

Место жительства при этом не имеет значения. Например, если вы живёте в Рязани, а ваши клиенты находятся в Московской области, то по закону стать самозанятым можно, а если наоборот, то нет.

Если вы ведёте деятельность в нескольких регионах России, которые участвуют в эксперименте, то можете самостоятельно выбрать, где применять налоговый режим. Место деятельности можно менять, но не чаще одного раза в год.

2. У вас нет работодателя и наёмных работников по трудовым договорам. Даже если ваш работодатель предложит вам уволиться и сотрудничать с ним как самозанятый, такой фокус не пройдёт. В законе сказано, что нельзя оказывать услуги заказчику, который был вашим работодателем менее двух лет назад — придётся платить стандартные 13%.

3. Ваш доход составляет не более 2,4 миллиона ₽ в год. Или 200 000 ₽ в месяц.

Важно: всё вышеперечисленное относится только к тому доходу, с которого вы планируете платить налог как самозанятый. Исключения

Исключения

Самозанятыми не могут стать адвокаты, нотариусы, арбитражные управляющие, медиаторы или те, кто занимается оценочной деятельностью. Такая деятельность регулируется другими законами.

Также по закону нельзя становиться самозанятыми тем, кто работает на государственной или муниципальной службе — например, военнослужащим или полицейским. Госслужащим запрещено осуществлять предпринимательскую деятельность и даже приобретать ценные бумаги, по которым может быть получен доход, предупреждает руководитель практики налогового права компании «Амулекс» Анатолий Нагиев.

Исключение: если госслужащие сдают жильё в аренду. В этом случае они могут зарегистрироваться как самозанятые и платить налог 4% с дохода от сдачи квартиры, гласит новый закон.

Няням, сиделкам, репетиторам, уборщикам или тем, кто ведёт домашнее хозяйство, не надо переходить на новый налоговый режим. Им вообще не надо платить налоги — у них налоговые каникулы. (Чтобы делать это легально, нужно встать на учёт в налоговой.)

Ещё нельзя применять специальный налоговый режим, если вы:

-

продаёте подакцизные товары (алкоголь, табак, бензин);

-

перепродаёте товары или имущественные права;

-

добываете или продаёте полезные ископаемые;

-

ведёте предпринимательскую деятельность в интересах другого лица на основе договоров поручения, договоров комиссии или агентских договоров;

-

ведёте деятельность в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

-

доставляете товары и принимаете платежи за них в интересах других лиц — например, работаете курьером и передаёте деньги за товары продавцу. Исключение — если продавец предоставил вам кассу, и вы выдаёте покупателю кассовый чек или отправляете его на предоставленный покупателем адрес электронной почты, говорит Анатолий Нагиев.

Прибыль держите на карте с процентом на остаток

Калькулятор Сравни.ру

Кроме того, под критерии специального налогового режима не подпадают доходы:

-

от продажи недвижимого имущества, транспортных средств;

-

от передачи имущественных прав на недвижимое имущество. Исключение — аренда жилых помещений;

-

от продажи долей в уставном капитале организаций, паёв в паевых фондах кооперативов и ПИФах, ценных бумаг и других финансовых инструментов;

-

от уступки прав требований;

-

полученные в натуральной форме.

Плюсы и минусы данного фискального режима

Давайте определим на данный момент, что положительного и отрицательного у НПД:

+ Ограждение от штрафов за незаконную коммерческую деятельность (легальность для “мелких” игроков рынка)

+ Подходит для граждан из ЕЭС (СНГ)

+ Изменений не будет 10 лет в режиме (обещали)

+ Нет фиксированных взносов и обязательных платежей

+ Приложение рассчитывает налог, не нужны навыки

+ Можно совмещать с основным видом деятельности

+ Никакой отчетности

+ Оплата на карту или наличные

+ Не нужна онлайн-касса

+ Подтвержденный доход для банков

+ Оформить можно в любой точке РФ без посещения налоговой

+ Возможность работать с юрлицами

– Ограничен перечень видов деятельности

– Ограничение по годовому доходу

– Делиться с государством

– Эксперимент еще не закончен и можно подождать итогов

– Вопрос с безналичной оплатой и р/счетами еще не решен

Как оформить самозанятость в 2020 году

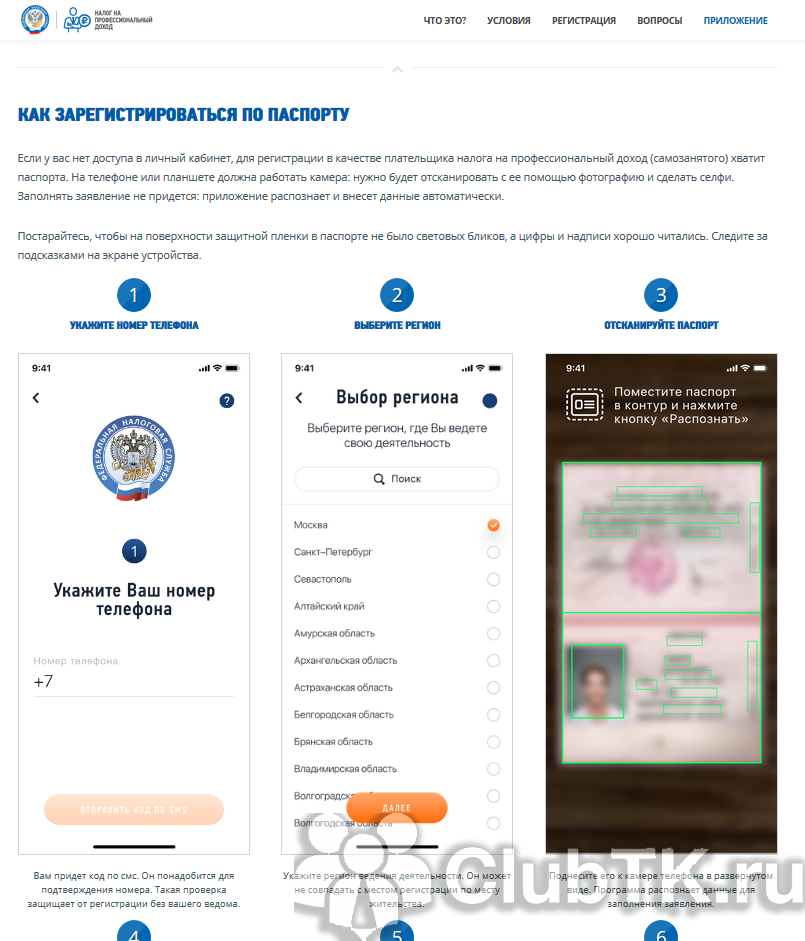

После установки приложения, потребуется выполнить следующие действия:

- Выбрать способ регистрации:

- по паспорту;

- через личный кабинет налогоплательщика-физического лица;

- через портал госуслуг.

- Если выбран способ регистрации «По паспорту», в приложении откроется окно сканирования документа. Первый разворот паспорта (с фотографией, Ф.И.О. и адресом налогоплательщика) нужно поднести к камере – приложение считает информацию автоматически. В следующем окне откроется овальный контур – в него потребуется поместить свое лицо, чтобы приложение смогло идентифицировать личность регистрируемого плательщика. Чтобы подписать заявление о регистрации в качестве самозанятого, достаточно просто моргнуть – никаких дополнительных действий совершать не придется.

- Если выбран способ регистрации через личный кабинет налогоплательщика или через госуслуги, потребуется ввести в приложении логин и пароль ранее зарегистрированной учетной подписи.

Если по каким-либо причинам вы не можете воспользоваться мобильным приложением, пройти регистрацию в качестве самозанятого можно: