Перерасчет отпускных в случае отзыва сотрудника из отпуска

Работник находился в отпуске с 11 июля по 8 августа. 8 июля он получил отпускные (20 000 руб.) за все 28 дней отпуска. В этот же день бухгалтер перечислил в бюджет НДФЛ с отпускных в размере 2 600 руб. Но 1 августа по решению руководителя организации сотрудника пришлось отозвать из отпуска. Бухгалтер сделал перерасчет отпускных, уменьшив их до 15 000 руб. (НДФЛ уменьшился до 1 950 руб.). С 1 августа сотруднику начислялась зарплата. При этом в сентябре работник получил зарплату за август, уменьшенную на 5 000 руб. (сумма ранее выданных отпускных, которые пришлись на те дни, когда работник был отозван из отпуска). Как правильно отразить все эти операции в расчете 6-НДФЛ?

Прежде всего отметим, что Трудовой кодекс не содержит положений, регулирующих порядок возврата или зачета отпускных в случае отзыва сотрудника из отпуска. В статье ТК РФ, где установлены ограничения на удержание средств из зарплаты работника, ничего не сказано о том, что работодатель вправе самостоятельно удержать указанные суммы отпускных. Следовательно, вопрос о возврате или зачет этих сумм должен решаться по соглашению сторон трудового договора. А значит, отпускные, приходящиеся на дни после отзыва сотрудника из отпуска, могут быть зачтены в счет будущей заработной платы сотрудника только с его письменного согласия.

Теперь перейдем к налоговой стороне вопроса. В абзаце 2 пункта 1 статьи НК РФ сказано, что удержания, произведенные из дохода налогоплательщика по его распоряжению, не уменьшают налоговую базу по НДФЛ. Соответственно, если в сентябре 2016 года при выплате заработной платы за август работодатель по распоряжению сотрудника удержит сумму, выплаченную в июле в качестве отпускных, то данное удержание никак не повлияет на сумму НДФЛ, которую нужно исчислить к перечислению в бюджет. То есть НДФЛ в данном случае должен рассчитываться исходя из полной суммы заработной платы за август, без учета удержания.

А вот сумму НДФЛ, удерживаемую при такой выплате, можно будет уменьшить на сумму налога, которая была излишне удержана при выплате отпускных. Такое право организации дает пункт 3 статьи НК РФ, который гласит, что налоговые агенты исчисляют налог нарастающим итогом с начала налогового периода с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. А значит, организация вправе зачесть сумму НДФЛ, излишне удержанную в июле из-за отзыва сотрудника из отпуска, при удержании налога с дохода в виде заработной платы за август.

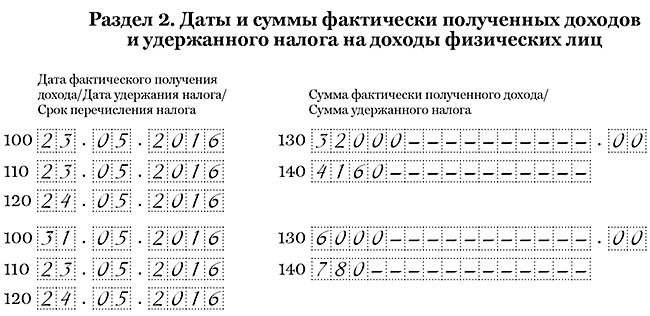

Как следует из письма ФНС России от 18.03.16 № БС-4-11/4538@, расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. При этом в разделе 2 расчета за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого периода. Строка 100 «Дата фактического получения дохода» заполняется с учетом положений статьи НК РФ, строка 110 «Дата удержания налога» — с учетом положений пункта 4 статьи 226 и пункта 7 статьи НК РФ, а строка 120 «Срок перечисления налога» — с учетом положений пункта 6 статьи 226 и пункта 9 статьи НК РФ.

Из этого следует, что операцию по перерасчету отпускных в связи с отзывом сотрудника из отпуска нужно отразить в разделе 2 расчета 6-НДФЛ за девять месяцев. При этом сумма выплаченных в июле отпускных указывается в разделе 2 расчета уже с учетом корректировки

Обратите внимание, что сумма фактически удержанного НДФЛ при этом не корректируется, так как иначе не получится осуществить зачет

Инструкция: оформляем 6-НДФЛ при увольнении

Налоговые агенты, то есть фирмы и бизнесмены, выплачивающие доходы в пользу российских граждан, обязаны предоставлять в ИФНС отдельный формуляр. Отчетность раскрывает сведения об общих суммах начислений зарплаты и прочих доходов, сроки и суммы подоходного налога, исчисленного с выплат. Статья 230 НК РФ устанавливает единые сроки для предоставления отчета в ФНС.

Сдавать 6-НДФЛ нужно:

- ежеквартально, не позднее последнего дня месяца, который следует за отчетными периодами: 1 кварталом, полугодием и 9 месяцев;

- ежегодно, не позднее 1 апреля года, следующего за налоговым периодом.

Если организация имеет обособленные структурные подразделения, то придется заполнить отдельный расчет. Но требование актуально только для тех ОП и филиалов, в которых производится самостоятельное начисление зарплаты и перечисление подоходного налога в бюджет. Если зарплату выплачивает головной офис, то и отчетность подается от его имени.

Формуляр отчета закреплен Приказом ФНС от 14.10.2015 № ММВ-7-11/450@. Бланк представляет собой титульник, обязательный к заполнению. И два обособленных раздела, раскрывающих сведения о доходных начислениях и суммах исчисленного НДФЛ. Компенсация и окончательный расчет при увольнении в 6-НДФЛ следует отражать в соответствии с рекомендациями ФНС. Как правильно заполнить форму, зависит от срока перечисления и состава выплат в пользу уволенного.

Компенсация неиспользованного отпуска в 6-НДФЛ

Когда человек увольняется с места работы, работодатель обязан ему компенсировать неиспользованные отпуска, в том числе и выходные, отгулы и т.д., предусмотренные законодательством. Как в этом случае отразить в 6-НДФЛ расчет при увольнении? Приведем пример:

Сроки выплаты компенсации по отпуску хоть конкретно и не оговорены в законодательстве, но выплата должна состояться не позже прекращения работником трудовой деятельности в рамках данной фирмы. То есть компенсацию обязаны выплатить до дня, в который состоится увольнение.

Стоит отметить, что НДФЛ оплачивается сотрудником по всем видам доходов по отдельности. То есть НДФЛ из заработной платы – само собой, из компенсации по отпуску – само собой, из выходного пособия – само собой.

На выходном пособии и начислении налога на него стоит остановиться поподробнее.

Работодатель вправе выплатить сотруднику при увольнении выходное пособие, которое может быть начислено по желанию работодателя в размере среднего месячного заработка или больше.

В том случае, когда этот доход не превышает трех месячных заработков, его не требуется отображать в 6-НДФЛ по той причине, что такой доход налогом не облагается. Когда же этот доход данную сумму превышает, то уплачивается налог не на все пособие, а на разницу между суммой пособия и трехкратным размером месячной заработной платы.

Полное и детальное видео про нюансы заполнения отчетности:

Особенности 6 НДФЛ

Любой налогоплательщик, которым представлен работодатель, должен предоставлять информацию по перечислениям в форме 6.

Важно! НДФЛ 6 не отменяет сдачу НДФЛ 2, так как они не являются взаимозаменяемыми. Каждый вид отчетности имеет свои установленные сроки.

6 НДФЛ работодатель должен сдавать каждый квартал с учетом правильного заполнения всех документов

6 НДФЛ работодатель должен сдавать каждый квартал с учетом правильного заполнения всех документов.

Список предоставляющих отчет налоговых агентов:

- юридическое лицо любого типа;

- ИП;

- частный нотариус;

- адвокат;

- любое физическое лицо, которое занимается частной практикой.

Данная отчетность осуществляется на основе всех доходов физического лица за указанный период в три месяца.

Важно! Работодатель обязан платить отчисления в бюджет за своих сотрудников до самого увольнения включительно. В ряде случаев, например, при сокращении, этот срок может быть продлен. Отчетностью занимается также работодатель

Отчетностью занимается также работодатель.

Сроки отчетности строго регламентированы. Например, после отчетного квартала идет месяц, до конца которого работодатель обязан предоставить отчет, включающий все выплаты, в том числе уволенным сотрудникам.

Годовой вариант отчетности предоставляется до 1.04 включительно последующего года.

Читайте по теме:Назначение платежа в платежном поручении при уплате НДФЛ при увольнении

Читайте по теме: Увольнение сотрудника в выходной день — как отразить в 6 НДФЛ

Характеристика выплат при увольнении

Первой суммой, которая подлежит к выплате подлежащему увольнению сотруднику, является материальная компенсация неиспользованного отпуска. Данная сумма состоит из отпускных, которые начисляются в общем, приемлемом для компании порядке. Выплата материальных средств осуществляется путем выдачи данной суммы на руки сотруднику или перечисления ее на его зарплатную карточку.

Еще одна часто выплачиваемая при увольнении сумма – это выходное пособие. Оно равно среднему месячному заработку по ставке сотрудника и вычисляется как средняя арифметическая сумма всех месячных заработков за последний рабочий год. Кратность этой суммы определяется руководителем, и в некоторых случаях она может быть увеличена до трехкратного размера. Данная выплата передается сотруднику на руки или перечисляется на карточку.

Такая выплата, как компенсация по увольнению, может быть исчислена из тех заработных плат, которые были актуальны, когда данный сотрудник пришел на работу.

Если сотрудник не был заранее предупрежден об увольнении, он имеет право рассчитывать на компенсацию дополнительного характера. Все эти выплаты регламентируются законодательной базой в виде статей 178 и 180 Трудового Кодекса РФ.

Также Налоговый Кодекс подвергает данные суммы налогообложению, потому что они фиксируются как доходы физического лица, и так как в 6-НДФЛ отражается расчет при увольнении, НДФЛ из этих сумм вычитается, а сам процесс увольнения фиксируется в данной форме на базе суммовых и календарных показателей.

Итак, мы рассмотрели на примере, как в 6-НДФЛ отразить расчет при увольнении. В сумму данного расчета могут входить зарплата, выходное пособие, компенсация отпуска и т.д.

Что делать в случае ошибки при заполнении

Норма налогового права, которая регламентирует корректировку сданного фискальному регулятору отчёта, установлена в статье 81 НК РФ. Здесь в пункте №6 указано, что исправление ошибок в расчёте является обязанностью декларанта, а также что при обнаружении некорректных данных налоговый агент должен предоставить в ИФНС уточнённый расчёт. Причём уточнёнка должна быть оформлена:

- при выявлении факта, что в расчёте 6-НЛФЛ отражены неполные данные по основным показателям, которые привели к сокращению суммы налогового сбора, подлежащего к перечислению фискальному контролёру;

- если нарушены права сотрудника при выплате расчётной суммы.

Ключевые рекомендации по вопросу предоставления уточнённого расчёта по декларации 6-НДФЛ даны налоговиками в Письме от 12.08.2016 № ГД-4–11/14772.

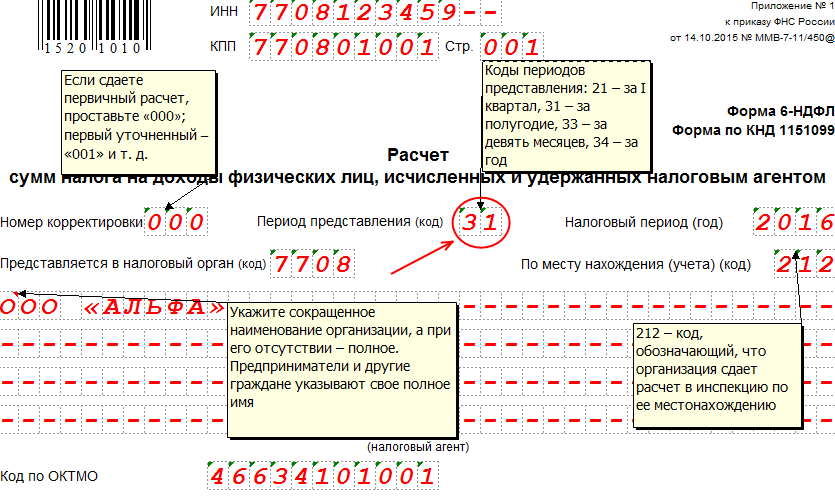

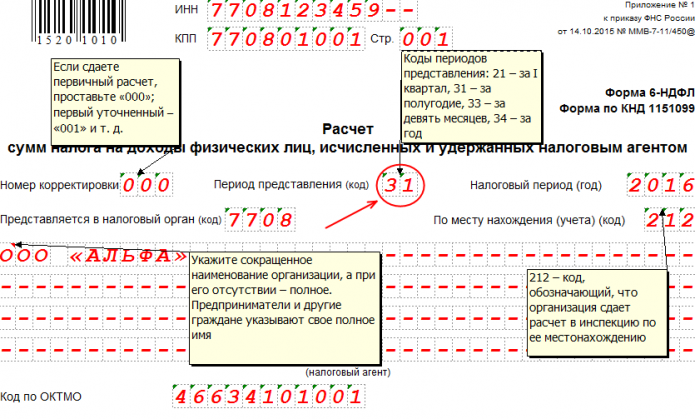

Помимо скорректированной информации, в расчёте на титульном листе отображается номер предоставляемой отчётности. Если сдаётся первичный документ, указывается код «000», а уточнёные декларации идут, соответственно, под номерами «001», «002» и т. д.

У уточнённой декларации нумерация начинается с кода «001»

Стандартная санкция при обнаружении в отчёте 6-НДФЛ некорректных сведений — штраф в сумме 500 ₽, который устанавливается за каждую ошибочную декларацию вне зависимости от того, кому предоставлен документ. Это установлено относительно новой статьёй 126.1 НК РФ.

Но есть в законодательном акте и комментарий, предполагающий освобождение предприятия-агента от штрафа. Так, в пункте 2 вышеприведённой нормы есть указание, которое даёт возможность исправить ошибку без финансовых потерь, если декларант:

- Самостоятельно нашёл ошибку в уже выданном на руки уволенному работнику или сданном в ИФНС расчёте.

- Предоставил уточнёнку до момента, когда налоговики указали на некорректно заполненный расчёт или неполные данные в расчёте.

Порядок освобождения от ответственности при предоставлении уточнённого отчёта регламентирован пунктами 3 и 4 статьи 81 НК РФ.

А ещё нужно указать, что далеко не все ошибки, допущенные при оформлении расчёта 6-НДФЛ, влекут за собой подачу уточнёнки. Выделим самые распространённые неточности, когда нет необходимости корректировать данные в уже сданном отчёте, и при этом санкции не последуют. Сюда относятся, к примеру, ситуации когда:

- Заработная плата уволенного (премиальные), выплаченная в конце отчётного периода (квартала, полугодия, 9 месяцев), была включена в расчёт 6-НДФЛ за тот же период. По сути, если увольнение прошло крайним днём месяца, соответственно, финальная ЗП была перечислена в этот же день, доход должен быть отражён в этом же периоде (в разделе №1 декларации), а перечисление НДФЛ в следующем отчётном периоде. Но если в разделе №2 всё-таки был указан перечисленный подоходник, то уточнёнку делать не нужно. Тем более что уволенного человека это вообще не касается. Но здесь нужно внимательно отнестись к отражению этой суммы в следующем отчётном периоде по компании в целом, чтобы не задублировать сумму этого показателя.

- Раздел №2 при увольнении был разбит по налоговым ставкам (13%, 15% и пр.). По правилам внесения сведений в 6-НДФЛ конкретизировать такие данные в отдельных блоках раздела не нужно. Здесь важна только хронология, а информация, по какому тарифу прошло удержание, излишняя. Но если это было сделано, уточнёнка не подаётся. Это является просто ошибкой при оформлении, а связи с тем, что недостоверных данных в расчёте нет, то штраф за это не вменяется. Да и для уволенного (опять же) это несущественно.

Правильное оформление расчёта 6-НДФЛ при увольнении работника — важная процедура. Ошибки при внесении данных могут привести к штрафам и разбирательствам с фискальным регулятором. Но есть ситуации, когда ошибки не караются контролёрами. Но тем не менее при заполнении расчётных данных нужно очень внимательно относиться к цифрам и срокам уплаты налогового сбора, а также учитывать все нюансы по специфике финальных компенсаций.

Правила отражения 6 НДФЛ в середине месяца

Требуется помнить, что 6 НДФЛ включает в себя все данные по выплатам при увольнении, которые должны облагаться налогом. Получается, что в первом разделе при увольнении указываются все выплаты, а во втором уже именно те, с которых производится удержание налога. К облагаемым относятся все выплаты, за исключением выходного пособия, если оно не превышает установленный размер.

Также стоит учесть, что у различных выплат день перечисления налога в контролирующий орган может различаться. Например, основные выплаты должны быть перечислены в день последующий за доходом, а отпускные и больничный не позже последнего дня месяца, во время которого и получен доход. Для увольнения в середине месяца форма заполнения 6 НДФЛ является стандартной.

Основные правила:

- раздел 1 заполняется всеми данными по доходу физического лица и другим суммам по нарастающему итогу;

- раздел 2 имеет информацию по датировке доходов и их отчислений, а также по предельным срокам перечисления, которые указываются в графе 120;

- выходное пособие не отображается в 6 НДФЛ, но если сумма превышает установленный порог, то указать надо сумму превышения и вычет с нее;

- при увольнении день получения дохода должен соответствовать последнему рабочему дню, за исключением ряда случаев;

- отпускные должны быть отражены отдельно от основных выплат (заработная плата). Лучшим вариантом будет наличие нескольких колонок даже при совокупности всех основных выплат, которые имеют одну дату дохода. Это позволит не путаться в отчетности;

- день удержания налога считается датой получения дохода, так как именно при выплате требуемая сумма удерживается;

- компенсация за отпуск имеет день перечисления налога в виде последующего за днем получения дохода, то есть выплаты сотруднику положенных средств. Исключением является только праздничный или выходной день, который совпадает с предельной датой. В таком случае проставляется первый рабочий день.

Стоит учитывать, что компенсация за отпуск является основной выплатой и подлежит налоговому обложению, как и заработная плата. Фактически по установленным правилам и осуществляется отражение увольнения в виде 6 НДФЛ при начале или середине месяца.

Важно! Отпускные и больничный имеют дату в графе 120 соответствующую последнему дню текущего на период дохода месяцу. То есть независимо от даты дохода отчисления переводятся в налоговую до конца месяца.

Как отразить увольнение в 6-ндфл

Теперь юрлицам рекомендуется использовать статус «01», а ИП – «09». С 01.01.2019 года страховые взносы на случай временной нетрудоспособности и в связи с материнством нужно уплачивать в ИФНС. А за возмещением пособий, как и раньше, необходимо обращаться в ФСС. На сайте Росреестра заработал обновленный сервис

при помощи которого все желающие могут узнать кадастровую стоимость принадлежащей им недвижимости совершенно бесплатно.

Если приказ о премировании работника за работу в 2019 году датирован январем 2019, то данные о годовой премии нужно включить в расчет 6-НДФЛ за I квартал 2019 года.

Гарантии работнику по ТК РФ при увольнении

На случай расторжения трудовых взаимоотношений законодательство предусматривает для работника специальные гарантии. Согласно стат. 140 ТК работодатель обязан выдать специалисту все причитающиеся ему виды выплат. Это, к примеру, зарплата; компенсация за дни неотгулянного отпуска; надбавки; доплаты; выходные пособия и т.д.

Расчет должен осуществляться в последний день занятости сотрудника. Если в этот день человек не работает, деньги необходимо выплатить не позднее дня за датой обращения специалиста за расчетом. Бывает, что работник перед увольнением берет отпуск. Тогда уволить работника следует в последний день его отдыха (стат. 127 ТК). Регламент расчетов для такой ситуации будет иным – все причитающиеся выплаты должны быть выданы до ухода специалиста в отпуск (Письмо Роструда № 5277-6-1 от 24.12.07 г.).

Как заполнить 6-ндфл при увольнении работника отражение компенсации, примеры

Как заполнить титульный лист 6 НДФЛ

Первый лист формы не несёт в себе сведений об уволенных сотрудниках, он заполняется, согласно данному образцу и отображает общие сведения. Большинство информации вы можете взять из уже имеющихся документов, например: код по месту нахождения учёта, ИНН, КПП, код периода представления, а также код своей деятельности по ОКТМО

Все коды находятся в специальных классификаторах, действующих на всей территории России.

Отклоняться от них нельзя.

Обратите внимание, что код ИНН и КПП вам нужно заполнять на всех страницах бланков в самом верху, а также указывать порядковый номер страницы.

Запишите название своего предприятия, далее укажите свой контактный номер для связи. Количество листов 6 НДФЛ во всех случаях равно двум

Во второй части страницы вам нужно заполнить только левую область.

В платежном поручении на уплату НДФЛ указали неверную сумму налога

В строке 140 расчета указываем сумму удержанного налога независимо от того, какую сумму перечислили в бюджет. Точно так же в строку 120 вносим срок уплаты НДФЛ, то есть дату, не позднее которой НДФЛ должен быть уплачен по закону. В большинстве случаев в строке 120 стоит дата, следующая за датой в строке 110, для отпускных и больничных – конец месяца, указанного в строке 110. Если же исходный срок уплаты приходится на выходной день, он сдвигается на следующий после выходных рабочий день.

Данные об НДФЛ, удержанном налоговым агентом, налоговая служба самостоятельно сверит с карточкой расчетов с бюджетом этого налогового агента. Если в отчете 6-НДФЛ отражено, что 25 июля 2017 года удержали НДФЛ с отпускных со сроком уплаты 31 июля 2017 года, то ФНС по карточке отследит, была ли требуемая сумма налога уплачена не позднее 31 июля 2017 года. И так по каждому сроку уплаты из раздела 2 формы 6-НДФЛ.

В один день выплатили больничные и доплату до среднего заработка. Как заполнять раздел 2? НДФЛ с больничных можно перечислить в любой день до конца месяца. Но с доплаты к ним — не позже следующего дня. Значит, эти выплаты в разделе 2 расчета 6-НДФЛ нужно показывать отдельно (письмо ФНС России от 1 августа 2016 г. № БС-4-11/13984).

Начисление выходного пособия

Когда ситуация складывается таким образом, что сотрудник подлежит увольнению по согласию сторон, то законопослушные работодатели должны выплатить ему денежное выходное пособие. Если сумма начислений по выходному пособию не превышает суммы трех заработных плат, то ее можно не указывать в 6-НДФЛ. Это из-за того, что выходное пособие, не превышающее указанный лимит, не облагается налогом на доходы физических лиц. В случае же, если его размер превышает указанный выше показатель, то налог будет начисляться и отображаться в 6-НДФЛ.

Свое отображение в отчетности эта сумма находит в строках и , а дата получения на руки и вычета налога из дохода будут совпадать и придутся на дату выдачи средств уволенному рабочему, например, в завершающий его рабочий день.

Когда же размер выплаченного выходного пособия превышает указанную лимитированную сумму, то облагается налогом не вся сумма, а только разница между той, которая была выплачена, и суммой трехкратной средней заработной платы.

Сумма налога из выходного пособия составляет 1 300 рублей.

В такой ситуации выходное пособие в 6-НДФЛ будет отображаться так:

- Строки 100 и 110 – 3.03.ХХ

- Строка 120 – 4.03

- Строка 130 – (разница сумм) 10 000

- Строка 140 – (сумма налога)1 300

Сотрудник ездил в командировку перед увольнением

Компания выплачивает суточные больше лимита в 700 и 2500 рублей. Сотрудник увольняется в месяце, когда руководитель утвердил авансовый отчёт по командировке.

От НДФЛ освобождены суточные в пределах лимита — 700 рублей за каждый день поездки по России и 2500 рублей — за границу (п. 3 ст. 217 НК РФ). Если компания выдала больше, работник получил доход. Дата получения такого дохода — последний день месяца, в котором руководитель утвердил авансовый отчёт (подп. 6 п. 1 ст. 223 НК РФ).

При увольнении компания определяет задолженность по командировкам. Если сотрудник что-то должен, работодатель требует вернуть аванс или, наоборот, возмещает перерасход. Значит, на дату увольнения компания может определить доход по командировке (сверхлимитные суточные) и исчислить НДФЛ.

Удержать налог можно с окончательного расчёта. Хотя из кодекса такой порядок не следует, его поддерживают опрошенные нами налоговики. В строке 100 по доходам в виде сверхлимитных суточных все равно запишите последний день месяца, в котором руководитель утвердил отчёт. Дата удержания будет раньше, но проблем из-за этого быть не должно.

Мнение эксперта

Новиков Олег Тарасович

Юрист-консульт с 7-летним стажем. Специализируется в области уголовного права. Член ассоциации юристов.

Сотрудник 4 мая вернулся из командировки. За каждый день поездки по России он получил 1700 руб. Командировка длилась 6 дней. В этом же месяце руководитель утвердил авансовый отчет, а 23 мая работник уволился.

Образец 93. Как заполнить в расчёте зарплату и сверхлимитные суточные при увольнении:

Налогоплательщик ПРО, 2017