Правила переноса

Переносить на будущее убытки нужно с учетом некоторых правил. Перечислим их.

1. Убыток можно перенести не более чем на 10 лет. Его можно учесть в любом налоговом периоде в течение этих десяти лет. Не перенесенный на ближайший год убыток можно перенести на следующий из оставшихся девяти лет (п. 2 ст. 283 НК РФ).

2. Убытки погашают в порядке очередности их возникновения по годам. Первым нужно списывать убыток, полученный раньше. Вновь полученные убытки нужно учитывать в налоговой базе после того, как будут погашены предыдущие. Если фирма отказалась от списания более раннего убытка, она вправе начать признавать более поздний убыток (п. п. 2, 3 ст. 283 НК РФ).

3. Переносить убытки можно не в каждом налоговом периоде, а с перерывами. При этом период времени, в течение которого можно уменьшать налоговую базу, не должен быть больше установленных 10 лет. Не списанные в этом промежутке убытки остаются непогашенными (абз. 3 п. 2 ст. 283 НК РФ).

4. Признавать убытки можно как по итогам налогового периода, так и по итогам отчетных периодов, если в них получена прибыль (Письмо Минфина России от 1 июня 2006 г. N 03-03-04/1/492).

5. Размер переносимого убытка не ограничивается — перенести можно как всю сумму убытка, так и его часть.

6. Фирма не имеет права переносить убытки по тем периодам, когда она не вела деятельность (Письмо Минфина России от 8 февраля 2007 г. N 03-07-11/13).

Обратите внимание: для погашения некоторых специфических убытков можно использовать только прибыль по определенным видам деятельности компании:

— для убытка от деятельности обслуживающих производств и хозяйств — прибыль от этой же деятельности (ст. 275.1 НК РФ);

— для убытка по операциям с ценными бумагами, которые обращаются на организованном рынке ценных бумаг, — прибыль от операций с такими бумагами (ст. 280 НК РФ);

— для убытка по операциям с ценными бумагами, которые не обращаются на организованном рынке ценных бумаг, — прибыль от операций с такими же бумагами (ст. 280 НК РФ);

— для убытка по операциям с финансовыми инструментами срочных сделок, которые не обращаются на организованном рынке, — прибыль от таких операций (ст. 304 НК РФ);

— для убытка от сделок по уступке или переуступке права требования — в особом порядке, установленном ст. 279 Налогового кодекса России.

Все эти правила дают широкие возможности снижать налоговую базу за счет «старых» убытков. Но следует помнить, что, уменьшив налоговую базу «под ноль», можно вызвать недовольство налоговой инспекции. Для нее убыточность фирмы является главным критерием для отбора на выездную проверку.

Лучше инспекторов «не дразнить» и оставлять к налогообложению хоть небольшую, но прибыль.

Пример. По итогам 2008 г. ЗАО «Актив» получило убыток по основной деятельности в размере 600 000 руб.

В следующие годы общество получало прибыль:

— в 2009 г. — 350 000 руб.;

— в 2010 г. — 250 000 руб.;

— в 2011 г. — 150 000 руб.

С учетом налоговой политики фирмы бухгалтер распорядился этим убытком и перенес:

— на 2009 г. — 300 000 руб.;

— на 2010 г. — 200 000 руб.;

— на 2011 г. — 100 000 руб.

Таким образом, на начало 2012 г. в учете «Актива» убыток 2008 г. будет списан полностью. За период с 2009 г. по 2011 г. фирма переносила убыток с тем, чтобы к налогообложению оставалась прибыль в сумме 50 000 руб.

Возникновение убытка в процессе работы в 1С

Итак, рассмотрим первый вариант: убыток в периоде возник в процессе работы с программой 1С:Бухгалтерия предприятия 3.0 (заметим, что данная схема работает и для предыдущей редакции программы 1С 8.3 Бухгалтерия предприятия 2.0).

По результатам деятельности ООО «Монета» в четвертом квартале 2015 года был зарегистрирован убыток в размере 235 593,27 рублей. В январе 2016 года была получена прибыль в размере 211 864,41 рублей.

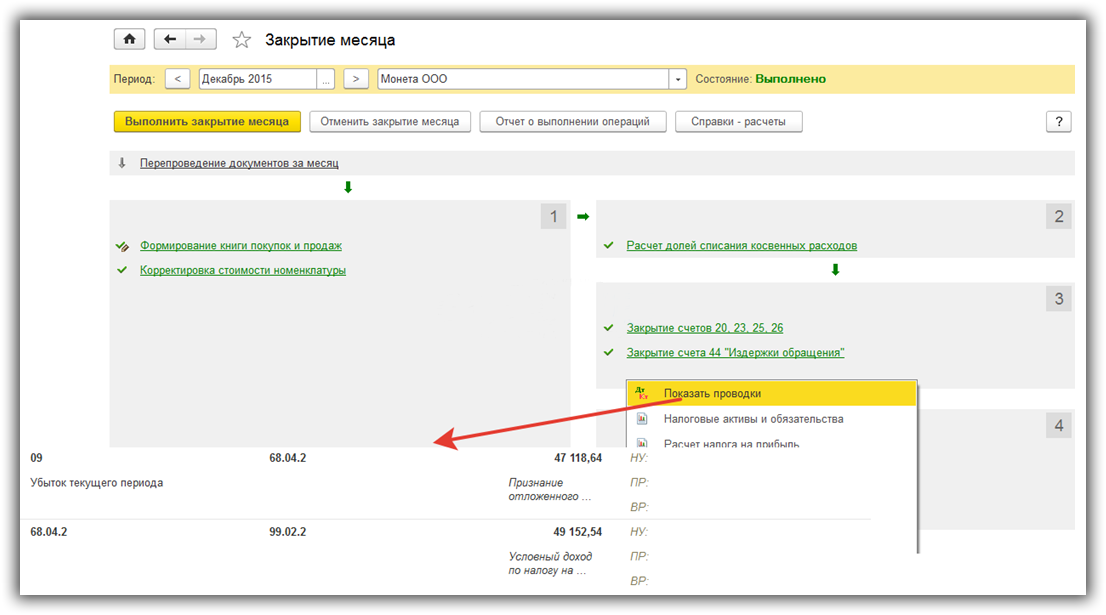

Рассмотрим результаты проводки документа за декабрь 2015 года:

Как известно, результаты финансовой деятельности организации, мы получаем в результате автоматического расчета обработкой Закрытие месяца, включающей в себя перечень необходимых регламентных операций (меню Операции – Закрытие периода – Закрытие месяца).

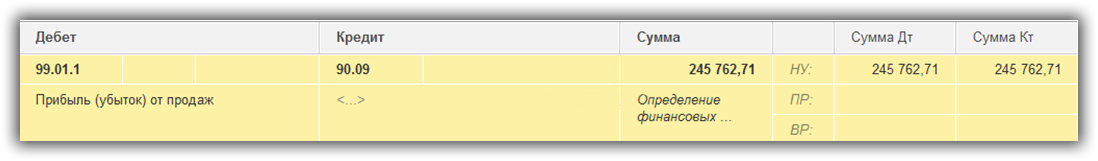

Как видим, полученный убыток за декабрь признан в качестве отложенного налогового актива. Финансовый результат в проводках за месяц составил 245 762,71 р.:

Чтобы увидеть финансовый результат за весь налоговый период, сформируем справку-расчет Расчет налога на прибыль (меню Операции – Справки-расчеты – Бухгалтерский и налоговый учет – Расчет налога на прибыль):

Как видно из столбца 10 справки-расчета, убыток за прошедший 2015 год составил 235 593,27 рублей.

Перенос убытков прошлых лет на текущий период в 1С 8.3

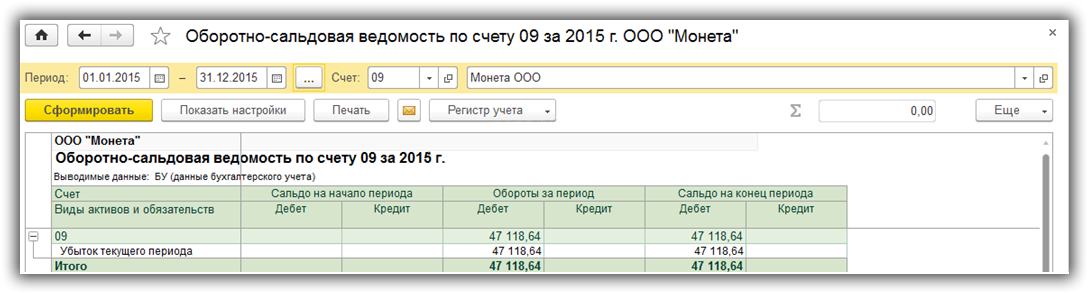

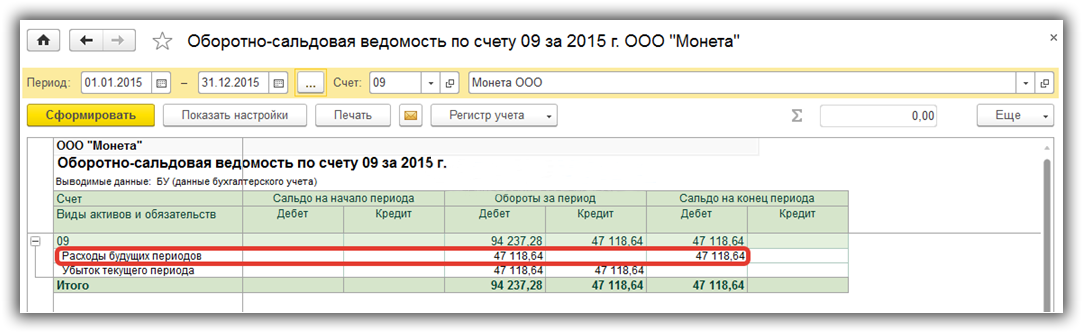

В первую очередь, чтобы увидеть всю сумму полученного ОНА по убыткам 2015 года, сформируем оборотно-сальдовую ведомость по счету 09:

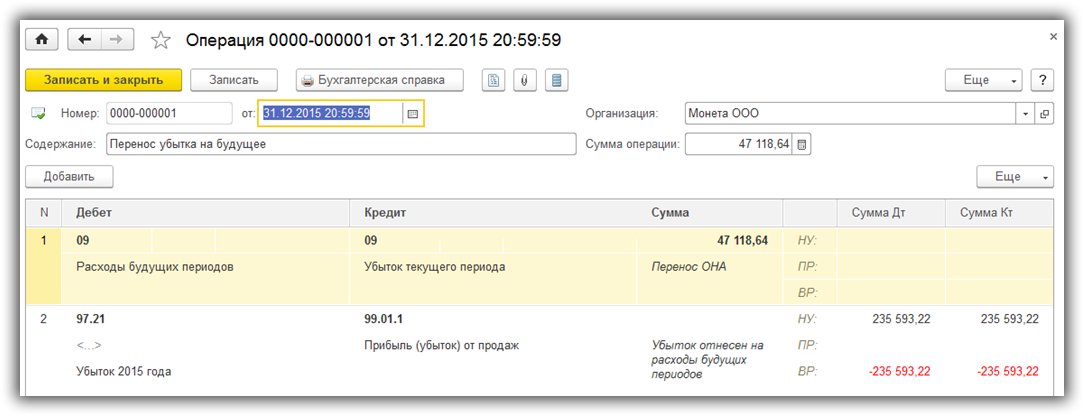

Чтобы перенести убыток 2015 года на текущий 2016 год, создадим новый документ Операции, введенные вручную (меню Операции – Бухгалтерский учет – Операции, введенные вручную) и заполним его следующим образом:

Отнесем остаток по счету 09 «Убыток текущего периода» на счет 09 «Расходы будущих периодов».

Второй строкой в документе Операции, введенные вручную перенесем убыток 2015 года на расходы будущих периодов в налоговом учете (соответственно, возникнет временная разница на ту же сумму).

Проверим по оборотно — сальдовой ведомости по счету 09 корректность выполнения данной операции:

Как видно из приведенного отчета, сальдо по убытку текущего периода равно нулю, в то время как на расходы будущих периодов отнесена наша сумма ОНА.

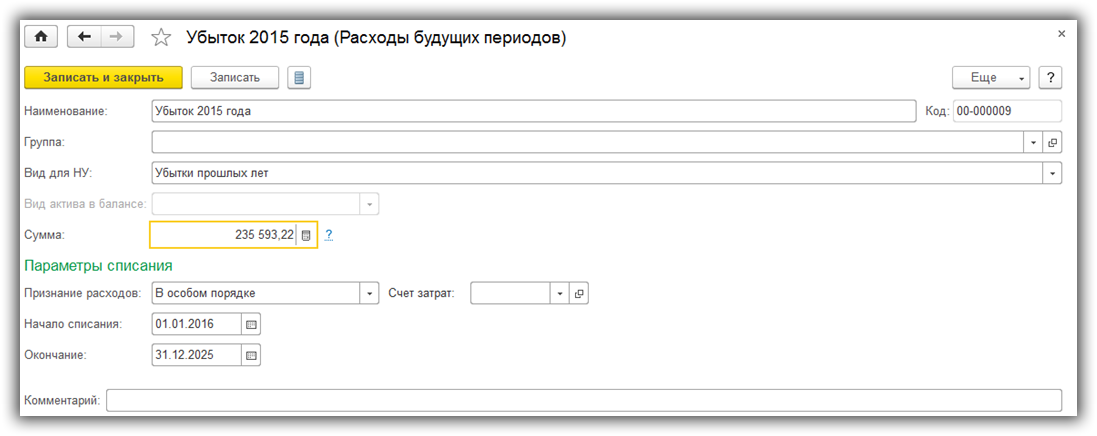

И обратим особое внимание заполнению аналитики счета 97.21, а именно Расходу будущего периода (подразделение в проводке не заполняется). В нашем случае это Убыток 2015 года:

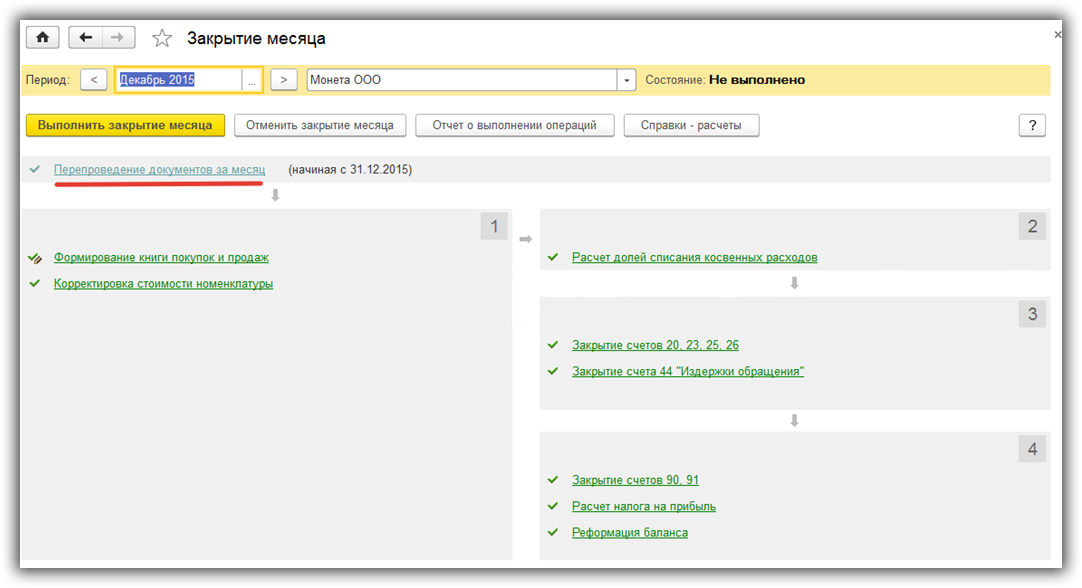

После того, как заполнение операции, введенной вручную, завершено, обратим внимание на операцию закрытия месяца за декабрь года, по итогам которого был получен убыток:

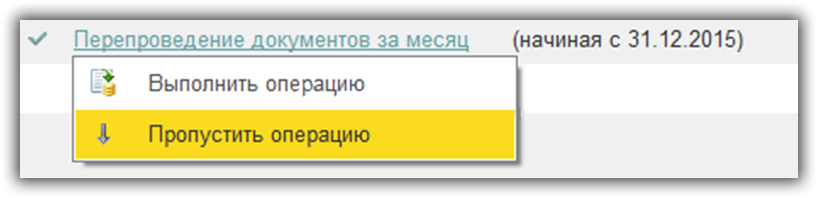

Как видим из картинки, требуется перепроведение документов за месяц. В данном случае операцию необходимо пропустить:

И перевыполнить операцию Реформации баланса.