Перенос убытка по налогу на прибыль

]]>]]>

С 2017 года изменен механизм переноса убытков, допущенных компанией в прошедшие периоды. Разберемся в сути этих трансформаций и узнаем, как отражаются подобные операции в декларации по налогу на прибыль (ННП).

Условия переноса убытков

П. 1 ст. 283 НК разрешено снижать базу для расчета ННП текущего периода на сумму убытка прошлых лет, т.е. существует возможность переноса подобного убытка на будущее при соблюдении хронологии событий – если убыточных периодов несколько, то первыми из них учитываются допущенные раньше по времени.

До 2017 года компаниям разрешалось:

- учитывать убытки на протяжении 10 лет, следующих за «убыточным» годом;

- прибыль могла быть уменьшена на размер убытка в полном объеме без каких-либо ограничений.

В обновленной редакции НК РФ (изменения внесены законом от 30.11.2016 № 401-ФЗ) имеются такие новшества:

- на временном отрезке с 2017 по 2020 г.г. показатель прибыли текущего года может быть уменьшен не более чем наполовину, т. е. ограничивается сумма убытка к списанию (не применяется к налогоплательщикам, применяющим пониженные ставки ННП). Оставшаяся его доля переносится на следующие годы, при этом снято ограничение по переносу на ближайшие 10 лет (п. 2.1 ст. 283 НК РФ);

- указанные положения применяют лишь для убытков, допущенных компаниями начиная с 01.01.2007 г. (п. 16 ст. 13 закона № 401-ФЗ).

Пример: перенос убытка по налогу на прибыль

За 2017 год фирмой был допущен убыток 300 000 руб.

База по ННП за 2018г.:

— за 1 кв. – 100 000 руб.;

— за полугодие – 180 000 руб.;

— за 9 мес. – 310 000 руб.;

— за год – 280 000 руб.

При расчете ННП в 2018 г. компания вправе снизить базу на долю переносимого убытка:

— за I кв. – на 50 000 руб. (½ от 100 000);

— за п/г – на 90 000 руб. (½ от 180 000);

— за 9 мес. – на 155000 руб. (½ от 310 000);

— за год – на 140000 руб. (½ от 280 000).

В разные отчетные периоды размер прибыли может существенно колебаться, но окончательная сумма переносимого убытка учитывается в составе полученной прибыли по показателям за налоговый год.

По итогам 2018 года учесть можно только убыток в объеме половины от налоговой базы по году, т.е. 140 000 руб. (½ от 280 000). Неперенесенной останется сумма в 160 000 руб. (300 000 – 140 000).

В 2019 году при наличии налоговой базы по ННП она может быть учтена в полном или частичном объеме.

Как отразить наличие переносимого убытка в декларации по ННП

Сведения об убытках прошлых лет фиксируются в приложении 4 (ПР4) к листу 02 декларации по ННП. При наличии переносимого убытка ПР4 входит в состав налоговой отчетности с отражением остатков убытка на начало и конец текущего года. В обязательном порядке ПР4 включают в состав декларации за 1 квартал и год (даже при отсутствии переносимых убытков).

В ПР 4 отражают по строкам:

- 010 – убыток прошлых лет на начало года, за который составляется декларация;

- 040 – 130 — суммы убытков по времени формирования;

- 140 – база по ННП;

- 150, 151 – сумма убытка, на которую компания вправе снизить базу ННП текущего года;

- 160, 161 – остаток несписанного «прошлогоднего» убытка, который переходит на следующий год (заполняется в годовой декларации).

Перенос убытка по налогу на прибыль из представленного примера будет так отражен в ПР4 декларации за 2018 год:

При оформлении декларации необходимо учитывать следующие аспекты:

- значение стр. 150 не может быть более 1/2 показателя стр. 140.

- стр. 150 = стр. 110 листа 02.

- стр. 160 заполняется в годовой декларации. Ее значение формируется как разность сумм по стр. 010, 136 и 150. Если в году, за который оформлена декларация, допущен убыток, то в значение стр. 160 включаются показатели стр. 010, 136 и сумма убытка текущего года.

- остаток убытка по стр. 160 переносится в расчет за следующие отчетные периоды в стр. 010 – 130, 136. Его сумма при этом будет указана в хронологической последовательности в перечне «убыточных» лет.

- На начало налогового периода в остатках неперенесенных убытков можно учесть убытки, полученные начиная с убытков за 2007 г.

Напомним, что наличие подобных «прошлогодних» убытков и намерение компании списать их в следующих годах обязывает хранить документы, подтверждающие полный объем допущенного убытка, на протяжении всего времени, когда происходит уменьшение базы ННП на суммы убытков.

Закрытие налогового периода

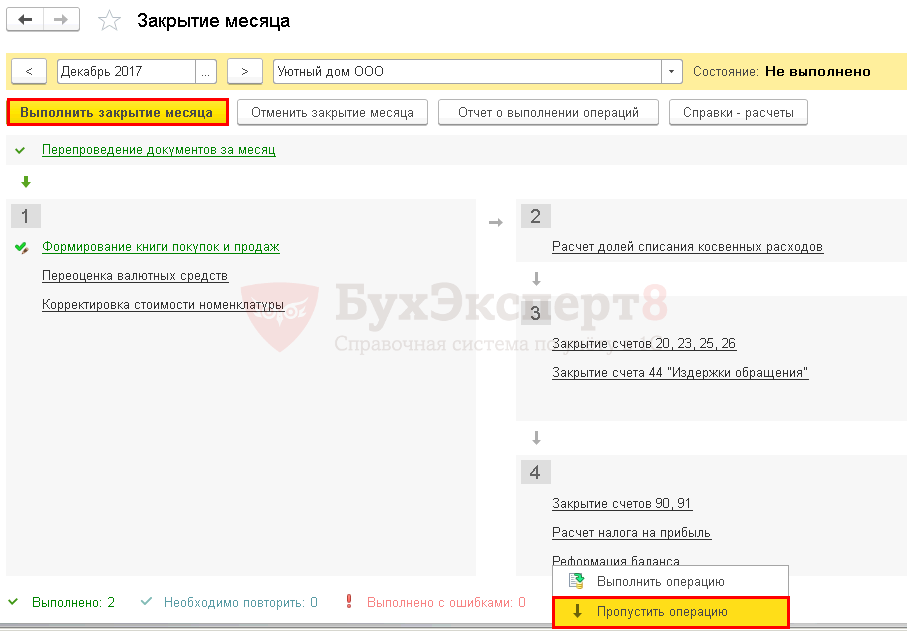

Для определения убытка по налоговому учету необходимо запустить процедуру Закрытие месяца, раздел Операции – Закрытие периода – Закрытие месяца по следующему алгоритму:

- выполнить за декабрь операцию Перепроведение документов за месяц;

- частично запустить процедуру Закрытие месяца, не проводя документ Реформация баланса. Для этого необходимо в форме Закрытие месяца кликнуть на ссылку Реформация баланса, выбрав действие Пропустить операцию. После этого нажать на кнопку Выполнить закрытие месяца.

Финансовый результат должен быть определен и проверен. Декларация по налогу на прибыль за год должна быть заполнена и готова к отправке.