Отличие от прочих платежных документов

Рассмотрим, чем отличается инкассовое поручение от других видов платежных документов.

Платежное поручение на перечисление средств заполняет и предъявляет банку к исполнению сам плательщик на добровольной основе.

Платежное требование составляет получатель платежа, но его предъявление еще не означает исполнения банком – для проведения оплаты нередко требуется согласие (акцепт) плательщика. В случае несогласия плательщика такой документ вернется получателю без исполнения. В определенных случаях возможно и безакцептное списание по платежному требованию (по решению суда, по основаниям, предусмотренным законом), в т.ч. если об этом договорились стороны договора.

Инкассовое поручение заполняет и предъявляет получатель средств, имея на то безусловное право. При этом согласия плательщика не требуется, деньги перечисляются со счета плательщика банком при выполнении всех требований, предъявляемых к документу.

Что такое инкассовое поручение?

Это разновидность платежно-расчетной документации, используемой для безакцептного перевода денег со счетов клиента-плательщика. Безакцепт означает то, что для перевода денег не требуется предварительного согласия владельца счета.

Инкассовое поручение применяется в следующих обстоятельствах:

- Погашение долгов по исполнительным листам. В данном случае в назначение оплаты должна быть дана ссылка на соответствующую законодательную статью. Без этого указания инкассо исполняться не будет. Также здесь должна быть указана информация: дата выдачи листа, номер заведенного дела и название органа/структуры, принявшего данное решение. Например, если взымание осуществляет судебный пристав, то в ИнкасПоручении содержаться указание статей закона, данные исполнительного листа. К ИнкасПор-ю обязательно быть прикреплен дубликат или оригинал исполнительного документа с неистекшим сроком действия. Если денег на счете должника хватает, то банк обязан исполнить требование-инкассо в течение 3 дней с момента получения. Если денег не хватает или они отсутствуют, то на листе ставится запись о частичном или полном списании. Документ затем помещается в картотеку неоплаченных в срок документов на счет внебаланса 90902. По мере зачисления денег инкассовые требования будут погашаться.

- Перевод денег в порядке, установленном госорганами, а также для взыскания денег контролирующими структурами (ПФР, ИФНС и др.). Если у владельца счета появляется задолженность по уплате обязательных взносов или налогов, контролирующие органы могут выставить инкассо на оплату. Например, в ст. 46 НК РФ прописано, что налоговая служба может направлять в банк требование об уплате недоимки по налогу. Если требование не исполняется должником, то ИФНС выставляет инкассовое требование о принудительном списание долга.

- Списание суммы со счетов плательщика без предварительного распоряжения по договорным условиям. Для такого списания хозяин счета обязан передать в обслуживающий банк данные о получателе денег. Получатель, в свою очередь, должен иметь право составлять инкассовые поручения на безакцептные списания. Также клиент предоставляет договор, который должен содержать пункт о списании денег по ИнкасПоручению. Данный пункт также может содержаться и в доп.соглашении к основному договору. Если его нет нигде, то это может являться поводом для отказа в проведении инкассового требования.

Разновидности

Существует всего два вида инкассо – документарная и чистая. В первом случае, для того чтобы осуществить операцию потребуется предоставить определенную коммерческую документацию, которая подтверждает честность и безопасность сделки. К ней может относиться транспортные накладные, выписки по счетам, свидетельства о страховании.

Инкассо может проводиться:

- В международных вопросах. Банк в этом случае является посредником, он обеспечивает безопасность сделки, осуществляет передачу необходимых документов, перечисляет деньги с одного счета на другой.

- В международной торговле. Банк помогает безопасно и быстро осуществить перевод денежных средств.

Бесспорный порядок

Он применяется по обязательствам, согласно условиям договора. Исключения из данного правила могут устанавливаться ЦБ. Списание денег в бесспорном порядке производится при наличии в договоре на обслуживание счета соответствующего условия или при указании на такое право в дополнительном соглашении с финансовым учреждением. Плательщик должен предоставить в обслуживающую организацию определенную информацию. В частности, это сведения о кредиторе (получателе), обладающем правом выставлять поручения на списания, об обязательстве, по которому производится отчисление, основном договоре. В случае отсутствия условия в основном или дополнительном соглашении о возможности применения бесспорного порядка, обязательной информации о получателе и прочих данных, указанных выше, банк вправе отказать в проведении операции.

Инкассовые поручения налоговых органов

Наиболее часто компании и ИП сталкиваются с инкассовыми поручениями налоговиков. В случае несвоевременной оплаты налогов и финансовых санкций (пени, штрафов), ИФНС выставляет должнику требование на уплату с указанием суммы и даты — до какого числа оно должно быть исполнено. Если налогоплательщик не оплатил вовремя или не оспорил законность требования (п.3 ст.46 НК):

-

не позднее 2 месяцев по окончании отведенного для уплаты срока выносится решение о взыскании денежных средств;

-

если прошло более 2 месяцев с даты, указанной в требовании, решение о взыскании принять уже нельзя, но инспекция вправе в течение полугода обратиться в суд.

Инкассовые поручения налоговых органов в банк поступают обычно в течение суток с момента вынесения решения о взыскании, и денежные суммы списываются в бесспорном порядке. О решении взыскать платежи ИФНС должна уведомить налогоплательщика в течение 6 дней.

Помимо инкассового поручения налоговики обычно направляют в банк и решение о приостановлении операций по счету на такую же сумму. Кроме того, при наличии таких ограничений банки не имеют права открывать новый расчетный счет налогоплательщику. Даже если оплата прошла сразу – отмена приостановления может затянуться.

В случае отсутствия достаточных средств на счете, ИФНС (и внебюджетные фонды) посылают судебным приставам решение о взыскании причитающейся суммы за счет имущества должника (ст. 47 НК РФ). Неисполнение в течение 5 дней постановления судебного пристава влечет взыскание еще и исполнительского сбора – 7% от взыскания, но не менее 1000 рублей с ИП и не менее 10000 рублей с организации (ст.112 закона № 229-ФЗ «Об исполнительном производстве» от 02.10.2007).

Инструкция по заполнению

Документ составляется в пяти экземплярах и на бланке соответствующей формы, которая установлена законодательно. Если взыскание осуществляется в бесспорном порядке, то обязательно делается ссылка на закон.

Документ составляется в пяти экземплярах и на бланке соответствующей формы, которая установлена законодательно. Если взыскание осуществляется в бесспорном порядке, то обязательно делается ссылка на закон.

Первый образец подписывается специально для сотрудников банка. Второй предназначен для почтовых запросов инкассирующего банка о причине неуплаты. Третий экземпляр используется для отправки оригинала коносамента. Четвертый образец подписывается уполномоченными лицами и заверяется печатями, делается копия документа счетов, и все эти бумаги хранятся под контролем банка-ремитента до получения выплат. Пятый – специально отдается клиенту в день предоставления документации в банк.

Поручение содержит такие данные:

- День выдержки.

- Номер данного документа.

- Название, точное местонахождение импортера.

- Информация о лице, которому представляющий банк обязан осуществить представление согласно данному поручению.

- Название и расположение экспортера.

- Название и расположение банка-ремитента.

- Сумму и название денежных купюр, которые подлежат инкассированию.

- Номер счета доверителя в банке-ремитенте.

- Список прилагаемой документации к поручению:

- Счета коммерческого типа, страховка, транспортная документация, бумаги о праве владения.

- Векселя простого типа, тратты, чеки и иная финансовая документация.

Здесь вы можете скачать бланк документа и образец его заполнения в формате word

Также в нем указываются понятные инструкции, которые касаются:

- Обстоятельств и периодов оплаты инкассируемой документации.

- Надобность осуществления протеста или других юридических действий, если не будут оплачены кредитные билеты.

- Случай принятия частных платежей по инкассо и передача против частных платежей бумаг плательщику. Если такие инструкции отсутствуют, банк будет выдавать документы плательщику только после получения целой выплаты.

- Систем и условий оплаты комиссий и расходов, которые связаны с инкассированием.

- Обстоятельства инкассации процентов по финансовой документации.

Обязательно при заполнении любой документации необходимо предварительно получить консультацию специалиста и заполнять все формы в соответствии с требованиями и законодательства.

Отличие от платежного поручения

Расчет по инкассовому поручению может осуществляться двумя видами бумаг: непосредственно самим документом и платежным требованием-поручением.

Расчет по инкассовому поручению может осуществляться двумя видами бумаг: непосредственно самим документом и платежным требованием-поручением.

Оба документа – это оформленное требование получателя денег к плательщику выплатить долг на основании бумаг, направленных в банк физического лица, которое считается плательщиком. Они отличаются друг от друга порядком и образом выполнения:

- Чтобы осуществить выплату по платежному поручению, плательщику нужно дать на это согласие. Поэтому при получении этого требования банк обязан предъявить его физическому лицу для принятия. Если плательщик будет согласен с оплатой, то документ подписывается уполномоченными лицами, которые распоряжаются счетом, и ставится печать. Затем он оплачивается за счет средств, которые находятся на счете плательщика.

Если лицо отказывает в выплате, то поручение будет возвращено получателю. При согласии с частичной оплатой могут понадобиться не только подписи и печать, но и вписанная сумма, которая подлежит списанию со счета. - Списание денег по инкассовому документу происходит в безакцептовом порядке, то есть согласие владельца счета не нужно. Происходит только уведомление о проведении данной операции. Данные поручения выставляются налоговыми и таможенными органами, а также внебюджетными фондами и предприятиями, основываясь на исполнительном листе арбитражного суда. Обязательно к ним прилагается документация, которая подтверждает правомочность выставления. Полную ответственность за законное выставление данного документа и правильное указание оснований для взимания денег несет только лицензиат (взыскатель).

Если вас интересует, как заполнить платежное поручение, прочтите этот материал.

Информация о том, какие налоги платит ООО, приведена здесь.

Инкассовое поручение — это…

Приложение N 8 к Методическим рекомендациям территориальных органов Пенсионного фонда Российской Федерации по взысканию недоимки по страховым взносам, а также пеней и штрафов за счет денежных средств, находящихся на счетах плательщика страховых

взносов — организации или индивидуального предпринимателя в банках

Место штампа территориального органа ПФР Наименование кредитной организации плательщика, БИК адрес кредитной организации Заявление на отзыв инкассовых поручений ___________________________________________________________________________ (наименование территориального органа ПФР) в соответствии с Федеральным законом от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» и пунктом 2.17 «Положения о безналичных расчетах в Российской Федерации», утвержденного Центральным банком Российской Федерации от 03.10.2002 N 2-П, отзывает следующие инкассовые поручения: ————————————————————————— ¦ N ¦ Номер ¦ Дата ¦ Сумма ¦ Наименование плательщика ¦ ¦п/п ¦инкассового¦составления¦инкассового¦ страховых взносов ¦ ¦ ¦ поручения ¦инкассового¦ поручения ¦ ¦ ¦ ¦ ¦ поручения ¦ ¦ ¦ +—-+————+————+————+———————————+ ¦ ¦ ¦ ¦ ¦ ¦ +—-+————+————+————+———————————+ ¦ ¦ ¦ ¦ ¦ ¦ +—-+————+————+————+———————————+ ¦ ¦ ¦ ¦ ¦ ¦ +—-+————+————+————+———————————+ ¦ ¦ ¦ ¦ ¦ ¦ +—-+————+————+————+———————————+ ¦ ¦ ¦ ¦ ¦ ¦ ——+————+————+————+——————————— _____________________________________ ________________ ____________________ (Должность руководителя органа ПФР) (подпись) (ФИО руководителя) _____________________________________ ________________ ____________________ (Должность главного бухгалтера) (подпись) (ФИО главного бухгалтера) М.П.

Источник — Распоряжение Правления ПФ РФ от 11.02.2010 № 33р (с изменениями и дополнениями на 2010 год)

Как правильно заполнить инкассовое поручение?

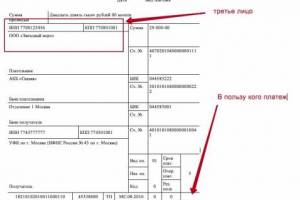

ИнкасПоручение внешне напоминает платежное поручение и заполняется аналогично. Отличие будет только в поле назначения платежа.

- Номер указывается цифрами.

- Справа ставится дата оплаты в формате ДД.ММ.ГГГГ.

- Заполняют реквизиты плательщика в строгом соответствии.

- Справа указывается сумма в формат РРРР-КОП, например, 42000-35.

- Ниже заполняются поля с данными получателя (ИНН, КПП, Наименование, БИК, номер счета).

- В поле «Вид операции» ставится знак, согласно правилам бухгалтерского учета и очередность платежа.

- В назначении должна быть точная формулировка, на что выставлено инкассовое поручение с указанием всех необходимых ссылок на законодательство, договоры и проч. Если НДС не выделяется, то должна быть запись «Без НДС», а если выделяется, то должна быть прописана сумма.

- Под назначением ставятся подписи уполномоченных лиц.

Пример поручения инкассо

Таким образом, инкассовые поручения играют большую роль при взаимодействии с банками и контрагентами. Они исполняются только при соблюдении всех правил и требований.

Бесполезно

Занятно

1

Помогло

Преимущества и недостатки инкассо

Среди преимуществ формы расчетов можно выделить надежность сделки для получателя. Продукция находится у поставщика или производителя до тех пор, пока предприятие не проведет оплату. Среди прочих преимуществ можно отметить следующие моменты:

- Финансовая доступность банковской операции.

- Гарант передачи требуемой сопроводительной документации в установленные сроки.

- Юридическая прозрачность.

Однако у инкассо есть и немало минусов:

- Средства замораживаются на счету отправителя до завершения всех этапов сделки. Данные этапы включают в себя отгрузку продукции, подготовку и передачу сопроводительной документации в банк. Процедура может занять много времени.

- Получатель рискует в рамках данной операции. Нет никаких гарантий того, что деньги будут находиться на счетах отправителя на момент завершения сделки.

- Производителю или поставщику придется тратить средства на обеспечение хранения продукции, которая фигурирует в сделке.

К СВЕДЕНИЮ! Инкассо не получило широкого распространения в России. Это может быть связано с общей юридической неосведомленностью и недостатками подобной формы расчетов.

Общие сведения

Как выше было сказано, основание, в соответствии с которым реализуется инкассовое поручение, — это расчетные бумаги. В зависимости от них, различают операции:

- Чистое распоряжение. В этом случае прилагается чек, вексель.

- Документарное инкассо. Основанием является счет за продукцию, акт о выполненной работе.

Инкассовое поручение – документ, обязывающий банк принять меры по взысканию задолженности. Эта операция сочетается с расчетом в акцептной форме. В этом случае продукция отгружается в соответствии с условиями договора незамедлительно, не дожидаясь поступления денег от приобретателя. Покупатель осуществляет платеж при получении соответствующих бумаг от продавца. При этом он предварительно проверяет выполнение поставщиком всех оговоренных условий контракта (соответствие срока отгрузки, стоимости, качества товара, количества и пр.). Если продавец допустил нарушение, приобретатель вправе отказаться от сделки. Если не будут выполнены условия покупателем, к примеру, он задержит оплату, продавец может применить санкции. В случае отказа покупателя от акцепта, банк должен проверить мотивы и основания, а затем уведомить своего клиента (продавца).

Что такое инкассо?

Инкассо – это форма расчета между предприятием и поставщиками/производителями. Средства передаются через банк. В рамках операции деньги могут проходить через один или два банка. В первом случае они напрямую направляются в банк поставщика, во втором – передаются в банк производителя с последующим направлением в банк получателя. Форма расчетов отличается характерными признаками:

- операция инициируется получателем денег. Лицу нужно обратиться в свое банковское учреждение с поручением о получении средств;

- деньги будут списаны со счета производителя. Списание может выполняться как по договоренности с отправителем, так и без нее;

- расходы, которые сопровождают инкассо, несет поставщик/производитель.

Инкассо актуально при уже сложившихся отношениях между предприятием и его партнером. Участники должны быть уверены друг в друге, так как данный метод передачи средств имеет определенные риски.

Разновидности

Инкассо подразделяется на два типа:

- Чистое. В рамках операции используются только платежные бумаги: чеки, векселя. Сопроводительная документация не предоставляется.

- Документарное. В обязательном порядке в банковское учреждение отправляются документы, по которым можно установить факт доставки: накладные, транспортные бумаги, различные счета.

Наиболее востребованным является документарное инкассо, так как оно удовлетворяет требованиям всех сторон. Поставщик получает вознаграждение по договору, а предприятие – сопроводительную документацию.

ВАЖНО! Получатель несет наибольшие риски. Обезопаситься от них можно при помощи банковской гарантии, а также с помощью проверки платежеспособности отправителя

Виды инкассо

Инкассо встречается в двух видах: чистом и документарном. Документарным инкассо называют таковое, что требует обязательного представления коммерческих документов, которые могли бы подтвердить факт поставки. Это могут быть счета, страховые свидетельства, накладные и транспортные документы.

Документарное инкассо может использоваться:

- в международной практике – в качестве посреднической операции банка, при выполнении которой требуется обеспечить передачу документов на товар от экспортера импортеру против платежа последнего с дальнейшим перечислением их на счет экспортера;

- в международной торговле – выражается в поручении экспортером банку, связанном с получением от импортера суммы платежа по контракту против представления последнему товарных документов, наличие которых определено инкассовым поручением. Далее сумма перечисляется экспортеру и не подразумевает установления финансовых обязательств со стороны кредитных организаций.

Чистое инкассо – представляет собой инкассо с использованием и направлением в банк только платежных документов, в том числе, чеков, векселей, прочее. При таком инкассо коммерческая документация (товарораспорядительные, товаросопроводительные документы) не используется.

Преимущества и недостатки

Самое главное преимущество инкассо в том, что материальные ценности или товар поставщика будут находиться в его собственности до тех пор, пока не будет оплачен. Для многих проведение подобных манипуляций стало обычным делом. Чаще всего подобные сделки проводятся между юридическими лицами.

В настоящее время, подобные операции становятся менее популярными, ведь они связанны с большим количеством недостатков, нежели достоинств. К некоторым из них можно отнести:

- Средства покупателя могут долгое время находиться в замороженном состоянии. Две стороны сделки не могут получить деньги. Это обусловлено тем, что с момента, когда товар был отгружен, и когда в банк поступили документы, проходит достаточно много времени.

- Неожиданно может оказаться, что на счету недостаточно денег.

- Вначале происходит доставка товара, и лишь потом осуществляется оплата. Это приводит к незапланированным тратам. В связи с условиями контракта приходится осуществлять вынужденное хранение товара.

Перечисленные выше недостатки являются основной причиной, из-за которой множество коммерческих организаций отказываются от инкассо. Даже, несмотря на то, что банк гарантирует полную прозрачность сделки, гарантирует предоставление всех необходимых документов строго в срок, данная система в нашей стране не обрела особой популярности. По большей степени, используется только в международной торговле.

Инкассо – это длительная и сложная процедура, в которой банк выступает в качестве посредника. Она выгодна и удобна только в том случае, если две стороны (покупатель и продавец) находятся в доверительных отношениях, и уверенны в платежеспособности друг друга.

Схема осуществления операции

- В самом начале банк заключает с обеими сторонами договор. В нем оговариваются условия сделки, какая сумма должна быть переведена, с какими банками потребуется сотрудничать.

- После этого производится отгрузка необходимых товаров, стороны направляют друг другу транспортные документы.

- Поставляются коммерческие (реже финансовые) документы, которые предоставляются вместе с инкассовым поручением поставщиком в банк.

- Работники банка внимательно проверяют предоставленную им информацию, сравнивая данные в инкассовом поручении, с данными в коммерческой документации.

- Документация передается из одного банка другому, а уже оттуда они поступают физическому или юридическому лицу.

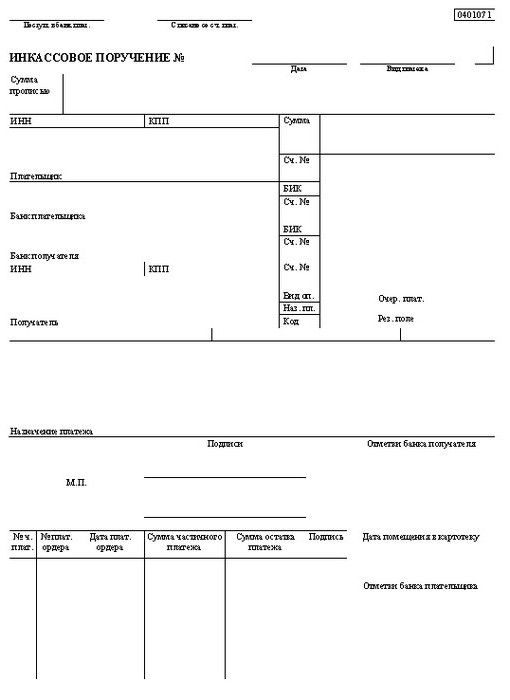

Инкассовое поручение: образец

Распоряжение оформляется на бланке ф. 0401071. Заполнение инкассового поручения осуществляется по определенным правилам. В частности, если производится взыскание средств в бесспорном порядке, в графе «Назначение платежа» необходимо указать ссылку на закон и соответствующую статью, на основании которых выполняется операция. Если банк получил исполнительные документы, в поручении должна присутствовать дата выдачи ИЛ, его идентификационный код, номер дела, по которому было вынесено соответствующее решение, название уполномоченной структуры, его принявшей. Если пристав взыскивает исполнительский сбор, это также указывается в распоряжении.

О платежах и платежных системахСтатья 35. Инкассовое распоряжение

1. Изъятие денег с банковского счета клиента без его согласия производится с использованием инкассового распоряжения по основаниям и с учетом соблюдения очередности, предусмотренных законами Республики Казахстан, в порядке, определенном нормативным правовым актом Национального Банка Республики Казахстан.

2. Права и обязанности участника платежа и (или) перевода денег возникают с момента предъявления инкассового распоряжения в банк отправителя денег.

3. Инкассовое распоряжение предъявляется органами государственных доходов и судебными исполнителями.

4. Инкассовое распоряжение судебных исполнителей предъявляется в банк отправителя денег с приложением копий исполнительных документов на бумажном носителе либо в электронной форме, подтверждающих обоснованность данного взыскания на основании норм, предусмотренных законами Республики Казахстан.

5. Исполнительный документ, подтверждающий обоснованность изъятия денег с банковского счета отправителя денег без его согласия, является основанием для предъявления в банк или организацию, осуществляющую отдельные виды банковских операций, только одного инкассового распоряжения судебного исполнителя, если иное не установлено в тексте исполнительного документа.

Сумма платежа и (или) перевода денег, указанная в исполнительном документе (при его наличии), должна совпадать с суммой, указанной в инкассовом распоряжении, за исключением случаев, когда должником самостоятельно произведена частичная оплата долга и в исполнительном документе имеется отметка судебного исполнителя об этом либо когда на основании одного исполнительного листа осуществляется солидарное взыскание долга в пользу нескольких бенефициаров.

6. Инкассовые распоряжения органов государственных доходов предъявляются без приложения документов, подтверждающих обоснованность данного взыскания.

Инкассовые распоряжения органов государственных доходов предъявляются в банки или организации, осуществляющие отдельные виды банковских операций, с приложением соответствующих списков, определенных законодательством Республики Казахстан о пенсионном обеспечении, обязательном социальном страховании, обязательном социальном медицинском страховании, на взыскание задолженности по:

обязательным пенсионным взносам, обязательным профессиональным пенсионным взносам, социальным отчислениям;

Примечание РЦПИ!

Абзац третий части второй пункта 6 вводится в действие с 01.07.2017 Законом РК от 26.07.2016 № 11-VI.

отчислениям и (или) взносам на обязательное социальное медицинское страхование;

Примечание РЦПИ!

Абзац четвертый части второй пункта 6 вводится в действие с 01.01.2020 Законом РК от 26.07.2016 № 11-VI.

обязательным пенсионным взносам работодателя.

7. В инкассовом распоряжении указываются назначение платежа и ссылка на норму закона Республики Казахстан, предусматривающего право изъятия денег с банковского счета отправителя денег без его согласия.

8. Исполнение инкассового распоряжения органов государственных доходов о взыскании налоговой задолженности и судебных исполнителей по исполнительным документам при недостаточности денег на банковском счете отправителя денег производится по мере поступления денег на такой счет.

9. Ответственность за обоснованность изъятия денег с банковского счета отправителя денег без его согласия несет инициатор инкассового распоряжения. Банки и организации, осуществляющие отдельные виды банковских операций, не рассматривают по существу возражения отправителей денег против списания денег с банковских счетов без их согласия.

Статья 1…3334353637…60

Задать вопрос на юридическом форуме

Добавить комментарий к ст.35 ЗРК О платежах и платежных системах от 26 июля 2016 года № 11-VI ЗРК

Этапы расчетов по инкассо

Рассматриваемая форма расчетов подразделяется на ряд ступеней, в процессе прохождения которых нужно предпринять определенные действия. Этапов достаточно много, а потому переводы через инкассо считаются длительными. Выделим ключевые этапы операции:

- Заключение договора между сторонами, в котором оговаривается порядок расчетов. Указываются сведения о банках, через которые будут переведены деньги.

- Продукция по договору доставляется предприятию.

- Поставщик получает сопроводительную документацию, транспортные бумаги. Оговоренный комплект документов отправляется в банк-ремитент.

- Проводится проверка документации, после чего бумаги направляются в банк предприятия.

- Отправитель проводит проверку бумаг. Деньги могут быть переведены поставщику только в том случае, если предоставлен полный пакет документов, подтверждающих факт поставки.

- Предприятием оплачивается платежное инкассовое поручение. Альтернативный вариант – акцептирование расходов.

- Сопроводительная документация поступает в распоряжение отправителя только при полной оплате по платежному поручению.

Операция может быть проведена без участия сопроводительной документации. Но подобные случаи крайне редки. Обычно предприятие нуждается в документах для проведения учета. Кроме того, они являются подтверждением поставки и выполнения условий договора поставщиком.

К СВЕДЕНИЮ! Перевод средств между странами по рассмотренной схеме должен соответствовать международным правилам, касающимся работы финансовых институтов. Разработаны они были в 1936 году. Первоначальная версия претерпела значительные изменения. Последняя редакция правил проводилась в 1995 году. Перевод осуществляется в соответствии с международными стандартами. Однако возможны исключения: иные правила одного из государств или заключенный договор между сторонами, не вписывающийся в установленные стандарты.