Вопросы-Ответы, различные нештатные ситуации

Если вы заполняете данные на организацию, то укажите ваш ИНН и КПП (код постановки на учет). Если вы заполняете форму на своего сотрудника, то после ИНН укажите КПП в соответствии с местом расположения подразделения.

В сентябре ей перечислена материальная помощь в сумме 6000 рублей, а в декабре – премия по итогам работы за 2017 год – 20 500 рублей.

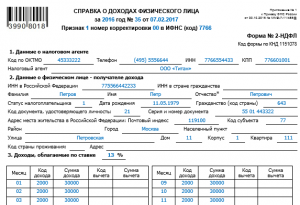

Шапка справка 2 НДФЛ, образец которой предполагает обязательные записи, должна выглядеть так:

- в верхнем правом углу название приложения (приложение 1 к ФНС России от 17.11.2010 № ММВ-7-3/611) и указанием номера и даты последней редакции;

- под этими данными размещается название документа, его признак и код инспекции федеральной налоговой системы;

- далее указывается за какой период выдается справка, ее порядковый номер и дата выдачи.

В Приказе № ММВ-7-11/19 особо отмечено, что он начинает действовать с представления сведений о доходах физических лиц за налоговый период 2017 года.

Согласно новой версии Приложения № 2 «Коды форм реорганизации и ликвидации организации (обособленного подразделения)» к правилам заполнения формы 2-НДФЛ, установлены следующие коды:

- «0» – ликвидация;

- «1» – преобразование;

- «2» – слияние;

- «3» – разделение;

- «5» – присоединение;

- «6» – разделение с одновременным присоединением.

По новым правилам правопреемник указывает код ОКТМО именно по месту нахождения реорганизованной структуры или её обособки. В строке «Налоговый агент» правопреемник тоже указывает название реорганизованной компании.

Наличие протокола о сдаче формы 2-НДФЛ имеет очень важное значение. Потому что именно он подтверждает факт сдачи справок по форме 2-НДФЛ

А также то, что они прошли контроль заполнения. Поэтому не забудьте забрать из ИФНС свой экземпляр Протокола!

Справки 2-НДФЛ за 2018 год сдавайте в налоговую инспекцию по новой форме. В ней изменили структуру и удалили несколько полей. Сотрудникам предоставляйте информацию об их доходах на новом бланке «Справка о доходах и суммах налога физического лица». Эта форма в целом соответствует старой 2-НДФЛ. Чтобы разобраться, где какие сведения теперь надо указывать, ознакомьтесь с этой таблицей.

Запомните: неправильно вписывать двухзначный код, который является порядковым номером отделения ИНФС в населенном пункте.

Так вам будет проще распланировать работу на ближайшие дни и составить ценные указания для коллег.

Пример заполнения 2 ндфл с дивидендами

Вместе с ней подается 2 экземпляра реестра сведений про доходы.Если обнаружена ошибка за предыдущий период

- если производится пересчет НДФЛ за тот период, за который была подана справка, нужно составить корректирующий документ по той форме, которая действовала на момент подачи первой справки;

- чтобы полностью отменить начисления НДФЛ за определенный период, нужно составить аннулирующую справку, в который заполняется раздел 1 и 2.

Когда организацией была удержана лишь часть НДФЛ Следует подавать два отчета:

- в первой с признаком 1 отображаются все доходы;

- во второй с признаком 2 исключительно те, с которых не удерживался НДФЛ.

В случае, когда справки идентичны, чиновники считают, что должно быть подано 2 справки, сначала с признаком 2, а затем второй документ. Судьи же считают, что достаточно представить справку с признаком 2.

России. По итогам IV квартала 2016 года на собрании акционеров было принято решение распределить 100 000 рублей чистой прибыли. Значит, собственникам полагается: Иванову: 100 000* 0,6 = 60 000 руб. Петрову: 100 000* 0,4 = 40 000 руб. Из указанных сумм дохода удерживается НДФЛ по ставке 13%.

Размер налога рассчитывается как: Для Иванова: 60 000* 0,13 = 7 800 руб. Сумма «на руки» с вычетом НДФЛ 52 200 руб. Для Петрова: 40 000* 0,13 = 5 200 руб. За вычетом налога участник получит 44 800 руб. ООО «Ромашка» обязано перечислить НДФЛ в общей сумме 13 00 рублей по реквизитам «своей» ИФНС не позднее следующего дня после расчета с акционерами. В противном случае оно будет привлечено фискальными органами к ответственности как налоговый агент

Важно! Если сумма дивидендов вернется ООО из-за ошибки в реквизитах, при повторной отправке платежки переводить НДФЛ заново не нужно

Что указывать в документе при отсутствии суммового значения Если отсутствует значение по суммовым показателям, нужно ставить ноль. Справка про доходы, которые выплачены частному предпринимателю Не должна оформляться, поскольку предприниматель сам платит НДФЛ и должен отчитываться по нему лично. Куда сдаются формы по отдельным подразделениям

- Отчеты про доходы, которые выплачены подразделениями, предоставляются в налоговую по месту, где такие подразделения взяты на учет.

Если одно из них закрылось, справка подается в налоговую службу по месту учета главного офиса.

- Крупные плательщики налогов имеют право выбрать, куда подавать справку: по месту, где находится подразделение или по месту собственного учета.

Как выглядит справка, когда вся информация не помещается на одной странице Заполняется такое количество страниц, в котором есть необходимость.

Как в 2-НДФЛ отразить дивиденды

Для уточнения ставки налога во втором разделе надо указать статус плательщика: резидент (1) или нерезидент (от 2 до 5). Отображаются дивиденды в 3-ем разделе справки в доходах с налоговой ставкой 13% для наших резидентов.

Для уточнения ставки налога во втором разделе надо указать статус плательщика: резидент (1) или нерезидент (от 2 до 5). Отображаются дивиденды в 3-ем разделе справки в доходах с налоговой ставкой 13% для наших резидентов.

Если ставка в течение года претерпевала изменения, то в разделах справки 3-и, 4-ре и 5-ть должна быть отдельная запись по каждому случаю. В данном разделе указывается информация: О фактических доходах в денежной или иной натуральной форме с вычетами, расписанными по всем месяцам.

Кроме того в 5-м разделе отражается суммарная доля начисленного и удержанного дохода по соответствующим ему ставкам.

Так как каждый источник дохода имеет в 2-НДФЛ отдельный код дохода, имеется он и у дивидендов. Это код – 1010.

Налоговая база по удержанию налога с дивидендов может быть снижена в случаях, оговоренных законодательством. Код вычета – 601.

Пример-образец заполнения 2-НДФЛ

Пример заполнения 2-НДФЛ при выплате дивидендов:

- В шапке документа указан год, номер документа и дата его заполнения.

- Ниже – признак (1), номер корректировки (00 – первая и дальше – корректировки). В этой же строке код Отделения ФНС.

- Раздел 1. Данные налогового агента: ОКТМО, телефон, ИНН, КПП, название компании.

- Раздел 2. Данные о физлице. Далее построчно.

- ИНН в России или стране гражданства.

- Фамилия и полные инициалы.

- Статус (1 – резидент), когда родился, код страны.

- Данные удостоверения или паспорта (код, номер).

- Раздел 3. Доходы по ставке, в нашем случае – 13%.

- Это таблица, в которой надо указать: месяц получения, код дохода, его сумма, код вычета, его сумма.

- Раздел 4. Пропустить.

- Раздел 5. В нем записывается: доход, налоговая база с учетом вычетов, налог (исчисленный, удержанный, перечисленный).

- Подпись.

Бланк справки можно скачать здесь.

Образец заполнения 2-НДФЛ с дивидендов

Отображение в 1С

Данную справку можно создать в программе 1с. Причем не одну, а два разных вида:

- Для сотрудников.

- Для налоговой.

Для получения справки для сотрудника надо:

- Зайти в раздел меню программы под названием налоги и взносы.

- Далее следует нажать ссылку, по которой можно перейти к формированию 2-НДФЛ для сотрудников.

- Затем нажать на окно создать и заполнить шапку с указанием сотрудника, организации и подотчетного года.

- Для записи остальных данных нажать на «Заполнить». Оставшиеся данные появятся в автоматическом режиме.

- Для формирования в разрезе кодов ОКТМО или КПП и ставок налога нажать соответствующую кнопку.

- Проверить все появившиеся данные, а затем провести справку и вывести ее на печать.

Для ФНС это делается несколько иначе:

- В меню 1с налоги и взносы создается еще один новый документ.

- Вид справки в данном случае – ежегодная отчетность. В шапке указывается год, организация с кодами ОКТМО и КПП. Кроме того обязательно упоминание кода ФНС и ее КПП и запись типа справки (исходная, аннулирующая или корректирующая).

- Данные на сотрудника в табличной части заполняются автоматически (кнопка «Заполнить), либо вручную.

- После проверки 2-НДФЛ, ее можно или выгрузить с дальнейшей распечаткой, или отправить в ФНС.

Если в «1С:Зарплате и управлении персоналом 8» редакции 3 в целях НДФЛ корректно вести учет доходов и установить соответствующий флаг, то программа сама определит, будут ли отражаться дивиденды в справке 2-НДФЛ. Так говорит следующее видео:

Как отразить дивиденды в 6 НДФЛ – образец заполнения 2019

Всем добрый день!

В 2016 году появилась новая отчетность с расчетом совокупного НДФЛ в целом по предприятию за каждые 3 месяца. Довольно сложная форма и неоднократные изменения законодательства приводят к многочисленным ошибкам и, как следствие, к штрафным санкциям.

Я расскажу, как правильно выплатить и как отразить дивиденды в 6-НДФЛ, как заполнить построчно отчет, не нарушив Налоговый кодекс РФ.

Какой налоговой ставкой облагаются дивиденды

По своей сути дивиденды – доход, который выплачивается физическим лицам.

С него удерживается НДФЛ:

- для резидентов РФ ставка 13 %;

- для нерезидентов – 15 %.

На кого возлагается обязательство по уплате НДФЛ

Если доход начислен сотруднику предприятия, то все вопросы налогообложения решает бухгалтерия этого предприятия. Конкретно главный бухгалтер обязан проконтролировать расчеты с бюджетом.

Обязательство переходит на получателя денежных средств, если:

- физическое лицо и фирма, выплатившая ему доход, находятся в разных государствах;

- фирма не произвела расчеты и не выплатила НДФЛ.

Законодательством регламентируются сроки перечисления:

- Если денежные средства выплачивает АО, то перечисление должно пройти в течение месяца после выплаты.

- Если средства выплачивает ООО, то налог нужно перечислить на следующий день после выплаты.

- До 15 июля следующего года после выплаты, если налог в бюджет уплачивается самостоятельно.

Имеет ли значение организационно-правовая форма для отражения дивидендов

Ст. 43 НК РФ определяет дивиденд как доход, получают его акционеры или учредители от чистой прибыли, оставшейся после налогообложения.

Обязанность отразить дивидендные выплаты предусмотрена ст. 230 НК РФ, в ней говорится, что форму 6-НДФЛ сдают налоговые агенты.

Все российские организации и ИП, которые выплачивают дивидендный доход – налоговые агенты согласно ст. 226 НК РФ, т.е. предприятия с любой организационно-правовой формой обязаны подавать 6-НДФЛ.

Пример заполнения дивидендов в 6-НДФЛ

Часто возникают вопросы в расчете НДФЛ. Необходимо иметь четкое представление о получателях дивидендов, сроками их начисления и выплатами, а также со сроками перечисления НДФЛ. От этого зависит достоверность формы 6-НДФЛ, а любые попытки неверно отразить исходные данные приведут к штрафам со стороны налоговой инспекции.

Определение даты произведения выплат

Для расчета отчета днем выплат средств считается день начисления этих средств. Если доход начислен 25 апреля, то в строке 100 – 25 апреля, а в строке 130 – сумма начислений. В случае начисления 31 декабря данные надо отразить в первом квартале следующего года.

Частые ошибки, возникающие при отражении дивидендов

Часто ошибки в отчетности возникают из-за невнимательности как руководства, так и исполнителей. Например, дивидендную выплату назначают лицам, которые на дату распределения профита еще не являлись учредителями или акционерами.

Другие варианты:

- когда пытаются отразить в разделе 2 данные, относящиеся к разным отчетным периодам;

- когда пытаются отразить данные о полученных денежных средствах в последний день квартала.

Ошибочно показывать доход в текущем квартале, если дата перечисления налога попадает на понедельник следующего квартала.

Например, день выплаты – 29 марта, налог перечислен на следующий день – 30 марта, а это выходной. Значит, перечислить нужно 1 апреля, но это уже II квартал. Следовательно, и выплату дивидендов следует отразить во II квартале.

Санкции при нарушении условия предоставления отчетности

Административную ответственность за несвоевременную сдачу отчетности или попытку отразить недостоверные данные несет руководитель предприятия.

Штрафные санкции накладываются налоговой инспекцией и если отчет не сдан, и при расхождении сроков сдачи.

Заключение

В заключение хочу сказать еще вот о чем. Если вы после сдачи формы заметили любую ошибку или неточность, заполните и сдайте корректирующий отчет. Этим вы избежите штрафа.

Но это можно сделать только до момента камеральной проверки со стороны ИФНС. Учтите, что эти проверки совершаются в течение 3 месяцев со дня сдачи отчета. И если вы получите уведомление о найденном нарушении, то избежать штрафа уже не получится.

Если вам понравились рекомендации, подписывайтесь на обновления, делитесь полезными советами в соцсетях и оставляйте свои комментарии. До скорой встречи!

Как заполнить справку по новой форме 2-ндфл

Начиная со второй, вверху нужно нумеровать страницы. Также нужно ставить номер, дату справки и год, за который она составляется. На каждом листе должна быть заполнена информация про налогового агента и стоять подпись.

Куда относить бланк Общие правила устанавливают, что отчет по форме 2-НДФЛ должен быть направлен в налоговую инспекцию по месту, где находится организация или зарегистрирован ИП. Нередкой является ситуация, когда компания имеет филиалы, которые поставлены на учет, как отдельные структуры. В данном случае центральный офис сдает справку по месту собственного расположения, а филиалы – по месту регистрации.

Такие же нормы распространяются на работников, которые имеют доход не только в основной компании, но и ее подразделениях. Из этого следует, что обращаться следует к налоговикам по месту получения выплат. Каждое правило имеет свои исключения.

Что такое вычет по дивидендам в 2-НДФЛ?

В деловой практике не только физлицо может владеть долей в компании, но и сама компания может быть собственником долей или акций других юрлиц. Получаемые от таких юрлиц дивиденды, во-первых, включаются в прибыль компании (то есть формируют дивиденды самой компании), во-вторых, полученные компанией дивиденды тоже облагаются налогом на дивиденды.

То есть в случае, когда в состав распределяемой компанией прибыли входят полученные и уже обложенные налогом дивиденды, получается двойное налогообложение одной и той же суммы.

Поэтому законодательство предусматривает вывод сумм таких дивидендов из-под второго налогообложения путем предоставления вычета. Вычет имеет кодировку 601 в кодах вычетов для 2-НДФЛ.

Сумма вычета определяется по формуле:

Пример

Компания Б 15.02.2019 получила дивиденды от компании А в размере 3 000 000 руб. Налог на дивиденды 13% был удержан у источника и перечислен в бюджет.

20.02.2019 компания Б распределила собственную прибыль в размере 8 000 000 руб. на дивиденды пропорционально долям в УК.

Учредитель Сидоров владеет 25% УК. Определим сумму его дохода и вычета.

Доход по дивидендам для Сидорова (код 1010):

8 000 000 * 25% = 2 000 000 руб.

Вычет по дивидендам для Сидорова (код 601) составит:

3 000 000 * 25% = 750 000 руб.

При определенных условиях ставка налога на дивиденды, получаемые российским юрлицом, может равняться 0. По дивидендам со ставкой 0% налоговый вычет по НДФЛ не рассчитывается!

Форма 2-ндфл: разбираем нестандартные ситуации

Раздел 4 Касается различных видов налоговых вычетов, добавлена информация про инвестиционный вычет, а также поля для внесения реквизитов уведомительного документа про получение соцвычетов. Раздел 5 Включает общие суммы дохода и налога, добавлено поле, в котором отображается фиксированный авансовый платеж, и поле для внесения реквизитов документа, который подтверждает право на понижение размера налога на сумму фиксированного платежа. Новый формат бланка предполагает заполнение разделов 3-5 для каждой отдельной ставки налога, если доходы, которые выплачивались физлицу, облагались по различным ставкам. Если речь идет про заполнение аннулирующей бумаги, заполнять нужно заголовок, раздел 1, 2, согласно с данными, которые были внесены в документ, представленный в налоговую ранее. При этом разделы с 3 по 5 заполнять не нужно. В заголовке следует ставить код 99.