Шаблон паспорта сделки

Паспорт сделки заполняется в соответствии с Приложением 4 к Инструкции. Шаблон ПС можно скачать в разделе Необходимые документы и заполнить его в электронном варианте. Заполнение формы осуществляется в соответствии с документом «Порядок заполнения паспорта сделки», который также можно скачать в соответствующем разделе. Он представляет собой инструкцию, где подробно объясняется, как заполнить ПС. Это позволит не допустить ошибок при заполнении.

В соответствии с договором о расчетно-кассовом обслуживании, который заключен между клиентом и ПАО «Энергомашбанк», финансовое учреждение от лица клиента может заполнить ПС на основании представленных им документов, необходимых для совершения этой процедуры.

В этом случае клиент вместо заполненной формы ПС представляет официальное заявление и обозначенный выше пакет документов. Условия оказания услуги и стоимость вы можете узнать в разделе

Ответственность за несоблюдение валютного законодательства

Под нарушением валютного законодательства понимается общественное виновно-опасное деяние, запрещаемое российским Уголовным кодексом. Преступления в области валютного законодательства характеризуются средней степенью тяжести. Ответственность за их совершение квалифицируется по нормам гражданского, административного, уголовного права.

- Гражданская ответственность субъектов валютных операций регулируется ГК (Гражданским Кодексом). Ответственность наступает, когда сделка признается недействительной. В этом случае стороны обязаны вернуть друг другу полученные по сделке натуральные и (или) денежные средства.

- Административная ответственность наступает, если инвалюта на сумму до 5 000 000 российских рублей не возвращается в РФ. Здесь ответственность ложится на руководителя ЮЛ, который не предпринял попыток своевременного возврата валюты из-за границы.

- Уголовную ответственность несет руководитель фирмы-резидента, который не предпринял попыток возврата инвалюты в РФ в сумме свыше 5 000 000 российских рублей.

В рамках административной ответственности к нарушителю применяются штрафы. При уголовной ответственности руководитель фирмы-резидента наказывается лишением свободы (до 3 лет).

Как упростился валютный контроль

Без паспорта сделки процедура валютного контроля для участников ВЭД несколько упростилась:

| Что произошло | Какие плюсы |

| Сокращения сроков регистрации соглашений с зарубежными контрагентами.

До реализации нововведений на проверку сведений, оформление паспорта сделки и его отправку резиденту у банков уходило 5 рабочих дней. Сегодня вся процедура занимает не больше 2 дней при условии, что у банка не возникнет вопросов. |

Экономия времени. |

| Уменьшение объема информации, которые нужно предоставлять в банк для регистрации контрактов.

Например, не нужно оформлять справку о валютных операциях и корректирующую справку. Все необходимые сведения теперь сочетает в себе справка о подтверждающих документах. |

Удобство и возможность избежать штрафов за ошибки в оформлении. |

| Увеличение минимальных сумм по сделкам, подлежащим упрощенному валютному контролю. | Экономия для тех, кто работает с недорогими контрактами. |

Назначение упраздненного документа

Итак, паспорт сделки с 1 марта 2018 года утратил свое значение, отменена и Инструкция ЦБ РФ от 04.06.2012 № 138-И о порядке его оформления. Ранее паспорт был необходим, чтобы банк мог надзирать за исполнением валютных контрактов. Без оформления этого документа денежные взаиморасчеты между контрагентами (резидентом и нерезидентом) не производились, если общая сумма контракта превышала сумму эквивалентную 50 000 долларов США.

Основная цель, ради которой оформлялся паспорт сделки – валютный контроль со стороны банка. Он требовался как при импортных, так и при экспортных операциях, если оплата по контракту осуществлялась через уполномоченное финансовое учреждение.

Паспорт экспортной сделки оформлялся на российского экспортера, имеющего валютный счет в определенном банке. Он составлялся на основании предоставленного клиентом внешнеторгового контракта (в 2-х экземплярах) и иных документов. Документ содержал сведения о валютной сделке, и банк получал возможность проконтролировать ее исполнение. В частности, проверялись сроки оплаты поставленных товаров, полнота налоговых отчислений, выполнение существенных условий заключенного договора.

Паспорт сделки (от какой суммы – указано выше) при импортных операциях оформлялся на лицо, ввозившее на территорию России товары, то есть на импортера. Также он изготавливался, если у налогового нерезидента заказывались какие-либо услуги. Документ помогал банкам проверять обоснованность оплаты, произведенной с валютного счета в адрес зарубежной компании.

До упразднения документа оформление паспорта сделки производилось в следующих случаях:

-

при ввозе товаров на территорию РФ (выполнении работ, услуг), если он осуществляется по внешнеэкономическим контрактам, заключенным между нерезидентом и резидентом;

-

при вывозе товаров (выполнении работ, услуг) за пределы российского государства – по валютному контракту;

-

при получении рублевых займов от налоговых нерезидентов;

-

при выдаче рублевых кредитов нерезидентам;

-

при получении / предоставлении займа в иностранной валюте.

Сроки паспорта сделки, его действия, обычно связывались с исполнением сторон своих обязательств, после чего документ закрывался, данные о завершившейся внешнеторговой сделке передавались в Центробанк. Закрыть паспорт сделки мог и сам клиент, например, если он захотел обслуживаться в другом банке.

Зачем банку нужен паспорт сделки валютного контроля

Любая кредитная организация выполняет функции валютного агента. Это значит, что на банк возложены не только функции получения и перевода денежных средств между клиентами, но и контроля (получены ли деньги правомерным путем, не является ли этот перевод за границу незаконным).

Банк осуществляет несколько действий с вашим паспортом сделки:

- Проводит проверку договора (соответствует ли он законодательству РФ).

- Смотрит, сколько денежных средств было переведено за границу.

- Проверяет, соответствует ли сумма денежных средств количеству товара, которое было импортировано через таможню.

В 2015 году была активная дискуссия между представителями малого и среднего бизнеса, а также технической поддержкой банков. И основной темой был ужесточившийся валютный контроль. Кредитные организации решили взять на себя слишком многое и указывали предпринимателям на то, что цены на товары завышены или занижены, а поэтому отказывались проводить сделки. Это чаще всего касалось IT-индустрии, в которой ценность продукта проверить достаточно сложно.

В 2017-м ситуация более-менее нормализовалась. Банки уже понимают, что терять клиентов из-за каких-то домыслов больше не имеет смысла. Поэтому процедура валютного контроля хоть и осталась достаточно жесткой, но теперь есть большие шансы на проведение сделок с зарубежными партнерами.

В каких случаях нужно оформлять паспорт сделки?

ПС оформляется на договор, который одновременно отвечает нескольким условиям:

- сделка заключена между резидентом и нерезидентом;

- расчеты по ней проводятся через счета резидентов, открытые в банках-агентах или в зарубежных банках;

- договор относится к одному из указанных типов:

- договоры, в том числе агентские договоры, договоры комиссий и поручения, которые предусматривают импорт/экспорт товаров. Исключением являются ценные бумаги, представленные в документарной форме;

- договоры на продажу или приобретение услуг, связанных с эксплуатацией и обслуживанием ТС (покупка ГСМ, продовольственных товаров, материально-технических ресурсов);

- агентские договоры, договоры комиссий и поручения, в соответствии с которыми выполняются работы, предоставляются услуги, осуществляется передача объектов интеллектуальной собственности;

- договоры, по которым осуществляется передача имущества (движимого, недвижимого) в аренду, в лизинг;

- договоры на получение, выдачу или выплату кредита (займа) и иные валютные операции, касающиеся этого кредита(займа);

- сумма обязательств по контрактам составляет в эквиваленте не менее 50000 долларов США по действующему курсу на момент заключения (изменения/дополнения) контракта.

В данную сумму не включаются штрафные санкции, налоги, комиссии и иные сопутствующие платежи по условиям договора. По агентским договорам: сумма обязательств складывается из вознаграждения уполномоченного банка и иных перечисляемых по условиям договора денежных средств. По кредитным договорам (договорам займа): сумма обязательств складывается из суммы основного долга.

Оформление ПС не требуется, если контракт заключен:

- между нерезидентами и резидентами (физ. лицами), не являющимися ИП, при совершении указанных резидентами валютных операций по контракту;

- между нерезидентом и российской кредитной организацией;

- между нерезидентом и Правительством РФ, ЦБ РФ, Минобороны;

- между резидентом и нерезидентом, если сумма обязательств меньше обозначенной в пункте 4.

ПС при бартерной сделке

Для осуществления бартерных внешнеторговых сделок ЮЛ и ИП (резиденты РФ) обязаны оформлять паспорта сделок в Минторговли РФ. Для этого в региональное Управление Министерства торговли представляется заявление и установленный пакет документов.

- 2 экземпляра паспорта такой сделки, удостоверенные резидентом.

- Оригинал и копия контракта (нотариально удостоверенная).

- Оригинал, копия разрешения Минторговли РФ.

- Копия документа, подтверждающая государственную регистрацию резидента (нотариально удостоверенная).

- Копии учредительных документов.

- Копия карты налогоплательщика, справки из Управления статистики.

- Документ, который подтверждает полномочия лица, подписывающего паспорт сделки.

Когда сумма ПС более 200 тысяч $, он оформляется только сотрудниками Управления уполномоченного Минторговли РФ по Центральному району при одновременном согласовании с Департаментом регулирования внешнеэкономической деятельности.

Документы, необходимые для оформления ПС

Чтобы банк смог оформить ПС, резидент должен подать следующий пакет документов:

- основной контракт, для которого и будет оформляться паспорт, либо выписку из него с информацией, требуемой для составления ПС;

- условия проведения расчетов по контракту;

- копию уведомления, заверенного в ФНС, об открытии счета в иностранном банке, если часть расчетов будет проводиться через это учреждение;

- иные документы, предусмотренные Инструкцией Центробанка № 138-И, для подтверждения сведений, указанных в контракте;

- заполненный ПС – особенности оформления оговорены в приложении №4 к вышеупомянутой инструкции;

- если ПС переоформляется в другом банке, то необходимо приложить «старый» ПС (или его копию), а также ведомость банковского контроля.

Следует учесть, что данные в ПС можно внести разными способами.

Во-первых, это может сделать сам заявитель, просто заполнив бумажный бланк (можно взять в банке) или специальный шаблон на официальном сайте банковского учреждения. В случае, если в отношениях с банком предусмотрено дистанционное обслуживание, то для отправки ПС на проверку документ не нужно даже распечатывать.

Во-вторых, заполнение бланка могут взять на себя сотрудники банка (чаще всего за вознаграждение), если подобное предусмотрено договором на банковское обслуживание.

Отказ в оформлении ПС: в чем причина?

В Инструкции Центробанка № 138-И оговаривались случаи, при которых банк имел право отказать заявителю в оформлении ПС:

- представленные сведения не соответствуют действительности;

- банк не нашел повода для составления ПС (например, сумма обязательств при расчете курсовой разницы не достигает необходимого лимита);

- неправильное заполнение бланка;

- отсутствие сопровождающих документов, что делает невозможной проверку сведений из ПС;

- подозрения в совершении незаконных операций с привлечением денежных средств зарубежных стран, «отмывании» денег, финансировании организаций, чья деятельность признана террористической.

Как оформить паспорт валютной сделки

Клиент может оформить паспорт сделки по валютному контролю следующим образом:

- Резидент, который знает, как сделать паспорт сделки, самостоятельно предоставляет в банк готовый бланк.

- Через приложения дистанционного банковского обслуживания.

- Внесение в готовый бланк своих данных на сайте кредитной организации.

- Сотрудники банка заполняют за клиента документ.

Для того чтобы правильно заполнять банковские документы, необходим образец и все реквизиты, которые используются в данном документе. Давайте пройдемся по тому, что и как заполнять.

В первом разделе вы заполняете общие данные: наименование банка, компании, дату контракта, номер государственной регистрации, дату внесения в реестр юридических лиц и прочую общую информацию о компании и банке.

Второй раздел — сведения о нерезидентах, с которыми был заключен контракт. Вам потребуется наименование компании и сведения о его местонахождении и роде деятельности. Если нерезидентов несколько, указываются данные по каждому.

Третий раздел — сведения о контракте. Там вы должны проставить номер контракта, срок его исполнения и сумму.

Разделы 4, 5 и 7 заполняются кредитной организацией самостоятельно после того, как документ окажется у нее.

Сроки представления документов для оформления паспорта сделки

Срок подачи документов для оформления ПС должен предусматривать срок их проверки банком.

Уполномоченный банк (Энергомашбанк) принимает решение о принятии или непринятии документов по сделке и оформлении ПС в следующие сроки:

в течение 3-х рабочих дней со дня подачи документов при совершении валютных операций через счета резидента, открытые в банке-агенте.

Например, если деньги поступили на счет клиента (резидента) в банке-агенте 12.05.2016, то срок представления справки о валютной операции будет 2.06.2016 (не позднее 15 дней после даты зачисления). Поскольку ПС должен быть оформлен не позднее срока представления данной справки, документы необходимо подать в банк за 3 рабочих дня до наступления этого срока, т.е. 30.05.2016.

Сроки оформления ПС индивидуальны, но есть общие положения: в соответствии с п. 6.5 Инструкции, ПС оформляется не позднее срока подачи справок о валютных операциях и подтверждающих документах, даты подачи декларации или замещающего документа, заявления на условный выпуск, в зависимости от того, какое из обозначенных событий начнется раньше.

Срок, в течение которого клиент должен открыть ПС

При расчете данного срока необходимо учитывать указанные выше сроки проверки документов Банком:

| Условия представления документов | Сроки представления документов |

| Для оформления ПС в случае уступки | |

| Если после закрытия ПС первым резидентом не происходит исполнение обязательств по контракту | Не позднее 30 рабочих дней после закрытия ПС первым резидентом |

| Если после закрытия ПС первым резидентом происходит исполнение обязательств по контракту | В соответствии со сроками представления документов и информации для оформления ПС (п. 12.2 и 6.5 Инструкции). |

| Для оформления ПС при отзыве лицензии у банка | |

| Если в период между датой отзыва лицензии и до даты представления документов для оформления ПС не производились валютные операции по списанию/зачислению денег по счету клиента | Не позднее 30 рабочих дней после даты отзыва лицензии банка |

| Если в указанный период совершались валютные операции по счету | Не позднее 15 рабочих дней после даты зачисления денег на счет клиента ПАО «Энергомашбанк» |

| Для оформления ПС при переводе из другого банка | |

| Если между датой закрытия ПС и принятием его на обслуживание в Банк ПС не производились валютные операции по списанию/зачислению денег по счету клиента Энергомашбанк | Не позднее 30 рабочих дней после даты закрытия ПС |

| Если в указанный период совершались валютные операции по счету | Не позднее 15 рабочих дней после даты зачисления денег на счет клиента ПАО «Энергомашбанк» |

Во всех случаях, если для оформления ПС резидентом был представлен проект контракта (кредитного договора), подписанный документ представляется в Банк не позднее 15 рабочих дней после даты его подписания.

Оформленный ПС не позднее 2-х рабочих дней с момента его оформления направляется клиенту ПАО «Энергомашбанк».

Где выгоднее оформить паспорт сделки

Наиболее интересные условия по оформлению валютных операций и паспорта сделки предлагают:

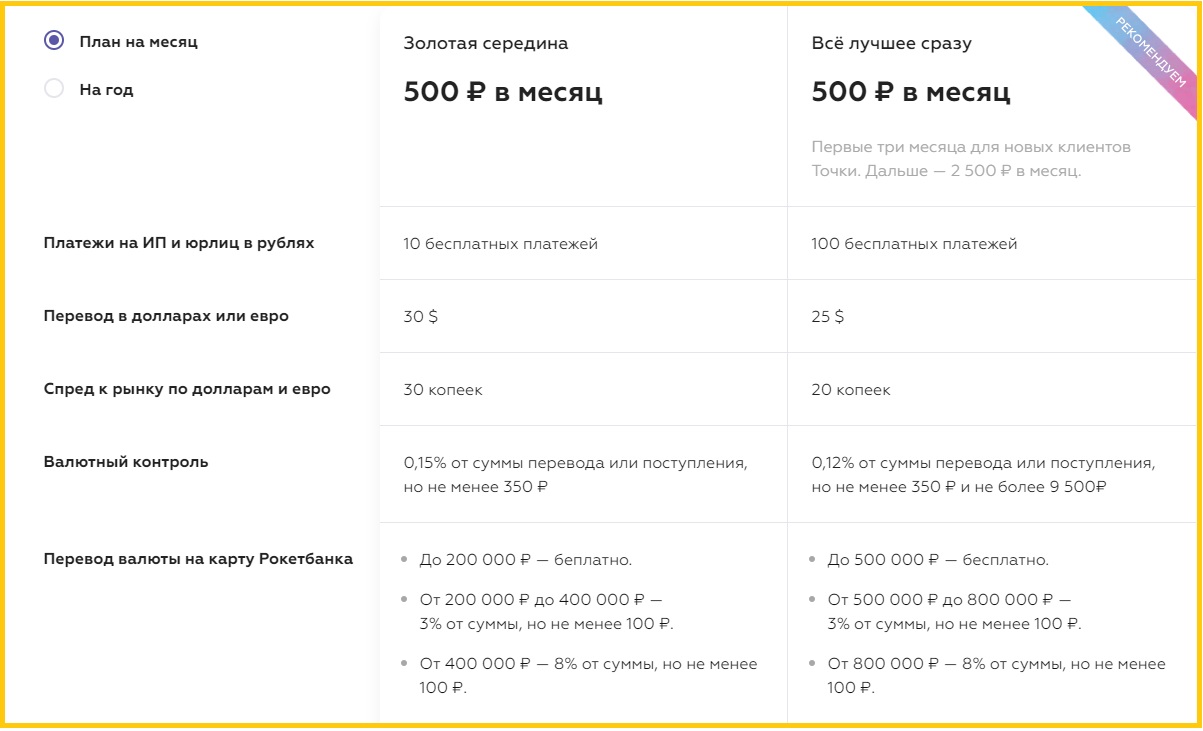

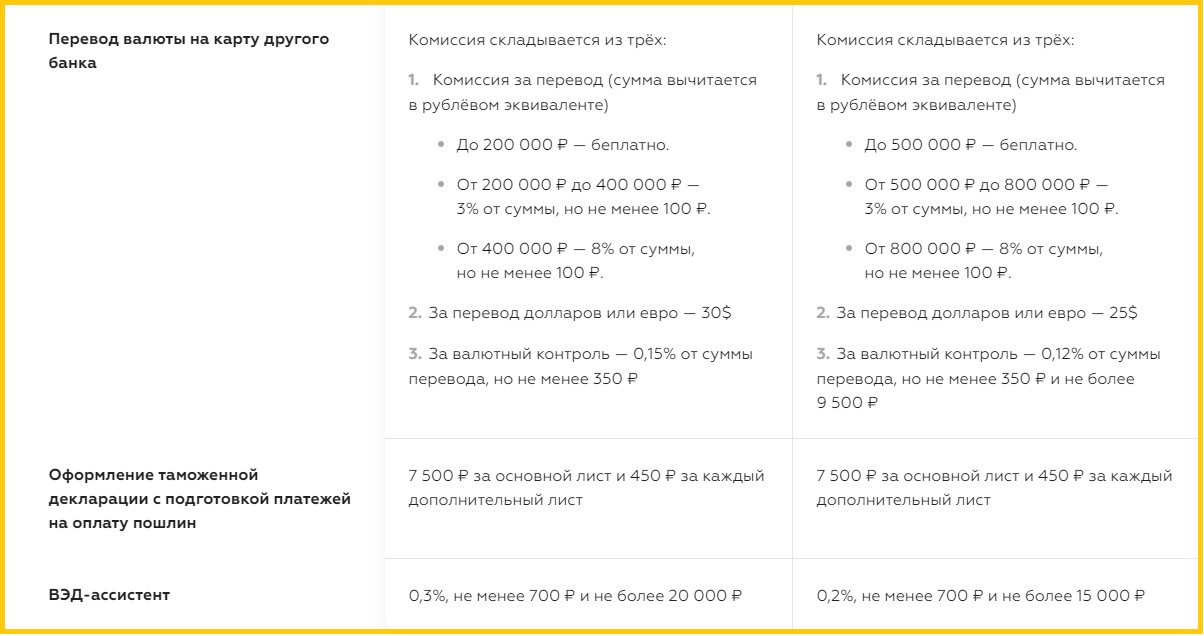

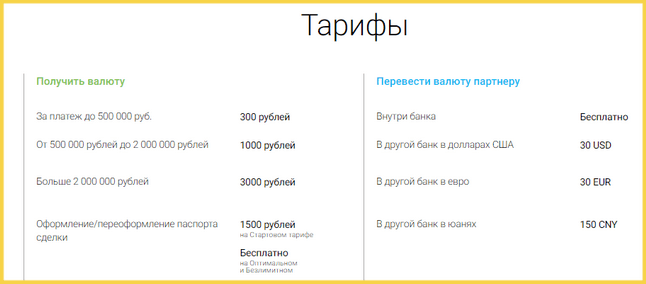

- Банк Точка.

- Тинькофф Банк.

- Модульбанк.

- Веста.

Давайте поговорим о каждом из них более подробно.

Точка Банк предоставляет широкий спектр услуг для предпринимателя. Что касается валютного контроля, то Точка не останавливается просто на оформлении паспорта сделок. Банк сам проверяет правомерность сделки еще до того, как она была совершена, извещает компанию о необходимых документах, проводит саму операцию. Точка действительно не контролирует, а помогает предпринимателям совершать валютные сделки.

Тинькофф, в отличие от той же Точки, действительно выполняет роль контролирующего органа. Оформление паспорта сделки происходит в рамках тарифа для малого бизнеса. То есть если вы обслуживаетесь в этом банке, то прочие операции не будут вам ничего стоить.

Стоимость услуг у Модульбанка довольно высокая. Но это оправдано их проделываемой работой — в большинстве случаев сама кредитная организация соберет все необходимые документы, уведомит клиента о том, что от него требуется, и начнет проверку. Для клиента работать с банком достаточно просто — с подачи заявки на открытие счета до получения денег за операцию проходит 1-2 часа.

Последний в нашем списке — банк Веста. Эта кредитная организация хороша не столько тем, что оформляет операции валютного контроля бесплатно и в кратчайшие сроки, сколько предоставляемыми условиями по валютным операциям в целом.

Паспорт сделки оформляется бесплатно в течение одного дня. Банк сам уведомит клиента о том, какие документы ему необходимо предоставить и в какие сроки.

Как вы можете видеть, все банки выступают не столько в роли надзорного органа, который следит за правомерностью проведения валютных операций, сколько в роли помощника, который всеми силами пытается облегчить проведение валютных операций своим клиентам.

Есть еще два банка, о которых нельзя не сказать — Сбербанк и Альфа. Они достаточно популярны, но подводные камни в работе с ними все же есть.

Прямой конкурент Тинькофф — Альфа-Банк — также осуществляет валютный контроль и оформляет паспорт сделки. Условия почти те же, но бюрократии чуть больше. Иногда приходится доказывать технической поддержке и сотрудникам банка, что ваши операции проводились правомерно, и это не отмывание денег.

В 2017 году Сбербанк оформляет паспорта сделки значительно реже. Это связано с тем, что банки, к которым причастно государство, стараются все сильнее контролировать ввод/вывод иностранной валюты в страну. И именно поэтому многим клиентам может быть отказано в операции без объяснения причин.

Паспорт сделки с 2018: с какой суммы он отменен

С 1 марта 2018 года паспорта сделки упразднены вне зависимости от общей суммы внешнеэкономического контракта. Государство не отменило валютный контроль, но решило осуществлять его в ином, менее жестком порядке – в соответствии с Инструкцией Банка России № 181-И от 16.08.2017.

Вместо оформления паспорта сделки, теперь требуется регистрация договора с контрагентом. Банк присваивает документу уникальный номер и ставит его на учет. Процедура осуществляется в течение одного дня.

Итак, на паспорт сделки сумма контракта не влияет, он просто больше не нужен. Однако от нее зависит, будет ли банковская организация регистрировать контракт или нет. В настоящий момент установлены следующие лимиты, при которых документ ставится на учет:

-

3 000 000 рублей и выше – для кредитных договоров и импортных договоров;

-

6 000 000 рублей и выше – для экспортных соглашений.

Сумма по внешнеторговому контракту определяется на день его заключения (или последнего изменения, внесенного сторонами в заключенное соглашение). Банкиры предупреждают, что речь идет именно об общей сумме договора, а не о размере отдельного платежа, поэтому намеренно их дробить нет никакого смысла.

Если сумма сделки меньше 200 000 рублей, под контроль банка она не попадает. Когда цена контракта превышает эту сумму, но не достигает вышеуказанных лимитов, банк не регистрирует договор, но может запросить документы по конкретному платежу, если увидит в этом необходимость.

Для чего банку ПС?

Законодательством на банки возложены функции по осуществлению валютного контроля. В рамках своих полномочий они проводят проверку документов по всем контрактам, попадающим под условия, озвученные в законе «О валютном регулировании». Банк подтверждает легальность документов, следит за тем, чтобы сумма контракта соответствовала величине транзакций. В случае товарных операций банк дополнительно запрашивает информацию у таможенной службы, чтобы удостовериться, что сумма контракта соответствует количеству (и качеству) товара, перевезенного через государственную границу.

При оформлении сделок, связанных с внешнеторговыми отношениями, банковские учреждения отслеживают своевременность платежей по обязательствам, предусмотренных в договорах, а также исполнение условий, оговоренных в нем. В случае нарушений пунктов договора (например, отказа от поставки оплаченных товаров), банк отслеживает возвращение средств, перечисленных нерезидентам. За нарушение сроков репатриации средств законом предусмотрены штрафные санкции.

Если сделкой оговаривается выдача кредита или займа, банк отслеживает валютные транзакции (проверяет на соответствие условиям сделки), контролирует возврат средств на р/с резидентов.