Форма 1 НДФЛ: когда и как заполнять?

Формировать форму нужно каждый месяц, как только начисляется сумма заработной платы к выдаче. Ранее бланк представлял собой карточку, но начиная с отчетности за 2011 год, он преобразован в налоговый регистр, вести который обязаны все работодатели. Обязательными для заполнения являются следующие поля формы:

- доходы за квартал с помесячной разбивкой

- полагающиеся по НК РФ вычеты

- фактически уплаченные в казну суммы НДФЛ

ВАЖНО: заполнять форму нужно с учетом принятой кодификации доходов, отчислений, вычетов. Информация 1 НДФЛ – база для идентификации работника в качестве налогоплательщика и основание для присвоения ему соответствующего статуса

В обязательном порядке здесь указываются:

Информация 1 НДФЛ – база для идентификации работника в качестве налогоплательщика и основание для присвоения ему соответствующего статуса. В обязательном порядке здесь указываются:

- даты выплаты доходов работникам

- даты произведенных удержаний

- суммы каждого вознаграждения и удержания

- реквизиты платежей

Сейчас, когда документ формируется на базе автоматизированного решения 1С, сложностей с составление формы по всем правилам не возникает.

Обратите внимание: если фирма-агент в срок не представит 1 НДФЛ по запросу ФНС в период проверки, ее ждет штраф 10 000 руб. на основании нормы статьи 120 Кодекса

1 НДФЛ бланк 2017: термины и понятия

Давайте для начала определимся с терминологией и основными понятиями. Это особенно актуально для тех, кто впервые формирует данную форму. Им будет полезен следующий глоссарий:

- Подоходный налог или НДФЛ – федеральный налог на все поступлений в качестве доходов физических лиц в размере 9/13/30/35 % в зависимости от характера поступлений. Регламент расчетов по НДФЛ определен гл. 23 НК РФ.

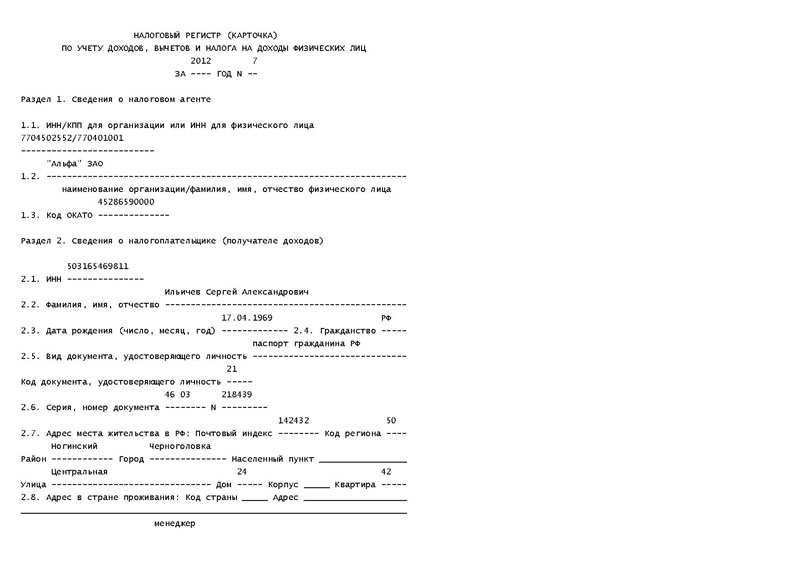

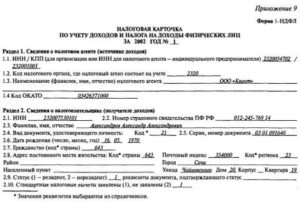

- 1 НДФЛ 2017 бланк скачать можно в Сети. Форма утверждена приказом ФНС еще в 2003 году, номер документа БГ-3-04/583. Титульная страница выглядит так:

Именно эту форму чаще всего считают «первичкой» по учету доходов физического лица в рамках сотрудничества с конкретным работодателем.

Регистр налогового учета доходов по НДФЛ – своего рода аналог карточки 1-НДФЛ от 2003 года, который может быть сформирован в свободной форме, если его содержание дает исчерпывающую информацию о начислениях и удержаниях по сотрудникам за налоговый период.

Кто заполняет 1 НДФЛ на сотрудника?

Хотя данные в документе напрямую относятся к начислениям и удержаниям по каждому конкретному сотруднику предприятия или ИП, заполнять форму должны не работники, а их налоговые агенты, то есть – текущие работодатели. Сотрудники бухгалтерии формируют 1 НДФЛ в качестве регистра налогового учета. При этом они следуют следующим правилам:

- карточка-регистр составляется по данным каждого месяца на основании текущих итоговых ведомостей по заработной плате и прочих вознаграждений и доходов сотрудников предприятия

- именно бухгалтер-расчетчик, который по роду своей службы рассчитывает заработную плату, готовит базовые данные для заполнения формы и формирует документ на основании ежемесячных начислений

ВАЖНО: не отражаются в указанном регистре следующие виды начислений в пользу сотрудника:

- пособия из средств фонда на обеспечение сотрудниц выплатами на основании больничного листа по беременности и родам

- выплаты в пользу сотрудника, обусловленные рождением ребенка или его усыновлением

- все обусловленные трудовым законодательством страны денежные выплаты, связанные со статусом безработного

Карточка по форме 1-НДФЛ в 2018 году (скачать бланк)

Источник/официальный документ: утверждена приказом МНС России от 31.10.2003 № БГ-3-04/583.

Название документа: НАЛОГОВАЯ КАРТОЧКА ПО УЧЕТУ ДОХОДОВ И НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ Формат: .xls Размер: 79 кб

Скачать Печать Предварительный просмотр В закладки

Форма 1-НДФЛ является особенной карточкой, позволяющей учитывать прибыль и подоходный налог. Составление и передача такого бланка в ИФНС осуществляется работодателем. Согласно правилам, которые прописаны в законодательстве, заполнять бланк необходимо каждый месяц — когда работодатель начисляет заработную плату и вносит НДФЛ в бюджет.

С 2011 г. бланк 1-НДФЛ подвергся замене на налоговые регистры — именно их теперь рассматривают в качестве 1-НДФЛ. с 2011 года применение 1-НДФЛ не является обязательным. Скачать бланк 1- НДФЛ можно ниже. Там же можно посмотреть на образец заполнения 1- НДФЛ.

В представленной форме присутствуют особые поля, где должны быть отображены:

— прибыль физлиц, которая получена ими за квартал и месяц;

— вычеты по налогу, которые привели к уменьшению платежа в казну;

— размер действительных платежей по НДФЛ, которые направлены в бюджет.

Когда составляется 1-НДФЛ, работодатели должны учитывать принятые идентификационные коды прибыли и налоговых платежей, разновидности вычетов по налогу, которые положены работникам, а заодно документацию, которая подтверждает это право.

В результате информация, которая представлена работодателем, должны послужить основой для того, чтобы идентифицировать налогоплательщика и установить его статус.

В такой форме необходимо указывать даты, когда выплачивается зарплата сотруднику, а также удержания НДФЛ, прописывать реквизиты платежной документации.

На сегодняшний день по бланку 1-НДФЛ выполнено интегрирование с программой 1С. Это дозволяет подвергнуть автоматизации учет доходов и налоговых выплат по каждому из сотрудников.

Если работодатель не заполнит своевременно эту форму для проверки в налоговую инспекцию, то на него будет наложены штрафные санкции в размере десяти тысяч рублей.

Нормы права: что диктует закон?

Глава 23 Кодекса – база для расчета НДФЛ, причем в нормах статьи 230 прямо указано:

- учет поступлений и вычетов ведет налоговый агент

- использовать для отражения сумм следует налоговый регистр

- регистром учета можно считать форму 1 НДФЛ

В каком порядке следует подавать карточки?

Ежемесячно бухгалтерия работодателя или фирма-аутсорсер формируют карточку 1-НДФЛ. Это одновременно и бухгалтерский, и налоговый учет доходов. Вся процедура сводится к нескольким простым действиям:

- составить ведомость учета доходов в разрезе сотрудников

- учесть в таблице зарплату, отпускные, премии, компенсации

- сформировать документ по форме 1 НДФЛ

- направить данные по регламентированной форме в ФНС

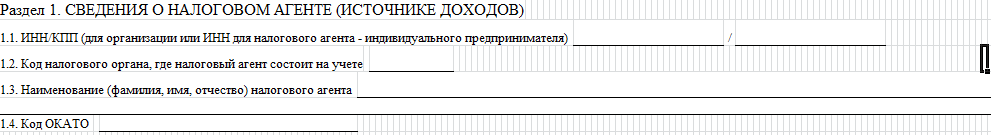

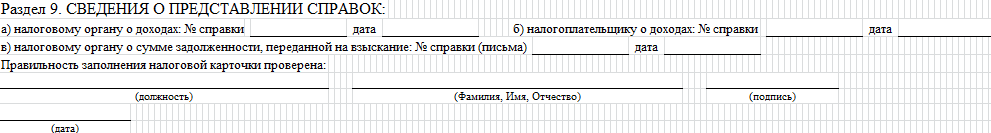

Обратите внимание, в актуальной форме 1 НДФЛ 9 разделов:

Раздел 1

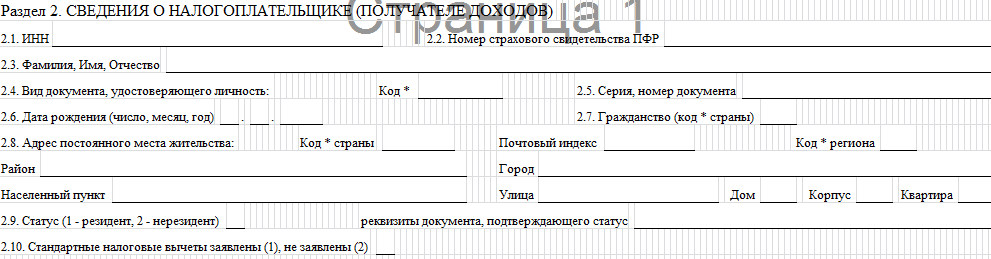

Раздел 2

Раздел 3

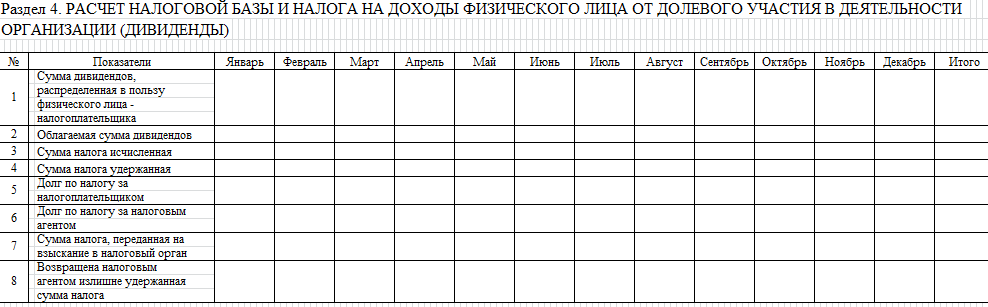

Раздел 4

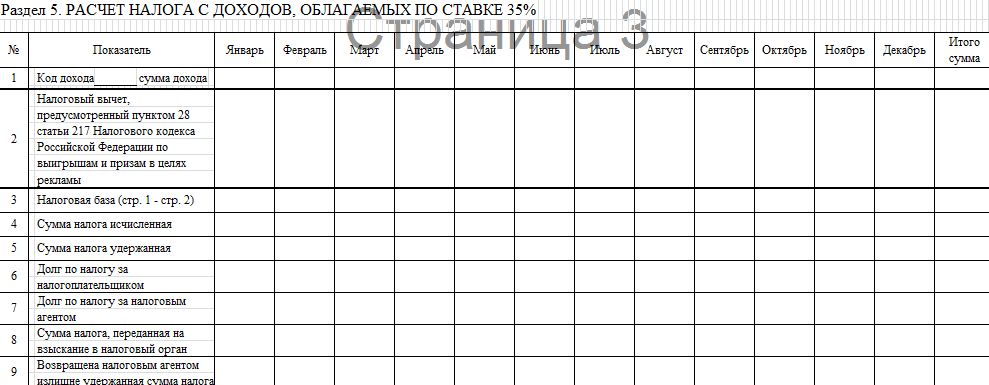

Раздел 5

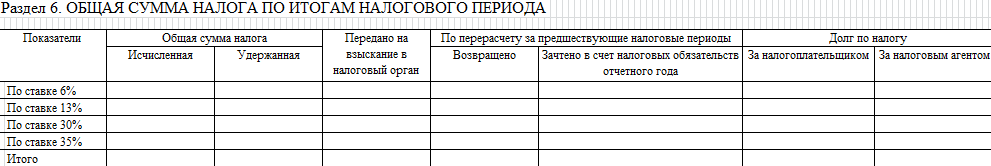

Раздел 6

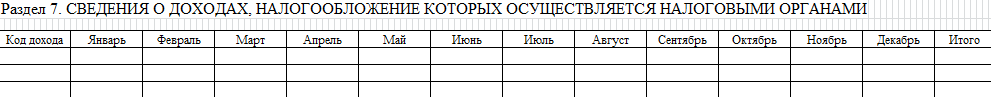

Раздел 7

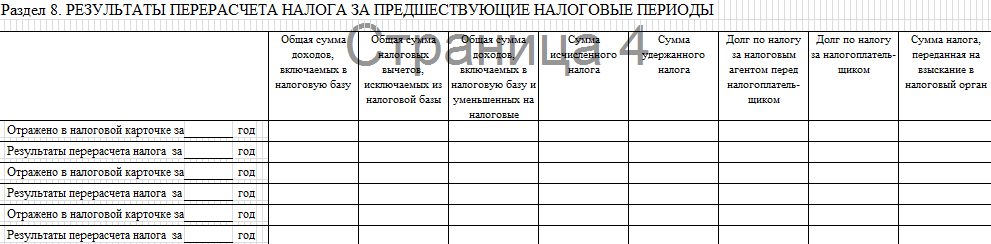

Раздел 8

Раздел 9

Обобщающий раздел формы фактически содержит данные, используемые при составлении формы 2-НДФЛ. Обязательными полями признаны:

- общая величина налоговой базы по каждому работнику предприятия

- виды предоставленных вычетом

- расчетные суммы налога к уплате

Идентификация работника специалистом налоговой службы проходит по параметрам: доходы, вычеты, платежи, долги, реквизиты, и конечно – личные данные налогоплательщика.

Декларация 1-НДФЛ: форма, образец заполнения, пример, бланк, карточка

Налог, который обязаны уплачивать в бюджет все работодатели за своих работников каждый раз, когда происходит начисление и выплата заработной платы называется подоходным налогом.

При разных ситуациях данный налог рассчитывается по разным ставкам. Это может быть, как 13% и 9%, так и 30% и 35 %.

Сведения по суммам выплаченных налогов раньше работодатели должны были учитывать в форме 1-НДФЛ.

В этом документе отражались суммы уплаченных подоходных налогов в бюджет на своих работников. Заполнялась форма каждый месяц, одновременно с начислением заработной платы своим сотрудникам.

Понятие 1-НДФЛ

После 2011 года все налоговые агенты заполняют регистр 1-НДФЛ. В нем указываются те же сведения, но по каждому налогоплательщику отдельно.

В регистре должны быть отражены суммы всех доходов и налогов, выплаченных предприятием или предпринимателем своим сотрудникам или временно принятым работникам. Если посмотреть внимательно то, регистр очень похож на прежнюю форму 1-НДФЛ.

И поскольку каждый работодатель обязан самостоятельно «под себя» разрабатывать регистр, то естественно, что за образец берется как раз та самая форма.

Они похожи, но есть различия, которые необходимо знать и учитывать при ведении регистра подоходного налога.

Форма регистра

Чтобы начать использовать регистр учета 1-ндфл нужно открыть шаблон этого документа в бухгалтерской программе и применить его к своему предприятию. В случае, когда вы самостоятельно хотите разработать его, можно взять за основу раннее применявшуюся форму 1-НДФЛ.

В регистре должны быть следующие сведения:

- Фамилия, имя, отчество работника;

- Число, месяц и год рождения;

- ИНН сотрудника;

- Резидент или нерезидент. Этот пункт необходим, так как позволяет рассчитать правильно ставку налога;

- Общее количество доходов, выплаченных сотруднику. Обязательно нужно указывать коды доходов и дату выдачи зарплаты;

- Общее количество налоговых вычетов. Здесь тоже стоит отметить коды, согласно которым были сделаны вычеты. Указываем далее сумму дохода за минусом положенного вычета;

- Итоговая сумма налогов, которая была посчитана и вычтена из зарплаты. День, когда данная сумма была вычтена из зарплаты и день, когда был перечислен налог. Также указываются основания перечисления, т.е. число и номер платежки.

Сроки сдачи

Регистр 1-НДФЛ оформляется ежемесячно на каждого работника отдельно. В него вносят данные о полученных доходах, в том числе отпускных, премиальных и компенсационных выплатах. Также туда входят все вычеты и сумма налога, подлежащая уплате в казну.

После этого оформленный документ должен быть сдан в налоговую инспекцию. Полученные сведения дают возможность фискальным службам осуществлять надзор за надлежащим порядком исчисления и уплаты налогов.

- Предыдущая записьФиксированные взносы ИП

- Следующая записьФорма 23 ФСС РФ

×

Рекомендуем посмотреть

Коэффициенты К1 и К2 для ЕНВД на 2016 год

Штрих код на справке 2-НДФЛ