6-НДФЛ и выплаты зарплаты в разные сроки

Рассмотрим, как будет на примере выглядеть внесение в расчет записей в ситуации с зарплатой, выдаваемой поэтапно.

Пример

За май 2017 года сотруднику была начислена заработная плата в размере 21 264 руб., исчислен НДФЛ в размере 2 764 руб. (вычеты не предоставлялись), к выплате — 18 500 руб. В связи с трудностями, возникшими на предприятии, заработная плата была выплачена частями в следующие сроки: 8 июня — 10 000 руб., 29 июня — 3 500 руб. (суммы приведены за вычетом удержанного налога, подлежащие уплате на руки). НДФЛ перечислили 8 и 29 июня соответственно. Кроме того, 16 мая выплачен майский же аванс в размере 5 000 руб. Но налог с него организация перечислила уже 8 июня.

В строке 130 раздела 2 формы 6-НДФЛ сумма полученного дохода в рассматриваемом случае может определяться как начисленная сотруднику сумма, умноженная на частное от деления фактически выплаченной суммы к общей сумме, подлежащей выплате.

Полугодовой расчет надо будет заполнить так:

|

Строка |

Показатель |

Строка |

Показатель |

|

Стр. 100 |

31.05.2017 |

Стр. 130 |

21 264 × (10 000 + 5000) / 18 500 = 17 241 |

|

Стр. 110 |

08.06.2017 |

Стр. 140 |

17 241 × 0,13 = 2 241 |

|

Стр. 120 |

09.06.2017 |

||

|

Стр. 100 |

31.05.2017 |

Стр. 130 |

21 264 × 3 500 / 18 500 = 4 023 |

|

Стр. 110 |

29.06.2017 |

Стр. 140 |

4 023 × 0,13 = 523 |

|

Стр. 120 |

30.06.2017 |

О последствиях досрочной выплаты за труд читайте в статье

.

Из представленного примера видно, что при разбивке заработной платы по разным датам удерживать налог следует тоже дробно и только с тех денег, которые на самом деле выплачены сотруднику.

Что касается авансовых выплат, то здесь отметим следующее:

- При оплате труда доход следует считать фактически выплаченным в последний день месяца.

- НДФЛ для авансов должен быть внесен в бюджет в те же сроки, что и при выдаче основной зарплаты. По сути, это означает, что налог надо перечислить не позднее того дня, который идет за днем окончательного расчета по зарплате за отработанный месяц.

- По самой авансовой выплате НДФЛ в бюджет не вносится и, соответственно, отдельно в расчете не записывается.

Сроки по НДФЛ с отпускных

Для того, чтобы правильно заполнить форму, нужно указывать следующую информацию:

- Число, когда по факту были получены денежные средства. Они определяются днем выплаты;

- Удержанный налог должен быть изъят налогоплательщиком тогда, когда по факту выплачены деньги;

- Отправить такой налог не позже, чем на следующий день после выплаты.

Важно, что отпускные деньги, а именно средний заработок, не считаются оплатой трудовой деятельности, потому как отпуск – это время отдыха работника. Поэтому датой полученного дохода считается день, когда произошла фактическая выплата

И налог удерживают тогда, когда по факту начислена выплата дохода работника. Это значит, что строки 100 и 110 должны быть одинаковыми.

Так, нормы законодательства предусматривают следующий порядок удержания и начисления: когда налоговый агент производит выплату дохода своему сотруднику, то удержанный налог он обязан перечислить в бюджет не позже последнего дня месяца, в котором производилась такая выплата. Это значит, что строка 120 будет содержать срок удержания налога с отпускных выплат.

Рассмотрим на примере какие сроки по НДФЛ с отпускных нужно указать в 6-НДФЛ.

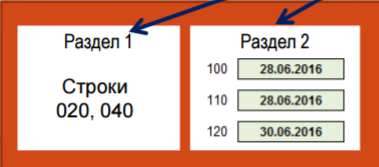

Бухгалтер ООО «Весна» отразил налог с отпускных в 6-НДФЛ за 1 полугодие 2016г. следующим образом:

Зарплата за декабрь в декабре: массовая ситуация

Все работодатели обязаны выплачивать зарплату не реже чем каждые полмесяца. С 3 октября 2016 года зарплату нужно платить не позднее 15-го числа после окончания периода, за который ее начислили. То есть крайний срок аванса – 30-е число текущего месяца, а для зарплаты – 15-е число следующего месяца (ч. 6 ст. 136 ТК РФ). См. « ».

Чтобы сроки выплаты зарплаты соблюдались, аванс по зарплате за декабрь нужно было выплатить не позднее 30 декабря, а вторую часть – не позднее 13 января 2017 года (поскольку 15 января – это воскресенье). См. « ».

При этом многие работодатели пошли навстречу своим работникам и выплатили заработную плату за декабрь 2016 года досрочно – не в январе, а в декабре. Они издавали для этого соответствующий приказ. См. « ».

Более того, некоторые работодатели оказались в ситуации, когда они были обязаны рассчитаться с сотрудниками по декабрьской зарплате в 2016 года (если документами дата выплаты второй части заработка выпадала на нерабочие праздничные дни с 31 декабря по 8 января). Следовательно, очень у многих сложилась ситуация, когда в декабре был произведен окончательный расчет по зарплате за 2016 год.

Чем грозит задержка выплаты зарплаты работодателю

Работодатель обязан выплачивать заработную плату сотрудникам полностью и в утвержденные сроки, согласно статье 22 ТК РФ, коллективному договору, трудовому договору. Задержка заработной платы влечет административное или уголовное нарушение, что сказано в подпункте 1.4 статьи 5.27 КоАП РФ и статье 145.1 УК РФ. Сотрудник, которому не выплатили заработную плату в срок, дольше двух недель, имеет право оставить работу, известив об этом начальника или руководителя, согласно статье 142 ТК РФ. В этом случае руководитель обязан выплачивать средний заработок за каждый день простоя.

Важно отметить, что при задержке заработной платы работодатель обязан выплатить сотрудникам денежную компенсацию, согласно статье 236 ТК РФ. Но в расчете 6-НДФЛ сумма денежной компенсации не отражается, так как не облагается налогом НДФЛ, согласно пункту 3 статьи 217 НК РФ

ПОПУЛЯРНЫЕ НОВОСТИ

Деньги под отчет не обязательно выдавать из кассы

Подотчетные суммы, в т.ч. на покупку бензина, можно выдать работнику не только наличкой, но и перевести по безналу на его «зарплатную» карту.

Сообщите налоговикам, на какой адрес присылать налоговое уведомление

В сентябре начнется рассылка бумажных уведомлений на уплату личных налогов. Если гражданин не проживает по месту прописки, такое уведомление может потеряться. Чтобы этого не произошло, лучше заранее сообщить в инспекцию свой актуальный адрес для корреспонденции.

Изменилась форма счета-фактуры

Так, в счете-фактуре появилась новая графа 1а «Код вида товара». Она предназначена для экспортеров, реализующих товары в страны ЕАЭС.

Как долго нужно хранить «первичку»

Первичные учетные документы, необходимые для исчисления и уплаты налогов, нужно хранить как минимум четыре года. Минфин разъяснил, с какого момента вести отсчет этого срока.

Осенью причин для исключения из ЕГРЮЛ станет больше

1 сентября вступают в силу поправки в закон о госрегистрации юрлиц и ИП. С этой даты при наличии недостоверных сведений о компании в ЕГРЮЛ налоговики будут в принудительном порядке исключать эту фирму из реестра.

Льготы по налогу на имущество физлиц: что нужно знать

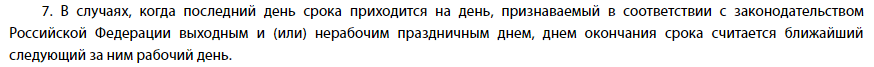

Позиция ФНС: правило переноса

В разъяснениях от 11 мая 2016 года № БС-4-11/8312 налоговая служба России напомнила о правиле пункта 7 статьи 6.1 НК РФ. Звучит оно так:

В письме от 16.05.2016 № БС-3-11/2169 ФНС уточняет: норма пункта 7 статьи 6.1 НК РФ касается именно последнего дня срока, установленного налоговым законодательством, а не даты фактического получения дохода. То есть последняя – переносу не подлежит. Это особенно актуально для тех предприятий, где установлена 6-дневная или 7-дневная рабочая неделя.

Поэтому дата получения по факту оплаты труда – это последний день месяца, за который человеку начислен доход согласно трудовому договору. При этом не имеет значения, что указанная дата попадает на выходной или нерабочий праздничный день.

Таким образом, смещение срока перечисления НДФЛ на ближайший рабочий день (даже уже следующего месяца) – вполне реальная и допустимая ситуация. Не забывайте об этом, когда вносите показатели в расчет 6-НДФЛ по отпускным. Последний день месяца – выходной?. Смело переносите дату перечисления НДФЛ на первый рабочий день нового месяца.

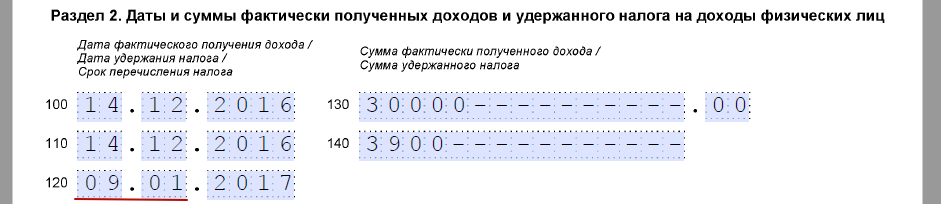

ПРИМЕР

Кузнецовой отпуск за декабрь 2016 года оплачен 14 декабря (среда) в сумме 30 000 рублей. При этом последний день месяца – выходной. В 6-НДФЛ отпускные отражают так:

Как видно, 31 декабря – это суббота. Вдобавок, с 1 по 8 января вся страна гуляет Новый Год и Рождество. Поэтому с учетом п. 7 ст. 6.1 НК РФ срок перечисления налога переходит на 9 января 2017 года.

Обратите внимание, что разные типы доходов физлица (например, зарплата и отпускные) могут иметь общую дату их получения по факту, но различные сроки перечисления налога. В подобных ситуациях строки 100 – 140 второго раздела 6-НДФЛ заполняют по каждому сроку перечисления налога отдельно

Также см. «Авансы в расчете 6-НДФЛ».

Ниже в таблице показано, чем нужно руководствоваться при внесении данных в 6-НДФЛ:

| Строка 2-го раздела 6-НДФЛ | Согласно какой норме заполнять |

| 100 «Дата фактического получения дохода» | Ст. 223 НК РФ |

| 110 «Дата удержания налога» | П. 4 ст. 226 и п. 7 ст. 226.1 НК РФ |

| 120 «Срок перечисления налога» | П. 6 ст. 226 и п. 9 ст. 226.1 НК РФ |

Также см. «Заполняем Раздел 2 в 6-НДФЛ».

Удержание НДФЛ из январского аванса: сомнительная практика

Возможно ситуация, когда НДФЛ с декабрьской зарплаты, выплаченной в декабре, бухгалтер удержал при следующей выплате дохода – с аванса за январь 2017 года. Как показать эту операцию в годовом расчете и нужно ли это вообще делать? Посмотрим на конкретную ситуацию.

Пример 3

Организация перевела зарплату за декабрь 2016 года в декабре – 30 декабря в общей сумме 677 000 рублей. С выплаты бухгалтер не исчисляла и удерживал налог. Бухгалтер исчислил НДФЛ на 31 декабря 2016 года. Сумма налога получилась 88 010 рублей (677 000 x 13%). Эту сумму удержали с ближайшей выплаты – из аванса за январь 2017 года, выданного 18 января 2017 года.

При заполнении годового расчета зарплата за декабрь 2016 года перенесется в строку 020 расчета 6-НДФЛ за 2016 год, а НДФЛ с нее в строку 040 раздела 1 расчета 6-НДФЛ за 2016 год. Более того, в строку 080 попадет сумма 88 010, поскольку бухгалтер должен был удержать налог, но этого не сделал.

Опасная логика!

Специалисты Минфина высказывались: до конца месяца нельзя признать, что работник получил доход в виде зарплаты. НДФЛ надо удержать при выплате доходов в денежной форме в следующем месяце (письмо от 21.03.2016 № 03-04-06/15565). Если вы платите зарплату до окончания месяца, получается, что НДФЛ с зарплаты за декабрь 2016 года надо удержать из аванса за январь 2017 года. Но это довольно странная и опасная, на наш взгляд, логика. При проверке налоговый инспектор может поинтересоваться: почему вы не удержали НДФЛ в декабре 2016 года, а отложили операцию на следующий налоговый период? Ведь возможность удержать НДФЛ при выплате декабрьской зарплаты была. Обоснованно ответить на такой вопрос, по всей видимости, будет довольно сложно.

Если декабрьский НДФЛ удержать из январского аванса, то в разделе 2 расчета 6-НДФЛ за I квартал 2017 года можно будет выделить так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 18.01.2017 (дата удержания);

- строка 120 – 19.01.2017 (дата уплаты в бюджет);

- строка 130 –677 000 (сумма дохода);

- строка 140 – 88 010 (сумма НДФЛ).

Данный подход к формированию расчета 6-НДФЛ, полагает, не стоит нельзя расценивать логичным и верным, поскольку нарушено требование пункта 6 статьи 226 НК РФ, согласно которому НДФЛ с зарплаты по трудовому договору нужно перечислять не позднее дня, следующего за днем выплаты дохода. Соответственно в отношении декабрьской зарплаты по строке 120 должна быть дата не позднее 09.01.2017. Обозначенный выше пример заполнения также может вернуться налоговому агенту с пометкой «ошибка». Поэтому рекомендуем проконсультироваться в своей ИФНС, как они расценят подобных подход к отражению декабрьской зарплаты, выплаченной в декабре 2016 года.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter

.

Различные хозяйственные ситуации, возникающие при выплате заработной платы

Зарплата может быть выдана частями в следующих случаях:

- для соблюдения условий, изложенных в ч. 6 ст. 136 ТК РФ в части оплаты за исполнение трудовых обязанностей с периодичностью раз в полмесяца;

- когда у предприятия недостает денег для выдачи заработанных средств и работодатель вынужден частями гасить долги по плате за выполнение работы;

С 2016 года в налоговую практику внедрен новый отчетный документ, именуемый «расчет 6-НДФЛ». При его заполнении у бухгалтеров могут возникнуть вопросы по правильному внесению данных, касающихся как основного дохода, так и авансовых выплат. Немалые трудности возможны и при отражении дробных зарплат.

Используя нормативные материалы, ниже мы опишем основные правила формирования расчета 6-НДФЛ, а затем укажем, как внести в него выдачу заработной платы при возникновении ситуаций, связанных с задолженностью перед работниками и при перечислении денег напрямую банку на погашение кредита. Именно эти 2 ситуации, как нам представляется, чаще всего встречаются в современных экономических условиях и могут вызвать затруднения при составлении отчетности.