Сроки сбора подтверждающих нулевую ставку документов

Компания может собирать вышеуказанный комплект документов в течение 180 календарных дней. Для того чтобы подтвердить обоснованность применения нулевой ставки, при экспорте продукции в Казахстан организация должна выполнить следующие действия:

-

В срок до 5 календарных дней со дня отгрузки экспортного товара обязательно выписать счет-фактуру со ставкой НДС 0%. Не забудьте проставить код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. Правда, на данный момент в бланке счета-фактуры соответствующего раздела нет, поэтому поставьте этот код после наименования товара или внизу, под подписью должностных лиц. Зарегистрируйте документ в книге продаж на последнее число квартала, в котором оформлены документы. Не забудьте, что с 01.07.2016 введены новые коды для НДС, утвержденные приказом ФНС России от 14.03.2016 № ММВ-7-3/136.

-

Если выручка поступает в валюте, отразите сумму поставки по курсу на дату отгрузки (п. 3 ст. 153 НК РФ).

-

В декларации по НДС за этот же квартал заполните раздел 4. В поле 020 укажите выручку. В поле 030 вносится сумма вычетов по входящему НДС, приходящемуся на реализованные товары.

-

С 01.07.2016 порядок вычета входного НДС изменился, его можно заявлять на дату принятия товаров и услуг к учету. В связи с этим в поле 030 сейчас указывается только сумма вычетов по товарам, приобретенным до 01.07.2016. О данном изменении читайте в наших следующих разделах.

-

Если товар был приобретен ранее 01.07.2016 и НДС по нему уже был принят к вычету, то сумму входящего НДС нужно восстановить и отразить в разделе 3 (графа 5, строка 100) декларации по НДС, составленной за период отгрузки.

-

Декларацию нужно сдать в фискальный орган по месту нахождения компании не позднее 25-го числа месяца, следующего за отчетным периодом.

НДС и его начисления при экспорте:

Налог на добавленную стоимость (или НДС) – это определенные отчисления в бюджет частичной стоимости товаров, подлежащих реализации.

Понятие также включает в себя отчисления, которые необходимо выплатить при импорте товаров на территорию Казахстана.

На сегодняшний день в Республике Казахстан действует единая ставка НДС, составляющая 12%. Вне зависимости от того приобрели Вы товар или выпустили его самостоятельно, необходимо уплатить некую сумму в бюджет.

При этом при продаже товара за территорию Казахстана, Вы обязаны выставить счет на товар без НДС, то есть с нулевой ставкой.

Таким образом, возникает переплата, поэтому экспортеры имеют право возвратить излишне уплаченную сумму, либо возместить ее.

Экспорт в Казахстан, какие необходимы документы

Тем, кто собирается заниматься ВЭД самостоятельно, расскажем, какие необходимы документы для экспорта в Казахстан:

1. заверенные печатью организации копии следующих документов: паспорта директора и бухгалтера, а также учредительные документы компании;

2. две копии внешнеторгового контракта, в котором должна быть указана спецификация товара, его полная стоимость, форма оплаты и ее сроки;

3. в тех случаях, когда общая сумма экспорта переходит рубеж в 50000 долларов, на сделку требуется оформить паспорт, куда вносится информация о оплате, ее сроках и когда будет осуществляться поставка в Казахстан;

4. шесть копий счета-фактуры, на котором указаны банковские реквизиты компании экспортера, указана цена каждой позиции товара, его количество, общая сумма, номер внешнеторгового контракта, номер накладной и срок оплаты;

5. документы (лицензия или сертификат) позволяющие произвести или продать определенную продукцию в Казахстан;

6. документы, в которых содержится информация об изготовителе, области применения и назначении экспортируемых товаров;

7. сертификат соответствия (необходим для подтверждения происхождения товаров и права на их владение);ряд товаросопроводительных документов.

Заметим, что это еще не все документы для экспорта в Казахстан, в зависимости от товара, могут потребоваться различные сертификаты и справки. Помимо этого следует помнить о возврате НДС, для чего потребуются документы для подтверждения экспорта в Казахстан. Если вы решили собирать эти документы самостоятельно, советуем проконсультироваться с нашими специалистами. Консультация абсолютно бесплатна.

Изменения списков документов при экспорте в страны Таможенного союза

После вступления в силу Таможенного союза подвергся изменению список необходимых для экспорта документов. Теперь не требуется оформление грузовой таможенной декларации и сертификата происхождения, все остальные требования остались без изменения.

Звоните, мы поможем оформить документы для экспорта в Казахстан.

Возмещение НДС при экспорте в Казахстан

Подборка наиболее важных документов по запросу Возмещение НДС при экспорте в Казахстан (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Возмещение НДС при экспорте в Казахстан

«Договор о Евразийском экономическом союзе»(Подписан в г. Астане 29.05.2014)(ред. от 08.05.2015)(с изм. и доп. вступ. в силу с 12.02.2017) При экспорте товаров с территории одного государства-члена на территорию другого государства-члена налогоплательщик имеет право на налоговые вычеты (зачеты) в порядке, аналогичном предусмотренному законодательством государства-члена, применяемому в отношении товаров, экспортированных с территории этого государства-члена за пределы Союза.

Статьи, комментарии, ответы на вопросы. Возмещение НДС при экспорте в Казахстан

Путеводитель по налогам. Практическое пособие по НДС Подробно порядок принятия к вычету и отражения в декларации сумм НДС, исчисленных и уплаченных при ввозе товаров на территорию РФ, рассмотрен в гл. 15 «НДС при импорте товаров» и гл. 17 «НДС при экспорте (импорте) товаров, выполнении работ, оказании услуг на территории Таможенного союза России, Белоруссии и Казахстана (в период с 1 июля 2010 г. по 31 декабря 2014 г. включительно), а также экспорте (импорте) товаров, выполнении работ, оказании услуг между Россией и Белоруссией до 1 июля 2010 г.».

Путеводитель по сделкам. Поставка. Поставщик При экспорте товаров в Республику Беларусь и Республику Казахстан вычеты «входного» НДС применяются независимо от того, подтверждена ставка 0 процентов или нет (абз. 2 п. 1, абз. 2 п. 3 ст. 1 Протокола от 11.12.2009 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе»). Соответственно, даже при ее неподтверждении и начислении НДС с такой реализации по ставке 18 (10) процентов «входной» НДС по экспортированным товарам принимается к вычету.

Документ доступен: в коммерческой версии КонсультантПлюс

Как экспортеру в Казахстан получить налоговую льготу

Если Ваша фирма продает товары в Казахстан, то ставка НДС 0% применима для Вас в случае подтверждения факта экспорта. Для того, чтобы подтвердить отгрузку товара казахскому партнеру, Вам нужно:

- Собрать необходимые документы;

- Заполнить декларацию и передать ее в ФНС вместе с прочими документами.

После проверки пакета документа орган ФНС вынесет решение относительно признания Вашего права на льготы или отказ в них.

Ниже мы подробно рассмотрим каждый из этапов.

Этап 1. Собираем документы

Для того, чтобы подтвердить факт экспорта в Казахстан, Вам потребуются:

- Соглашение между Вашей фирмой и компанией из Казахстана (к данной категории относятся договора купли-продажи, лизинга, передачи сырья в переработку);

- Заявление казахской компании в электронном виде, к нему прилагается сообщение с отметкой налоговой инспекции Казахстана. Документ подтверждает, что Вы ввезли товар в Казахстан;

- Транспортные документы.

В частных случаях пакет требуемых документов может быть расширен. К примеру, если Вы осуществляете экспорт в режиме свободной таможенной зоны, то Вам также потребуется копия таможенной декларации. Если Вы продаете товар в Казахстан через посредника, то пакет документов следует дополнить посредническим соглашением.

Этап 2. Заполняем декларацию

При экспорте в Казахстан налоговую декларацию следует заполнять в общем порядке. Для экспортных операций для заполнения предусмотрен раздел 4. В нем Вам необходимо указать:

- Код каждой операции, экспорт по которой подтвержден документально;

- Налоговую базу по каждой операции. В строке 20 укажите стоимость продукции, если Вы занимаетесь непосредственно его продажей. Если Вы передаете в Казахстан сырье для переработки, то в строке 20 укажите цену выполнения работ. В ситуации, когда казахская компания принимает от Вас имущество в лизинг, то в строке 20 нужно указать его первоначальную стоимость, приходящуюся на каждый платеж;

- Сумму вычетов по продукции, которая была использованы при процедуре экспорта в Казахстан. Отметим, что по каждой операции сумму вычетов следует указывать отдельно.

Этап 3. Подаем документы в ФНС

Подавать заявление о налоговой льготе Вы можете как отдельно по каждой операции, так и в виде консолидированного перечня. Предварительно убедитесь, что данные о заявлениях имеются в базе ФНС. Это можно проверить, воспользовавшись электронным ресурсом сайта фискальной службы. Если казахская компания не передала заявление в ФНС РФ, то документы у Вас не примут.

При подтверждении экспорта в Казахстан Вам следует учесть следующее: подачу перечня заявлений Вам следует осуществлять только в электронной форме. Это правило установлено в соответствии с требованиями законодательства Казахстана.

Перечень заявлений подавайте вместе с налоговой декларацией. Срок подачи бумаг ограничен 180 днями, начиная с момента, когда товар был помещен под таможенную процедуру.

Этап 4. Ожидаем решение ФНС

После того, как Вы подали требуемые документы, специалисты ФНС проверяют факт экспорта, именно сверяют данные в предоставленных Вами документах с информацией, поступившей из налоговой Казахстана. Для того, чтобы ФНС согласовала применение ставки 0%, от фискальной службы Казахстана должна поступить информация, подтверждающая то, что Вы ввезли продукцию в Казахстан.

Информацию о подтверждении экспорта Вы получите в виде уведомления. Если документов окажется недостаточно (к примеру, отсутствует заявление от казахского импортера), то Вам придется начислить НДС по операции по ставке 18% или 10%.

Как заполняется декларации по НДС

Новая форма отчетности с 2015 года и порядок ее заполнения утверждены Приказом № ММВ-7-3.558 от 29.10.2014 года. Она подается до 20 числа месяца, следующего за окончанием квартала. Но поскольку документы для подтверждения экспорта разрешается сдавать в течение 180 дней после отгрузки, возникает вопрос: как правильно отразить экспортную операцию? Рассмотрим три ситуации, возникающие на практике.

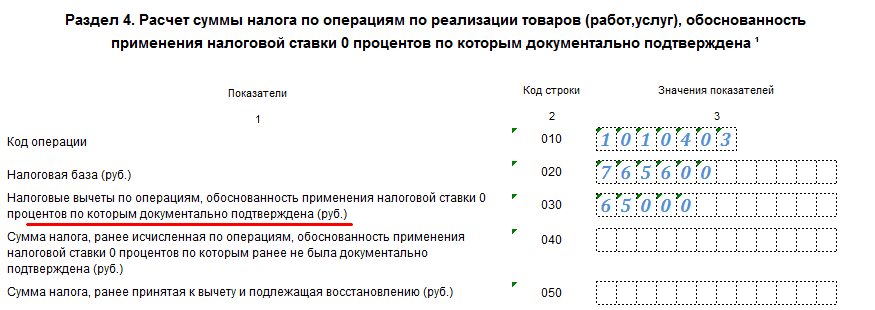

Пример 1 Полный пакет для обоснования нулевой ставки НДС собран вовремя – до истечения отчетного периода, в котором произведена поставка (рис.1).

ООО «Феникс» отгрузило товар по договору 17 января 2016 года на сумму 10 000 долларов, курс на эту дату составлял – 76,56. Цена экспортной поставки содержит «входной НДС» — 65 000 рублей. Все нужные документы организация собрала 20 марта. При подаче декларации 20 апреля 2016 года заполняется раздел 4 (1 отчетный квартал). Указанная в графе 030 цифра равна итоговой сумме уменьшения налога, и влияет на расчет граф 040 и 050 раздела 1. Код 1010403 соответствует НДС 18% (1010404 – 10%).

Рисунок 1. Заполнение декларации при своевременном подтверждении экспорта в Казахстан.

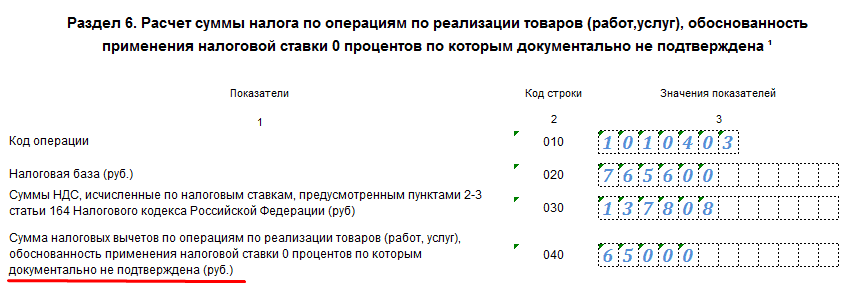

Пример 2 При тех же входных условиях организация не смогла подготовить документы в положенный срок – 180 дней. Тогда, 16 июля 2016 года (на 181 день после даты отгрузки):

- нужно зарегистрировать счет фактуру в дополнительных листах книг продаж и покупок за тот период, когда производилась поставка;

- рассчитать налог и подать уточненную декларацию за 1 квартал (рис.2);

произвести уплату налога и рассчитать пени со дня отгрузки за весь пропущенный период.

Рисунок 2. Расчет суммы налога к уплате в бюджет при отсутствии подтверждения.

При расчете НДС в соответствии с НК РФ за дату отгрузки принимается день оформления первичных бухгалтерских документов на покупателя (накладная, счет-фактура). С другой стороны, по договору между странами ТС — это последний день квартала, в котором собран весь пакет документов для обоснования ставки 0%. Отсюда следует, что если, например, это сделано в апреле (срок не вышел), то достаточно заполнить 4-й раздел, и подать декларацию до 20 июля. То есть, при сдаче отчетности за второй квартал.

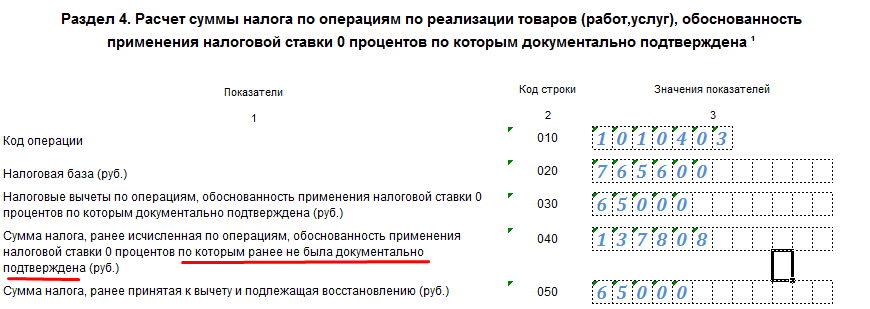

Пример 3 Предположим, что нужные документы удалось собрать только в ноябре 2016 года. Это значит, что фактически налог уже оплачен, сдана декларация с заполненным разделом 6 – за отчетный период, на который приходится 181 день.

Тогда в декларации за 4 квартал данные в раздел 4 заносятся следующим образом (рис.3). Общая сумма возмещения составит 137 808 рублей – налог без пени. Последние, как и штрафы, не возвращаются.

Рисунок 3. Возмещение суммы уже оплаченного экспортного налога.

В декларации есть раздел 5, который тоже предназначен для отражения внешнеторговых операций. Он используется, когда подтверждающие документы были собраны, но компания на день сдачи отчета не имела других необходимых данных. Например, у нее отсутствовали счета-фактуры по налогу, раньше включенному в стоимость. После их получения, в течение 3-х лет можно заявлять сумму к возврату, а также учесть как переплату в счет налога на прибыль.

Список документов для подтверждения права на нулевую ставку

В ИФНС следует представить:

-

Договор купли-продажи или контракт с контрагентом из Казахстана. Кроме обычного договора поставки может быть составлен договор лизинга или товарного кредита. В этом документе должны быть обязательно обозначены цена товара, его название, общая сумма поставки и условия оплаты.

-

Транспортные и товаросопроводительные документы, подтверждающие перемещение предмета купли-продажи из России в Казахстан. В зависимости от вида транспорта это может быть товарно-транспортная накладная (1-Т), товарная накладная (ТОРГ-12), накладная СМГС и др. (подробнее см. в письме Министерства транспорта РФ от 24.05.2010 № ОБ-16/5460). Отметка таможенников на них не нужна. Если товар поставляется в Казахстан самовывозом, лучше применять международную товарно-транспортную накладную (см. письмо ФНС России от 16.09.2011 № ЕД-4-3/15167@).

-

Заявление о ввозе товаров и уплате косвенных налогов с проставленной на нем отметкой фискальных органов Казахстана. Если покупатель освобожден от уплаты НДС, соответствующую запись об этом на заявлении лучше иметь. Оформлением данного документа обычно занимается покупатель товара (импортер). Заявление может быть предъявлено и в электронном виде, заверенное специальной цифровой подписью. Компания-экспортер может проверить поступление этого документа в налоговые органы Казахстана на сайте nalog.ru, в соответствующем разделе. Вместо множества отдельных заявлений может быть предъявлен электронный перечень. Он состоит из титульного листа и основного раздела, в котором указываются:

-

номера и даты отметок о регистрации заявлений;

-

идентификационный код покупателя, который можно найти в классификаторе, утвержденном постановлением Госстандарта России от 14.12.2001 № 529-ст;

-

раздел заявления, в котором приведены реквизиты компании-продавца.

Этот комплект отличается от пакета документов, собираемых при экспорте в другие страны, отсутствием в списке таможенной декларации с отметкой о вывозе товара.

Что делать, если подтверждающие нулевую ставку документы собраны позднее установленного срока

В том квартале, когда документы все-таки собрали, необходимо:

В декларации за квартал, в котором собраны документы, заполнить раздел 4:

графа 010 — код;

-

020 — экспортная выручка;

-

030 — вычеты по подтвержденному экспорту;

-

040 — НДС, исчисленный по экспорту из-за отсутствия документов;

-

050 — вычет по товарам, включенным в экспорт.

Принять сумму НДС, начисленного ранее по общим правилам (и указанного в разделе 6 уточненной декларации), к вычету. Для этого требуется зарегистрировать счет-фактуру, выставленный ранее, с полной суммой налога в книге покупок.

Все это можно сделать не позднее 3 лет с момента завершения квартала, в котором была отгружена экспортная продукция (постановление президиума ВАС РФ от 19.05.2009 № А40-24726/08-128-79, 17473/08).

Оформление экспорта своими силами

Тем, кто решил вести внешнеэкономическую деятельность своими силами, как проводится экспортная сделка:

- с клиентом необходимо заключить внешнеторговый контракт;

- товар должен пройти проверку, где выясняется необходимо ли ему лицензирование и не может ли он иметь военное применение.;

- в том случае, когда общая стоимость продажи товара в Казахстан больше $50000, на сделку необходимо оформлять специальный паспорт;

- потребуется выбрать компанию, обеспечивающую доставку товара заказчику, при этом необходимо правильно оформить экспедиторскую расписку.

В отдельных случаях может дополнительно понадобиться оформление экспертных заключений, фитосанитарных или ветеринарных сертификатов, разрешение на экспорт от различных государственных служб и ведомств и т.д.Помимо этого не забывайте, что после сделки вам вернут НДС не ранее, чем через 5-8 месяцев, при этом, как показывает практика, в большинстве случаев его зачтут в счет будущих налоговых платежей.

Если вы не хотите терять на это время и нервы, обращайтесь к нам, мы возьмем на себя все проблемы связанные с экспортом.

Возмещение НДС при экспорте в Казахстан

Какие транспортные и товаросопроводительные документы можно использовать, чтобы подтвердить факт экспорта товаров из России в страны – участницы ЕАЭС? Ответ читайте в этой статье.

Вопрос: Компания планирует отгружать товар на Территорию Казахстана. Какие особенности есть при реализации и какая процедура возмещения НДС?

Ответ: Особенности при реализации в Казахстан имеются в части НДС.

Реализация товара в Казахстан признается экспортом в страны ЕАЭС. Порядок уплаты НДС при таком экспорте регулируется приложением № 18 к Договору о Евразийском экономическом союзе.

.По экспорту товаров в Казахстан примените нулевую ставку НДС. То есть в договоре, документах на отгрузку, счете-фактуре укажите ставку НДС 0%, сумму налога – 0. В счете-фактуре укажите код реализуемого товара по Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД).

Применение нулевой ставки обоснуйте. Для этого соберите пакет документов и представьте их вместе с декларацией в налоговую инспекцию. Соберите такие документы:

— экспортный контракт;

— заявление покупателя с отметкой налоговой инспекции Казахстана о ввозе экспортированного товара и уплате косвенных налогов либо о том, что ввоз таких товаров освобожден от налогов;

— транспортные и (или) товаросопроводительные документы, подтверждающие перемещение товара из России в Казахстан (международная товарно-транспортной накладная (СМР), товарная накладная, счет-фактура, сертификат соответствия).

Документы соберите в течение 180 календарных дней со дня отгрузки товаров в Казахстан. В последний день квартала, в котором соберете документы, зарегистрируйте в книге продаж счет-фактуру с нулевой ставкой НДС.

За квартал, в котором собрали документы, составьте декларацию по НДС с заполненным разделом 4. Документы и декларацию по НДС с заполненным разделом 4 сдайте в налоговую инспекцию не позднее 25 числа месяца, следующего за кварталом, в котором были собраны документы.

По строке 020 раздела 4 отразите налоговую базу по экспорту (стоимость вывезенных товаров).

Порядок вычета входного НДС по товарам (работам, услугам), использованным для реализации товаров на экспорт, зависит от того, какой товар был экспортирован – сырьевой или несырьевой.

Если товар несырьевой, то входной НДС примите к вычету в общем порядке – в момент постановки на учет товаров (работ, услуг), использованных для экспорта (то есть не дожидаясь подтверждения экспорта). Отразите вычет НДС по экспорту несырьевых товаров по строке 120 раздела 3 декларации по НДС. Прикладывать к декларации копии счетов-фактур от поставщиков не нужно.

Отметим, что к сырьевым товарам относятся: минеральные продукты; продукция химической промышленности и связанных с ней других отраслей промышленности; древесина и изделия из нее; древесный уголь; жемчуг; драгоценные и полудрагоценные камни, драгоценные металлы; недрагоценные металлы и изделия из них. Товары, не относящиеся к сырьевым, являются несырьевыми.

Определите принадлежность Вашей продукции к сырьевым или несырьевым товарам по ТН ВЭД.

Обоснование

Как платить НДС при экспорте в страны – участницы ЕАЭС

Чем регулируется порядок начисления НДС при экспорте в страны ЕАЭС

Начисляя НДС при экспорте товаров из России в страны – участницы ЕАЭС, нужно руководствоваться приложением 18 к Договору о Евразийском экономическом союзе (п. 2 ст. 72 Договора о Евразийском экономическом союзе).

* Его действие распространяется как на экспорт товаров, произведенных на территориях стран – участниц ЕАЭС, так и на экспорт товаров, произведенных в других странах и выпущенных в свободное обращение на территории ЕАЭС.

Это следует из положений пункта 3 приложения 18 к Договору о Евразийском экономическом союзе.

Кстати, международные договоры (другие нормативные акты), информационные материалы и образцы документов, относящиеся к деятельности ЕАЭС, ФНС размещает на своем официальном сайте в разделе «Таможенный союз» (письмо ФНС от 09.07.2010 № ШС-37-3/6330).

Что считать экспортом

Что считается экспортом в страны ЕАЭС для целей НДС

Налоговая база при экспорте

Как считать налоговую базу по НДС при экспорте товаров в страны ЕАЭС

По общему правилу налоговая база для расчета НДС – это договорная стоимость экспортированных товаров (п. 2 ст. 153 НК).*

В какой момент определять налоговую базу

На какую дату определять налоговую базу по НДС при экспорте в страны ЕАЭС

Схема работы продажи товара в Казахстан из России

Чтобы понимать, насколько такая схема законна и надежна, необходимо рассказать о механизме ее реализации, он следующий:

1. поставщиком выставляется нашей компании счет-фактура (в рублях) на оплату экспортируемых товаров;

2. мы рассчитываем комиссию добавляем ее к стоимости экспортируемого товара, и выставляем счет-фактуру заказчику;наша компания заключает договор о продаже товара или поставке оборудования в Казахстан с российской компанией (поставщиком) и подписывает внешнеторговый контракт с заказчиком;

3. после поступления средств от заказчика мы производим оплату поставщику за товар;

4. организовываем доставку товара.

Обмен документами осуществляется после того, как заказчик получает экспортируемый товар, после этого сделка считается завершенной.

Вопрос – ответ по НДС на экспорт в Казахстан

Вопрос: В сентябре 2016 АО «Глобус» (резидент РФ) получило от казахской компании «Сателлит» предоплату в сумме 1.810.400 руб. в счет оплаты по договору поставки древесины. Должен ли «Глобус» начислять НДС с полученного аванса?

Ответ: Нет. Согласно НК и разъяснений Минфина, данных в письмах, от налогообложения освобождены суммы авансов, полученные от покупателей из стран-участниц Таможенного союза. Данное правило применимо в данном случае, так как «Глобус» получил аванс от казахской компании.

Вопрос . Российская компания «Факел» имеет представительство в г. Алматы. «Факел» реализует новогодние сувениры. В ноябре 2016 «Факелом» была отгружена партия товара для реализации через казахское представительство. Имеет ли право «Факел» на возврат НДС?

Ответ: Для экспорта товара через представительство применяются правило, аналогичные для продажи товара казахским покупателям. Так как «Факел» реализует товары через представительство в Алматы, то он имеет право подать документы на подтверждение нулевой налоговой ставки и права на вычет.

Вопрос . Российская фирма «ТрансСервис» оказывает услуги по организации доставки грузов на территории Казахстана. В апреле 2016 «ТрансСервис» оказал услуги по организации доставки железнодорожным транспортом партии стройматериалов из Астаны в Караганду. По какой ставке облагаются данные услуги?

Ответ . Бухгалтеру «ТрансСервиса» необходимо отразить НДС по ставке 18%. В данном случае местом оказания услуг признается РФ (согласно исполнителю услуг). Следовательно, начислять НДС необходимо по законодательству страны, где были оказаны услуги.

Бухгалтерский учет

Прежде всего отметим, что каких-либо особенностей для отражения на счетах бухгалтерского учета операций, связанных с реализацией товаров на экспорт, действующим законодательством не предусмотрено.

Пункт 5 ПБУ 9/99 «Доходы организации» (далее — ПБУ 9/99) определяет, что доходами от обычных видов деятельности является в том числе выручка от продажи товаров. Следовательно, выручка от реализации товаров на экспорт на общих основаниях учитывается организацией-экспортером в составе доходов по обычным видам деятельности (на счете 90 «Продажи»).

Соответственно, расходы, связанные с такой реализацией, в частности стоимость приобретения товаров, признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации»).

Подпунктом «г» п. 12 ПБУ 9/99 установлено, что выручка в бухгалтерском учете у продавца признается при условии перехода права собственности на продукцию (товар) к покупателю.

Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о наличии и движении отгруженных товаров, выручка от продажи которых определенное время не может быть признана, предусмотрен счет 45 «Товары отгруженные».

Поэтому если на момент отгрузки товара на экспорт право собственности к покупателю еще не перешло, то отгруженные товары списываются со счета 41 «Товары» в дебет счета 45.

Принимая во внимание изложенное, полагаем, что в учете организации-экспортера могут быть сделаны следующие бухгалтерские записи (с использованием счета 45):

Дебет 45 Кредит 41

— отгружен товар покупателю в Республику Казахстан;

Дебет 62 Кредит 90, субсчет «Выручка»

— признана выручка от реализации товаров;

Дебет 90, субсчет «Себестоимость продаж» Кредит 45

— списана стоимость реализованного товара.

Если организация при приобретении товара уже приняла к вычету НДС, то при его отгрузке на экспорт в учете следует сделать проводку по восстановлению налога:

Дебет 19 Кредит 68, субсчет «НДС»

— восстановлен ранее принятый к вычету НДС.

На последнее число квартала, в котором собран полный пакет документов, подтверждающих ставку в размере 0%, в учете делается запись:

Дебет 68, субсчет «НДС» Кредит 19

— НДС принят к вычету.

Следует обратить внимание, что в случае, если договор на поставку товаров будет заключен в иностранной валюте, при отражении операций по реализации товаров на счетах бухгалтерского учета следует учитывать и нормы ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». « Предыдущая :: Следующая »

« Предыдущая :: Следующая »

Возврат НДС при экспорте из России

Сбор документов для подтверждения нулевой ставки — это только первый шаг. Далее контролирующие органы ИФНС приступают к проверке подлинности документов и рассмотрению соблюдения всех требований законодательства, а также к проверке наличия задолженности экспортера перед бюджетом.

Собранные документы предоставляются в ИФНС вместе с декларацией НДС за период, в котором они были собраны. Налоговые органы в течение трех месяцев проводят камеральную проверку и по ее итогам выносят решение о возмещении НДС или отказе в возмещении.

Проводки по экспортному НДС

Если по прошествии 180 дней экспорт не подтвержден, то суммы неподтвержденного НДС отражаются с помощью проводок:

| Дт | Кт | Описание операции |

| 68(НДС возмещ.) | 68 (НДС начисл.) | Начисление по неподтвержденному экспорту |

| 99 | 68 | Начисление пени |

| 68 | 51 | Перечисление пени в бюджет |

Проводки по возмещению НДС при подтверждении экспорта:

| Дт | Кт | Описание операции |

| 51 | 68 | Возмещение НДС |

Форма возмещения НДС может быть выбрана из двух вариантов: возврат на расчетный счет либо зачет, в счет штрафов, недоимок или будущих платежей. Вариант возмещения выбирает сам орган ФНС, либо налогоплательщик в своем заявлении.

При отказе в возмещении НДС проводка будет выглядеть так:

| Дт | Кт | Описание операции |

| 91 | 68 | Сумма НДС к возмещению списывается на расходы |

Несмотря на декларируемую льготность, применение нулевой ставки скорее можно считать обязанностью организации, а не правом.

Вывоз товара иностранным покупателем

Если экспортный товар вывозит не сторонняя транспортная компания, а сам покупатель, для подтверждения ставки используется тот же перечень документов. Копии необходимых документов предоставляет иностранный партнер, с этими документами российский экспортер проводит процедуру подтверждения ставки в обычном порядке.

Экспорт в ЕАЭС

При вывозе товаров в страны Евразийского экономического союза, к которым принадлежат Белоруссия, Казахстан, Армения, Киргизия, подтверждение ставки 0% не требуется. Для подтверждения правомерности применения этой ставки необходимо запросить справку об уплате НДС покупателем.

Документы для возврата НДС при экспорте

Для нужного вам результата в инспекционный орган необходимо предоставить следующие документы:

- Контракт с зарубежной компанией, в котором указано, что организованы поставки из России.

- Выписка по банковскому счёту, куда были переведены деньги.

- Таможенная декларация с наличием отметок.

- Справки, которые сопровождают груз. Это может быть счёт-фактура, накладная и другие. На них также должны содержаться пометки от пограничной службы.

Использование данных бумаг необходимо для закрепления отношений между партнёрами, убеждения в денежных операциях и транспортировке груза с территории Российской Федерации.

Несмотря на строгий порядок и перечень документов, споры часто возникают. Для этого нужно быть подкованным в правовой сфере или обращаться к юридическим компаниям.На сайтах таких фирм часто указывается фраза «Вернём НДС при экспорте». Здесь тоже нужно внимательно выбирать услуги юридических лиц, так как всегда есть вероятность столкнуться с мошенниками. В таком деле бдительность очень важна.

Торговля с Казахстаном — экспорт

Вам больше не придется отказываться от выгодных сделок, только на том основании, что заказчик находится в Казахстане. Всеми вопросами, связанными с экспортом, будем заниматься мы. Для вас уже будет торговля с Казахстаном не экспорт, а рядовой операцией на внутреннем рынке России.

Этот способ имеет множество преимуществ, а именно:

- вам не потребуется тратить время на множество вопросов, связанных с экспортом товара (таможенное оформление, сертификация, транспортировка, валютный контроль и т.д.);

- когда осуществляется торговля с Казахстаном (экспорт), то НДС после такой сделки возвращается из государственного бюджета, что автоматически инициирует камеральную проверку. В данном варианте она вам не грозит, проверка будет проводиться в нашей компании;

- не придется замораживать оборотные средства (экспортное НДС), которые будут возвращены не ранее, чем через 5-8 месяцев;

- вашей компании не придется создавать отдел, отвечающий за внешнеэкономическую деятельность;

- ваш товар будет продаваться на внешних рынках;

- работая в рамках Таможенного союза можно не опасаться, что клиент не оплатит ввозное НДС.

Экспорт в 2018 году

Что касается торговли с Казахстаном, то экспорт в 2018 году, не изменился. Как вы помните, в 2010 году Казахстан подписал договор о Таможенном союзе, поэтому отправляя товар в эту страну, не требуется оформлять таможенную декларацию. Для справки, Республика Беларусь присоединилась к ТС в 2010, Армения в 2014, Киргизия в 2015 году.

Экспортировать товары в эти страны стало немного проще, но проблема возмещения НДС никуда не делась. Для этого потребуется правильное оформление всех документов, начиная от договора на экспорт в Казахстан и заканчивая транспортными накладными. Помимо этого от вашего контрагента в Казахстане, должно прийти заявление, подтверждающее получение товара, и уведомление по форме 328.0, которое свидетельствует об уплате косвенных налогов.

Все эти процедуры наша компания готова взять на себя, существенно снизив ваши риски.