На что необходимо обратить внимание при возвратах поставщику в 1С 8.3

Оформление операции возврата поставщику в 1С 8.3 Бухгалтерия зависит от некоторых нюансов:

- является ли Организация (покупатель) плательщиком НДС;

- поставлен ли на учет товар до его возврата.

При этом возвращается качественный или не качественный товар, не влияет на оформление.

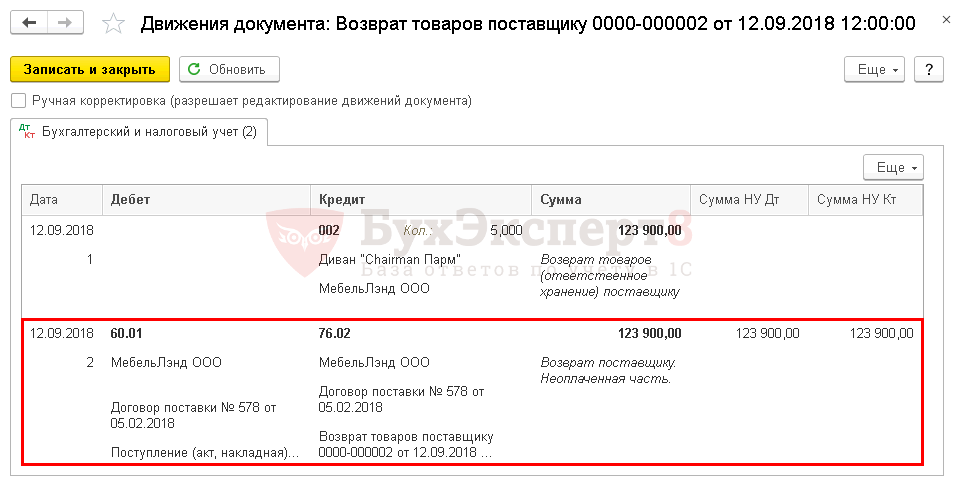

Возврат товаров поставщику отражается по Дт 76.02 «Расчеты по претензиям» (план счетов 1С). Если возвращенные товары ранее не были оплачены, то при проведении возврата поставщику в 1С 8.3 дополнительно создается проводка Дт 60.01 Кт 76.02, которая автоматически уменьшает долг перед поставщиком на стоимость возвращенных товаров.

Далее в пошаговой инструкции рассмотрим как оформить возврат товара поставщику в 1С 8.3 в различных обстоятельствах и какие проводки формирует 1С Бухгалтерия 8.3 в каждом случае.

Ошибки в УПД и вычет НДС

Предлагаем рассмотреть наиболее часто встречающиеся ошибки, которые допускаются при оформлении УПД. Эти ошибки разделены на две группы: первая — неточности, которые допускают принятие НДС к вычету и списание в расходы; вторая — существенные ошибки, влекущие риск потерять вычет и расходы.

Обратите внимание! Поставщик вправе выписать УПД, даже если такая форма первички в договоре не установлена.

Возможно, вы впервые получили УПД поставщика, который раньше всегда передавал стандартный комплект — счет-фактуру и накладную или акт приемки-сдачи. О переходе на новый бланк договоренности не было. В договоре о нем ничего не сказано. Не теряйтесь: вы можете без риска принять к учету такой УПД. Конечно, если он верно заполнен. Ведь прописывать в договоре формы первичных документов необязательно.

Счет-фактура на возврат товара

С 2019 года произошли изменения, которые касаются оформления возврата товаров. Но для начала вспомним, какой порядок применялся раньше, до вступления в силу изменений.

До 2019 года важным моментом было то, поставил ли покупатель приобретенный товар на учет у себя в программе.

https://www..com/watch?v=ytpressen-GB

В том случае, когда покупатель успевал принять товар на учет, при необходимости его вернуть, он должен был сделать обратную реализацию. Это значит, что покупатель формировал счет – фактуру на возвращаемый товар, а в качестве продавца указывал себя и заносил документ в свою книгу продаж. То есть получалась полноценная реализация со всеми вытекающими.

Если же покупатель не успевал учесть поступивший товар, а необходимость возврата возникла, то продавцу достаточно было создать корректировочный счет – фактуру.

Такой порядок был достаточно простым, стройным и логичным. Фактически, процедура возврата зависела от того, у кого право собственности на товар. Кто собственник товара, тот и выставлял корректировочный документ.

В настоящее время происходит привыкание к новой схеме и иногда возникает путаница.

Возврат товара: разберемся в сути

Поставка продукции или товаров осуществляется на основании договора или контракта. Эти документы отражают ключевые условия и требования к поставке. Если поставщик нарушит договоренности, то по положениям ГК РФ покупатель вправе отказаться от закупки.

Приобретатель требует по ст. 475 Гражданского кодекса:

- снижения цены;

- замены некачественной продукции;

- бесплатного устранения недостатков;

- дополнительной комплектации и отгрузки;

- или прочего.

В большинстве случаев придется возвращать уже отгруженную продукцию. Для этого составляйте возвратную накладную поставщику, претензионное письмо и акт расхождения.

Если покупатель отказывается от товара, несоответствующего условиям договора поставки, он все равно обязан обеспечить сохранность поставленных ТМЦ до возврата. Требование закреплено в ч. 1 ст. 511 ГК РФ.

Образец корректировочного счета-фактуры при возврате 2019

Законодатель хотел немного упростить процедуру возврата товаров, хотя, казалось бы, куда уж проще. В связи с этим на законодательном уровне были внесены некоторые изменения. Изменения, касающиеся возврата товаров, действуют в отношении возвратов, проведенных после 1 апреля 2019 года.

Теперь порядок оформления возвратов зависит от того, по какому договору осуществляется возврат.

https://www..com/watch?v=ytabouten-GB

В большинстве случаев покупка товаров и его возврат происходят в рамках одного договора.

В этой ситуации законодатель упростил жизнь покупателей и установил, что независимо от того, принят товар к учету или нет, покупатель счет – фактуру не формирует. Теперь все действия выполняет продавец.

Он принимает возвращенный товар и делает корректировочный счет – фактуру. Причем по такой системе можно вернуть как качественный, так и некачественный товар.

Реже встречается ситуация, когда покупатель возвращает товар по отдельному договору. В этом случае бывший покупатель становится продавцом и передает товар по обычному счету – фактуре. При этом бывший продавец, а теперь покупатель, никаких документов не оформляет.

Так же нужно принимать во внимание, что в настоящее время не важно, на каком режиме налогообложения находятся продавец и покупатель. Если продавец платит НДС, а покупатель находится на спецрежиме, то при возврате товара продавец просто выставляет корректировочный счет – фактуру и учитывает его у себя. Получается, что один и тот же документ учитывается два раза

Получается, что один и тот же документ учитывается два раза.

Нужно иметь в виду, что в форме счета – фактуры критичных изменений не произошло. Единственное и значимое новшество документа – ставка налога, которая повысилась с 18% до 20% в 2019 году по сравнению с 2019 годом.

|

Правила выставления счетов-фактур при возврате товара

Как правильно выставить счет-фактуру при возврате?

В том случае, если принятый на учёт товар возвращается поставщику, то счёт-фактуру должен выставить покупатель. В случае если товар не успели оприходовать, то продавец должен выставить корректировочную форму счёта-фактуры. Разъяснение этой ситуации содержится в письме Минфина от 30.03.15 №03-07-09/17466.

Очень часто случаются такие ситуации, когда происходит возврат товара и продавцу приходится корректировать уплаченный НДС. После совершения отгрузки, поставщик на основании выставленного счёта-фактуры уплачивает в бюджет налог. В случае возврата, этот налог можно восстановить, но для этого нужны соответствующие документы. В книге продаж регистрируются все выставленные счета-фактуры, а также те, которые возникли в связи с возвратом товара. Только на основании зарегистрированных документов производится расчёт суммы НДС и его возврат. Покупатель, принявший на учёт приобретённый товар обязан выставить поставщику возвратную счёт-фактуру по принципу обратной реализации.

В случае если проданный товар не был оприходован у покупателя, то счёт-фактуру должен выставить сам продавец. Причём в случае неполного возврата или изменения количества и цены продавец выставляет корректировочный вид счёта-фактуры. Весь документооборот должен быть проведён на основании заключённых договоров, накладных и подтвержденного согласия покупателя об отсутствии претензий. Такой порядок оформления счетов-фактур и книги продаж прописан в п.3 ст. 168 и п.10 ст.172 Налогового Кодекса РФ. Продавец должен зарегистрировать в своей книге продаж корректировочный документ в том периоде, когда произошёл возврат. Покупатель при возвратной реализации в случае взятия товара на учёт регистрирует в книге покупок входящий документ, а в книге продаж указывает возвратную счёт-фактуру и сумму корректировки.

Как уже было сказано выше, в книге продаж должны регистрироваться все выставленные счета-фактуры, в том числе и при возврате товаров, принятых на учет.

Как оформить возврат, если покупатель оприходовал товар

Опишем вероятный сценарий возврата товара на основе примера.

Пример 1

Предприятие АО «Большие подшипники» закупает комплектующие у ООО «Мелкие детали», при этом каждая партия проходит довольно жесткий контроль качества у получателя при покупке. Обусловлено это потребностью производить надежные и качественные изделия, в связи с чем недопустимо использование некондиционных материалов. В августе 2016 года на склад в качестве комплектующих для производства была оприходована очередная партия.

Отправляя партию металлических заготовок в цех, контролер при помощи специальных приборов выявил микродефекты на их поверхности, которые невозможно было обнаружить посредством визуального осмотра при первичной приемке на складе. Поскольку одним из пунктов договора предусматривалось отклонение всей поставки при наличии в контрольной выборке дефектных образцов, было принято решение отказаться от последней поступившей партии. Иначе до недопустимого уровня возрастал риск выпуска готовых изделий ненадлежащего уровня качества и с недостаточной прочностью конструкции.

Далее АО «Большие подшипники» выписало накладную на реализацию на весь объем поступившей партии, а также счет-фактуру, соответственно начислив НДС с суммы реализации. Словом, выполнило все требования для данного случая согласно п. 1 ст. 146 НК РФ, подп. «а» п. 7 раздела II приложения 3 к постановлению Правительства РФ от 26.12.2011 № 1137 о формах и правилах заполнения документов при расчетах по НДС. Полученный первоначально при приобретении счет-фактура попадает в книгу покупок, а счет-фактура по возвратной реализации — в книгу продаж.

Для ООО «Мелкие детали» складывается обратная последовательность: счет-фактура, выписанный при продаже деталей, вносится в книгу продаж, а полученный при возврате — в книгу покупок.

Приведенная схема полностью соответствует позиции государственных органов, подтверждение тому можно найти в письмах Минфина РФ от 29.11.2013 № 03-07-11/51923, от 28.08.2012 № 03-07-09/126 и от 10.08.2012 № 03-07-11/280, а также в письме ФНС РФ от 05.07.2012 № АС-4-3/11044@.

Однако в судебных инстанциях единого подхода по данному вопросу так ине выработалось. В частности, ФАС Уральского округа в постановлениях от 28.01.2013 № Ф09-14081/12 и от 17.02.2012 № Ф09-10098/11 высказал позицию, практически идентичную рекомендациям чиновников. Напротив, в решении ФАС по Московскому округу от 07.12.2012 № А40-54535/12-116-118 подобная передача некачественного товара продавцу не была признана реализацией, в связи с чем обязанность составления счета-фактуры на возврат ставилась под сомнение.

Что такое возврат и как его оформить

В повседневной жизни понятие «возврат» используется довольно часто. Можно, например, увидеть такую надпись на железнодорожном вагоне вместе с указанием названия станции и вагонного депо, к которому он приписан. Нередко это слово ставится и на почтовый конверт, если по какой-то причине письмо не было вручено получателю и вынуждено вернуться к отправителю. Возврат обратно в магазин купленного и не подошедшего покупателю товара — тоже не редкость.

Возврат относится к хозяйственным операциям, которые должны находить свое отражение в учете, поэтому он обязательно сопровождается документами.

Основной документ при возврате — это накладная. Именно на ее основании производятся записи в учете. Если возвращаемый товар не облагается НДС, проблем с оформлением счета-фактуры не возникает.

Подробнее о возможности не платить НДС читайте в материале «Как получить освобождение от уплаты НДС в 2017-2018 году?».

Однако если этот налог уплачен в составе стоимости товара, коммерсанта могут подстерегать разного рода неожиданности. Поговорим об этом подробнее.

Товары приняты на учет

Специалисты финансового ведомства отмечают, что суммы НДС, предъявленные продавцом покупателю и уплаченные им в бюджет при реализации товаров, подлежат вычету в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них (п. 5 ст. 171 НК РФ). Вычеты НДС производятся на основании счетов-фактур (п. 1 ст. 172 НК РФ). В пункте 3 Правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, сказано, что регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС, в том числе при возврате принятых на учет товаров. Исходя из этого, финансисты приходят к выводу, что если товары были приняты к учету, покупатель при их возврате должен выставить в адрес продавца счет-фактуру. Этот счет-фактура будет являться основанием для принятия к вычету НДС у продавца в порядке, установленном ст. 172 НК РФ.

О том, что в случае возврата принятых на учет товаров покупатель должен выставлять счет-фактуру, говорит и ВАС РФ. В решении от 19.05.2011 № 3943/11 высшие арбитры разъяснили, что такой порядок следует из норм НК РФ. Но какие налоговые последствия для покупателя это повлечет за собой? Рассмотрим возможные ситуации.

Разные налоговые периоды

На практике возможна ситуация, когда принятие товаров на учет и их возврат осуществляются в разных налоговых периодах по НДС. Например, оприходование приобретенных товаров было произведено 30 марта 2015 г., а их возврат — 28 апреля 2015 г. В этом случае покупатель регистрирует в книге покупок за I квартал 2015 г. счет-фактуру продавца по приобретенным товарам и заявляет указанный в нем НДС к вычету в налоговой декларации за I квартал 2015 г.

При возврате этих товаров во II квартале 2015 г. покупатель выставляет продавцу счет-фактуру и регистрирует его в книге продаж II квартала 2015 г., а указанный в нем НДС уплачивает в бюджет. Таким образом, покупатель фактически возвращает ранее принятый к вычету НДС по товарам назад в бюджет. Следовательно, выставление счета-фактуры по возвращаемым товарам не создает для покупателя дополнительной налоговой нагрузки по НДС.

Один налоговый период

Допустим, покупатель приобрел товары и принял их на учет 20 апреля 2015 г., а возвратил их назад продавцу 28 апреля 2015 г. В такой ситуации НДС к вычету по приобретенным товарам еще не заявлялся. В связи с этим возникает вопрос: нужно ли покупателю регистрировать в книге продаж выставленный продавцу при возврате товаров счет-фактуру? Или можно просто аннулировать запись в книге покупок по счету-фактуре продавца, сделанную при их оприходовании?

Как уже было сказано выше, в книге продаж должны регистрироваться все выставленные счета-фактуры, в том числе и при возврате товаров, принятых на учет. Никаких исключений из этого правила нет. Таким образом, покупатель должен зарегистрировать в книге продаж II квартала 2015 г. счет-фактуру, выставленный им в адрес продавца при возврате товаров.

В соответствии с п. 2 Правил ведения книги покупок полученные от продавцов счета-фактуры подлежат регистрации в книге покупок по мере возникновения права на налоговые вычеты, в порядке, установленном ст. 172 НК РФ. Следовательно, при оприходовании приобретенных товаров покупатель должен зарегистрировать счет-фактуру продавца в книге покупок II квартала 2015 г.

При подаче покупателем декларации по НДС за II квартал 2015 г. сумма НДС по счету-фактуре, выставленному при возврате товаров, будет заявлена им к уплате в бюджет, а сумма НДС по счету-фактуре продавца, выставленному при продаже товаров, — к вычету.

Обстоятельства, в результате которых возникает необходимость возврата товара

Случаи отправки чего-либо обратно по различным причинам чаще всего именуют возвратом. Это могут быть порожние вагоны, которые не понадобились, письма, не нашедшие своего получателя, товар, купленный в супермаркете второпях и не подошедший либо оказавшийся некачественным. Подобные явления наблюдаются вокруг практически ежедневно.

Как и любой факт хозяйственной жизни, возврат товара от одного контрагента другому подлежит обязательному документальному оформлению. Базовым документом при этом служит накладная, именно она выступает основой для отражения данных в учете.

Если реализация купленного ранее товара не была объектом начисления НДС, то при его отправке назад покупателю никаких дополнительных сложностей не возникает. В противном случае сотрудникам бухгалтерии нужно быть готовым как следует поработать над соблюдением всех условий при оформлении возвратной операции.

Что такое счет-фактура

Счет-фактура относится к первичным бухгалтерским документам, которые удостоверяют фактическую отгрузку товаров или оказание определенных услуг, а также их стоимость. Счет-фактура выставляется продавцом (подрядчиком или исполнителем) покупателю или заказчику услуг после окончательного приема товара или услуги.

Счет-фактура необходим для налогового учета НДС и выставляется только теми поставщиками, которые применяют общую систему налогообложения и являются плательщиками НДС (если компания на УСН, то она также может выставлять счет-фактуру, но с нулевым НДС). Одна из целей счета-фактуры – подтверждение уплаченного НДС для того, чтобы его можно было зачесть.

Реквизиты счета-фактуры закрепляются Налоговым кодексом, в нем в обязательном порядке должны присутствовать:

- порядковый номер и дата получения счета-фактуры;

- наименование, адрес и ИНН поставщика и покупателя, грузоотправителя и грузополучателя;

- номер платежного документа при получении аванса;

- наименование поставляемых товаров, выполненных работ или услуг и единица измерения;

- количество поставляемых товаров;

- цена за единицу товара;

- стоимость товаров;

- сумма акциза;

- ставка налога;

- сумма налога, предъявленная покупателю;

- обща стоимость поставляемых товаров и выполненных услуг;

- страна происхождения товара и номер декларации (для импортируемых товаров).