Различия в понятиях

Некоторые бухгалтерские работники не разделяют понятия «возврат товаров» и «обратная реализация», получая в итоге многочисленные проблемы с оформлением документации и с отражением в учете (налоговом, бухгалтерском) совершаемых операций.

Если через некоторое время после отгрузки купленной партии приобретатель возвращает продавцу полученное (полностью, частично), важно выяснить точную причину для этого. Когда причиной обратного перемещения продукции указывается несоответствие поставки условиям соглашения (спецификации) по комплектации, окраске, качеству или размеру, то процедура должна трактоваться именно как возврат

Когда причиной обратного перемещения продукции указывается несоответствие поставки условиям соглашения (спецификации) по комплектации, окраске, качеству или размеру, то процедура должна трактоваться именно как возврат.

Такая ситуация возникла в результате неисполнения должным образом реализатором своих обязательств по поставке заказанного.

Если договор расторгнут по причине, указанной в ГК РФ, обязательства сторон получаются не исполненными, отсутствует факт реализации. При такой передаче получается отказ от прав собственника на полученное приобретение, а не восстановление перешедшего права владения. Покупатель, уже оприходовавший поступление в учете, должен сделать сторнирующие проводки для исправления.

В случаях, когда у приобретателя отсутствуют какие-либо претензии к полученной продукции, а ее перемещение по месту продажи производится по договоренности с продавцом (к примеру, нереализованная в срок часть), то процесс представляет собой обратную реализацию. Фактически происходят 2 сделки: при первой поставщик продал товары покупателю, а затем во второй сделке покупатель реализовал эти же объекты или их часть поставщику. Обе стороны оформляют и отражают в учете сделку как обычную куплю или продажу продукции.

Кстати! Полученный по соглашению продукт соответствующего требованиям качества возвращается продавцу только по решению участников сделки или если ситуация оговорена условиями действующего договора (ст. 450, ст. 453 ГК РФ). При получении право собственности на продукцию передается приобретателю (ст. 223 ГК РФ), а при обратной реализации, совершаемой по той же стоимости, по которой продукция приобретена, право собственности меняется на первоначальное состояние (до продажи).

Возвратная операция как обратная реализация продукции в подробностях

Министерство Финансов внесло ряд поправок для проведения подобных операций в качестве обратной реализации продукции. В сети встречаются разъяснения относительно конкретных пунктов этого законопроекта, но предприниматели не понимают в полной мере смысл этих поправок.

В предпринимательской практике крайне редки случаи, когда стороны заключают обособленный документ о купле-продаже при проведении сделки подобного порядка, в котором поставщик принимает роль покупателя и наоборот. В связи с этим, решения Министерства Финансов касательно подобных операций подвергаются сомнению среди предпринимателей.

Мнение эксперта

Костенко Тамара Павловна

Адвокат с 10-летним стажем. Автор множества статей, преподаватель Права

Оформление сделок этой категории допустимо и без составления подобного договора. Во-первых, стоит изучить первоначальный договор повнимательнее, возможно, документ по умолчанию содержит раздел об условиях обратной реализации от покупателя к поставщику. Этот раздел, как правило, существует для страховки покупателя, например, на случай просрочки периода реализации продукции. Если раздел присутствует, то покупателю останется лишь составить корректировочный счет.

При совершении подобных операций следует учесть ряд тонкостей. Во избежание споров по поводу графы вычета, в новом договоре следует предельно точно обозначить факт проведения сделки по категории обратной реализации, при которой покупатель принимает роль поставщика и наоборот.

Если эта позиция обозначена точно, претензии к счету (который составлялся в порядке простого счета, а не корректировочного), со стороны проверяющей стороны исключены.

В случае отсутствия четкого обозначения возврата в качестве обратной поставки, покупатель рискует получить претензии к любому пункту договора:

- Покупатель составляет корректировочный счет без обозначения категории возврата, налоговая инспекция предъявляет претензию, вроде “Покупатель производит возврат, необходим счет-фактура”, после чего вычет снимается;

- Обратная ситуация, покупатель оформляет обратную реализацию, инспекция предъявляет претензию, вроде “Возврат через обратную реализацию не обозначен”, после чего также снимается вычет, а покупатель вынужден обращаться в суд.

Рекомендуется перепроверить имеющуюся документацию и при надобности внести коррективы

Важно знать, что обратная поставка допускается не только в случаях просрочки периода реализации, но и при браке продукции.

Основные понятия

Продавец при покупке изделия для дальнейшей реализации (оптом) именуется поставщиком, а покупатель – контрагентом. В роли поставщика может выступать непосредственно производитель (изготовитель) продукции, юридическая организация или частное лицо. По отношению к покупателю поставщик обязан:

- предоставить определенное количество приобретаемых изделий соответствующего качества;

- удовлетворить полностью претензии законного характера к приобретению со стороны контрагента;

- произвести поставки в зафиксированные в договоре сроки, без задержек.

Контрагент обязан принять поставляемые объекты и оплатить все предоставленное ему способом, оговоренным в договоре: авансовым (предварительным) платежом, по факту получения, по факту реализации (по графику).

При нарушении платежных условий продавец имеет право выставить потребителю претензии по оплате.

При несоблюдении поставщиком условий соглашения покупатель имеет право произвести возврат товара полностью или частично. Проблемы по обратной передаче чаще возникают из-за нарушения комплектности поставки или несоответствия качественным параметрам. Поставщик и контрагент оформляют операцию документально, выполняя в учете необходимые бухгалтерские проводки.

Кстати! По договоренности допускается замена приобретения или устранение нарушений в установленные сроки. При уклонении продавца от исполнения претензий контрагент имеет право направить в судебные органы исковое заявление.

Составление документации

Возврат товаров в 2020 году и документы, которые потребуются при этой операции, предполагают соблюдение следующих правил:

Основания для произведения операции обратной поставки не важны. Не редки случаи, когда поставщик получает назад продукцию, как надлежащего качества, так и бракованную в связи с расхождениями по договору. При оформлении сделки через счет-фактуру, составленный покупателем (подобный способ утратил актуальность лишь в 2020 году), поставщик теряет налоговый вычет. Эта формулировка Министерства Финансов, которая находится в открытом доступе, пользователь может ознакомиться с ней лично при надобности.

В связи с размытостью формулировки и недопониманием со стороны предпринимательской среды, Минфин дает дополнительные ремарки: при возвращении продукции через документы о купле-продаже, в котором стороны обмениваются позициями, счета-фактуры необходимо составлять по тем же принципам, что и при продаже.

Наглядные примеры

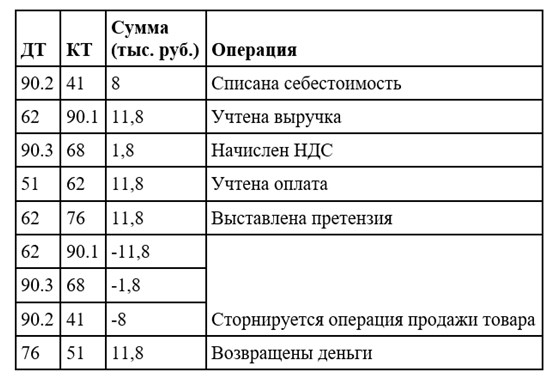

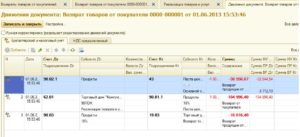

Представим ситуацию, когда продавец выполнил отгрузку товара на сумму 11,8 тыс. руб. Налог составил 1 800 руб., а себестоимость — 8 000 руб. Покупатель полностью оплатил счет, после чего обнаружился брак и вся партия была возвращена продавцу. Формируемые проводки:

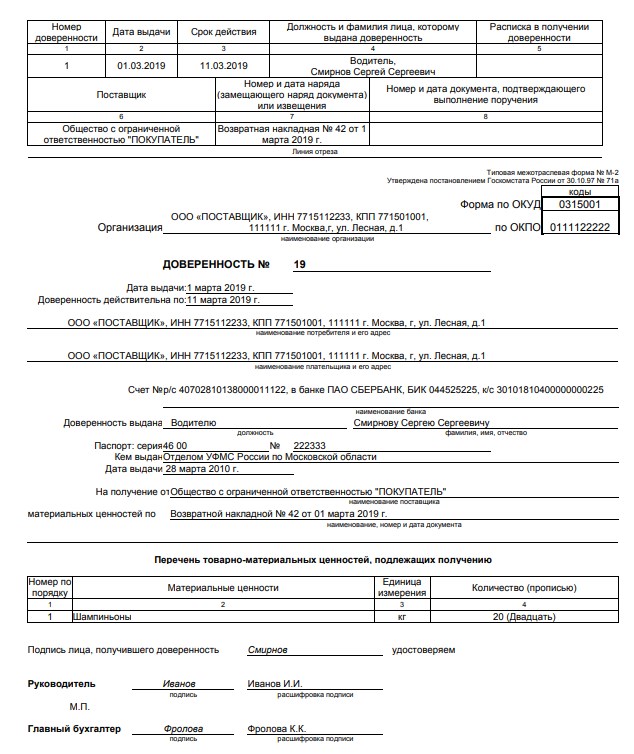

Если возврат приобретенной продукции происходит после проведения расчета, то после отражения сторон у приобретателя появляется кредиторская задолженность. Она аккумулируется на счете 76 — «Расчеты с дебиторами, кредиторами», которая после возврата подлежит обнулению. В этом случае он используется для проведения расчетов с кредиторами и дебиторами. После оплаты партии формируются следующие записи:

Приведенные проводки могут формироваться при возврате товара ненадлежащего качества, при несоответствии ассортимента или в случае неправильного оформления документов. Каждая из перечисленных причин может выступать основанием для перемены решения покупателя о целесообразности приобретения продукции.

Оформление дополнительной документации при спорных ситуациях

При возникновении спорных ситуаций, предпринимателю следует составить акт о разногласиях и приложить требование к принятию продукции назад. Требование следует дополнить изложением причин обратной поставки в письменном виде. Рекомендуется ознакомиться с шаблоном письма об обратной поставке, прежде чем приступить к написанию.

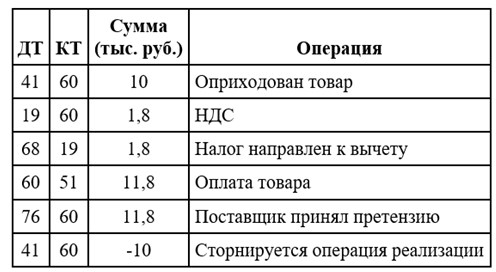

В случае обратной поставки, производимой через доверенность, продавец вправе использовать форму М-2. Во избежание ошибок, рекомендуется скачать шаблон соответствующей доверенности.

Следующая

ЗаконыПорядок подачи кассационной жалобы по гражданским делам

НДС в 2020 году при возврате товара поставщику

Какими документами оформить возврат товара поставщику Покупатель со своей стороны должен подготовить документы, подтверждающие обоснованность возврата товара продавцу в рамках того же договора, по которому была осуществлена поставка.

НДС ФНС России в связи с вступлением в силу Федерального закона от 03.08.2018 N 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» в п.

Причины, по которым товар снова оказался у производителя, и конкретные пункты договора, применимые к сложившимся обстоятельствам, указываются в соглашении о расторжении договора или в уведомлении о расторжении договора в одностороннем порядке.

Если каждая поставка продукции согласуется отдельным приложением к договору, вместо документа о прекращении договора контрагенты указывают новые обстоятельства сделки в дополнительном соглашении об изменении договора. Накладную потребитель составляет, когда уже принял продукцию. Если вдруг решил отказаться от товара прямо в процессе его приемки, отдельный документ на возврат оформлять не нужно – данные об уменьшении стоимости фиксируются в накладной поставщика.

НДС в 2020 году при возврате товара

По какой ставке указывать НДС в корректировочных счетах-фактурах, если товар был отгружен в 2020 году, а покупатель сделал полный (частичный) возврат в 2020 году? Давайте рассмотрим на примере, какие действия должен совершить продавец и покупатель.

Итак, есть у нас ситуация (данные мы берем для примера), когда компания «А» (продавец) отгрузила в декабре 2020 года товар в количестве 50 штук на общую сумму 120 000 рублей. Сумма НДС идет по ставке 18%, и она составляет 18 305 рублей. Компания «Б» (покупатель) приобрела этот товар и по счету-фактуре поставила «входящую» сумму НДС в размере 18 305 рублей на возмещение за IV квартал 2020 года.

Вот как будет выглядеть табличная часть счета-фактуры, который выписал продавец своему покупателю в декабре 2020 года… Спустя некоторое время, в 2020 году покупатель решил вернуть товар. Мы сейчас разберем две ситуации, когда возврат идет частичный и полный. Компания «Б» вернула товар в количестве 20 штук.

Действия поставщика – поставщик должен выставить корректировочный счет-фактуру с указанием той ставки НДС, которая действовала в периоде отгрузки товара.

В графе «7» корректировочного счета-фактуры будет стоять ставка 18%, потому что именно эта ставка была указана в графе «7» первичного счета-фактуры. Посмотрите на рисунок, на котором отражена табличная часть корректировочного счета-фактуры… Действия покупателя – покупатель обязан восстановить ранее принятый к вычету НДС.

При восстановлении налога ставка НДС будет указываться по корректировочному счету-фактуре. То есть, если товар, который возвращается, был отгружен по старой ставке НДС, то восстанавливать и корректировать мы будет тоже ставку 18%, а не новую 20%. Действия продавца и покупателя аналогичные ситуации, которая была описана выше (при частичном возврате).

Продавец составляет корректировочный счет-фактуру, а покупатель – восстанавливает ранее принятый на возмещение НДС по старой ставке 18%. Посмотрите на рисунок, как будет выглядеть корректировка при полном возврате товара в 2020 году… Как пишет налоговая служба в своем , в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС, согласно подп.

4 п. 3 ст. 170 НК РФ производится покупателем на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.01.2020 или с указанной даты.

Возврат товара поставщику

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Были ли какие-либо изменения в законодательстве в 2019 году?

По данному вопросу мы придерживаемся следующей позиции:Если некачественный товар выявлен организацией-покупателем после принятия этого товара к учету, то возврат товара осуществляется в связи с ненадлежащим исполнением поставщиком условий договора.

При этом поставщик оформляет в своем учете возврат товара от покупателя на основании следующих первичных документов: товарной накладной (по форме N ТОРГ-12 или М-15), соглашения о возврате товара или соглашения о расторжении договора, претензионного письма, бухгалтерской справки, корректировочного счета-фактуры.

Также сообщаем, что с 1 апреля 2019 года общий порядок выставления счета-фактуры при возврате (составление счета-фактуры покупателем) соблюдается только в случае возврата ТМЦ на основании нового договора купли-продажи (договора поставки), по которому покупатель выступает продавцом товаров, а бывший продавец — покупателем.

Если же товар возвращают в рамках первоначального договора, продавец должен выставить сам себе корректировочный счет-фактуру*(1).

Бухгалтерский учет

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТ

Головин Юрий

Контроль качества ответа:Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Рассмотрев вопрос, мы пришли к следующему выводу:Порядок документального оформления операций по возврату бракованного (некачественного) товара поставщику и отражение данных операций в бухгалтерском учете организации зависит от момента выявления брака, в частности до принятия такого товара к учету (до перехода права собственности на него) или после.Если бракованный (некачественный) товар выявлен до принятия товаров к учету, то организация-покупатель составляет и направляет в адрес поставщика: акт о выявленных расхождениях, претензионное письмо и расходную накладную на возврат товаров поставщику с пометкой «возврат товара». При этом до момента возврата бракованных (некачественных) товаров поставщику эти товары учитываются на забалансовом счете 002.

Если бракованный (некачественный) товар выявлен организацией-покупателем после принятия этих товаров к учету, то возврат такого товара оформляется как обратная реализация. При этом в адрес поставщика покупатель выставляет: акт о выявленных недостатках, претензионное письмо, товарную накладную или иной документ, применяемый им для реализации товаров, а также счет-фактуру. При этом в бухгалтерском учете возврат бракованного товара покупатель отражает проводками, соответствующими обычной реализации.

Бухгалтерский учет

Рекомендуем также ознакомиться с материалом:— Энциклопедия решений. Возврат товара продавцу (поставщику).

Ответ подготовил:Эксперт службы Правового консалтинга ГАРАНТ

Галимарданова Юлия

Контроль качества ответа:Рецензент службы Правового консалтинга ГАРАНТ

Королева Елена

14 августа 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Возврат товара от покупателя: проводки

Заключая договор поставки, компания оговаривает конкретные требования, предъявляемые к закупаемой продукции. Например, соответствие ГОСТ или ТУ, объем, материал упаковки, срок доставки и прочие условия.

Если продавец не соблюдает указанные требования при организации поставки, то компания вправе вернуть продукцию или вовсе отказаться от поставки. В статье расскажем, как правильно отразить ситуацию в учете.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Гражданское законодательство устанавливает исчерпывающий перечень ситуаций, в которых фирма-покупатель вправе отказаться от приема товара.

Так, глава 30 ГК РФ устанавливает, что приобретенные ценности можно вернуть, если они не отвечают заявленным характеристикам, их качество не соответствует условиям договора, сроки поставки нарушены, поставщик предоставил ценности в меньшем объеме и прочее.

Однако при оформлении возврата товара поставщику проводки в бухгалтерском учете составляются в зависимости от причины возвращения продукции. Так, например, при возвращении продукции, несоответствующей заявленным качественным характеристикам, формируются обратные бухгалтерские записи. А вот если возвращать приходится качественный товар, то операция отражается в бухучете как обратная продажа.

Рассмотрим подробнее каждый случай возврата товара от покупателя, проводки для отражения в учете составим на конкретных примерах.

Возвращаем некачественную продукцию

Если качество товара не соответствует заявленным позициям, то оформление возврата поставщику проводками будет зависеть от того, успел ли покупатель оприходовать покупку или заметил брак до принятия к учету.

Продукция не принята к учету

Если ответственные работники организации-покупателя при приемке продукции обнаружили брак, то данный товар должен быть принят на ответственное хранение до осуществления возврата. Отражать бракованные ценности следует на забалансовом счете 002 «ТМЦ, приняты на ответственное хранение».

Пример. ООО «Весна» закупило торговое оборудование на сумму 500 000 рублей. В день доставки завхоз ООО «Весна» обнаружил брак. Бухгалтер составил бухпроводки:

| Операция | Дебет | Кредит | Сумма, руб. |

| Отражены бракованные материальные ценности на ответственном хранении | 002 | 500 000 | |

| Произведен возврат товара, проводки при списании бракованных ТМЦ с забаланса | 002 | 500 000 | |

| Денежные средства за некачественную продукцию возвращены в кассу, на расчетный счет | 5051 | 60 | 500 000 |

Некачественная продукция оприходована

Допустим, при визуальном осмотре поставленной продукции брак или несоответствие качеству обнаружить невозможно. Например, оборудование необходимо установить и запустить, чтобы сделать вывод о его пригодности. Следовательно, до ввода в эксплуатацию или до использования сырья в производстве выявить брак невозможно.

Товарно-материальные ценности в таком случае приходуются в обычном порядке. А при выявлении брака оформляют возврат товара поставщику, бухгалтерские проводки рассмотрим на конкретном примере.

ООО «Весна» приобрело ТМЦ на сумму 300 000 рублей, в том числе НДС 54 000. Производственный брак был выявлен только на начальном этапе производства. Некачественные ТМЦ были возвращены фирме-поставщику в полном объеме, бухгалтер сделал записи:

| Операция | Дебет | Кредит | Сумма, руб. |

| Отражено приобретение товарно-материальных ценностей | 41 | 60 | 246 000 |

| Отражен входной НДС | 19 | 60 | 54 000 |

| Перечислена оплата за приобретенную продукцию | 60 | 51 | 300 000 |

| Отражена сумма претензии на возвращение некачественных ТМЦ | 76 | 60 | 300 000 |

| Отражен возврат товаров | 60 | 41 | 246 000 |

| Отражен НДС с возвращенных ТМЦ | 60 | 68 | 54 000 |

| На расчетный счет поступили денежные средства в счет возврата покупателю, проводки | 51 | 76 | 300 000 |

Возвращаем качественные товары

При составлении договора поставки одна из сторон может оговорить условия, при которых возможен возврат ТМЦ вне зависимости от качества. Например, если:

- поставщик осуществил не полную поставку, а лишь часть запрошенных ценностей;

- поставка произведена не в полной комплектации;

- отсутствует упаковка, тара либо их целостность нарушена (повреждена);

- фирма-продавец не предоставила исчерпывающую информацию о ТМЦ.

В таких ситуациях оформляется возврат товара, бухгалтерские проводки формируются как обратная продажа.

Типовые проводки:

| Операция | Дебет | Кредит |

| Выручка от обратной реализации (возврата) ТМЦ отражена в бухучете | 60 | 90Субсчет «Выручка» |

| Себестоимость реализованных, возвращенных ценностей списана | 41 | 90Субсчет «Выручка» |

| Начислен НДС со стоимости реализованных ТМЦ | 90Субсчет «НДС» | 68 |

| Деньги за возвращенные ТМЦ поступили на расчетный счет | 51 | 60 |