Среднесписочная численность при ликвидации ИП

В самих сведениях о среднесписочной численности указано, что:

Да, штраф 200 руб. Лучше сдать.

Ольга вы закрыли ИП в октябре 2015 года, сотрудников уволили, стесняюсь спросить что вы хотите сдать на 1.11.2015?

Много видела в инете писем бывших ИП-шников, вопиющих о том, что после закрытия их налоговая прессует за отсутствие сведений о среднесписочной. Типа такого . Возможно легче бумажку сдать, чем потом спорить. Хотя согласна, такое требование относится к организациям.

А если бы ты закрыла ООО в октябре 2015 года (сотрудники в 2015 г были, но уволены), то на какую дату и что бы ты сдавала?

По-моему, ясно, что среднесписочная рассчитывается именно за период, но она приводится на определенную дату. А в сведениях мы всё равно должны указать «Среднесписочная численность по состоянию на . (на какую дату).» Такие вот противоречия в самой форме Сведений.

А если бы ты закрыла ООО в октябре 2015 года (сотрудники в 2015 г были, но уволены), то на какую дату и что бы ты сдавала?

По-моему, ясно, что среднесписочная рассчитывается именно за период, но она приводится на определенную дату. А в сведениях мы всё равно должны указать «Среднесписочная численность по состоянию на . (на какую дату).» Такие вот противоречия в самой форме Сведений.

Закрывала и ИП и юриков, ни разу среднесписочную при закрытии/ликвидации не предоставляла. Может потому что не было работников. Но даже если они и были, то до начала ликвидации все увольняются и среднесписочная подается в день начала ликвидации с численностью 0 на дату начала ликвидации, но уж никак не после того как предприятие или ИП исключено из гос.реестра.

В нормативах прописано предоставлять среднесписочную при открытии, реорганизации и действующие предприятия в том числе действующие ИП имеющие наемных работников. Слов «при ликвидации» в нормативах нет, а реорганизация — это все же не ликвидация.

Если у автора, ИП закрылось в октябре 2015 года, то на дату подачи заявления, по форме 26001, предоставляется и ССЧ с количеством сотрудников 0.

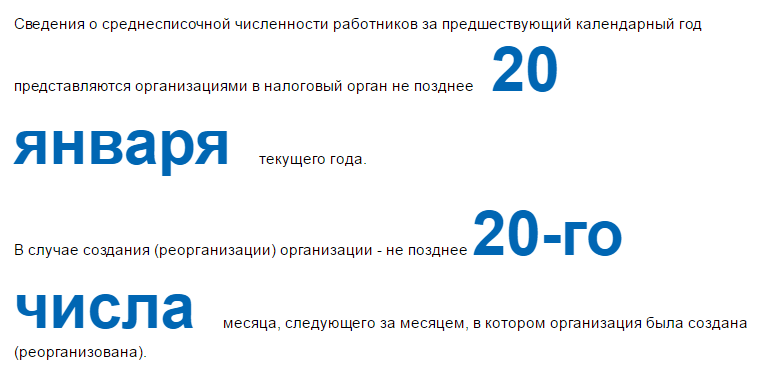

1) Действующие ИП и организации подают среднесписочную по итогам отчётного года до 20 января.

2) Вновь созданные организации (не ИП) помимо годовой среднесписочной подают ещё одну: не позднее 20 числа месяца, следующего за месяцем, в котором была создана организация.

3) При ликвидации организации или закрытии ИП среднесписочная численность подаётся не позднее фактической даты ликвидации / снятии с учёта.

Штраф за нарушение сроков сдачи: ИП — 200 руб.

Организация — 200 руб. + штраф руководителю — от 300 до 500 руб.

Ольга, если Вы не предоставили, и ИП ликвидировано, то уже сидите ровно, выпишут штраф значит выпишут, сами не светитесь. Может «пронесет».

Из какого это законодательного акта?

Копейка, не понимаю Вашей иронии.. Вы же сами дали цитату из НК.. Открываем читаем.

НК, Глава 13 пункт 3 абзац 6.

Сведения о среднесписочной численности работников за предшествующий календарный год представляются организацией (индивидуальным предпринимателем, привлекавшим в указанный период наемных работников) в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации — не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована). Указанные сведения представляются по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя). (в ред. Федерального закона от 23.07.2013 N 248-ФЗ)

слов о ликвидации нет. Значит нормами ФЗ и НК предоставлять ССЧ при ликвидациях НЕТ!

Но при ликвидации организации есть требования налоговиков, предоставлять ССЧ в подтверждении увольнения работников. Некоторые требуют, а некоторые нет. Пост выше нашла на регистрационном форуме.

А если ССЧ все же решили предоставить, то предоставляется она на день ликвидации/закрытия ИП. Так как с этого дня вносят сведения о исключении его из ЕГРИП и с этого дня физическое лицо прекращает свое существование в качестве ИП. Если ИП исключен 25 октября, то ну никак он не может предоставить отчет на 01.11. Так как сотрудников у него просто нет — его самого нет .. Т.е. 25 октября он должен подать ССЧ с численностью 0.

И если у автора никто не требовал при ликвидации эту форму, то и не следует ее сдавать сейчас. Найдут инспектора в этом нарушения, пришлют «привет».

Какие документы надо предоставить

В налоговую надо подать документы, с помощью которых предприниматель уведомляет о закрытии своей организации.

Он подает заявление, в котором содержится ходатайство о прекращении деятельности физического лица в качестве предпринимателя. Для этого принята форма Р26001. Предоставляется квитанция. Этот документ доказывает, что была оплачена государственная пошлина.

Если инспектор налоговой требует оплатить оставшиеся долги, не подписывая документы на закрытие, он поступает неправомерно: если какие-то недочеты и остались, физическое лицо будет нести за него ответственность, хоть человек и не будет являться индивидуальным предпринимателем.

Но все же лучше документы содержать в порядке, и такая отчетность должна быть предоставлена на протяжении 5 дней с той даты, как предприятие больше не существует. Сдать декларацию по форме 3-НДФЛ на ОСНО, а долги по налогам и страховым взносам уплатить в течение 15 дней.

По НДС все отчетные документы должны находиться в соответствующей организации не позже 20 дней до окончания квартала.

При других системах налогообложения бумаги должны быть сданы на общих для всех ИП основаниях – в обычные сроки, установленные законом.

В ПФ и ФСС нужно сдать отчетность, которая касается работников предприятия, еще до того времени, как оно будет закрыто. А сотрудники должны пройти процедуру снятия с учета в этих организациях самостоятельно. Автоматически происходит снятие только в ПФ, но тогда, когда поступает информация из ИФНС о том, что предприятия больше нет.

Когда происходит закрытие ИП, среднесписочная отчетность не сдается в налоговую. Все органы, которые должны быть оповещены о работе или закрытии ИП, узнают об этом из информации, поступающей из ИФНС. Им передаются все необходимые сведения.

Ликвидация: до какого числа среднесписочная численность должна уйти в ИФНС

Прекращение деятельности не всегда может быть связано с банкротством. Иногда на это идут с целью получить более высокий юридический статус и расширить свои возможности. И независимо от причины при закрытии ИП или ликвидации предприятия нужно не только официально уведомить налоговиков о принятом решении, но и сдать определенный пакет документов. Когда сдается среднесписочная численность в подобной ситуации?

Законодательство устанавливает срок: не позднее фактической даты снятия с учета. Все необходимые справки и документы подают в ИФНС по месту проживания ИП, нахождения фирмы.

Способы подачи СЧР в 2019 году

Среднесписочную численность можно подать:

- В бумажной форме (в 2-х экземплярах). Один экземпляр останется в налоговой, а второй (с необходимой пометкой) отдадут обратно. Он будет служить подтверждением того, что вы сдали декларацию.

- По почте регистрируемым отправлением с описью вложения. В этом случае должна остаться опись вложения и квитанция, число в которой будет считаться датой сдачи численности.

- В электронном виде по интернету (по договору через оператора ЭДО или сервиса на сайте ФНС).

Обратите внимание, при подаче сведений СЧР в бумажной форме в некоторых ИФНС могут дополнительно потребовать приложить файл с электронной версией отчета на дискете или флешке

Как рассчитать ССЧ

При подсчете ССЧ руководствуйтесь указаниями, приведенными в Приказе Росстата № 772 от 22.11.2017 (далее — Указания):

Учитывайте только тех сотрудников, для которых это место работы является основным.

Внешние совместители и работающие по гражданско-правовым договорам в их число не входят. Внутренних совместителей учитывайте только как основных работников.

Для расчета ССЧ за год нужно вначале определить среднюю численность сотрудников за каждый месяц.

Она считается путем суммирования численности сотрудников за каждый календарный день.

Если в течение месяца количество работников менялось, подсчитайте среднее арифметическое число.

Например, с 1 по 21 ноября у ИП работали 10 чел., а с 22 по 30 – 8 чел. Тогда ССЧ за ноябрь составит 9,4 (10 чел. х 21 дн.) + (8 чел. х 9 дн.) : 30 дн.), а с учетом округления — 9 чел.

В ССЧ за месяц включите всех сотрудников с полной занятостью, которые числятся у вас на каждый конкретный день, в том числе находящихся в отпуске или на больничном.

ССЧ в выходные и праздники равна численности в предыдущий рабочий день (п. 76 Указаний). Если работник уволился в пятницу, его нужно включить в ССЧ за последующие выходные.

Из подсчета исключают работников, которые находятся в декрете, в отпуске по уходу за ребенком и неоплачиваемом учебном отпуске.

Если во время отпуска по уходу за ребенком сотрудник работает неполный день, его тоже учитывают в ССЧ.

Всех неполностью занятых подсчитывают по отдельной формуле пропорционально отработанному времени (п. 79.3 Указаний).

Среднесписочная численность сотрудников за год рассчитывается по формуле:

(СЧС за январь + СЧС за февраля ….. + СЧС за декабрь) : 12

где СЧС — средняя численность сотрудников за месяц (формулу ее расчета мы привели выше).

Получившееся значение округляем до целых единиц.

Пример

Среднесписочная численность ООО «Кадровик» за период с января по август — 15 чел., с сентября по декабрь — 14 чел.

Рассчитаем ССЧ: (15 х ![]() + (14 х 4) : 12 = 14,6 чел.

+ (14 х 4) : 12 = 14,6 чел.

Округлим получившееся значение до целых единиц — 15 чел.

Таким образом, ССЧ ООО «Кадровик» за 2019 год составит 15 чел.

Что такое среднесписочная численность

ССЧ — среднее число штатных сотрудников, работавших у вас в течение определенного времени (месяца, квартал, года). Эта информация используется при:

- решении вопроса об отнесении организации или ИП к категории субъектов малого или среднего предпринимательства (МСП); такой статус дает ряд льгот: освобождает микропредприятия от обязанности принимать локальные нормативные акты, предоставляет льготы при участии в госзакупках и т. д.;

- формировании реестра СМП налоговыми органами;

- проведении анализа уровня зарплат и размера зарплатных налогов;

- сдаче отчетности и применении некоторых льгот: предприятия с численностью свыше 100 чел. отчетность по налогам предоставляют только в электронном виде; в некоторых регионах размер этого показателя является одним из условий применения пониженной ставки по УСН.

Иначе говоря, сведения о ССЧ — один из важных показателей деятельности хозяйствующего субъекта.

Форма для предоставления ССЧ при отчете за 2019 год утверждена Приказом ФНС РФ от 29.03.2007 № ММ-3-25/174@. А указания по ее заполнению приведены в Письме ФНС РФ от 26.04.2007 № ЧД-6-25/353@ .

Расчет за неполные рабочие дни

На втором этапе надо получить данные по сотрудникам, которые работали неполный день или по сменному графику. Среднесписочная численность для таких категорий определяется по отношению к общепринятому на предприятии графику и нормативной продолжительности дня. Например, при 40-часовой рабочей неделе она будет равна 8 часам, для 48-часовой — 9,6.

Формула для расчетов выглядит так: количество отработанных человеком часов за месяц делим на нормативную продолжительность рабочего дня и делим на число рабочих (!) дней в месяце.

Пример: к выполнению ряда задач организация привлекла двух сотрудников на 4-часовой рабочий день. В апреле один отработал 12 дней, другой — 18. Среднесписочная численность сотрудников за отчетный месяц, занятых неполный рабочий день, равна 0,7:

- первый — 48 / 8 / 21 = 0, 28;

- второй — 72 / 8 / 21 = 0,42;

- итого — 0,28 + 0,42 = 0,7.

Определение среднесписочной численности при закрытии ИП

Благодаря табелю учета рабочего времени можно определить и численность всех сотрудников. В расчет берется весь коллектив, сюда же входят болеющие и отсутствующие по уважительной причине.

Но при расчете не включаются в показатели:

- владелец предприятия, который на общих основаниях не получает зарплату;

- те сотрудники, которые работают по договору, заключенному вследствие профессионального обучения, и получающие стипендию;

- женщины, в этот период находящиеся в отпуске по беременности и родам или по уходу за ребенком;

- отпускники, оформившие бесплатные дни по причине поступления или обучения в учебном заведении, при этом зарплата им сохраняться не будет;

- работающие по договорам гражданско-правового характера или по совместительству;

- направленные для работы за рубеж;

- пожелавшие уволиться, но прервавшие рабочие отношения до того, как истек срок окончания официальных отношений с предприятием.

Все индивидуальные предприниматели среднесписочные сведения должны предоставлять налоговым органам по истечении отчетного года, и дата для этого определена до 20 января.

Но когда бизнесмен заявляет о прекращении деятельности ИП, то такие сведения должны находиться в фискальных органах не позже той даты, когда было заявлено официально о ликвидации, и предприятие было снято с учета, перестав существовать. Если сведения по каким-то причинам были задержаны, то за это полагается заплатить штраф в размере 200 рублей. Это только за нарушение сроков сдачи, а также организация несет наказание в размере 200 рублей и страдает сам предприниматель, заплатив от 300 до 500 рублей.

Подаются документы для закрытия ИП по месту его проживания, для организации – в ту налоговую инспекцию, которая находится по месту ее юридического адреса. Если предприятие имеет филиалы, расположенные в разных частях населенного пункта, то они собираются в единый документ и подаются в одной общей среднесписочной отчетности – по всей организации.

Предоставляются документы предпринимателем таким способом:

- При личном присутствии в налоговом органе или через доверенное лицо, но для этого потребуется разрешение нотариуса через доверенность. Оформленная декларация должна быть в 2 экземплярах, 1 остается у бывшего владельца ИП.

- В электронном виде.

- С помощью почты – ценным письмом с приложением описи вложенных документов.

Как высчитывается среднесписочная численность?

Индивидуальному предпринимателю необходимо подавать документы о среднесписочной численности сотрудников только в том случае, если ИП является работодателем. То есть, когда бизнесмен работает самостоятельно без привлечения наемных работников, у него нет необходимости подавать бланк по форме КНД 111 10018. Также не нужно сдавать отчетность, если ИП только начинает работать. Как известно, юридические лица сдают подобные документы уже через месяц после организации своего бизнеса.

Тем, кому не нужно сдавать подобные отчеты, работать несколько проще. Всем остальным придется каждый год производить расчеты, чтобы внести верные цифры в документ и своевременно предоставить его сотрудникам налоговой инспекции.

Для начала необходимо рассчитать среднесписочную численность наемных сотрудников за месяц. Для этого предварительно выписывается, сколько работников было на рабочем месте каждый календарный день. Показатели каждого дня нужно сложить, а после разделить на количество дней в месяце.

Подобные расчеты необходимо произвести по каждому месяцу, который предприятие работало. Но даже в том случае, если бизнес не приносил денег, а трудовые договоры были действительны этот период, высчитывать среднесписочную численность все же придется.

Далее складываются все цифры по каждому месяцу, и общая сумма делится на 12. Результат следует указать в отчете, который необходимо подать в налоговую до 20 января.

Если разобраться, то ничего сложного в составлении подобной отчетности нет. Однако тут нужно учесть, что при расчете не нужно учитывать ряд сотрудников.

Сюда относятся совместители, которые имеют основную работу, сотрудники, оформленные по гражданско-правовым договорам, работники в отпуске по учебе либо по беременности и родам и собственники компании, так как они не получают заработную плату и не должны учитываться.

Ничего сложного в отчете по среднесписочной численности сотрудников нет, но, если вопросов очень много, стоит обратиться к специалисту, который поможет заполнить и сдать все документа правильно. Сдавать отчеты по форме КНД 111 10018 должны только те индивидуальные предприниматели, которые являются работодателями.