Переход на упд

Также поясняющая дополнительная информация о сделки может быть внесена в следующие поля УПД:

- 8 – документ, определяющий особенности сделки и дающий основание на ее выполнение (договор, соглашение, доверенность);

- 9 – сведения о перевозке ТМЦ при доставке собственными силами или транспортной компанией (наименование транспортного документа, его номер, дата), также могут быть указаны количественные параметры поставляемого груза – например, масса;

- 12 – дополнительная значимая информация об отгрузке, передаче, которую хочет сообщить продавец, исполнитель (ссылка на приложения и сопутствующие документы);

- 17 – дополнительная значимая информация о полученных ТМЦ, работах, услугах, которые хочет сообщить получатель, заказчик (претензии).

Заполнение всех этих строк можно посмотреть в образце УПД, который можно скачать ниже.

Электронный УПД: универсальный формат для трех типов документов

Возможность составить УПД в электронном виде появилась благодаря формату, утвержденному Приказом ФНС от 24.03.2016 № ММВ-7-15/155@. Формат электронного документа применяется шире, чем бумажный УПД. Пользователь сам выбирает, какие реквизиты заполнить и какую функцию выбрать для файла электронного документа, которая и определит тип полученного документа:

- СЧФ — счет-фактура;

- СЧФДОП — универсальный передаточный документ;

- ДОП — первичный документ, например, накладная или акт.

Составитель документа заполняет обязательные реквизиты в зависимости от выбранной функции, ведь для счета-фактуры и первичных документов они разные.

Документы с функциями СЧФДОП (УПД) или ДОП (первичный документ) подписывают и отправитель, и, как правило, получатель. Акт по длящимся услугам часто не подписывается получателем, так как считается, что услуга принята в момент ее оказания.

Документ с функцией СЧФ (счет-фактура) подписывает только отправитель — продавец.

Как заполнять электронный файл документа, зависит от его функции

Функция — СЧФ

Реквизиты, которые необходимо заполнить, определены п. 5 ст. 169 НК РФ:

- порядковый номер документа, число, месяц и год его формирования;

- название, адрес, ИНН обеих сторон сделки;

- названия и адреса отправителя и получателя груза;

- номер документа, который фиксирует аванс в счет предстоящих поставок;

- состав поставки, если возможно — единица измерения содержимого;

- количество содержимого поставки в единицах измерения, названных ранее; валюта;

- цена за единицу измерения поставки, не учитывая налог (исключение — государственная регулируемая цена, включающая налог);

- стоимость поставки или имущественных прав без налога;

- акциз, где это необходимо;

- налоговая ставка;

- налог для покупателя по действующим налоговым ставкам;

- стоимость поставки с учетом налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза для товаров, вывезенных за пределы РФ на территорию Евразийского экономического союза.

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)»

Это важно для аутсорсеров и агентов

Функция — ДОП

В файле документа нужно заполнить реквизиты, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

- название документа;

- число, месяц, год его создания;

- экономический субъект, который сформировал документ;

- суть сделки;

- сумма или объем поставки;

- ФИО и подписи ответственных лиц.

УПД со статусом 1

Подраздел со счетом-фактурой

Строка 1

Номер документа (по порядку по хронологии) и дата его составления. Максимальный срок выставления счета-фактуры — пять календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ, передачи имущественных прав.

Строки 2, 2а и 2б

Сведения о продавце: название, адрес, ИНН и КПП.

Строки 3 и 4

Сведения о грузоотправителе и грузополучателе. Строки заполняются только при продаже товаров. Если счет-фактура выставляется на услуги или работы, ставится прочерк. Если организация одновременно и продавец, и грузоотправитель, то в строке 3 напишите «он же». Если же грузополучатель и покупатель одно и тоже лицо, то укажите наименование и адрес грузополучателя (писать «он же» нельзя).

Строка 5

Сведения о номере платежного поручения. Заполняется, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или она была перечислена в день отгрузки, ставится прочерк.

Строки 6, 6а и 6б

Сведения о продавце. Заполняются так же, как и сведения о покупателе.

Строка 7

Наименование и код валюты. Счет-фактура выставляется в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ).

Строка 8

Идентификатор государственного контракта. 8 строка в УПД заполняется только в том случае, если у вас есть данные. Если нет (то есть если вы не работаете с контрактом, или у вашего контракта нет идентификатора) — в строке ставится прочерк.

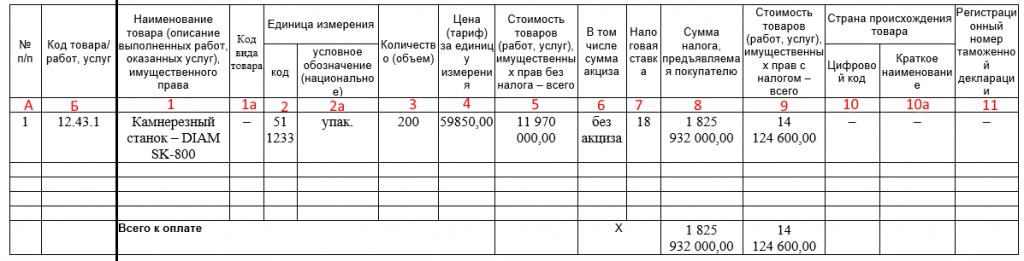

Табличная часть

А

Номер строки таблицы. Можно не заполнять.

Б

Код товара, работ, услуг. Для товаров — артикул, для работ — код по ОКВЭД, для услуг — код по ОКУН. Код товара, работ, услуг в УПД приводится, если нужно указать на налоговые льготы или другие особые условия.

Графы 1, 1a и 2

Наименование товаров или описание и единицы измерения выполненных работ, оказанных услуг, переданных имущественных прав. Графа 1а содержит код вида товара по единой ТН ВЭД ЕАЭС, с 1 октября 2017 года ее заполнение обязательно в отношении товаров, экспортированных из России в государства ЕАЭС — в Белоруссию, Казахстан, Армению или Киргизию (в ином случае ставится прочерк). Код товара берется из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54).

Графа 3

Количественные параметры товаров, работ, услуг. Если невозможно их определить — ставится прочерк.

Графа 4

Цена за единицу измерения (при возможности ее указания) без НДС.

Графа 5

Стоимость всего количества товаров, работу, услуг, переданных прав без НДС.

Графа 6

Сумма акциза. Заполняется только при реализации подакцизных товаров. В ином случае пишется «Без акциза».

Графа 7

Ставка НДС. Если компания освобождения по ст.145 НК РФ или в случае выставления счета-фактуры компаниями, не работающими с НДС, пишется «Без НДС».

Графа 8

Сумма НДС в рублях и копейках без округления. В случаях, указанных выше, пишется «Без НДС».

Графа 9

Стоимость всего количества товара (работ, услуг, переданных прав) с учетом НДС.

Графы 10, 10а, 11

Наименование страны происхождения и ее код по ОКСН, номер таможенной декларации. Заполняется для импортных товаров

Внимание! С 1 октября 2017 года изменилось название графы 11. Она теперь называется «Регистрационный номер таможенной декларации»

Заполнение упд

Внимание

Универсальный передаточный документ (УПД) С 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и книг продаж, журнала учета счетов-фактур, утв. постановлением Правительства РФ от 26.12.2011 № 1137. Подробный комментарий см. здесь. Оформление с помощью УПД реализации товаров продавцом, применяющим упрощенную систему налогообложения, в программе «1С:Бухгалтерия 8» рассмотрим на следующем примере. Пример Организация ООО «Радуга» (продавец), применяющая упрощенную систему налогообложения, заключила с ООО «Торговый дом» (покупатель) договор купли-продажи 20 шт.

Можно ли делать одно упд на основании нескольких счетов

Важное 30 ноября 2016 г. 13:08 Ю

А. Васильев Журнал «» № 6/2016 УПД разрабатывался налоговиками на основе отгрузочных документов на материальные ценности, налоговики считают уместным применять его в отношении нематериального результата деятельности, то есть оказания услуг.

Так ли это? Как оператору разработать свой универсальный расчетный и налоговый документ – счет на оплату услуг (УСО)? Такой вопрос может возникнуть из-за появления разъяснений налоговиков о применении универсального передаточного документа, исходя из анализа которых следует, что он может заменить если не весь, то существенную часть документооборота.

А именно – то что связано с реализацией товаров (работ, услуг). Хотя УПД разрабатывался налоговиками на основе отгрузочных документов на материальные ценности, налоговики считают уместным применять его в отношении нематериального результата деятельности, то есть оказания услуг.

Можно ли внести в один упд несколько поставок от разных дат

/ / 27.04.2019 480 Views В этом случае покупатель вправе учесть понесенные расходы при расчете налога на прибыль, а сумму предъявленного НДС принять к вычету. Такие разъяснения содержатся в письме ФНС России от 27 мая 2015 г.

№ ГД-4-3/8963. Ситуация: нужно ли уведомлять покупателей о том, что вместо счетов-фактур организация использует УПД? Условие о применении УПД можно оформить и в виде дополнительного соглашения к договору поставки.

Минфина России от 16 июня 2014 г.

Как составить Универсальный передаточный документ, УПД

Начало ► Книжная Полка ► Документы Рекомендуемая форма универсального передаточного документа УПД отвечает требованиям бухгалтерского и налогового законодательства.

д.). Начиная с 1 января 2013 года без каких-либо налоговых рисков их можно объединять в один универсальный передаточный документ (УПД).Рекомендуемая форма универсального передаточного документа отвечает требованиям бухгалтерского и налогового законодательства.

Универсальные передаточные документы

> > > Налог-налог 02 сентября 2019 Универсальный передаточный документ (УПД) — специально разработанный бланк, объединяющий в себе первичный документ для целей бухучета и счет-фактуру. Зачем разработали бланк УПД? Кто и когда может его применять?

Как его заполнить? Ответы на эти и другие вопросы вы найдете в материале далее. Вы также сможете скачать бланк УПД в форматах Excel и Wordи посмотреть образец его заполнения.

Реализация товаров у плательщиков НДС, как правило, сопровождается оформлением двух документов:

- первичного учетного — в силу законодательства о бухучете (ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ);

- счета-фактуры — по требованию налогового законодательства (пп. 1, 3 ст. 168, п. 1 ст. 169 НК РФ).

При этом содержание перечисленных документов в основном идентично. Ведь

В каких случаях оформлять упд, а в каких — счет-фактуру

1048 страницы Компании на для налогового учета применяют счет-фактуру (СЧФ).

Универсальный передаточный документ (УПД) применяется значительно реже, несмотря на способность заменять собой несколько документов: СЧФ и первичную документацию БУ. Что мешает повсеместно применять УПД?

Реквизиты СЧФ содержат сведения:

- о сумме;

- об акцизе;

- о предмете сделки;

- о соответствующей группе товаров;

- о ставке налога;

- позволяющие идентифицировать налогоплательщиков.

- о стране его происхождения;

- о количественных характеристиках хозяйственной операции;

Информация, содержащаяся в СЧФ, применяется для расчетов по НДС и контроля этих операций.

Налоги и Право

1 декабря 2016 УПД разрабатывался налоговиками на основе отгрузочных документов на материальные ценности, налоговики считают уместным применять его в отношении нематериального результата деятельности, то есть оказания услуг.

Так ли это? Как оператору разработать свой универсальный расчетный и налоговый документ – счет на оплату услуг (УСО)? Такой вопрос может возникнуть из-за появления разъяснений налоговиков о применении универсального передаточного документа, исходя из анализа которых следует, что он может заменить если не весь, то существенную часть документооборота. А именно – то что связано с реализацией товаров (работ, услуг).

Хотя УПД разрабатывался налоговиками на основе отгрузочных документов на материальные ценности, налоговики считают уместным применять его в отношении нематериального результата деятельности, то есть оказания услуг.

Так ли это? Давайте вместе разберемся.

При оформлении УПД чем отличаются статус 1 и 2?

Статусы УПД 1 и 2 определяют назначение документа. УПД со статусом 1 можно использовать и как первичный документ для оформления хозяйственных операций, и как счет-фактуру. УПД со статусом 2 можно использовать только как первичный документ для оформления хозяйственных операций. Тогда счет-фактура составляется отдельно.

Статус при заполнении УПД имеет информационный характер. Фактический статус документа будут определять реквизиты, которые вы укажете: так, если вы присвоили документу статус 2, но при этом указали в нем НДС, то такой документ можно использовать как счет-фактуру для обоснования налогового вычета, несмотря на статус.