Удешевление товаров, уже полученных покупателем

Договор поставки между покупателем и продавцом может содержать пункт, по которому поставщик предоставляет скидку на товары, отгруженным в предыдущие периоды. После уменьшения стоимости продукции покупателю надлежит восстановить НДС с разницы между новой ценой и той, которая указана в отгрузочных документах.

Внимание! Новую стоимость товара с учетом предоставленной скидки необходимо зафиксировать в соглашении, которое будет основанием для корректировки НДС. Восстановление налога по уменьшенной стоимости отражают на счете 60, предназначенном для учета состояния расчетов с поставщиками

Восстановление налога по уменьшенной стоимости отражают на счете 60, предназначенном для учета состояния расчетов с поставщиками.

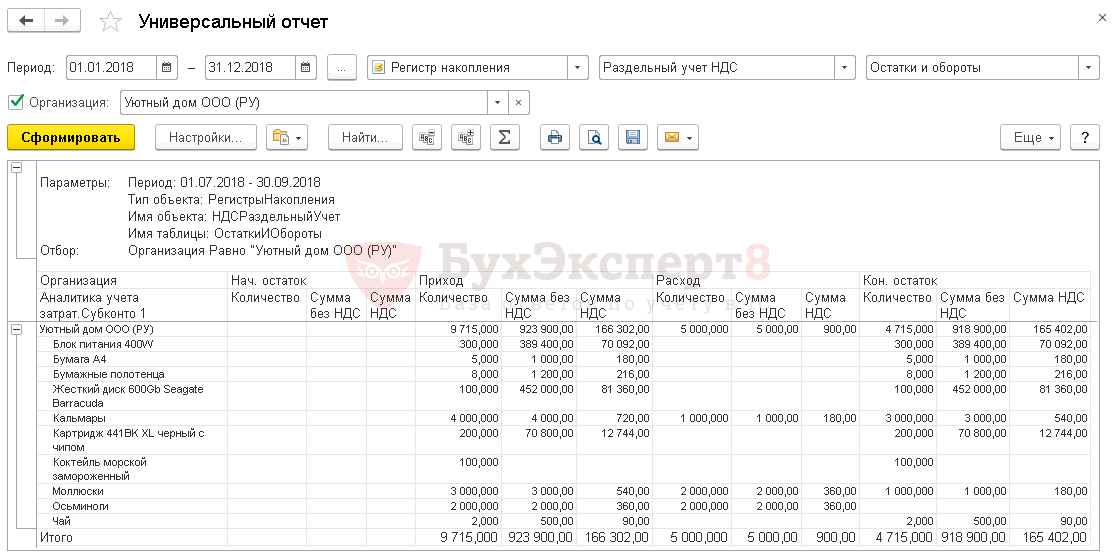

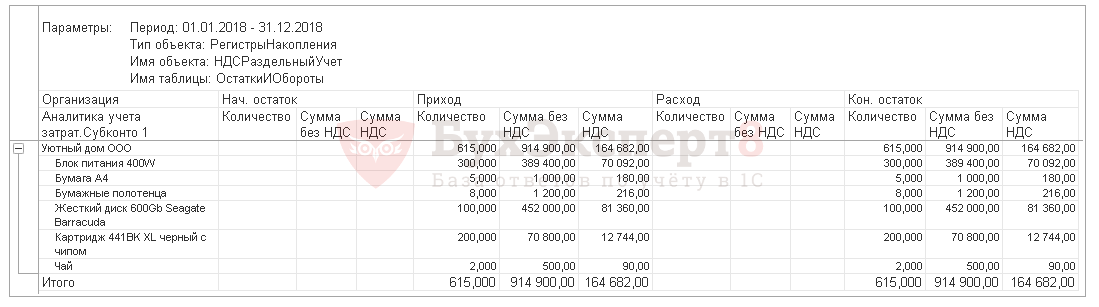

Проверка остатков по регистру Раздельный учет НДС

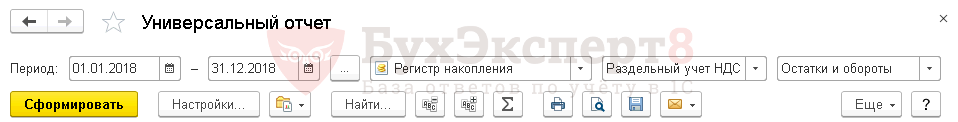

Проверку остатков будем делать через Универсальный отчет: раздел Отчеты – Стандартные отчеты – Универсальный отчет.

Шаг 1. Откройте Универсальный отчет: раздел Отчеты – Стандартные отчеты – Универсальный отчет.

В шапке отчета для отбора информации укажите следующие значения:

- Период;

- Регистр накопления;

- Раздельный учет НДС;

- Остатки и обороты.

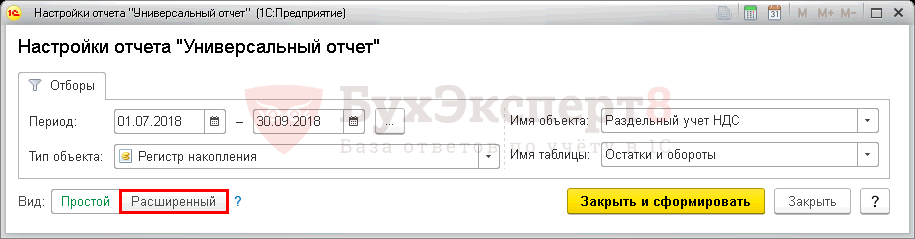

Шаг 2. Откройте настройку отчета по кнопке Настройки. Выберите Вид — Расширенный.

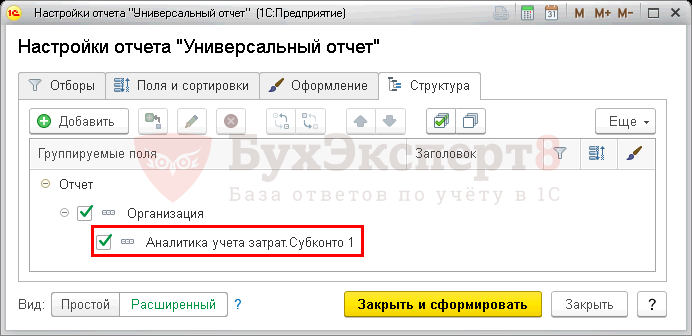

На вкладке Структура укажите по кнопке Добавить:

- Организация (если ведется учет по нескольким организациям);

- Аналитика учета затрат. Субконто 1.

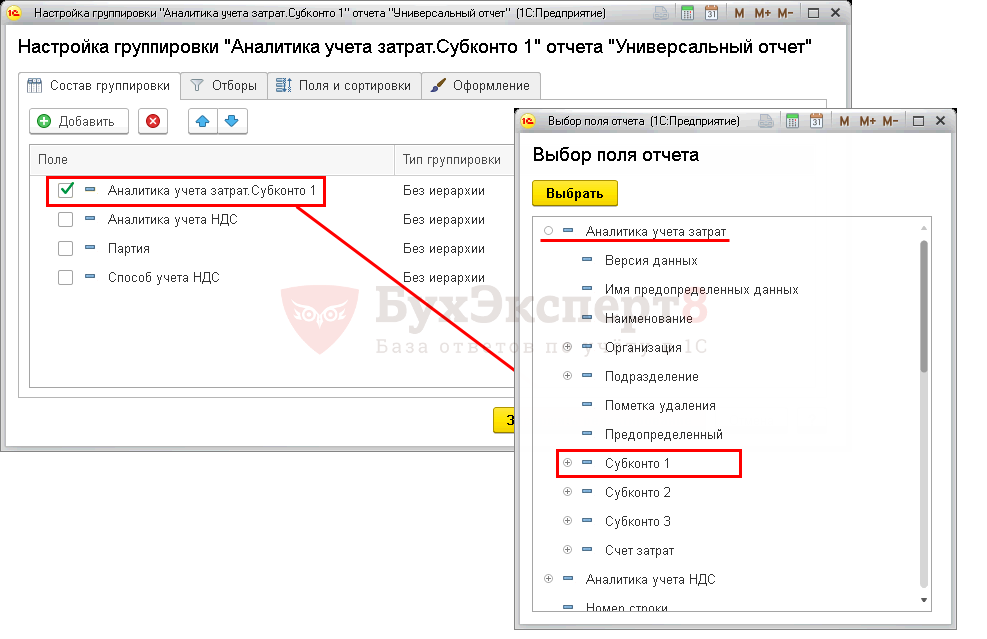

Для того чтобы добавить Аналитика учета затрат.Субконто 1 в новом окне, на вкладке Состав группировки по кнопке Добавить разверните Аналитика учета затрат и выберите Субконто 1.

Остальные флажки необходимо снять.

Шаг. 3. На вкладке Показатели значения установите следующим образом:

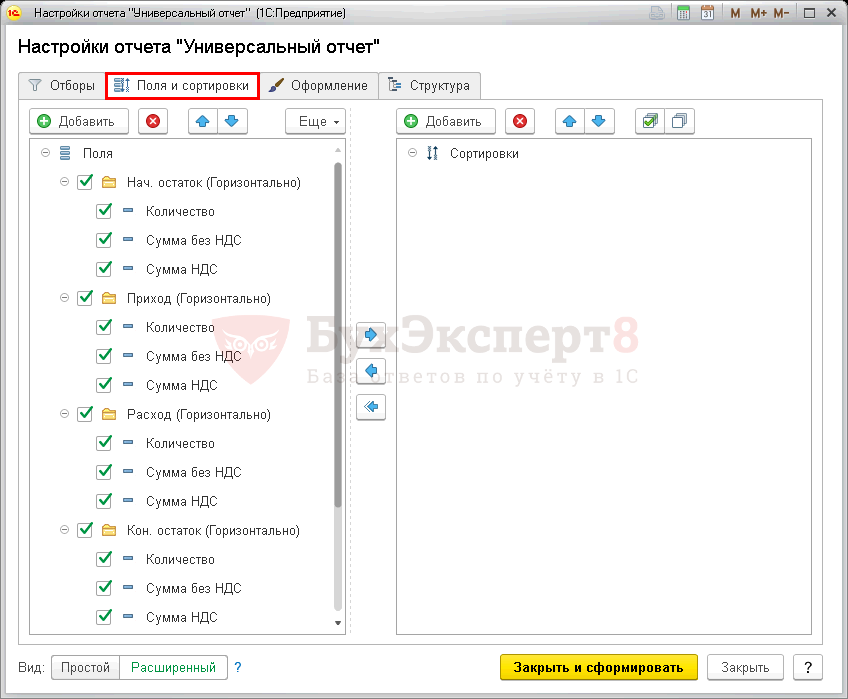

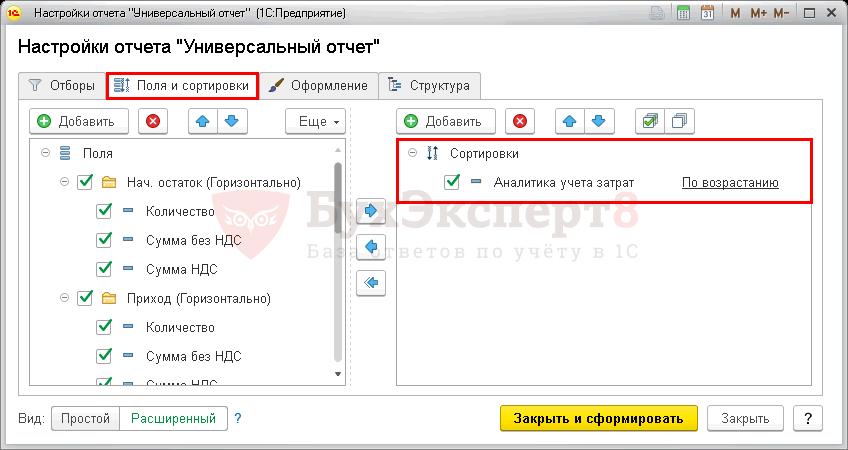

Шаг 4. В правой части на вкладке Поля и сортировки установите сортировку по возрастанию по кнопке Добавить:

Аналитика учета затрат.

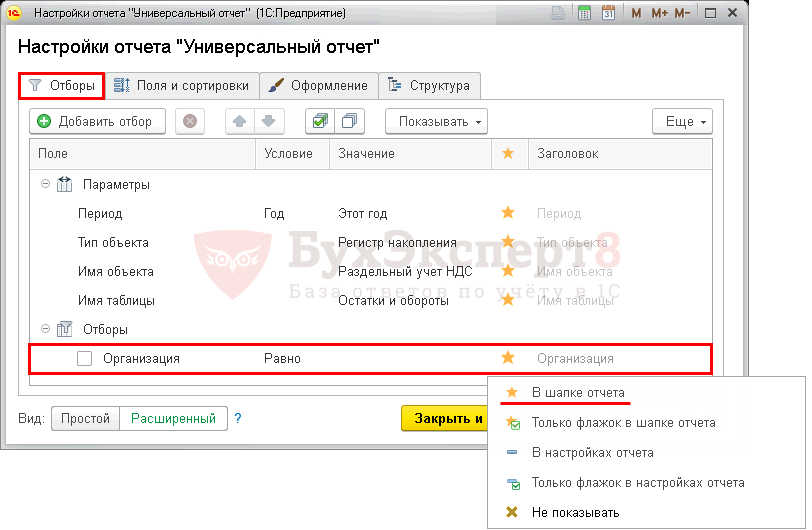

Шаг 5. Если ведется учет по нескольким организациям на вкладке Отбор установите отбор по организации в шапке отчета, для того, чтобы не приходилось каждый раз заходить в настройки.

Шаг 6. Нажать кнопку Закрыть и сформировать. Отчет будет построен по нужной форме.

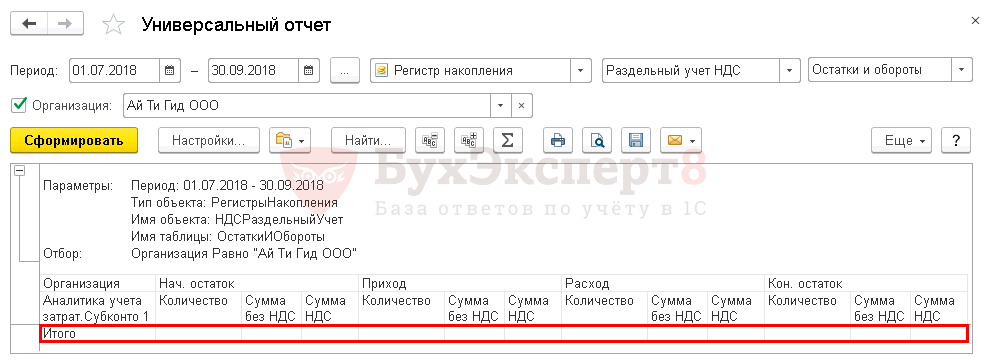

Если формируется пустой отчет, значит, остатков в указанном регистре нет.

В этом случае необходимо самостоятельно внести остатки по всей номенклатуре, по которой есть остатки в базе данных до перехода на раздельный учет, в регистр накопления Раздельный учет НДС.

Что значит восстановление НДС?

Восстановление НДС — это ряд действий, в результате которых ранее принятая к вычету сумма НДС будет вновь начислена к выплате. Если говорить языком бухгалтерских проводок, то НДС возвращается на Кредит 68 счета.

Необходимость восстановления НДС, ранее принятого к вычету, обязывает предприятие к ряду поэтапных действий. Для этого необходимо:

- провести инвентаризацию активов;

- определить общую стоимость активов, по которым нужно сделать восстановление НДС;

- сформировать нужные проводки и документацию (бухгалтерскую справку);

- подать декларацию за квартал с данными о восстановленном налоге;

- уплатить НДС в бюджет.

Когда предприятием или предпринимателем приобретается товар, то он принимает к вычету предъявленный НДС. При создании определённых условий НДС необходимо восстановить к уплате.

Что за операция — восстановление НДС? Это те бухгалтерские действия, при которых ранее принятый к вычету НДС восстанавливается для уплаты в бюджет. Поводы это сделать прописаны в ст.170 НК.

Очень подробно про операцию восстановления налога рассказывается в этом видео:

Когда покупатель перечислил аванс

ООО или ИП, применяющие схему предварительной оплаты, обязаны выставить контрагенту счет-фактуру на всю сумму полученного аванса. Существует два варианта развития событий, при которых покупатель, получивший вычет, обязан будет восстановить налог с полученной оплаты:

- по договоренности между сторонами предварительная оплата возвращается покупателю;

- в счет переведенной авансом денежной суммы отправляется заказанная продукция.

Важно: Если в отгрузочных документах стоимость товаров соответствует сумме предоплаты, то НДС возвращается в полном объеме. При расхождении сумм НДС пересчитывается с итоговой величины, прописанной в счете-фактуре на отгрузку товара

Перечисление поставщику аванса в счет предстоящих поставок товаров (работ, услуг)

Суммы НДС, принятые покупателем к вычету при перечислении продавцу аванса в счет предстоящих поставок товаров (работ, услуг), подлежат восстановлению у покупателя:

- в том налоговом периоде, в котором НДС по приобретенным товарам (работам, услугам), имущественным правам подлежит вычету на основании счетов-фактур, выставленных продавцами, после принятия на учет этих товаров (работ, услуг), имущественных прав;

- в том налоговом периоде, в котором произошло изменение условий договора либо расторжение договора и возврат соответствующих сумм оплаты, частичной оплаты.

В случае если продавцом отгружается товар (работа, услуга), стоимость которого меньше суммы предварительной оплаты, при принятии покупателем этих товаров (работ, услуг) на учет восстановление сумм НДС производится в размере, соответствующем налогу, указанному в счетах-фактурах.

Пример 8. ООО «Вега» в июне 2012 г. перечислило ООО «Марс» 100%-ную предоплату по договору поставки в размере 944 000 руб. (в т.ч. НДС — 144 000 руб.). ООО «Марс» выставило счет-фактуру на сумму предоплаты и один экземпляр передало ООО «Вега».

В сентябре 2012 г. ООО «Вега» отгрузило товар ООО «Марс» на сумму 708 000 руб. (в т.ч. НДС — 108 000 руб.) и выставило счет-фактуру на эту сумму. В этом же месяце ООО «Марс» получило и приняло на учет товары. В октябре ООО «Марс» возвратило ООО «Вега» сумму образовавшейся задолженности в размере 236 000 руб. (944 000 — 708 000).

По итогам II квартала 2012 г. ООО «Вега» заявило к вычету 108 000 руб. на основании полученного счета-фактуры.

По итогам III квартала ООО «Вега» восстановило НДС с аванса в размере 108 000 руб. и приняло к вычету НДС со стоимости полученного товара в сумме 108 000 руб.

По итогам IV квартала ООО «Вега» восстановит НДС в размере 36 000 руб. (236 000 руб. x 18% : 118%) с суммы остатка аванса, который вернуло ООО «Марс». Бухгалтерские записи приведены в табл. 8.

Таблица 8

Содержание операции |

Д-т |

К-т |

Сумма, руб. |

Июнь |

|||

Отражена предоплата |

60.авансы |

51 |

944 000 |

Принят к вычету НДС по авансу |

68 |

76 |

144 000 |

Сентябрь |

|||

Поступление приобретенных материалов |

10 |

60 |

600 000 |

Отражен НДС по приобретенным материалам |

19 |

60 |

108 000 |

Принят к вычету НДС по приобретенным материалам |

68 |

19 |

108 000 |

Восстановление НДС, предъявленного ранее к вычету по авансам выданным |

76 |

68 |

108 000 |

Зачет авансов в счет оплаты за материалы |

60 |

60.авансы |

708 000 |

Октябрь |

|||

Возврат суммы задолженности, равной превышению суммы аванса над стоимостью поступления материалов |

51 |

60.авансы |

236 000 |

Восстановление НДС, предъявленного ранее к вычету по авансам выданным |

76 |

68 |

36 000 |

Если условиями договора предусмотрена поставка товаров отдельными партиями после перечисления предоплаты, восстановление сумм НДС, принятых покупателем к вычету по перечисленной 100%-ной предоплате, необходимо производить в размере, соответствующем налогу, указанному в счетах-фактурах на приобретенный товар.

Пример 9. ООО «Бета» (покупатель) заключило договор на поставку продукции, согласно которому товар поставляется равными партиями в течение четырех месяцев со дня получения предоплаты в размере 100% стоимости товара. В июне ООО «Бета» произвело предоплату в размере 354 000 руб. (в т.ч. НДС — 54 000 руб.). На основании счета-фактуры, выставленного продавцом, и платежных документов был принят к вычету НДС в размере 54 000 руб.

Ежемесячно с августа по ноябрь 2012 г. включительно поставщик отгружал партии товара, стоимостью 88 500 руб. каждая (в т.ч. НДС — 13 500 руб.), которые в том же месяце поступали на склад и были приняты к учету. При этом на каждую партию поставщиком выставлялся соответствующий счет-фактура.

По итогам II квартала 2012 г. ООО «Бета» заявило к вычету 54 000 руб. на основании полученного счета-фактуры.

По итогам III квартала оно восстановило НДС с аванса в размере 27 000 руб. (13 500 руб. x 2) и приняло к вычету НДС со стоимости товара, полученного в первой и второй партиях, в сумме 27 000 руб.

По итогам IV квартала ООО «Бета» восстановит НДС с аванса в размере 27 000 руб. и примет к вычету НДС со стоимости товара, полученного в третьей и четвертой партиях, в сумме 27 000 руб. Бухгалтерские записи приведены в табл. 9.

Таблица 9

Содержание операции |

Д-т |

К-т |

Сумма, руб. |

Июнь |

|||

Отражена предоплата |

60.авансы |

51 |

354 000 |

Принят к вычету НДС по авансу |

68 |

76 |

54 000 |

Август (сентябрь, октябрь, ноябрь) |

|||

Поступление приобретенных товаров |

41 |

60 |

75 000 |

Отражен НДС по приобретенным товарам |

19 |

60 |

13 500 |

Принят к вычету НДС по приобретенным товарам |

68 |

19 |

13 500 |

Восстановление НДС, предъявленного ранее к вычету по авансам выданным |

76 |

68 |

13 500 |

Зачет авансов в счет оплаты товаров |

60 |

60.авансы |

88 500 |

Восстановление НДС – что это простыми словами

Популярен вопрос, что такое восстановление НДС, в каких ситуациях оно может потребоваться, что оно означает. Простыми словами для чайников – при покупке товара покупатель – плательщик взноса может принять к вычету. Но входной платеж иногда требуется вернуть к уплате. Что это значит.

Размер налога к внесению в бюджет устанавливается по результатам налогового периода, из него исключаются вычеты, но показатель увеличивается на размер восстановленного отчисления. Как рассчитывается сумма к оплате в бюджет: из исчисленного показателя вычитается сумма вычета и прибавляется размер восстановленных отчислений.

В каких ситуациях требуется внести данный платеж в бюджет:

- Передается имущество или НМА как вклад в уставной капитал хозяйственных обществ.

- Используются товары, в том числе ОС и НМА для выполнения операций, отображенных во втором пункте 170 статьи Налогового Кодекса.

- Покупатель переводит сумму уплаты в счет планируемой поставки.

- Внесены корректировки в цену отгруженных товаров.

- Плательщик, согласно законам, получил субсидии на возмещение затрат по оплате товаров с учетом сбора.

Пример ситуации, когда требуется вернуть сбор – покупатель перевел предоплату по контракту поставщику на сумму 118 тысяч, в т.ч. отчисления 18 тысяч в апреле. В августе поставщик привез продукцию на данную сумму с учетом налога.

Покупатель самостоятельно устанавливает сбор. Например, он применяет вычет по платежу в размере 18 тысяч. В августе был применен вычет 18 тысяч по приобретенной продукции. В этом же месяце следует восстановить отчисления.

Восстановление НДС с авансов

При уплате аванса компания, перечислившая деньги, принимает к вычету НДС, учтенный в сумме аванса (п. 12 ст. 171 НК РФ). Но когда в счет уплаченного аванса она получит товары или работы, принятый НДС к вычету ей нужно будет восстановить (подп. 3 п. 3 ст. 170 НК РФ). Делается это в том квартале, в котором НДС по приобретенным товарам принимается к вычету

НДС с аванса восстанавливается в сумме, который приходится на часть оплаты, которую зачтут согласно условиям договора в оплату вышеозначенных товаров, работ, услуг. Об этом напомнил и Минфин России в письме от 28.11.2014 № 03-07-11/60891. Восстановление НДС в 2016 году происходит также, как и в 2015 году. Изменений в законодательство в этой части не вносилось.

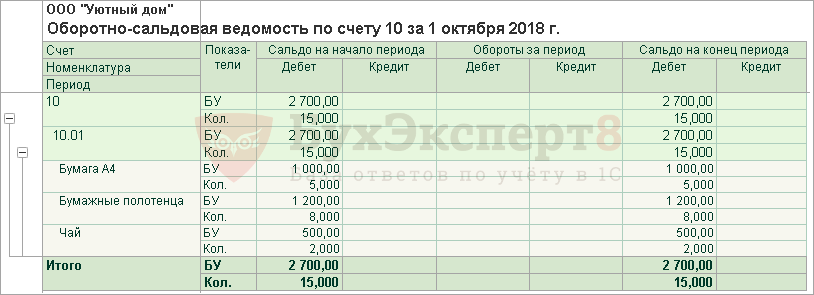

Внесение остатков в регистр Раздельный учет НДС

Шаг 1. По оборотно-сальдовой ведомости определить количественный и суммовой остаток номенклатуры для ввода остатков в регистре Раздельный учет НДС.

Сформируем отчет Оборотно-сальдовая ведомость в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету, в нашем примере это:

ОСВ по счету 10

ОСВ по счету 41

Именно эти остатки и необходимо внести в регистр накопления Раздельный учет НДС.

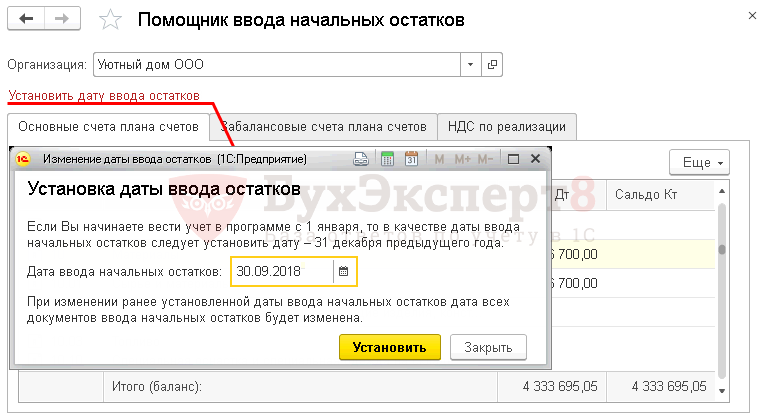

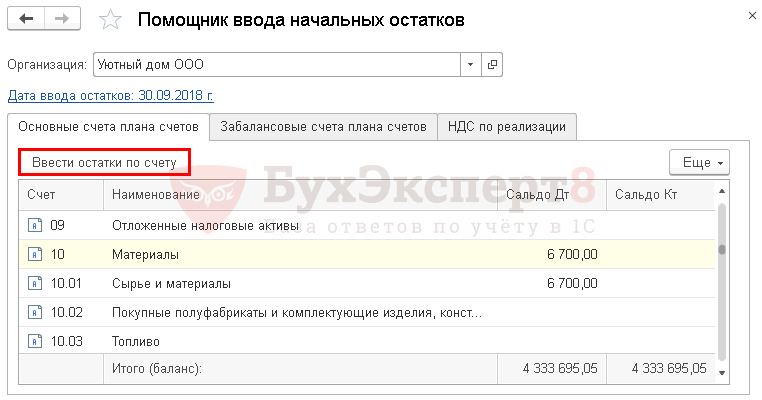

Шаг 2. Зайдите в Помощник ввода начальных остатков в разделе Главное – Начало работы – Помощник ввода остатков.

Шаг 3. Установите дату ввода начальных остатков для внесения в регистр.

Шаг 4. Перейдите на необходимый счет, например, 10, 41 и т.д., нажмите кнопку Ввести остатки по счету.

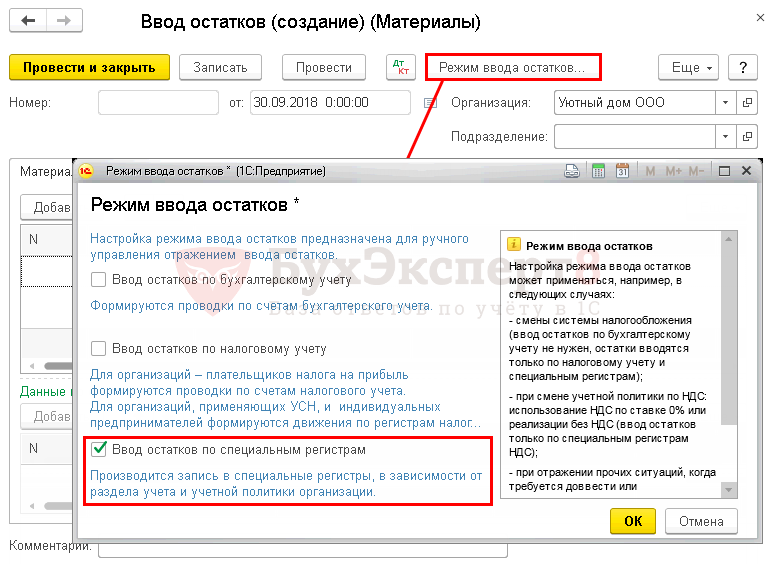

Шаг 4. Создайте документ Ввод остатков. По кнопке Режим ввода остатков оставьте только флажок Ввод остатков по специальным регистрам. Остальные флажки нам не нужны, т.к. по БУ и НУ данные вводить не нужно, они уже внесены первичными документами.

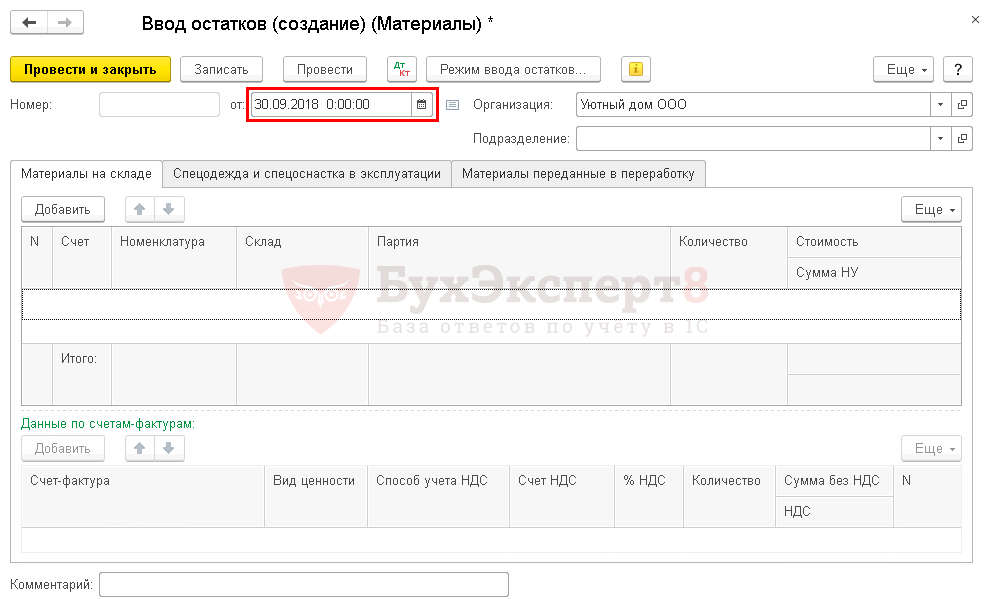

Проверьте дату в документе Ввод остатков, при необходимости откорректируйте ее.

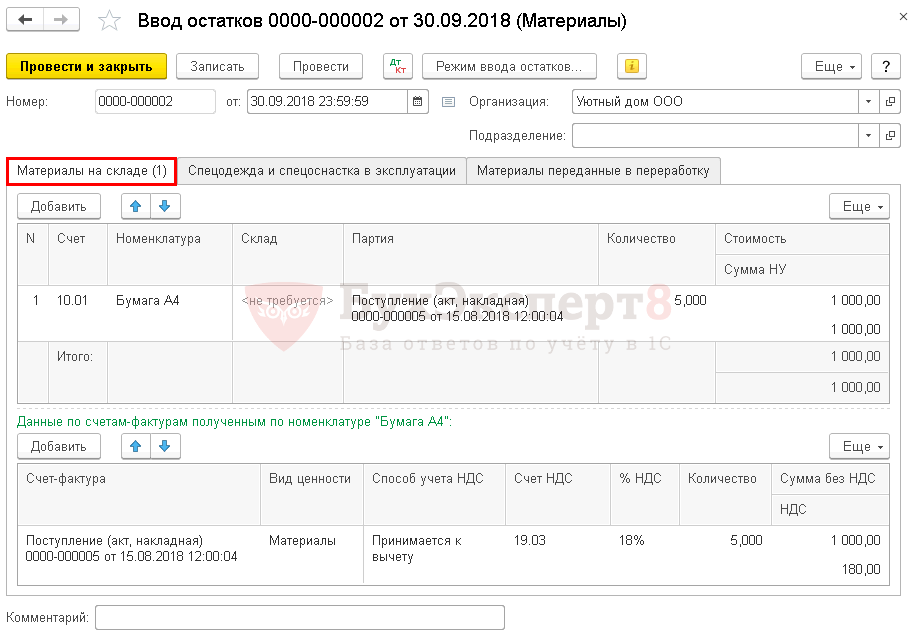

Заполните табличную часть остатками по счету 10 «Материалы».

В верхней таблице на вкладке Материалы на складе укажите:

- Счет – счет учета материалов;

- Номенклатура — материал, по которому отражаются остатки;

- Склад — склад, на котором хранятся материалы, при необходимости;

- Партия — документ поступления МПЗ, для продукции – документ выпуска. Указывается в любом случае, даже если не велся партионный учет. В этом случае можно выбрать последние документы поступления.

- Количество — количество МПЗ согласно оборотно-сальдовой ведомости;

- Стоимость — себестоимость МПЗ согласно оборотно-сальдовой ведомости по БУ;

- Сумма НУ — себестоимость МПЗ согласно оборотно-сальдовой ведомости по НУ;

В нижней таблице на вкладке Материалы на складе укажите:

- Счет-фактура — документ поступления товаров, материалов и т.д. Если это готовая продукция, то поле Счет-фактура не заполняется;

- Вид ценностей — например, Товары (в т.ч. для продукции), Материалы и т.д.;

-

Способ учета НДС — способ учета НДС по МПЗ:

- Принимается к вычету — практически для всех, в т.ч. если НДС уже принят к вычету; Если не знаете куда отнести устанавливайте именно этот способ, потом при необходимости НДС будете восстанавливать;

- Распределяется — если точно знаете, что входящий НДС относится к облагаемым и не облагаемым операциям;

- Распределен — по умолчанию в 1С устанавливается для готовой продукции, поэтому можно использовать для этих же целей;

- остальные способы по необходимости, если точно знаете, что они относятся для определенных операций.

- Счет НДС — счет учета входящего НДС;

- % НДС — ставка входящего НДС;

- Количество — количество МПЗ согласно оборотно-сальдовой ведомости;

- Сумма без НДС – себестоимость МПЗ согласно оборотно-сальдовой ведомости;

- Сумма НДС – сумма НДС, определенная расчетным способом, согласно ставке указанной в графе % НДС.

Шаг 5. Записать данные по кнопке Провести и закрыть.

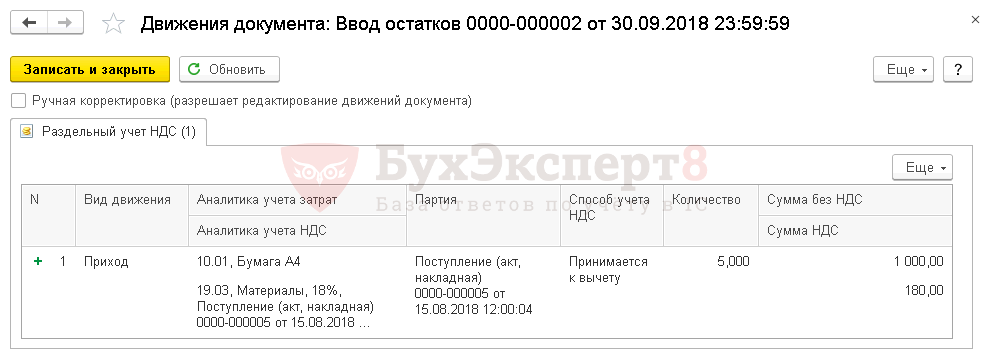

С помощью документа Ввод остатков будут внесены записи вида движения Приход в регистр накопления Раздельный учет НДС.

Аналогично занести все остальные остатки.

Шаг 6. Проверить занесение остатка в Универсальном отчете по регистру накопления Раздельный учет НДС.

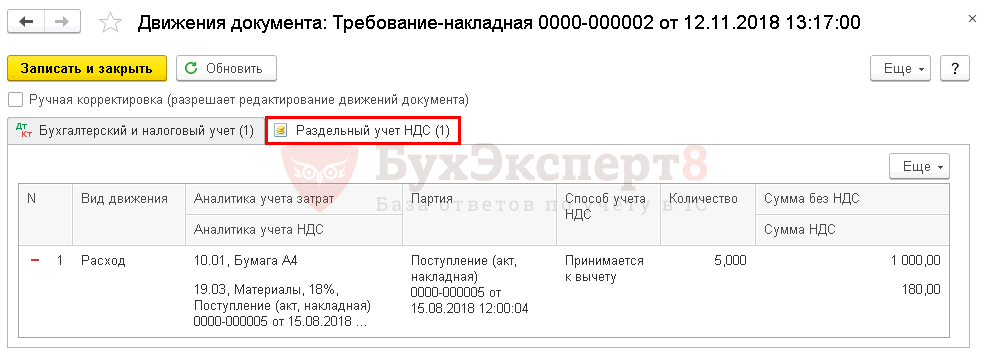

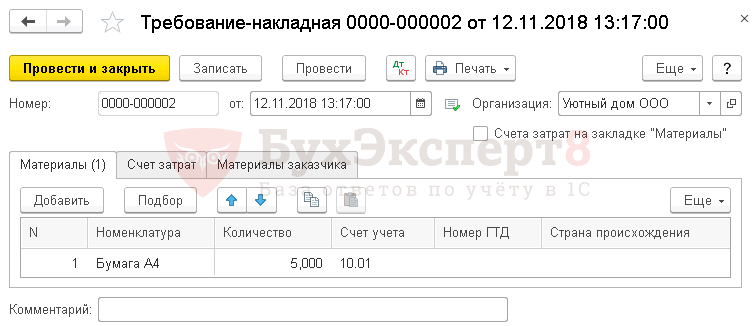

Шаг 8. Провести проблемный документ Требование-накладная.

Проведение прошло без ошибок!

Шаг 9. Проверить проводки списания в регистре накопления Раздельный учет НДС.