Дополнительные страховые взносы на пенсию работников

Работники, за которых страховые взносы перечисляет работодатель, могут вносить дополнительные взносы на формирование своей накопительной пенсии добровольно. Для этого нужно встать на учет в ПФР в качестве участника добровольных правоотношений по обязательному пенсионному страхованию (ст. 3 закона от 30.04.2008 № 56-ФЗ). Сделать это можно:

- в отделении ПФР;

- через работодателя;

- через МФЦ.

Вносить платеж по добровольным пенсионным взносам можно самостоятельно через банк, либо подать работодателю заявление об удержании и перечислении дополнительной суммы из зарплаты. Размер отчислений плательщик определяет самостоятельно.

Заявление в ПФР заполняется по форме ДСВ-1, утвержденной Постановлением правления ПФР № 225п от 28.07.2008 г. Работодатель, получив заявление от работника, обязан передать его в ПФР в течение 3-х дней (рабочих).

При желании прекратить отчисление или изменить его сумму, в ПФР или бухгалтерию работодателя нужно будет также предоставить заявление. Удержание взносов из зарплаты работодатель начинает с 1-го числа месяца, следующего за месяцем получения заявления и перечисляет отдельным от обязательных страхвзносов платежным поручением и на отдельный КБК.

Вносить добровольные взносы в ФСС работники за себя не могут, т.к. по закону № 255-ФЗ не входят в перечень лиц, имеющих на это право (п.3 ст.2 закона № 255-ФЗ). Все обязательные отчисления на соцстрахование за них производит работодатель.

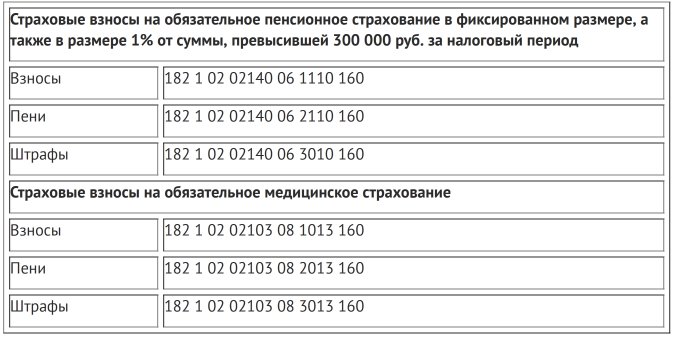

Какие используются реквизиты оплаты страховых взносов ИП в 2020 году

Для предпринимателей страховые взносы за себя являются обязательными платежами. Они выплачиваются как при наличии, так и при отсутствии наемных работников. Если ИП по разным причинам несвоевременно произведет платеж, то ему придется уплачивать дополнительные санкции и штрафы, а также у него появятся проблемы с ФНС.

Внимание! Требование об уплате взносов за себя приводится в положениях ст. 430 НК.. Ранее процесс перечисления денег выполнялся только через ПФ, но теперь деньги вносятся в ФНС

С 2019 года внесены существенные изменения для бизнесменов. Ранее для расчета взносов учитывался МРОТ, установленный каждым регионом. Теперь же имеется фиксированная выплата ИП за себя, а также допускается подавать квитанцию в электронной форме

Ранее процесс перечисления денег выполнялся только через ПФ, но теперь деньги вносятся в ФНС. С 2019 года внесены существенные изменения для бизнесменов. Ранее для расчета взносов учитывался МРОТ, установленный каждым регионом. Теперь же имеется фиксированная выплата ИП за себя, а также допускается подавать квитанцию в электронной форме.

Фиксированный взнос уплачивается только за самого предпринимателя, а за наемных работников рассчитывается индивидуально.

В 2020 году установлено 3 вида взносов для бизнесменов:

- Фиксированный платеж за себя. С помощью данных взносов формируется будущая пенсия гражданина. В 2020 году данный платеж составляет 40 874 руб. Из этой суммы 32 448 руб. перечисляется на обязательное пенсионное страхование, а 8 426 руб. направляется на медицинское страхование. Если доход за год больше 300 тыс. руб., то дополнительно придется платить 1% с превышения, поэтому точная сумма рассчитывается индивидуально каждым предпринимателем. Но общий платеж не может превышать 8*32448 руб.

- Взносы за работников. Размер платы зависит от дохода гражданина, причем учитывается не только зарплата, но и дополнительные суммы, получаемые от работодателя. Они могут быть представлены премиями, стимулирующими выплатами или надбавками. Отчисляется 22% от общего дохода. Если за год гражданин получает больше 1,292 млн. руб., то с превышающей суммы бизнесмен платит 10%.

- Взносы в ОМС. Платеж составляет 8426 руб. за год.

Все платежи перечисляются не ПФ, а ФНС, причем во время данного процесса указываются правильные реквизиты на основании заранее установленных КБК.

КБК регулярно меняются, поэтому перед совершением платежа рекомендуется уточнить о данной информации у работников ФНС, а также можно воспользоваться сайтом налоговой службы.

Актуальные данные находятся на сайте ФНС, для чего выбирается раздел «ИП». Из перечня разделов выбираются коды классификации доходов. Далее выбираются страховые взносы, что позволяет открыть раздел с реквизитами. Если предприниматель неправильно укажет реквизиты, то это приведет к просрочке платежа и начислению пени.

Если предприниматель неправильно укажет реквизиты, то это приведет к просрочке платежа и начислению пени.

Учет уплаченных страховых взносов в программе «1С:Зарплата и управление персоналом 8» (редакция 3)

Использован релиз 3.1.6

Платежные поручения на уплату страховых взносов составляются в бухгалтерских программах.

Примеры составления платежных поручений на перечисление страховых взносов в программе «1С:Бухгалтерия 8»

(редакция 3.0):

- Страховые

взносы работодателя с выплат и иных вознаграждений физическим лицам - Страховые взносы

индивидуального предпринимателя

Для анализа сумм страховых взносов, которые необходимо уплатить в фонды, можно воспользоваться отчетами Налоги и

взносы (кратко), Анализ взносов в фонды (раздел Налоги и взносы — Отчеты по налогам и взносам).

С 1 января 2017 г. контроль уплаты страховых взносов (кроме взносов «на травматизм») возложен на налоговые органы.

В связи с этим с 2017 г. в программе «1С:Зарплата и управление персоналом 8» (ред. 3) отменяется ведение расчетов

по страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование (в ПФР и ФОМС). А расчеты

по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством

и от несчастных случаев на производстве и профессиональных заболеваний ведутся в программе в целях автоматического заполнения

новой формы 4-ФСС (Приказ ФСС России

от 26.09.2016 № 381) и справки-расчета для случаев

возмещения расходов.

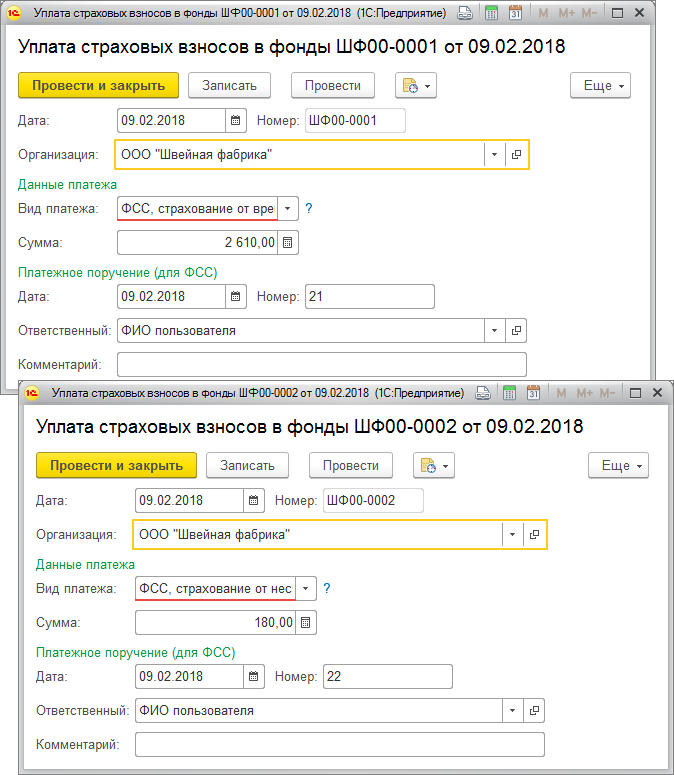

Факт уплаты страховых взносов отражается с помощью документа Уплата страховых взносов в фонды.

- Раздел Налоги и взносы – Уплата страховых взносов в фонды.

- Кнопка Создать.

- В поле Дата укажите дату регистрации документа в информационной базе (рис. 1).

- Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации,

то необходимо выбрать ту организацию (или ее обособленное подразделение), которая производит уплату взносов. - В разделе Данные платежа:

- в поле Вид платежа выберите вид уплачиваемых взносов. В случае уплаты страховых взносов на обязательное

социальное страхование на случай временной нетрудоспособности и в связи с материнством — вид платежа ФСС,

страхование от временной нетрудоспособности. В случае уплаты страховых взносов на социальное страхование от

несчастных случаев на производстве и профессиональных заболеваний – вид платежа ФСС, страхование от несчастных случаев; - в поле Сумма укажите сумму уплаченных страховых взносов.

- в поле Вид платежа выберите вид уплачиваемых взносов. В случае уплаты страховых взносов на обязательное

- В разделе Платежное поручение (для ФСС) укажите реквизиты платежного поручения по «банку».

- Кнопка Провести и закрыть.

Рис. 1

Нюансы заполнения квитанции

На сайте имеется специальное меню с подсказками, поэтому если им точно следовать, то не возникает сложностей с формированием бланка. Для заполнения используются данные, имеющиеся в личном кабинете, а также приходится вносить сведения из личной документации налогоплательщика.

Во время процесса учитываются нюансы:

- в статусе налогоплательщика ИП вводят код 09;

- основанием платежа выступает код ТП, если отсутствуют штрафы и пени;

- при выборе налогового периода указывается «годовой платеж».

Если вносятся ошибочные сведения, то это может стать причиной просрочки платежа, что приводит к начислению штрафов.