Проблема 1: покупатель отражает вычет по неначисленному поставщиком НДС

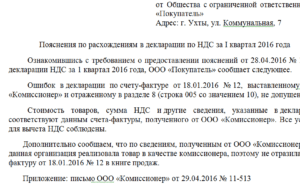

Какая это может быть ситуация? Например, покупатель заявляет НДС по полученному от поставщика счету-фактуре к вычету, а поставщик не отражает этот счет-фактуру в книге продаж. Или же вы работаете с организацией — поставщиком, применяющим УСН. Получили счет-фактуру и зарегистрировали его в книге покупок, а поставщик не представил в ИФНС декларацию с заполненным разделом 12. Естественно, что в такой ситуации налоговая потребует у вас пояснений.

Чтобы убедиться в правильности и своевременности начислений НДС у поставщика, необходимо провести с ним сверку. А именно: сравнить данные своей книги покупок с книгой продаж поставщика.

Отключить

Если оказалось, что поставщик не зарегистрировал счет-фактуру в книге продаж, это не означает, что проверяющие имеют право отказать покупателю в вычете. Они должны доказать, что покупатель заявил его неправомерно.

Если вы покупатель и готовы спорить с налоговиками, отстаивая свою правоту, то можете и в такой ситуации заявлять НДС к вычету. Готовьтесь подтверждать реальность сделки: например, первичкой, наличием ТМЦ на складах, реальностью совершенных операций по доставке ТМЦ. Также в случае спора с налоговиками пригодятся документы, подтверждающие осмотрительность компании при выборе контрагента.

Проблема 5: реквизиты счетов-фактур с ошибками

Отключить

Счет-фактура покупателя может не найти пару, даже когда компании сверили реквизиты. Иногда книга продаж выгружается в раздел 9 декларации с ошибками. ФНС рекомендует сверять счета-фактуры не только по книге продаж поставщика, но и по его декларации.

Если вы сверились с документами контрагента и не нашли никаких расхождений, но ошибки откуда-то взялись, обращайтесь к налоговикам, поскольку они видят причину расхождений.

Чтобы исправить ошибки в кодах или реквизитах счета-фактуры, сдайте пояснения по новому электронному формату ФНС. Уточненка не обязательна, если вы не занизили налог.

Проблема 4: ошибочные коды операций

Отключить

Например, если компания использует коды для авансов (02, 22), то программа сверяет данные внутри ее деклараций. При купле-продаже (код 01) программа ищет контрагента. Если компания заявила ввоз из ЕАЭС (код 19), программа обращается к базе заявлений о ввозе.

Когда код неверный, АСК НДС-2 не может найти нужных сведений и формирует расхождения. Если компания ставит сразу несколько кодов, программа не знает, по какому алгоритму идти. В обоих случаях придет требование.

Чтобы избежать запросов, ФНС просит заполнять коды по примерам, приведенным в письме от 20.09.2016 №СД-4-3/17657@.

Что еще проверит инспектор в декларации по НДС

Чтобы избежать расхождений, стоит также проверить несколько показателей.

В чем расхождение:

НДС, восстановленный с авансов (строка 090) ≠ вычетам с авансов (строка 130)

Налоговые органы сверят, чтобы покупатель восстановил вычеты по всем авансовым счетам-фактурам, если ранее их заявлял. Это надо сделать на дату принятия товара к учету. Ошибка возможна, если компания заявила вычет, а налог с аванса не восстановила. При получении продукции стоит проверить, оплачена ли она и заявляла ли компания вычет. Вычислить это можно и по счету-фактуре поставщика, в строке 5 должен быть записан номер платежки.

Отключить

В чем расхождение:

НДС к вычету с авансов (строка 170) > НДС с реализации (строки 010–040)

НДС с уплаченных авансов надо принять к вычету в периоде отгрузки товаров. И налог с реализации должен быть больше, чем вычеты по строке 170. Чтобы избежать расхождений, стоит проверить, вовремя ли компания отразила операции по дебету счета 68 «Расчеты по налогам и сборам». Нестыковка возможна, если с авансов компания заявляет вычет позже периода отгрузки.

В чем расхождение:

вычет агентского НДС (строка 180) > уплаченного агентского НДС (строка 060 предыдущей декларации)

Налоговый агент вправе заявить вычет в периоде, когда фактически заплатил НДС в бюджет. Такой позиции придерживаются чиновники (письмо Минфина России от 23.10.2013 № 03-07-11/44418). А значит, сначала необходимо исчислить налог, а заявить к вычету можно лишь в декларации за следующий период

Важно не делать одновременно проводки с начислением и вычетом НДС

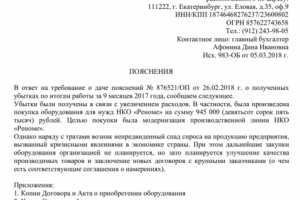

Проблема 6: подача пояснений

Отключить

Приказ с обязательным электронным форматом вступил в силу только 24 января (приказ ФНС России от 16.12.2016 № ММВ-7-15/682@). До этого был рекомендованный формат (письмо ФНС России от 16.07.2013 № АС-4-2/12705).

Схема. Как представлять пояснения после 1 января 2017 г.

Как ответить, если налогоплательщик получил сразу несколько требований?

В ответ на запрос по НДС компания вправе отправить пояснения либо уточненку (п. 3 ст. 88 НК РФ).

Ранее было так: инспекторы отправляли требование по расхождениям сначала покупателю и только через две недели продавцу. Теперь это делают одновременно. Если у компании налоговые разрывы и с продавцом, и с покупателем, ей может прийти сразу два требования.

Отключить

В этом случае сами налоговики советуют поступать следующим образом: в первую очередь на каждое требование надо отправить квитанцию о приеме, иначе будет заблокирован расчетный счет (подп. 2 п. 3 ст. 76 НК РФ).

Если компания обнаружила, что в декларации неправильная сумма налога, то надо сдать уточненку. Организация вправе отправить одну уточненку в ответ на несколько требований.

Если сам НДС не меняется, отправьте квитанцию о приеме и пояснения на каждое требование. Если какой-то из запросов останется без ответа, возможен штраф.

Иногда компании отправляют несколько ответов на одно требование: сначала объясняют одно расхождение, потом другое и т. д. Так поступать опасно. В инспекциях говорят, что каждое новое пояснение по НДС обнуляет предыдущее. В ФНС подтвердили: на один запрос можно дать только одно пояснение. Если вы забыли включить в ответ какую-то информацию, можно дослать ее налоговикам. Но добавьте в новый файл пояснений все данные из предыдущего.

Отключить