Как представить пояснения: пошаговая инструкция 2017 года

Предположим, что в 2017 году вы получили от налоговиков требование о представлении пояснений по декларации по НДС. Допустим, что налоговики обнаружили в декларации какие-либо противоречия. Как действовать? Поясним в инструкции и приведем образец пояснений.

Шаг 1. Передайте квитанцию о приеме требования

В первую направьте налоговикам электронную квитанцию о приеме требования о предоставлении пояснений (п. 14 Приложения к Приказу ФНС России от 15.04.2015 № ММВ-7-2/149).

Квитанцию передайте в течение шести рабочих дней со дня отправки требования (п. 5.1 ст. 23, п. 6 ст. 6.1 НК РФ). Если квитанцию в указанный срок не передать, то в течение 10 рабочих дней со дня истечения шестидневного срока налоговики будут вправе заблокировать банковские счета, а также переводы электронных денежных средств (п. 6 ст. 6.1, п. 5.1 ст. 23, пп. 2 п. 3, пп. 2 п. 11 ст. 76 НК РФ).

Шаг 2. Разберитесь с выявленными противоречиями

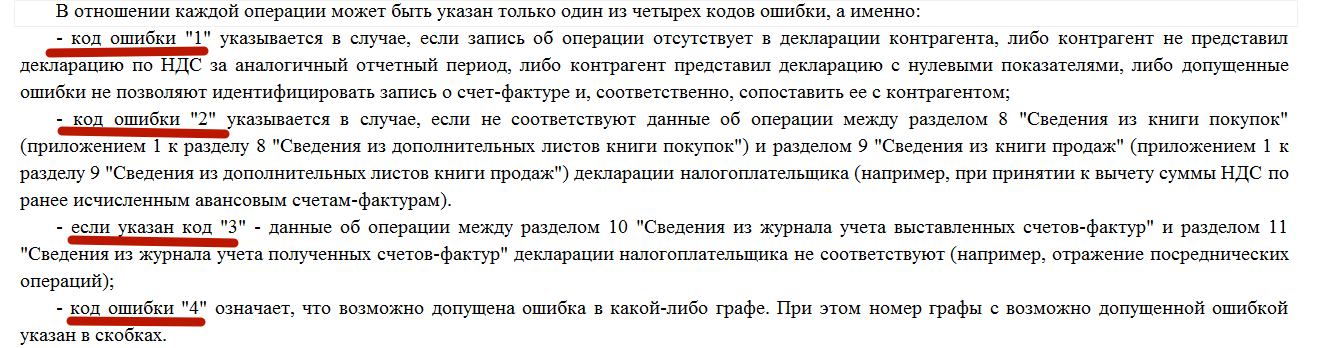

Выясните, по каким из отраженных в декларации операций инспекция обнаружила противоречия (несоответствия). Перечень таких операций должен прилагаться к полученному требованию (Приложение к Письму ФНС России от 06.11.2015 № ЕД-4-15/19395). По каждой записи данного перечня налоговой инспекцией справочно указывается один из четырех кодов возможной ошибки, расшифровка которых приведена в Приложении к Письму ФНС России от 06.11.2015 № ЕД-4-15/19395.

Шаг 3. Перепроверьте декларацию по НДС

Перепроверьте правильность заполнения налоговой декларации по НДС по выявленным несоответствиям. Так, в частности, может потребоваться сверить записи декларации со счетами-фактурами

Причем обращайте внимание на правильно заполнения реквизитов записей, по которым установлены расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж)

Шаг 4. Представьте пояснения или уточненную декларацию

После того, как вы перепроверили декларацию по НДС у вас есть два варианта дальнейших действий, а именно:

- представить в ИФНС уточненную налоговую декларацию с правильными сведениями (если выявлены ошибки и они привели к занижению суммы НДС к уплате);

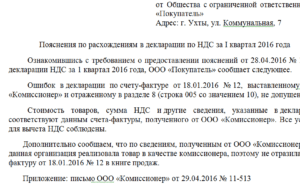

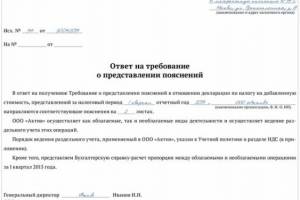

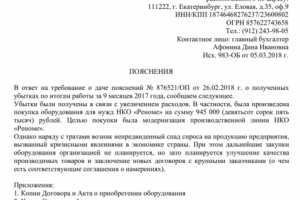

- представить в ИФНС пояснения (если выявленные ошибки или противоречия не повлияли на сумму НДС или если ошибок, на ваш взгляд, вообще не было).

Когда требуются пояснения в ИФНС по декларации НДС

Инспекция потребует пояснений (п. 3 ст. 88 НК РФ), если:

- обнаружены ошибки внутри декларации (их группируют по девяти признакам) или противоречия между информацией налогоплательщика и его партнеров;

- в ИФНС направлена уточненная декларация, в которой сумма налога к уплате ниже по сравнению с исчисленной первоначально;

- в отчете имеются данные о льготируемых операциях.

Разъяснять необходимо лишь ту информацию, которой интересуются налоговики, иных данных представлять не нужно. Разные виды расхождений требуют разных форматов пояснений — для некоторых он определен НК РФ, другие подаются в произвольной форме. К ним могут быть приложены подтверждающие документы.

О получении требования предприятию необходимо в 6-тидневный срок уведомить ИФНС и подтвердить его прием электронно, отправив в ИФНС квитанцию.

Представить пояснения налогоплательщик должен в течение 5 дней. Но в связи с нерабочими днями, объявленными Указами Президента в марте-мае 2020 г., срок представления пояснений по требованиям ИФНС, полученным в период с 1 марта по 31 мая 2020 г., продлен на 20 рабочих дней (Постановление Правительства РФ от 02.04.2020 № 409).