Размер налогового вычета на страхование жизни

Правило 1. Налоговый вычет на страхование жизни

входит в состав социального налогового вычета. Его предельный

размер — 120 тыс. рублей. В эту же сумму включены вычеты за

лечение, обучение и пенсионные взносы.

На счет возвращается 13% от выплаченных за год страховых

взносов, но не более 15 600 рублей — это как раз 13% от 120

тыс. рублей.

Пример

В 2019 году вы заключили 5-летний договор страхования жизни

и заплатили 60 тыс. рублей взносов. По итогам 2019 года НДФЛ,

выплаченный вами в бюджет, составил 80 тыс. рублей. Это значит, что

вы можете претендовать на налоговый вычет в полном размере и

получите возврат 13% от 60 тыс. рублей — 7 800

рублей.

Пример

В 2019 году вы заключили 5-летний договор страхования жизни

и заплатили 40 тыс. рублей взносов. Кроме того в 2019 году вы

оплатили стоматологическое лечение мамы на сумму 130 тыс.

рублей.

Итого общий счет составляет 170 тыс. рублей. Но как мы

говорили выше, максимальный размер социального вычета составляет

120 тыс. рублей, значит, на ваш счет вернется 15 600 рублей,

то есть 13% от 120 тыс. рублей.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Правило 2. Существует еще одно ограничение по

расчету налогового вычета: сделать возврат можно только в пределах

НДФЛ, выплаченного вами за тот же год

И не важно, какую сумму по

страховке вы заплатили за год

Пример

В 2019 году вы заключили 5-летний договор страхования жизни

и заплатили 70 тыс. рублей взносов. Так как часть года вы не

работали и устроились на работу только в ноябре, ваш годовой доход

составил 50 тыс. рублей. Получить возврат НДФЛ вы можете только с

меньшей суммы, то есть 6 500 рублей (13% от 50 тыс.

рублей).

В отличие от имущественного вычета, недополученный остаток

вычета за страхование нельзя перенести на следующие годы и он

сгорит.

Правило 3. При заключении договора страхования

к вычету принимаются риски:

- дожитие до определенного возраста,

- смерть застрахованного по любой причине.

Риски, связанные с несчастным случаем, к вычету не положены.

Сложно понять, положен ли вам вычет?Вас бесплатно проконсультируют

Получить консультацию

Размер налогового вычета при страховании жизни

Величина максимальной

суммы, подлежащей возврату, составляет

13% от взносов страхователя по договору.

Однако есть предел, при достижении

которого нельзя получить больше

установленной суммы.

Размер компенсации за

договор страхования не должен превышать

предельную сумму, которая составляет

13% от годовой величины НДФЛ, уплаченного

в казну. Даже если расходы превысили

установленную планку, вернуть сверх

этой суммы не получится.

Если заёмщик уже оформил

любые компенсации, предусмотренные

статьей 219 НК, то предельная величина

будет уменьшена на размер расходов, на

основании которых запрашивается

дополнительный соцвычет.

Но есть ряд исключений,

которые касаются компенсаций за оплату

дорогих медицинских сервисов и возврата

средств, потраченных на обучение детей.

По этим вычетам предельная сумма не

будет уменьшена.

Общий размер средств,

возвращаемых по всем социальным налоговым

вычетам, не должен превышать 16 500

рублей в год. Если по завершении отчётного

периода вычет не будет выплачен в полном

размере, оставшаяся часть переносится

на следующий год.

По каким типам доступен возврат подоходного налога при покупке квартиры?

Получить налоговый вычет можно в случае, если заключен договор личного страхования жизни на срок более 5 лет. П. 2 ст. 219 Налогового кодекса РФ указывает, что социальный налоговый вычет предоставляется именно по таким договорам. Это значит, что если было подписано иное соглашение, то вернуть НДФЛ не получится. Таким образом, возмещение налога осуществляется только по договорам личного страхования, а не по комплексным.

Есть еще один нюанс. Часто при оформлении ипотеки выгодоприобретателем будет указан банк. Это вполне логично, поскольку страховка оформляется с целью минимизации его рисков. Но вычет предоставляется только при условии, если выплаты осуществляются страхователю или его супругам, детям или родителям. Банк же может не согласиться на такие условия. Тогда о возврате налога разговора не будет.

Обязательно уточните все условия страхования в конкретном банке.

Пример расчета при возврате части налога

Возврат средств происходит за счет взноса, оплаченного страховой программой. Максимальная сумма, которая может фигурировать в расчете – 120 000 рублей

Налоговым законодательством не принимаются во внимание затраты, которые превысили предельно допустимые границы. На основании действующих норм можно вернуть только 13% от внесенного в казну налога на доходы

Пользование вычетом подразумевает постоянное применение полиса, потому что при негативных случаях будут проведены обратные расчеты, касающиеся налогоплательщика. Исключения бывают в тех ситуациях, когда договор был расторгнут по причине, которая не зависит от обеих сторон. Для возвращения налога за страховку жизни, нужно соблюдать первоначальные условия, указанные в договоре.

Пример расчета. Если человек внес 120 000 рублей за год, то возмещение составит 15 600 рублей. При затрате средств свыше максимально установленной законом суммы, неизменно останется возможность вернуть только 15 600 рублей.

| Потраченные средства на выплату НДФЛ | Формула для расчета |

|---|---|

| 250 000 рублей за год | 120 000 — 13% = 15 600 рублей Вычет рассчитывается только с предельно допустимой суммы |

| 120 000 рублей за год | 120 000 — 13% = 15 600 рублей |

| 50 000 рублей за год | 50 000 — 13% = 6 500 рублей 120 000 — 50 000 = 70 000 рублей Этот остаток считается переходным, и из него можно рассчитать 13% к возврату по иному социальному вычету |

При расходовании остатка по страховому договору на иные налоговые вычеты в список не входят:

- вычет на получение детьми образования;

- компенсация при дорогостоящем лечении.

Две вышеперечисленные налоговые льготы рассчитываются в полном объеме без учета суммы, полученной по вычету на страхование жизни.

Через ФНС

Здесь алгоритм действий меняется.

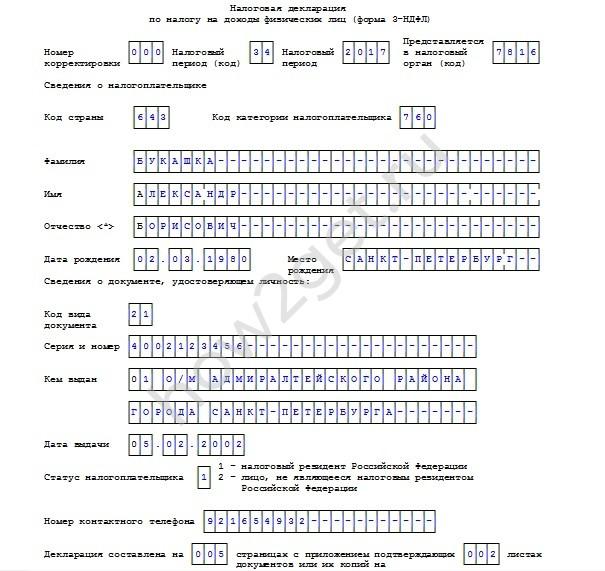

Шаг № 1. Готовим декларацию на налоговый вычет по страхованию жизни и документы.

При обращении в ИФНС потребуются те же документы (договор, квитанции, подтверждение родства). Кроме того, придется заполнить налоговую декларацию по форме 3-НДФЛ.

Шаг № 2. Подайте документацию в ФНС.

Это делают несколькими способами:

- Лично, в ближайшем отделении инспекции или МФЦ. Не забудьте взять с собой паспорт.

- Через доверенного представителя. Оформите официальную доверенность.

- В электронном виде через личный кабинет налогоплательщика. Потребуется оформить электронную подпись (бесплатно).

- В электронном виде через единый портал «Госуслуги».

- По почте заказным письмом. Обязательно оформите опись вложений — это подтверждение отправки документов в ФНС.

Шаг № 3. Ожидайте ответа от налоговой.

Налоговики проверят документы в течение трех календарных месяцев со дня их представления. По окончании камеральной проверки вам направят уведомление о ее результатах.

Если по результатам проверки принято положительное решение, то налог вам обязаны вернуть. Срок возврата — 30 дней с момента получения заявления о возмещении НДФЛ. Если вы направили данное уведомление вместе с налоговой декларацией, то выплата поступит в течение 30 дней с момента окончания камеральной проверки.

comments powered by HyperComments

Вычет на страхование жизни предусмотрен ли этот вариант в 2019 году

Налоговый возврат – та преференция, которая была введена в 2015 году при страховании жизни. Таким образом, правительство стимулирует добровольное страхование. Особой популярностью пользуется сегодня тот тип договора, который предусматривает выплаты по достижению определенного возраста.

Срок ипотечного кредитования, впрочем, как и сумма кредита значительные, поэтому нужны дополнительные гарантии. Если заемщик не выплатит сумму в случае смерти, то возврат может быть произведен за счет страховых выплат. Следовательно, страхование стает обязательным условием предоставления долгосрочного кредита.

Позицию банка понять можно, но не всегда дополнительные траты приходятся по душе самому заемщику. Он несет траты по процентам, возвращает основную сумму, + оформляет нотариальные бумаги и оценочные экспертизы. Сократить совокупный расход позволяет вычет. Накладывают его не только на основную сумму, но и на процентные расходы. Сама же страховка при кредите, когда выгодоприобретатель банк – не компенсируется.

У меня нет ипотеки, но есть страхование жизни. Я смогу вернуть НДФЛ ?

Сможете, если договор заключен на пять лет, а выгодоприобретатели — ваши близкие родственники. И если вы платите НДФЛ по ставке 13% — то есть получаете официальную зарплату или являетесь ИП на общей системе налогообложения.

Можно сейчас подать декларацию за прошлый год и заявление на вычет. Или получите уведомление для работодателя, чтобы вернуть НДФЛ с ближайших выплат.

Если договор заключен после 1 января 2015 года, можно вернуть 13% от всех страховых взносов с учетом общего лимита социальных вычетов. Если договор заключили раньше, вычет всё равно дадут, но только по взносам, которые оплачены после 1 января 2015 года.

Перечень необходимых документов

Для возврата уплаченного налога будут нужны следующие документы:

- паспорт;

- налоговые декларации (форма 3-НДФЛ);

- справка с места работы по форме 2-НДФЛ;

- заявление на получение вычета;

- страховой договор;

- документы на подтверждение оплаты по страховке;

- копия лицензии страховой компании.

Декларации о доходах нужно предоставлять за период, за который планируется возвращать налог. В 2019 году их нужно подавать за 2018 год. Если была возмещена не вся сумма, аналогичные документы и декларация подается в следующем году и так далее, пока нужная сумма не будет компенсирована полностью.

В заявлении должны быть указаны реквизиты, куда налоговая сможет перевести средства. Для доказывания факта оплаты можно использовать чеки и квитанции (если платежи вносились наличными) или платежное поручение с отметкой от банка (если речь идет о безналичном переводе).

Больше информации о том, как собрать и оформить документы, а также перечень необходимых бумаг можно найти тут.

Сроки и расходы

Сроки возврата будут зависеть от способа возмещения. Если вы подаете документы непосредственно в налоговую, для этого нужно до пяти месяцев. При возврате через работодателя же время возмещения определяется зарплатой.

Расходы возможны лишь при отправке документов по почте. Это будет стоить около 200 рублей.

Таким образом, возврат части подоходного налога с расходов на страховку возможно

Очень важно внимательно ознакомиться с условиями заключения страхового договора в банке и правильно оформить все бумаги. В результате возможно получение весьма приличной суммы и компенсация части затрат

При каких обстоятельствах полагается вычет с расходов на страхование жизни

Итак, долгосрочную страховку нужно предоставить по ипотечному кредиту, но в последствие получить за него налоговый вычет не получится. Компенсации подлежат любые другие долгосрочные договора, отвечающие требованиям по страхованию жизни.

Пример № 1: Гражданин О., заключил договор на 4 года, планируя получить возмещения со всей суммы. Но вариант компенсации для него не рассматривается, так как не соблюдено условие по срокам.

Пример № 2: Гражданин П. в 2018 году оформил страхование жизни на 7 лет по ипотеке. За каждый, уплаченный ежегодно взнос, он сможет получить возмещение. По тратам 2018 года можно подавать заявку в налоговую инспекцию в 2019 году. Но поскольку выгодоприобретатель банк, то тоже отказ.

Условия получения вычета за страховку:

- Срок кредитования не менее 5 лет.

- Возврат предоставляется за оплату полиса страхования:

- своего лично;

- супруги;

- детей;

- родителей.

- В начале года подается заявление на возврат по тратам за предыдущий отчетный период.

- Сумма зависит от размера трата и составляет 13% возмещения, но в пределах годовых отчислений

- НДФЛ и лимита.

- Не предоставляется, если это страховка для банка.

Сколько денег возвращают

Максимальная сумма ограничена законодательством. Предельный размер социальной компенсации по страхованию жизни составляет 120 000 рублей. То есть налогоплательщик вправе вернуть НДФЛ в сумме 15 600 руб (120 000 × 13 %).

Следует учитывать, что 120 тыс. рублей — это максимум для всех видов социальных вычетов для одного налогоплательщика в отчетном году. Возвращают:

- Расходы на собственное обучение, на оплаченное обучение братьев и сестер.

- Затраты на лечение и медикаменты, кроме дорогостоящих медицинских услуг и препаратов.

- Добровольные взносы в негосударственные пенсионные фонды.

- Дополнительные взносы на накопительную часть пенсии.

- Договор на страхование жизни.

Если за календарный год налогоплательщик произвел несколько видов расходов, то он претендует на скидку с общей суммы затрат, но не более 120 000 рублей. Дорогостоящее лечение и препараты в это ограничение не входят – по ним нет максимума и возмещается все полностью. Но речь идет только о дорогостоящем лечении из специального перечня, установленного правительством.

Порядок получения налогового вычета

Налоговый вычет по расходам на добровольное страхование жизни можно получить двумя способами:

- у работодателя

- в налоговом органе.

В первом случае сначала необходимо получить в налоговом органе уведомление о подтверждении права на получение имущественного вычета, а затем представить его вместе с заявлением о предоставлении вычета работодателю.

Во втором случае необходимо заполнить и подать в налоговый орган налоговую декларацию 3-НДФЛ. По общему правилу она представляется не позднее 30 апреля года, следующего за годом, в котором возникло право на вычет. Но если декларация представляется исключительно с целью получения налоговых вычетов, то подать ее можно и после 30 апреля. При этом воспользоваться вычетом в отношении доходов за истекший календарный год можно не позднее трех лет после его окончания.

Необходимые документы

Полный перечень документов для получения налогового вычета при добровольном страховании жизни

Для подтверждения права на налоговый вычет в налоговом органе необходимо представить следующие документы:

Прокуратурой Омской области подготовлены подробные разъяснения по вопросам получения социальных и имущественных налоговых вычетов.

Образец заявления на возврат НДФЛ при страховании жизни

В Межрайонную инспекцию Федеральной налоговой службы №____ по Московской области

от Ильина Виталия Геннадьевича

(Ф.И.О. заявителя)

ИНН 888345654432,

проживающего по адресу:

Московская область, г. Химки, проспект Мира, д. 15, кв. 487

контактный телефон: 8 (800) 3334433

Заявление

(образец на возврат НДФЛ при страховании жизни)

Прошу вернуть мне сумму излишне уплаченного в 2018 году налога на доходы физических лиц в размере 12 000 руб. (двенадцать тысяч рублей) в связи с предоставлением мне социального налогового вычета по налогу на доходы физических лиц в связи с заключением договора добровольного страхования жизни.

Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам.

Наименование банка: Отделение № 7744 Сбербанка России АО «Сбербанк», ИНН 7707083893, БИК 046015602, КПП 76857565, к/с 301000000000000602, расчетный счет № 12324252622333.

Лицевой счет налогоплательщика _________________________________

Дата ___________ Подпись ______________ Ильин В.Г.

После сдачи декларации 3-НДФЛ, налоговый орган проводит камеральную проверку, которая длится 3 месяца. По результатам проверки принимается решение о возникновении излишней уплаты налога и о возможности возврата уплаченного в отчетном периоде налога НДФЛ. Срок рассмотрения заявления — 1 месяц.

Таким образом, максимальный срок принятия решения о возврате излишне уплаченного налога составляет 4 месяца после сдачи декларации 3-НДФЛ.

Подготовлено «Персональные права.ру»

Что такое налоговый вычет за страхование жизни по ипотеке?

Доход официально трудоустроенных граждан РФ облагается налогом в 13%. Налоговый вычет за страхование жизни при ипотеке позволяет снизить налог или вовсе не выплачивать его в течение срока, на который взята ипотека.

Социальный вычет равен 13% от суммы страховых взносов за один год. Если сумма годовых выплат превысила 120 тыс. рублей, получить возмещение все равно будет равняться 15 600 рублей. Иными словами, за год по вычету можно получить не более 15 600.

Главные условия для получения вычета таковы:

- лицо является резидентом РФ – т.е., имеет российское гражданство или проживало на территории страны не менее 183 дней за последний календарный год;

- официальное трудоустройство с уплатой 13% налога;

- договор страхования заключен на срок более 5 лет (действие договора, как правило, заканчивается одновременно с договором ипотеки);

- договор заключен с компанией, имеющей лицензию на страхование жизни;

- страховые взносы выплачиваются заемщиком по ипотеке из собственных средств;

- наличие на руках документа об уплате страхового взноса.

Налоговый вычет по ипотеке может представляться при оплате страхования собственной жизни, жизни супруга, родителя, усыновителя или ребенка.

Если ипотечный кредит погашается заемщиком досрочно, то прекращается и договор страхования. В этом случае затраченные средства возвращаются страховщику с учетом ежегодной разницы сумм.

Для получения налоговой льготы при выплате ипотеки можно обратиться к работодателю. По оформлении вычета ему необходимо будет предоставить налоговое уведомление, на основании которого выплаты в казну будут снижены уже в следующем календарном месяце. Для сравнения, при обращении напрямую в налоговую инспекцию, компенсацию можно получить лишь по окончании календарного года. Налоговый вычет через инспектора можно получать неограниченное количество раз на протяжении всего срока кредитования, но не чаще, чем 1 раз в год.

Требования к страховке

Страхование жизни на рынке представлено различными продуктами – к примеру, медицинской или смешанной страховкой, страхованием от несчастного случая и собственно страхованием от смерти. Несмотря на то, что эти виды являются смежными, основанием для оформления социального вычета по ипотеке является только добровольное и долгосрочное соглашение о страховании жизни. Так как институт вычета появился в законе сравнительно недавно – в 2015 году – налоговые и контролирующие органы в основном руководствуются формальными признаками договора, а не фактическими.

При взятии смешанной страховки, включающей страхование жизни, – а именно такую чаще всего и предлагают банки – важно помнить, что выгодоприобретателем по договору должен быть заемщик. Если в качестве бенифициария указан банк, получить вычет по страховым расходам не выйдет.

Документы и сроки по возврату налога

Если страховые взносы вносятся через работодателя и выплаты минуют руки страховщика, вопрос о получении налогового вычета может быть решен через бухгалтерию. Для этого подается:

- соответствующее заявление;

- копия страхового договора со всем доп. соглашениями.

Налоговый орган обязан выдать уведомление о праве на вычет в течение 30 дней с момента подачи документов. Это уведомление передается работодателю через бухгалтерский отдел.

Если работодатель не вовлечен в оплату ипотечной страховки, заемщик самостоятельно подает в налоговую инспекцию по месту жительства следующий пакет документов:

- налоговую декларацию по форме 3-НДФЛ;

- копию паспорта страховщика;

- копию договора со страхователем;

- документы, подтверждающие внесение страховых взносов на протяжении прошлого календарного года;

- заявление о возврате уплаченного налога;

- реквизиты для перечисления.

В тех случаях, когда договор страхования был заключен в пользу родственника, лицо, обратившееся за получением вычета, должно предъявить документ, подтверждающий родство. Также инспектор может потребовать копию лицензии страховой компании. Получить вычет по такой схеме можно в течение года, следующего за календарным годом, когда вносились страховые взносы. Принятие решения налоговой происходит в течение 1-3 месяцев с момента подачи документов.

Вычет исключительно через налоговую инспекцию производится в случае, когда:

- страховщик имеет несколько мест работы и желает получить вычет со всех доходов;

- страховщик сменил место работы и желает получить остаток по вычету за прошлый год.

КТО НЕ СМОЖЕТ ВЕРНУТЬ НДФЛ?

- Налоговый вычет не могут получить те, кто его не платит. Например, безработные граждане – они не платят НДФЛ. Также индивидуальные предприниматели, состоящие на упрощенной системе налогообложения, т.к. эта система изначально не предусматривает уплаты НДФЛ. Другой пример – граждане, живущие исключительно за счет социальных и государственных пособий (не путать с людьми, получающими заработную плату из бюджета!). Самой распространенной категорией таких людей являются пенсионеры. С пенсии не удерживается подоходный налог, а значит, и вернуть его нельзя. Хотя и для пенсионеров есть некоторые исключения, о них можно прочитать здесь. Работающие пенсионеры могут получать вычет в обычном порядке.

- Нельзя получить возврат НДФЛ и в том случае, если страховой полис за Вас будет оплачивать работодатель. В данной ситуации Вы не несете расходов по оплате взносов и, соответственно, нет оснований для налогового вычета. В случае если за Вас страховой полис оплачивает работодатель – Вы пользуетесь всеми привилегиями полиса (накопления и инвестиционный доход на нем принадлежат Вам) кроме налогового вычета. Налоговые льготы в данной ситуации получит сам работодатель.

Особенности ипотечной страховки

Оформление соглашения о страховании жизни и здоровья кредитополучателя и его созаемщиков является базовым условием большинства банков при подписании договора ипотечного займа. Но могут возникнуть вопросы о правомерности возврата НДФЛ, потому что одни клиенты получают деньги, а другим было отказано.

В соответствии с разъяснениями Минфина России, данными в письме №03-04-05/48235 от 17 августа 2016, при таком страховании выгодоприобретателем может считаться банк или МФО, выдавшие ипотеку. Поэтому заемщик не имеет права на получение вычета.

От этого пункта и будет зависеть возможность возврата средств за страховку, даже если все прочие условия соблюдены

Тем, кто только планирует оформить ипотечный кредит стоит заранее обратить внимание на этот момент, а также выяснить, что является предметом страхования

Возврат НДФЛ распространяется только на сумму, относящуюся к добровольному страхованию жизни. Если составлен комбинированный договор, в том числе включающий страхование от болезней и/или несчастных случаев, общую комиссию нужно будет разделить по каждой риску. Соответствующую справку выдаст страховая компания.

Однако не всегда есть возможность выделить часть суммы, которая идет именно на страхование жизни. В такой ситуации, как разъяснил Минфин, нужно изменить условия договора с компанией, которая оказывает услугу. Например, заключить отдельное соглашение, направленное именно на страхование жизни. Прочие условия также должны быть соблюдены.

Кого это касается?

Это касается тех, кто взял ипотеку, оформил страховку и хочет получить социальный вычет. Обычно страховые компании предлагают заключить договор комплексного ипотечного страхования. В него включают страхование квартиры, жизни и здоровья, титула и ответственности. Это дешевле для заемщика, выгоднее для страховщика и надежнее для банка.

По таким договорам налоговая не дает социальный вычет по НДФЛ и не возвращает 13% от расходов.

Это касается тех, кто собирается брать ипотеку. Если учесть рекомендации Минфина и правильно всё оформить, можно включить страховку в состав вычета и получить его уже в этом году.

Чтобы получить вычет по договору страхования жизни, нужно одновременно соблюдать эти условия:

- отдельный договор страхования жизни,

- срок действия договора — минимум 5 лет,

- выгодоприобретатель — заемщик, супруг, дети или родители.

Возврат НДФЛ

Как и любой другой возврат НДФЛ, на возврат подоходного налога за накопительное страхование жизни имеют право люди официально трудоустроенные, то есть получающие зарплату, с которой работодатель делает отчисления налогов. Как раз эти налоги и можно вернуть, но уже не работодателю, а в свой собственный карман. Для этого нужно обратиться в налоговую инспекцию по месту жительства и представить определённый набор документов:

– справку 2-НДФЛ (ее нужно запросить в бухгалтерии работодателя);

– декларацию 3-НДФЛ (образец);

– копию договора налогоплательщика со страховой компанией (оригинал иметь при себе);

– копию лицензии, которая выдана страховой компании;

– копии квитанций и прочих документов, удостоверяющих уплату налогоплательщиком взносов по договору со страховой фирмой;

– заявление на вычет (образец).

Получать возврат, как и в других случаях, можно не только через налоговую службу по месту жительства, но и через работодателя. Также, если у Вас возникают вопросы по возврату НДФЛ, Вы всегда можете задать вопрос нашему юристу через группу в «ВКонтакте» https://vk.com/vselgoty. Для этого необходимо вступить в группу и перейти в раздел «сообщения». Юрист ответит Вам в самое ближайшее время.

Согласно законодательству ежегодно можно вернуть 13% от взноса, не превышающего 120 тысяч рублей. То есть непосредственно сама максимальная сумма возврата может составлять 15 600 рублей в год (13% от 120 000 рублей). Таким образом, именно сумма в 120 тысяч рублей является оптимальной для ежегодного страхового взноса. Как правило, условия страхового договора могут предусматривать любой удобный для Вас график платежей: ежемесячно, ежеквартально, раз в год.

Таким образом, в отличие от банковского вклада, где возврат НДФЛ не положен, с помощью полиса накопительного страхования жизни вы уже гарантировано получаете доходность 13% годовых. Дополнительно к этому Вы получаете инвестиционный доход, страхование жизни и защиту денежных накоплений от приставов и притязаний третьих лиц.

Справка о неполучении вычета за страхование жизни

В случае досрочного расторжения договора добровольного страхования жизни, страховщик обязан вернуть страхователю выкупную сумму. При этом разница между полученным доходом и суммой внесенных по договору взносов облагается НДФЛ.

В целях правильного расчета суммы налога гражданин должен предоставить страховщику сведения о том, получал ли он социальный вычет в отношении уплаченных взносов или нет.

Если вычет был получен, то страховая компания обязана удержать налог с суммы предоставленного ранее вычета.

Если же страхователь СНВ не получал, то для того чтобы страховщик уменьшил налогооблагаемую базу по НДФЛ на сумму взносов, уплаченных по договору страхования жизни, гражданин должен предоставить справку из ФНС о том, что социальный вычет ему не предоставлялся.

Чтобы получить вышеуказанную справку, нужно обратиться в ФНС с соответствующим заявлением. Рекомендованная форма заявления приведена в письме ФНС России от 10.11.2016 № БС-4-11/21262@.

Список источников

1. Статья 219 НК РФ. Социальные налоговые вычеты.

2. Пункт 3 статьи 210 НК РФ.

3. Письмо Минфина РФ от 05.2018 № 03-04-05/36622 о получении социального вычета по НДФЛ в сумме уплаченных страховых взносов по договору страхования жизни, если застрахованным лицом является родитель страхователя (родитель его супруги).

4. Письмо ФНС России от 10.2016 № БС-4-11/20142@ о социальном налоговом вычете.

5. Приказ Минфина РФ от 14.02.2017 № ММВ-7-8/182@.

6. Закон РФ от 27.11.1992 № 4015-1 (ред. от 28.11.2018) “Об организации страхового дела в Российской Федерации” (с изм. и доп., вступ. в силу с 01.01.2019).

7. Письмо Минфина РФ от 07.2016 № 03-04-07/40502 о порядке предоставления социального налогового вычета в части уплаченных налогоплательщиком страховых взносов по полисам страхования жизни, здоровья и трудоспособности (полисам страхования жизни).

8. Письмо ФНС России от 16.01.2017 № БС-4-11/500@ о направлении рекомендуемых форм.

9. Статья 942 ГК РФ. Существенные условия договора страхования.

10. Письмо ФНС России от 10.11.2016 № БС-4-11/21262@ о рекомендуемой форме заявления о выдаче справки.

11. Письмо Минфина РФ от 30.09.2016 № 03-04-05/57201 о предоставлении социального вычета по НДФЛ в сумме уплаченных страховых взносов по договору добровольного страхования жизни сроком на один год, заключенному при оформлении ипотеки.

12. Письмо Минфина РФ от 20.06.2018 № 03-04-05/42144 о предоставлении социального вычета по НДФЛ в сумме уплаченных страховых взносов по договору страхования жизни, включающему базовую и дополнительную программы страхования.

13. Письмо ФНС 05.2016 № БС-3-11/2362@ о документальном подтверждении права на получение социального вычета по НДФЛ при уплате страховых взносов по договору добровольного страхования жизни.

Итог

Полис накопительного страхования жизни может стать отличным помощником в деле возврата НДФЛ. Кроме этого, накопительное страхование жизни позволяет скопить солидную денежную сумму и увеличить ее посредством начисляемых инвестиционных процентов. Страховая защита позволяет уберечь семью от финансовых потрясений в случае гибели кормильца, а невозможность арестовать страховые накопления (даже через суд) делают этот капитал ультра защищенным.

При открытии договора накопительного страхования следует запастись терпением, т.к. взносы необходимо будет осуществлять минимум в течение пяти лет, при этом возвращать НДФЛ Вы можете ежегодно. При выборе страхового партнера следует выяснить все детали и характеристики компании. При заключении договора предпочтении лучше отдавать страховым компаниям, которые являются дочерними предприятиями государственных банков.

Просмотры: 3 658