Особенности отчета 6-НДФЛ за 9 месяцев 2024 года

Сразу отметим, что правильным будет называть отчет «6-НДФЛ за 9 месяцев», т. к. форма предусматривает внесение данных нарастающим итогом с начала года. Однако на практике отчет часто именуют «6-НДФЛ за 3 квартал», увязывая обозначение с периодичностью сдачи (хотя, такое наименование и не вполне корректно).

Отчет, подлежащий сдаче за 9 месяцев (3 квартал) 2019 года, следует готовить по форме, утвержденной приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450 (ред. от 17.01.2018): в 2019 году форма не изменена.

.

Порядок сдачи 6-НДФЛ в 2019 году предусматривает обязательную электронную форму отчета для тех, кто выплатил доход 25 и более физлицам. Если таких физлиц было меньше 25 за весь период, за который сдается 6-НДФЛ, то отчитывающемуся предоставляется право выбрать – подавать отчет электронно или на бумаге.

6-НДФЛ надо сдать в налоговую не позже последнего дня месяца, следующего за отчетным периодом. То есть отчет за 9 месяцев 2019 следует сдать до 31.10.2019 включительно.

Говоря об отчете 6-НДФЛ за 9 месяцев 2019, стоит сосредоточиться на данных, которые с высокой степенью вероятности в него попадут и на особенностях их отражения. В первую очередь, это летние отпуска. Во вторую – возможные случаи применения разных налоговых ставок по НДФЛ.

Разберем порядок заполнения отчета 6-НДФЛ за 9 месяцев 2019, содержащий данные по отпускам и разным налоговым ставкам «вручную».

Отчет для сдачи по каналам ТКС должен формироваться с помощью специальных ресурсов (компьютерных или онлайн), поэтому в таком отчете введенные в программу данные обычно автоматически попадают в нужные разделы и строки.

Какие строки и как заполнять

В отчете 6-НДФЛ за 2 квартал 2019 года суммы начисленной за июнь зарплаты, подоходного налога и вычетов по ней берут во внимание только при расчете показателей строк 020, 030 и 040 Раздела 1 (п. 3.1 и 3.3 Порядка заполнения расчета 6-НДФЛ, письмо ФНС от 24.05.2016 № БС-4-11/9194)

А основные манипуляции с июньской зарплатой в июле придётся провести в расчете 6-НДФЛ уже за 9-тимесячный отчётный период 2019 года. А именно:

| Раздел 1 | Раздел 2 | ||

| Строка 020 | Показывайте сумму зарплаты, начисленной за июнь | Строка 100 | В качестве даты фактического получения дохода укажите последнее число месяца, за который начислена зарплата – то есть 30 июня текущего года (п. 2 ст. 223 НК РФ) (даже если это выходной или нерабочий праздничный день – письмо ФНС от 16.05.2016 № БС-3-11/2169) |

| Строка 030 | Отразите вычеты (если есть и положены) | Строка 110 | Здесь приведите дату, когда зарплата за июнь была перечислена (п. 4 ст. 226 НК РФ) |

| Строка 040 | Покажите сумму НДФЛ, исчисленного с зарплаты за июнь | Строка 120 | Тут укажите рабочий день, который следует за днем выплаты зарплаты, указанным в стр. 110 (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ, п. 4.2 Порядка заполнения расчета 6-НДФЛ) |

| Строка 070 | Отразите сумму НДФЛ, удержанного при выплате июньской зарплаты | Строка 130 | Отразите размер зарплаты за июнь, но до удержания НДФЛ |

| – | – | Строка 140 | Приведите величину НДФЛ, который был удержан с зарплаты за июнь |

Таким образом, июньскую зарплату, датированную июлем, в 6-НДФЛ отражают аналогично мартовской зарплате, выплаченной в апреле. Нужно руководствоваться пунктами 3.1, 3.3, 4.1 и 4.2 Порядка заполнения этой формы (см. также п. 2 письма ФНС от 09.08.2016 № ГД-4-11/14507, вопрос 6 письма ФНС от 01.08.2016 № БС-4-11/13984).

Также см. «Как отразить в 6-НДФЛ за 2 квартал 2019 зарплату за март, выплаченную в апреле».

Сроки сдачи 6-НДФЛ в 2024 году: таблица

В 2018 году налогоплательщикам (организациям и индивидуальным предпринимателям) нужно представлять в ИФНС расчеты по форме 6-НДФЛ в сроки, обозначенные в таблице ниже:

| Отчетный период | Срок сдачи в 2018 году |

| 2017 год | 2 апреля 2018 года |

| 1 квартал 2018 года | 3 мая 2018 года |

| 2 квартал 2018 года | 31 июля 2018 года |

| 3 квартал 2018 года | 31 октября 2018 года |

| 2018 год | 1 апреля 2019 года |

Далее поясним сроки сдачи 6-НДФЛ за каждый отчетный период более подробно.

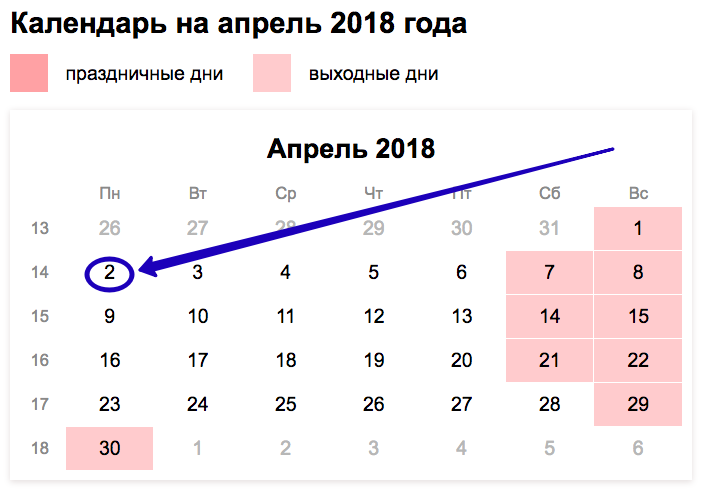

6-НДФЛ за 2017 год

В 2018 году нужно сдать годовой расчет 6-НДФЛ за 2017 год. По требованиям пункта 2 статьи 230 НК РФ сдавать годовой 6-НДФЛ нужно не позднее 1 апреля. Однако 1 апреля 2018 года – это воскресенье и налоговые инспекции в эти дни не работают. Поэтому годовой расчет 6-НДФЛ за 2017 года можно представить не позднее 2 апреля 2018 года.

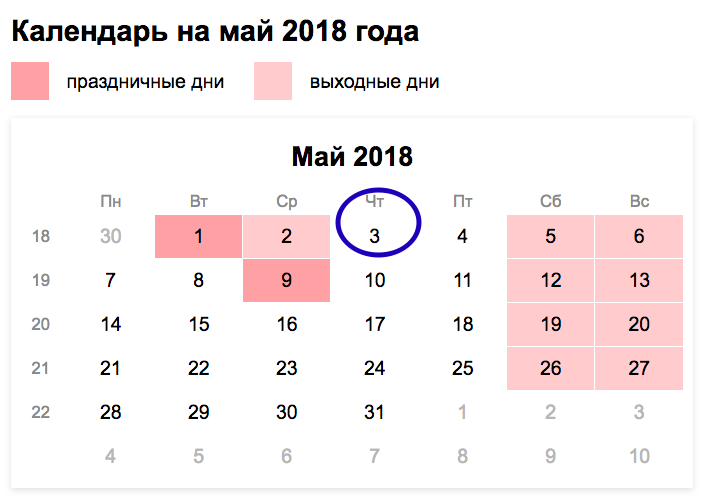

6-НДФЛ за 1 квартал 2018 года

Срок сдачи 6-НДФЛ за 1 квартал 2018 года – не позднее последнего дня месяца, следующего за отчетным периодом. То есть не позднее 30 апреля. Но из-за выходных и праздников в 2018 году (30 апреля-2 мая – праздничные дни) срок сдачи отчетности переносится. Перенос сдачи отчетности предусмотрен пунктом 7 ст. 6.1 НК РФ. Крайний срок сдачи 6-НДФЛ за 1 квартал 2018 года – 03.05.2017. Сдать расчет за 1 квартал 2018 года надо в первый после праздников рабочий день, то есть 3 мая.

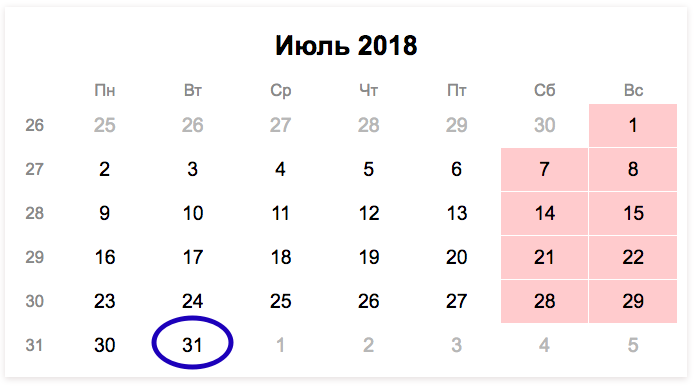

6-НДФЛ за 2 квартал 2018 года

За апрель-июнь 2018 года в ИФНС нужно передать 6-НДФЛ не позднее 30-го числа месяца, следующего за 2 кварталом. Крайний срок сдачи 6-НДФЛ за 2 квартал (полугодие) 2018 года – 31.07.2018. В июле праздничных дней нет, переносов с выходных тоже, поэтому срок не переносится и не продлевается.

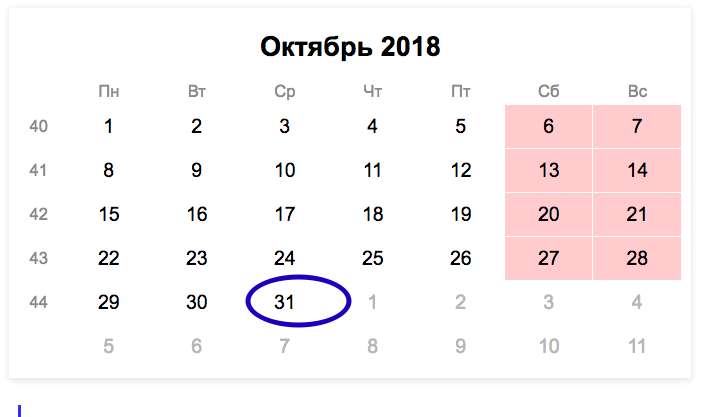

6-НДФЛ за 9 месяцев 2018 года

Отчет за 9 месяцев – последний расчет 6-НДФЛ в 2018 году. Крайний срок сдачи 6 НДФЛ за 3 квартал (9 месяцев) 2018 года – 31.10.2018. Переноса из-за выходных и праздников не будет. Поэтому подготовить и сдать расчет лучше заранее. Отчетная кампания за 9 месяцев начнется уже 1 октября 2018 года. За задержку расчета более чем на 10 рабочих дней – до 9 ноября, инспекция вправе заблокировать расчетные счета (п. 3.2 ст. 76 НК РФ).

В 2018 году не нужно представлять «нулевой» расчет 6-НДФЛ, если вы не начисляли и не выплачивали доходы, с которых нужно платить налог (Письмо ФНС России от 01.08.2016 N БС-4-11/13984) Рекомендуем уведомить ИФНС о том, что вы не планируете подавать расчет 6-НДФЛ, и объяснить причину. Иначе налоговый орган может приостановить ваши операции по счетам (переводы электронных денежных средств), а также оштрафовать за несданный расчет (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ). Если вы все-таки решите представить «нулевой» расчет 6-НДФЛ, то налоговый орган примет его (Письмо ФНС России от 04.05.2016 N БС-4-11/7928).

Если нарушить сроки сдачи 6-НДФЛ в 2018 году, то к организации или ИП могут применить штрафные санкции или заблокировать счет. Подробнее об этом «Штрафы за несвоевременную сдачу 6-НДФЛ».

Как перенесли сроки

Сразу скажем, что срок представления налоговой отчетности в 2020 году изменили для всех организаций и ИП. То есть, не имеют значения виды и сферы деятельности, коды по ОКВЭД, а также нахождение в перечнях и Реестре МСП.

| КАКАЯ ОТЧЁТНОСТЬ | СРОК ПЕРЕНОСА |

| Декларации

Расчеты по авансовым платежам (кроме НДС и расчетов по страховым взносам) Расчеты от налоговых агентов Бухгалтерская отчетность УСЛОВИЕ: перенос сроков сдачи годовой отчетности за 2019 возможен, если срок их сдачи приходится на март-май 2020 |

На 3 месяца |

| Декларации по НДС

Расчеты по страховым взносам за 1 кв. 2020 |

До 15 мая 2020 (пятница) включительно |

Также на 3 месяца продлён срок представления:

- финансовой информации о клиентах – иностранных налоговых резидентах за 2019 год и предыдущие отчетные годы организациями финансового рынка;

- заявлений о проведении налогового мониторинга за 2021 год.

| ВИД ОТЧЕТНОСТИ | ПОСЛЕДНИЙ ДЕНЬ СДАЧИ |

| Налог на прибыль за 2019 | 29 июня |

| Налог на прибыль за 1 кв. 2020 | 28 июля |

| Налог на прибыль за март 2020 (при ежемесячной уплате) | 28 июля |

| Налог на прибыль за апрель 2020 (при ежемесячной уплате) | 28 августа |

| Налог на прибыль за май 2020 (при ежемесячной уплате) | 28 сентября |

| Налог на имущество за 2019 | 30 июня |

| Налог на имущество за 1 кв. 2020 | 31 июля |

| НДС за 1 кв. 2020 | 15 мая |

| 6-НДФЛ за 1 кв. 2020 | 31 июля |

| УСН за 2019 (организации) | 30 июня |

| УСН за 2019 (ИП) | 31 июля |

| ЕНВД за 1 кв. 2020 | 20 июля |

| 3-НДФЛ (сдают только физлица) | 31 июля |

Также отметим, что:

- Расчет по страховым взносам (РСВ) за 1 кв. 2020 нужно сдать до 15 мая 2020 года включительно (обычный срок – 30.04.2020);

- Форму 4-ФСС за 1 кв. 2020 – тоже до 15 мая 2020 (обычный срок – 27.04.2020 для электронного отчёта и 20.04.2020 для бумажного, ФСС тоже осуществил перенос сроков сдачи отчетности.);

- Бухотчетность за 2019 год также отсрочена. Перенос срока сдачи бухгалтерской отчетности в ФНС зависит от того, как сдается отчетность: через государственный информационный ресурс (ГИРБО) или нет. Новые сроки – 6 мая для сдающих через ГИРБО, а для не обязанных сдавать через ГИРБО – 30 июня 2020 (обычный срок – 31.03.2020).

Далее на картинке показаны старые и новые сроки сдачи налоговой отчётности в 2020 году с учётом переносов, выходных и нерабочих дней.