Кто и в каких случаях может претендовать на возмещение НДФЛ?

На возврат подоходного налога может претендовать любой гражданин, признанный налоговым резидентом Российской Федерации, получающий доход и уплачивающий налог на доходы физических лиц по ставке 13%.

В налоговом законодательстве дано подробное разъяснение того, при каких обстоятельствах налогоплательщик может претендовать на возврат подоходного налога:

|

Вид налогового вычета |

Разъяснение | Нормативный акт |

| Имущественный | В случае покупки квартиры, комнаты, дома, доли недвижимого имущества супругами – недвижимость автоматически считается общей долевой собственностью. Для получения налогового вычета лишь одним из супругов необходимо предоставить в налоговые органы заявление, утверждённое Письмом ФНС России от 22.11.2012 № ЕД-4-3/19630@, в котором будет указано совместное решение супругов о распределении налогового вычета.

Размер вычета по расходам не более 2000000 рублей на человека. |

|

| Социальный |

Расходы на обучение:

· собственное обучение; · обучение детей в возрасте до 24 лет (очная форма); · обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма); Размер вычета по расходам на обучение детей не более 50000 рублей в год. · обучение родного брата или сестры (очная форма). Расходы на лечение: · собственное лечение; · лечение супругов, родителей, детей в возрасте до 18 лет; · лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет; · страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет. Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, – 120000 рублей Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг. |

|

| Стандартный | Налоговый вычет предоставляется ежемесячно родителям, супругам родителей и усыновителям:

· 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы) (Пример 3). Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя: · 1400 рублей – на первого ребёнка; · 1400 рублей – на второго ребёнка; · 3000 рублей – на третьего и последующих детей; · 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы). Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю. Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета. Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей. |

Читайте так же ⇒ “Нужна ли печать на справке 2-НДФЛ”

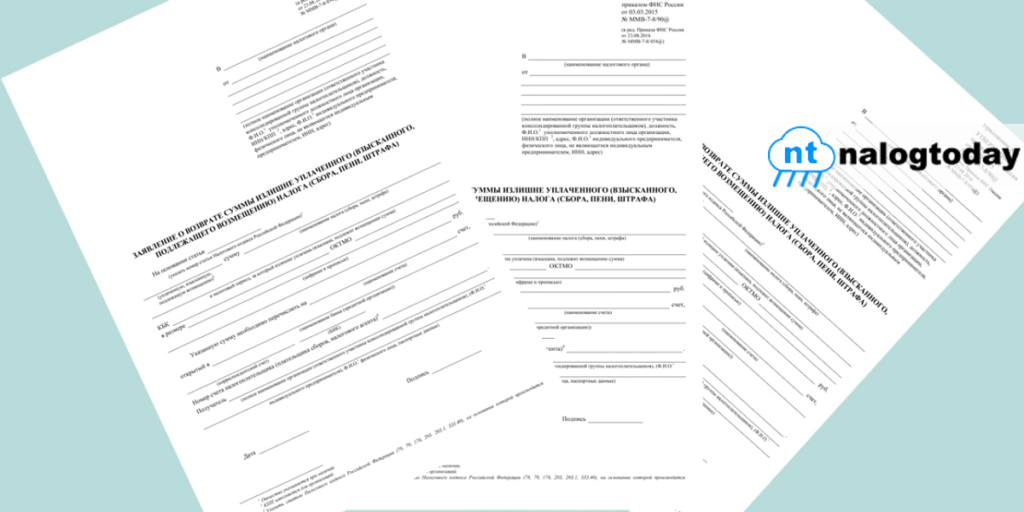

Образцы и бланки заявлений

Заявление, по которому подаётся запрос в ФНС на возврат подоходного налога, абсолютно похоже по форме на заявление, подаваемое в связи с переплатой налоговых сборов в бюджет предпринимателями и юридическими лицами (форма одна и та же).

То есть форма одна и та же, с одним и тем же содержанием, вне зависимости от того, покупаете ли вы недвижимость, оформляете ипотеку, оплачиваете лечение, обучение или подаете на вычет излишне уплаченных налогов, пеней, штрафов в качестве ООО, ИП, ЗАО и т.д.

Для всех видов налогового вычета один и тот же бланк!

Заявление в ФНС

Главным основанием для возврата налога является заявление в обязательной форме, которое необходимо подать самостоятельно в ФНС по месту прописки, со всеми необходимыми документами.

Подать данный документ можно лично, придя в налоговую инспекцию, или отправить его с другими документами по почте.

Что представляет из себя заявление о возврате суммы излишне уплаченного налога, как его правильно заполнить и подать?

Во-первых, скачайте соответствующий бланк в начале статьи в соответствие с вашей проблематикой.

Во-вторых, напишите заявление в двух экземплярах, один из которых вы отдадите сотруднику налоговой службы, а второй, после постановки отметки-штампа и даты принятия, останется у вас.

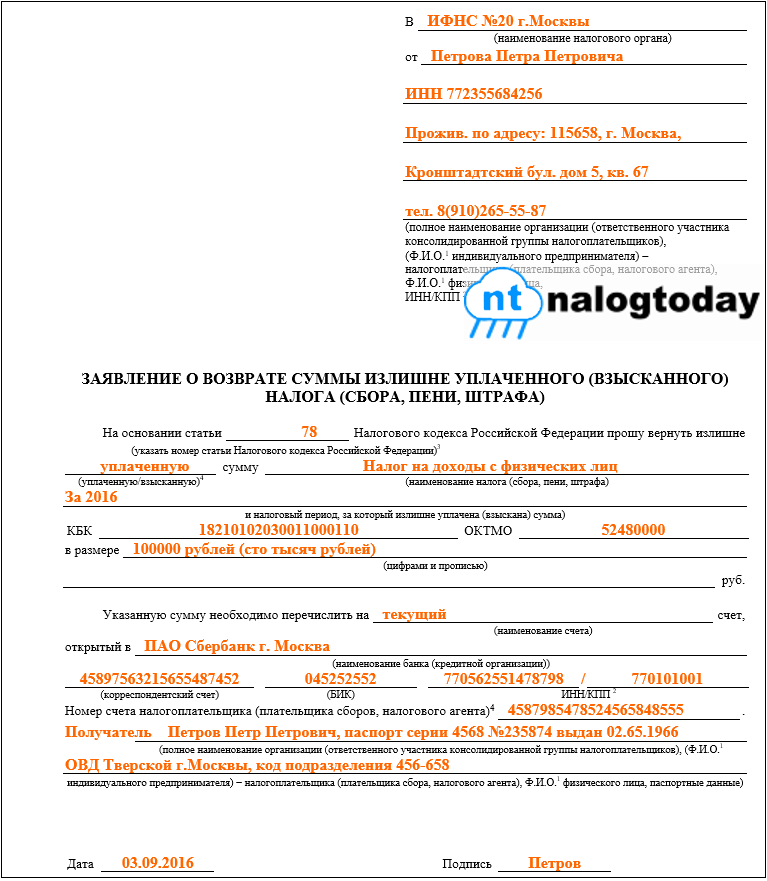

Как заполнять:

- в самой шапке необходимо указать наименование налогового органа, куда подаёте документ и свои реквизиты (Ф.И.О., ИНН, адрес, телефон, название организации)

- далее в графе укажите номер статьи Налогового кодекса РФ (либо статья 78 – излишне уплаченная сумма, либо 79 – излишне взысканная задолженность), и укажите эту информацию в пустой строке

- в графе наименование налога, впишите, по какому налогу будет совершаться возврат, и за какой год

- заполните КБК, ОКТМО и размер возврата в рублях

- дальше следует указать банковские реквизиты, по которым вам совершат начисление

- в самом низу заявления впишите ваши паспортные данные

- проставьте дату и вашу подпись

Пример для заполнения заявления

Заявление работодателю

Чтобы вернуть налог через своего работодателя, здесь не обойдётся одной формой бланка.

Сначала вам нужно будет написать заявление в налоговую инспекцию, а потом уже по решению ФНС написать второе заявление на возврат налога работодателю.

Итого — получается:

- Заявление о подтверждение права налогоплательщика на получение социальных налоговых вычетов для ФНС

- Заявление для предоставления социального налогового вычета для работодателя

Как заполнить Заявление в ФНС:

- в самом верху в правой части укажите наименование налогового органа, ваши паспортные данные, ИНН, контактный телефон

- далее в теле укажите год, за который хотите получить налоговый вычет

- потом из списка выберите за что, хотите вернуть налог, и напротив укажите сумму вычета в рублях, и внизу впишите общую сумму по всем видам возврата

- на конечном этапе заполните поля наименования организации вашего работодателя, ИНН и КПП

- поставьте дату заполнения, ваше Ф.И.О. и подпись

Данное заявление необходимо с остальными документами подать в ФНС, после чего в течение 30 дней вы получите уведомление, подтверждающее право на налоговый вычет (пункт 2 статья 219 НК РФ).

Бланк заявления для подачи работодателю выглядит следующим образом:

- укажите наименование компании, директора и от кого заявление

- далее укажите год, за который хотите получить возврат и за что

- ниже впишите номер уведомления на право социального вычета выданное ранее ФНС и утверждённую сумму возврата, с указанием, что уведомление прилагается

- проставьте дату заполнения, Ф.И.О. и вашу подпись

После того, как заполните данное заявление, приложите к нему уведомление от ФНС и всё вместе передайте бухгалтеру или другому, уполномоченному лицу компании, где вы работаете.

Как рассчитать вычет по налогам?

Любой налоговый вычет составляет лишь тринадцать процентов от затраченной суммы, а точнее, её лимита. Как упоминалось выше, максимальная выплата за приобретённое имущество может составить 260 тысяч рублей, то есть, тринадцать процентов от ограничения в два миллиона рублей. Вычет за лечение может составить только 15 тысяч 600 рублей, учитывая общий лимит в сто двадцать тысяч.

Рассмотрим на примере. Сергей Сергеевич Алексеев получает заработную плату в размере ста тысяч рублей ежегодно. В виде НДФЛ он уплачивает за год 13 тысяч рублей. Таким образом, даже если Алексеев пролечит зубы на сумму сто двадцать тысяч рублей, он не сможет получить компенсацию в 15 тысяч 600 рублей, максимум для него составит те самые тринадцать тысяч.

Способы заполнения 3-НДФЛ

Существует несколько возможностей, позволяющих заполнить декларацию 3-НДФЛ и представить её в налоговый орган:

| Способ заполнения | Преимущества | Недостатки |

| Самостоятельное заполнение (вручную) | 1. Бесплатно.

2. Есть возможность в любое время самостоятельно исправить допущенные ошибки. |

1. Занимает много времени.

2. Требует наличие знаний в области налогового права и бухгалтерии. 3. Высока вероятность допущения ошибки. |

| Обращение за помощью к специалистам | 1. Вероятность ошибки низкая. | 1. Платно.

2. Нет возможности быстро исправить допущенную специалистом ошибку. |

|

Программа “Декларация” |

1 Позволяет автоматически формировать налоговую декларацию.

2. В процессе заполнения данных, программа автоматически проверяет их корректность, что уменьшает вероятность появления ошибки. |

1.Необходимы предварительное ознакомление с инструкцией по установке и непосредственно сама установка программы на компьютер. |

Читайте так же ⇒ “Пошаговая инструкция: как заполнить декларацию 3-НДФЛ в программе «Декларация 2017» в 2018 году”

Заявление на возврат НДФЛ

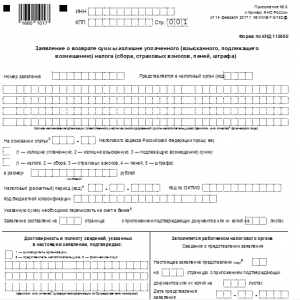

В соответствии с «Об утверждении форм документов, используемых налоговыми органами и налогоплательщиками при осуществлении зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов» утверждена форма заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа).

Актуальный бланк заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) можно скачать здесь.

Налоговым законодательством предусмотрены заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) (Форма по КНД 1150058).

Способ подачи документов

В 2020 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

- непосредственно в ИФНС.

Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали; - по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью. Это следует из п. 6 ст. 78 НК РФ;

- через личный кабинет налогоплательщика. Такой вывод следует из п. 6 ст. 78 НК РФ.

Срок возврата налога

Вернуть переплату по НДФЛ налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации или предпринимателя (п. 6 ст. 78 НК РФ).

Заявление на возмещение налога по 3-НДФЛ

Для того чтобы возместить себе часть перечисленного раньше в казну НДФЛ, работник сдает необходимую документацию в ИФНС, включая и заявление на возмещение налога. Образец заявления на возмещение НДФЛ рабочий берет в ИФНС или скачивает с сайта налоговой инспекции по своей области.

В заявлении работник указывает такие сведения:

- полное название ИФНС, куда работник подает пакет документов на возмещение части НДФЛ

- полное ФИО начальника этой налоговой инстанции

- полное свое ФИО

- свой ИНН

- адрес прописки и свои контакты – телефонный номер и адрес e-mail

Далее, в основном тексте заявления рабочий указывает такие сведения:

- прошение о возмещении излишне перечисленного в казну НДФЛ

- срок, за который подавалась декларация

- сумму части НДФЛ к возмещению

- причину, по которой сотрудник хочет возместить часть НДФЛ. В подобной ситуации рабочий указывает в этом поле заявления такую фразу — «в связи с получением вычета по имуществу или социального вычета»

- номер счета, на который рабочий хочет вернуть сумму налога. Хотя инспекторы ИФНС чаще сотрудничают со Сберегательным банком, они все равно обязаны перечислять работнику причитающиеся деньги на счет любого банка РФ

- банковские данные – название банка, счет-корреспонденции и др. Если работник хочет получить деньги на сберегательную книжку, он указывает счет и название

- дату и личную подпись

После грамотного заполнения заявления плательщик налога отправляет его в ИФНС для дальнейшего рассмотрения документа.

Изменения законодательства для 2019 года

Налоговое законодательство в 2019 году не претерпело существенных изменений в том, что касается деклараций и вычетов. Льгота полагается налогоплательщикам, облагаемым ставкой в 13% (ст. 218 НК РФ). Чтобы претендовать на неё, нужно предоставить в ФНС доказательства понесённых расходов, на которые распространяется вычет (имущественные, социальные, профессиональные и стандартные).

При этом новшества коснулись форм документов, предоставляемых в налоговую – справки 2-НДФЛ, Декларации 3-НДФЛ и Заявления о возврате суммы излишне уплаченного налога.

В конце 2018 года Федеральная налоговая служба утвердила новый бланк декларации 3-НДФЛ (Приказ от 03.10.2018 №ММВ-7-11/569@). Форма стала проще, в ней содержится меньше страниц, изменили структуру приложения Декларации (многие пункты теперь объединены).

Справка 2-НДФЛ с 2019 года может составляться в двух вариантах:

- Для выдачи справки работникам: будет использоваться образец 2018 года, который претерпел небольшие изменения.

- Для подачи документов в ФНС: предлагается новый бланк. Он содержит титульный лист, три раздела и приложение с детальной расшифровкой доходов и налоговых вычетов за каждый месяц (Приказ №ММВ-7-11/566@ от 02.10.2018 г.).

Для получения налогового вычета, помимо предоставления декларации 3-НДФЛ, потребуется также заявление о возврате суммы излишне уплаченного налога. Оно имеет закреплённую форму, которая приобрела новую структуру с 1 января 2019 года (№ ММВ-7-8/670@ от 30.11.2018).

Она не имеет существенных отличий от предыдущей формы 2017 года и включает в себя информацию:

- о заявителе (ФИО и паспортные данные);

- цель подачи заявления;

- указание суммы к возврату.

В новой редакции были удалены некоторые пункты и добавлены новые.

Сроки представления декларации

Декларация обычно предоставляется не позже 30 апреля года, следующего за отчетным налоговым периодом (пункт 1 статьи 229 Налогового кодекса РФ).

Если последний день срока приходится на выходной или нерабочий день, декларацию можно сдать на следующий за ним рабочий день (пункт 7 статьи 6.1 Налогового кодекса РФ).

Важно! Подача декларации является не обязанностью гражданина, а правом. Поэтому можно сказать, что гражданин заинтересован в подаче декларации, чтобы получить имущественный или социальный налоговый вычет

Обратите внимание, что декларацию можно подать и после указанной даты