События в профессиональной сфере

Предложения по реализации ведомственных приоритетных проектов обсудили в Минстрое России

Министерство строительства и жилищно-коммунального хозяйства Российской Федерации намерено внедрить проектный метод в свою работу. Предложения по реализации ведомственных приоритетных проектов Минстроя России обсудили на совещании главы ведомства

Михаила Меня при участии заместителя руководителя Аппарата Правительства Российской Федерации – директора Департамента проектной деятельности Андрея Слепнева.

В рамках проекта, направленного на снижение административных барьеров, планируется утвердить исчерпывающий перечень процедур в сфере строительства объектов капитального строительства нежилого назначения, не являющихся линейными объектами, а также перечень процедур при строительстве сетей теплоснабжения.

Чем опасны разрывы по НДС и как себя вести на проверке 30.10.2018 09:26

* * *

Мы поговорили о налоговых рисках, а между тем у предприятия в ходе хозяйственной деятельности возникает много иных рисков. Налоговый риск является разновидностью финансовых рисков, включающих также:

- кредитный риск — риск неисполнения должником финансовых обязательств или неблагоприятного изменения их стоимости вследствие ухудшения способности должника исполнять такие обязательства;

- рыночный риск — риск изменения рыночной стоимости финансовых активов и инструментов, связанный с изменением конъюнктуры финансового рынка;

- риск ликвидности — риск неспособности своевременно исполнить финансовые обязательства либо своевременно реализовать финансовые активы или инструменты.

Разные виды рисков могут быть взаимосвязаны — реализация одного изменяет уровень или приводит к реализации других рисков. В любом случае их выявление позволяет сказать, где для организации вероятны убытки и иные негативные последствия. За рисками должен следить не только бухгалтер, но и финансовый директор, который отслеживает также нефинансовые риски (стратегический, операционный, правовой).

И еще: принцип риск-ориентированного подхода может успешно применяться при контроле (и внешнем, и внутреннем) ведения бухгалтерского учета и составления финансовой отчетности. Риски возникают как следствие вероятности ошибок и злоупотреблений должностных лиц в связи с приобретением и использованием активов, ведением бухгалтерского учета, в том числе составлением финансовой отчетности. Задача бухгалтера — выявить риски и минимизировать негативные последствия.

М.В. Семенов

Эксперт журнала

«Промышленность:

бухгалтерский учет и налогообложение»

Зачем нужно определять налоговые риски?

Вовсе не для того, чтобы пугать налогоплательщиков доначислениями налогов и штрафными санкциями. Это нужно, чтобы ревизоры спланировали свой график проверок и наведались к тем организациям и предпринимателям, у которых может быть больше всего возможных нарушений.

Напомним: основной задачей налогового контроля является соблюдение баланса интересов государства и бизнеса, при котором, с одной стороны, снижается давление на добросовестных налогоплательщиков, своевременно и в полном объеме исполняющих обязательства перед бюджетом, а с другой — обеспечивается неотвратимость наказания для тех, кто сознательно уклоняется от уплаты налогов и нарушает законодательство.

Современная система налогового контроля и администрирования построена на основе аналитической работы, прогнозирующей риски и учитывающей особенности финансово-хозяйственной деятельности налогоплательщиков, что позволяет проводить налоговым органам оптимальное количество выездных проверок. Критерии налоговых рисков общедоступны и размещены на официальном сайте ФНС в Интернете.

Примечание. Система планирования выездных проверок, которая доступна всем налогоплательщикам, позволяет им оценить свои налоговые риски и уточнить налоговые обязательства, не дожидаясь выездной налоговой проверки (Письмо Минфина России от 21.02.2017 N 03-02-07/1/10004).

Обзор документа

Утвержден План мероприятий ФНС России по внедрению риск-ориентированного подхода при осуществлении контрольно-надзорной деятельности.

План содержит 5 разделов: нормативное правовое и методическое обеспечение, организационно-управленческие решения, информационно-аналитическое обеспечение, кадровое обеспечение, анализ эффективности внедрения риск-ориентированного подхода.

По каждому мероприятию определены ответственный исполнитель, срок, форма реализации.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Как реагировать на уведомление

Любые комиссии по рассмотрению деятельности налогоплательщиков и их заседания не предусмотрены Налоговым кодексом, то есть по сути нелегитимны. С юридической точки зрения, это отсебятина ФНС с целью запугать, что-то выяснить, предложить добровольно доплатить налог в бюджет под угрозой включения в план выездных проверок. Поэтому вы можете не ходить в инспекцию. Единственное, что могут сделать налоговики, это оштрафовать директора на 2000—4000 руб. (ст. 19.4 КоАП).

Используйте комиссию, чтобы провести разведку боем и узнать, что у налоговиков есть на вашу компанию

В то же время в посещении налоговой есть один практический плюс. Вы выясните, какую сумму накопали налоговики и будут требовать перечислить в бюджет.

Прийти в налоговую может любой представитель компании, у которого есть доверенность. Но я рекомендую отправлять на заседание рабочей группы в инспекцию юриста. Причина простая — налоговики обычно не связываются с грамотными людьми и разговоры с целью запугивания быстро заканчиваются.

Документы на комиссию не приносите. По такому уведомлению инспекция не вправе их требовать.

Если вопросы инспектора покажутся вам провокационными или по какой-то причине вас смутят, можно на них не отвечать. Помните, что вы имеете право в любой момент прервать встречу, встать и уйти, вежливо обозначив причину ухода.

Открыть подсказки

Возмещение НДС: Как не попасть в «зону риска»

НДС не всегда нужно платить государству. Бывает наоборот — налог можно забрать из бюджета. Происходит это когда сумма покупки оказывается больше, чем продажи.

Однако у этого процесса есть и обратная сторона – резко увеличивается вероятность выездной проверки.

Старший партнер «Рыков групп» Павел Пенкин в рамках своего авторского проекта рассказывает, как подготовиться к приезду налоговиков и почему #схемыбольшенеработают.

Причины возмещения НДС

Например, компания строит торговый центр. Она покупает стройматериалы, арендует технику, нанимает рабочих. Выходит много затрат, с которых налог можно ставить на вычет. А к начислению налога нет, так как нет пока дохода — торговый центр не достроен, его нельзя сдать в аренду владельцам магазинов и кафе.

Получается к уплате НДС с минусом, из-за того, что вычетов больше, чем начисленного с продажи налога. Но закон разрешает взять этот “минус” из бюджета, то есть возместить.

Пройдите опрос по вероятности налоговой проверки

Иногда плательщики искусственно приписывают себе побольше расходов, чтобы побольше забрать из бюджета

Поэтому инспекторы с особым вниманием относятся ко всем, кто возмещает налог

Кто находится в зоне риска

Все, кто подал декларацию на возврат налога, находятся под особым контролем. В некоторых инспекциях даже есть специальные отделы, которые занимаются проверкой только тех, кто возмещает налог.

Чем больше сумма к возврату, тем тщательнее будет проверка. Особенно, если плательщик постоянно возмещает налог на протяжении нескольких лет. По крупным суммам к проверке могут подключаться сотрудники регионального управления налоговой службы и даже центрального аппарата ФНС России.

Налоговая с неохотой отдает бюджетные деньги. Во-первых, из-за мошенничества налогоплательщиков. Прежде, чем отдать деньги, инспекции нужно проверить, нет ли схемы незаконного возмещения.

Во-вторых, у налоговиков есть план по возврату. При составлении бюджета, государство заранее определяют сумму, которую можно отдать и распределяет ее по инспекциям в зависимости от того, сколько каждая налоговая возместила в прошлые года.

Если вы не влезаете в план по возврату, инспекторы будут искать возможность отказать вам или хотя бы затянуть проверку, чтобы она перешла на следующий квартал.

Иногда плательщики, устав от бесконечных споров с налоговой, переходят на учет в другой более крупный регион, где лимиты возврата больше.

Действия налоговой при возмещении НДС

Главное орудие инспекторов в случае возмещения НДС — это углубленная камеральная проверка с обязательным истребованием документов: счетов-фактур, товарных накладных, договоров и др.

Возможны еще такие процедуры как допрос свидетеля, экспертиза, осмотр помещений и предметов.

С помощью программы АСК НДС-2 инспекторы проверят, уплатил ли ваш контрагент налог, который вы приняли к вычету. Если получится так, что он в своей декларации не показал сделку с вами, или поставил сумму операции меньше чем у вас, в возмещении могут отказать.

На выездной проверке у инспекторов больше полномочий и времени, поэтому может получиться так, что ранее возмещенный НДС аннулируют и заставят вернуть.

Как не попасть под выездную проверку

Лучше всего распределять свои вычеты так, чтобы не было возмещения или, в крайнем случае, чтобы сумма к возмещению была небольшой. Закон разрешает откладывать вычеты на потом в пределах 3 лет.

Если вычетов много и возмещения не избежать, тогда нужно проверить на “чистоту” всех своих контрагентов.

Заявление о привлечении директора к субсидиарной ответственности при банкротстве

О чем статья? Здесь описаны нововведения в закон «О банкротстве» и порядок подачи искового заявления. Кому и чем будет полезна? Руководителям и кредиторам

Продолжить чтение

Подозрительные поставщики часто становятся причиной отказа в возврате налога. Поэтому у вас должны быть доказательства, что перед заключением договоров вы тщательно проверили своих контрагентов: убедились, что они действительно существуют, у них есть работники, оборудование, они платят налоги, директор не подставное лицо.

Хоть Налоговый кодекс РФ и не обязывает вас доказывать налоговикам осмотрительность при выборе контрагента, лучше предоставить им такие доказательства во время камеральной проверки. Так вы и возмещение получите и выездной проверки избежите.

Подписывайтесь в сообщество профессионалов антикризисного управления на .

И будьте всегда в курсе последних новостей.

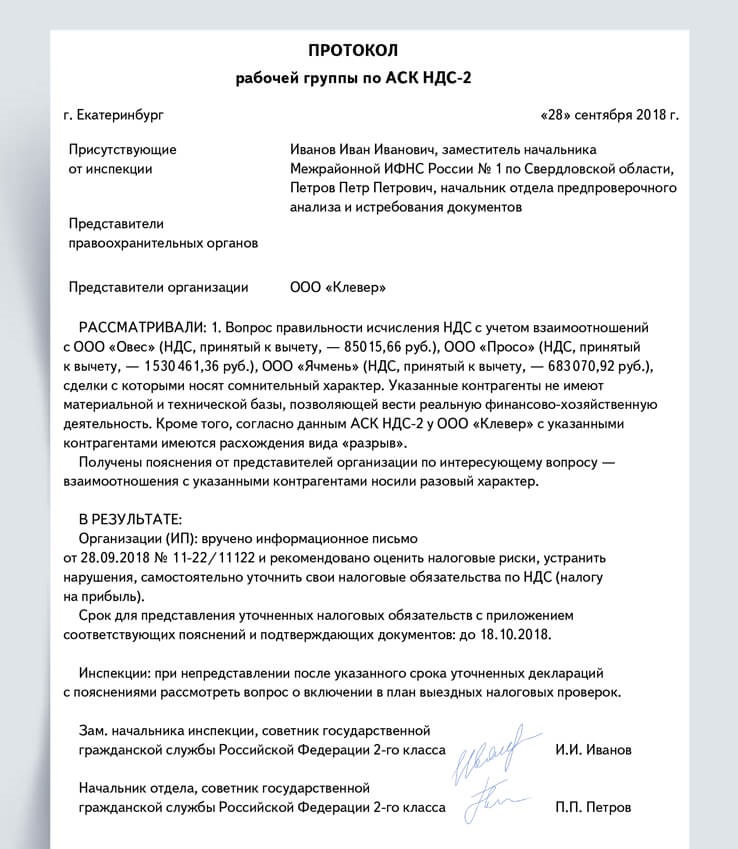

Как инспекторы сейчас отрабатывают разрывы

Итак, АСК НДС-2 обнаружила разрыв. Дальше налоговики действуют следующим образом.

Отдел камеральной проверки расписывает роли, которые играют все участники цепочки. Для этого проводят различные мероприятия налогового контроля: истребуют документы, допрашивают свидетелей и т. п.

По итогам такой проверки инспекция формирует заключение. В нем пишут, кто в цепочке является транзитером, а кто выгодоприобретателем, каким образом его установили и какой тип схемы он применил. По этому налогоплательщику проверяющие и будут копать дальше.

На следующем этапе потенциальному выгодоприобретателю направляют уведомление о необходимости явиться на рабочую группу (комиссию). В уведомлении инспекторы ссылаются на подпункт 4 пункта 1 статьи 31 Налогового кодекса, который дает им право вызывать налогоплательщика для дачи пояснений.

Когда директор или представитель компании является в инспекцию, ему предъявляют контрагентов, которых инспекция считает однодневками. После этого предлагают убрать из декларации вычеты по счетам-фактурам, которые выставили данные контрагенты, и добровольно доплатить НДС в бюджет.

Если человек отказывается доплачивать налог, его начинают пугать — угрожают провести выездную тематическую проверку, выписать огромные штрафы, передать материалы в Отдел экономической безопасности и противодействия коррупции при МВД (далее — ОЭБиПК).

Итого

Ходите в налоговую только с юристом. Не отвечайте без подготовки на вопросы инспекторов, особенно если допрос ведется под протокол. Протокол допроса может стать доказательством против вас в уголовном деле по статье 199 Уголовного кодекса (уклонение от уплаты налогов). Поэтому вы должны четко понимать, о чем вас спрашивают и к чему клонят.

Проконсультируйтесь с юристом, прежде чем представлять документы по требованию. По нашим подсчетам, 80 процентов требований налоговики составляют с нарушением закона.

Планируйте и ведите деятельность с учетом того, что сейчас в нашей стране ужесточилась борьба со схемами налоговой оптимизации.